- Займ материнской компании своей дочерней компании

- Между материнской компанией (АО) и дочерним обществом (АО) заключен долгосрочный договор займа, предусматривающий уплату процентов. Заем выдан в 2010 году в рублях. Заимодавец и заемщик — взаимозависимые лица, применяют общую систему налогообложения. Сделка не является контролируемой по смыслу Налогового кодекса РФ, обе компании — резиденты РФ. 1. Какие налоговые риски могут возникнуть у обеих компаний в случае уменьшения процентной ставки по договору займа, в том числе до ставки «0%» (беспроцентный заём)? 2. Существует ли риск переквалификации суммы начисленных процентов (сделки) во вклад в уставный капитал заемщика?

- Как отличить внутрикорпоративный заем от обычного: разбирались в ВС

- Заем и докапитализация

- Критерии внутрикорпоративных отношений

- Эксперты «Право.ru» о критериях внутрикорпоративных займов

- На что обращать внимание в подобных спорах

- Займы между дочерней и материнской компанией

- Договоры займа между «своими»: риски

- В чём суть проблемы

- Как смотрят на это суды

- Как снизить риски

- Отказаться от займов на нерыночных условиях

- Вернуть деньги по формальным займам

- Взвесить риски по беспроцентным займам

Займ материнской компании своей дочерней компании

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Между материнской компанией (АО) и дочерним обществом (АО) заключен долгосрочный договор займа, предусматривающий уплату процентов. Заем выдан в 2010 году в рублях. Заимодавец и заемщик — взаимозависимые лица, применяют общую систему налогообложения. Сделка не является контролируемой по смыслу Налогового кодекса РФ, обе компании — резиденты РФ.

1. Какие налоговые риски могут возникнуть у обеих компаний в случае уменьшения процентной ставки по договору займа, в том числе до ставки «0%» (беспроцентный заём)?

2. Существует ли риск переквалификации суммы начисленных процентов (сделки) во вклад в уставный капитал заемщика?

© ООО «НПП «ГАРАНТ-СЕРВИС», 2021. Система ГАРАНТ выпускается с 1990 года. Компания «Гарант» и ее партнеры являются участниками Российской ассоциации правовой информации ГАРАНТ.

Все права на материалы сайта ГАРАНТ.РУ принадлежат ООО «НПП «ГАРАНТ-СЕРВИС». Полное или частичное воспроизведение материалов возможно только по письменному разрешению правообладателя. Правила использования портала.

Портал ГАРАНТ.РУ зарегистрирован в качестве сетевого издания Федеральной службой по надзору в сфере связи,

информационных технологий и массовых коммуникаций (Роскомнадзором), Эл № ФС77-58365 от 18 июня 2014 года.

ООО «НПП «ГАРАНТ-СЕРВИС», 119234, г. Москва, ул. Ленинские горы, д. 1, стр. 77, info@garant.ru.

8-800-200-88-88

(бесплатный междугородный звонок)

Редакция: +7 (495) 647-62-38 (доб. 3145), editor@garant.ru

Отдел рекламы: +7 (495) 647-62-38 (доб. 3136), adv@garant.ru. Реклама на портале. Медиакит

Если вы заметили опечатку в тексте,

выделите ее и нажмите Ctrl+Enter

Источник

Как отличить внутрикорпоративный заем от обычного: разбирались в ВС

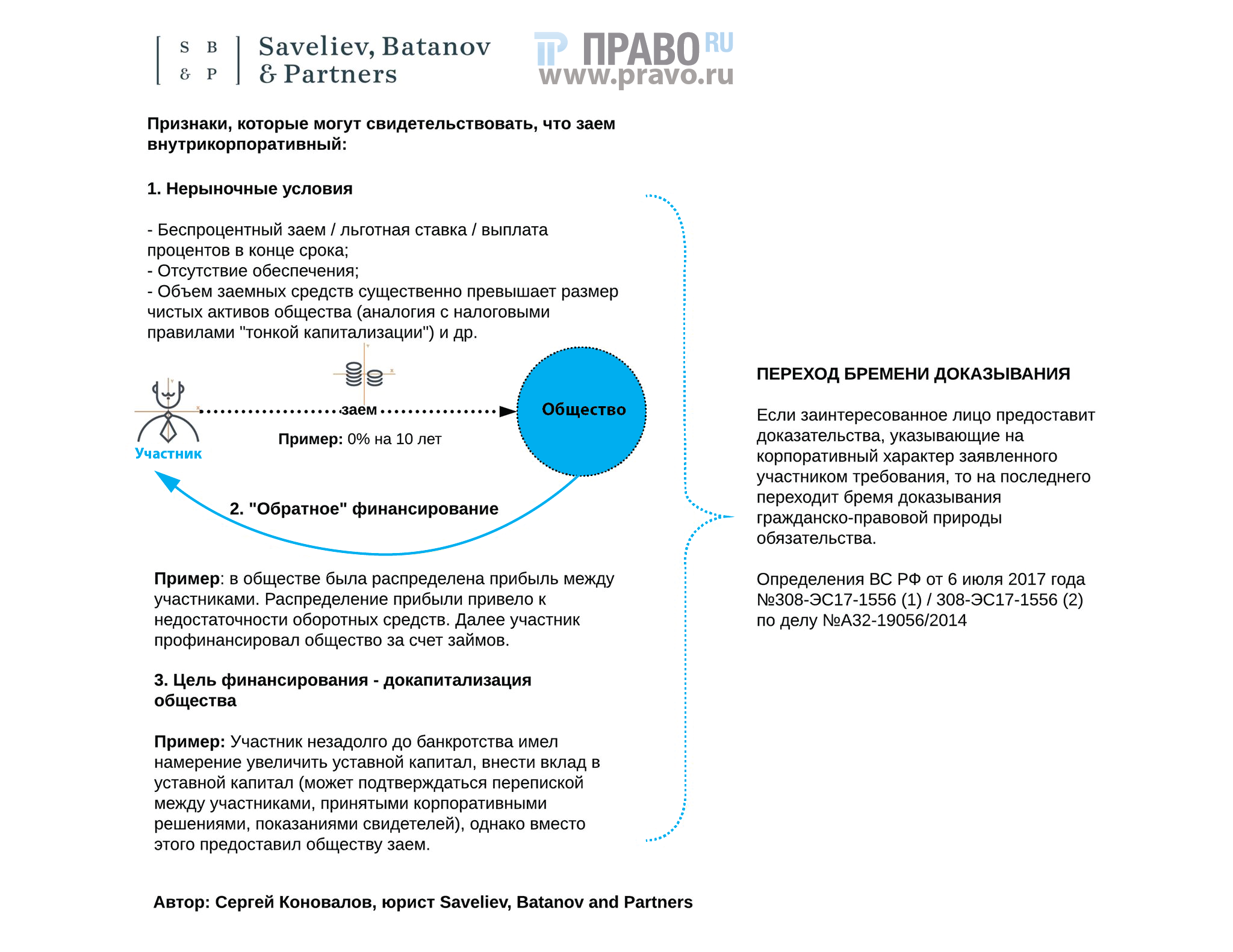

В июле 2017 года Верховный суд впервые сформулировал позицию о возможности понизить в реестре кредиторов те требования, которые выходят из договоров займа, предоставленных должнику материнскими компаниями, рассказывает юрист КА «Ковалев, Тугуши и партнеры» Евгений Лиджиев . В решении по делу № А32-19056/2014 Экономколлегия отметила, что при ряде обстоятельств требования из договоров займа, формально гражданско-правовых, могут прикрывать внутрикорпоративные отношения, направленные на докапитализацию должника (см. «Верховный суд исключил займы учредителей из реестра требований банкрота»). Подозрение об использовании такой схемы возникло и в банкротном споре № А40-10067/2016.

Заем и докапитализация

ПАО «ВОЛГА Капитал» выдало дочернему ООО «Лилу Продакшн» (гильдия неигрового кино и телевидения) 22 займа на общую сумму 37,5 млн руб. После этого общее собрание участников «дочки» решило внести в свой уставный капитал 20,7 млн руб. из одолженных денег. Тогда материнская фирма и гильдия согласились провести взаимозачет: требование вернуть займ зачли против требования внести средства в капитал дочернего ООО. Но через год после такого решения «дочка» упала в банкротство, а АСГМ признал решение собрания «Лилу Продакшн» недействительным (дело № А40-171510/2015). Суд сослался на то, что собрание проходило без одного из двух участников гильдии.

А «ВОЛГА Капитал» в свою очередь попросила включить ее требования на 32 млн. руб. (основной долг по займу + неустойка и проценты) в реестр кредиторов дочернего ООО. Три инстанции удовлетворили это заявление, сославшись на то, что спорные требования вытекают из договоров займа (дело № А40-10067/2016). Суды указали на реальность исполнения займодавцем своих обязательств и действительность намерений сторон участвовать в этих правоотношениях. Кроме того, нижестоящие инстанции подчеркнули, что наличие у ПАО доли в уставном капитале должника еще не доказывает отсутствие реальных заемных отношений между материнской фирмой и дочкой.

Критерии внутрикорпоративных отношений

Конкурсный управляющий «Лилу Продакшн», Вячеслав Кононов не согласился с такими выводами и оспорил их в Верховный суд. На сегодняшнем заседании в ВС Кононов отмечал, что «ВОЛГА Капитал» выдавала займы должнику, но не требовала возврата этих средств. Сам заемщик деньги не отдавал, а обеспечения по займам и вовсе не было, утверждал управляющий: «Должник не владел имуществом, что говорит о рискованности и невозвратности займов». По его словам, спорные средства предназначались для того, чтобы докапитализировать должника.

– А реально был увеличен уставный капитал? – уточнил судья Иван Разумов.

– Да, на 20 млн руб., а потом и вовсе до 187 млн руб. Но последующая докапитализация не имеет отношения к нашему спору, – подчеркнул Кононов.

– Какой смысл увеличивать уставный капитал компании в предбанкротном состоянии, если «лодка идет ко дну»? – удивился Разумов.

– Видимо, была надежда, что получится исправить ситуацию в фирме, – предположил управляющий.

Главное, что обязательства должника перед его учредителями идут после удовлетворения требований других кредиторов, — пояснил Кононов. Он добавил, что «Лилу продакшн» вряд ли бы смогли получить подобные заем на таких же условиях от любой другой фирмы.

Представитель «ВОЛГА Капитал», юрист Олег Кандырин в ответ упирал на то, что законодательство не запрещает займодавцу-участнику ООО одалживать деньги обществу. По его мнению, в подобных спорах важно отделять добросовестное поведение кредитора от недобросовестного. Кандырин отметил, что в рассматриваемом случае заем имел рыночный характер – под 20% годовых. Вообще, одна из основных деятельностей ВОЛГА-Капитал – это как раз передача средств в заем другим фирмам, настаивал юрист: «Мы занимаемся размещением денег в различные финансовые инструменты».

– В том числе передачей денег своим компаниям, – с улыбкой отметил Разумов.

– Почему нет? Мы можем и от этого получать прибыль. Ведь деньги одалживались под проценты, – заметил Кандырин.

Представитель «ВОЛГА-Капитал» всеми силами пытался доказать суду, что их компания действовала добросовестно и имела «нормальные заемные отношения» с должником.

– Ваши заемные отношения закончились после того, как деньги внесли в уставный капитал должника. Суды потом такое решение о докапитализации признали недействительным. В этом споре мы обращаем внимание на следствие того факта, что «ВОЛГА-Капитал» выступала участником должника. Никто не говорит о проявлении какой-то недобросовестности с вашей стороны, – по пунктам разложил обстоятельства дела для участника спора Разумов.

Тем не менее Кандырин продолжил настаивать на том, что самое важное в этой ситуации – добросовестное поведение их компании как займодавца. Выслушав все доводы сторон, «тройка» судей под председательством Сергея Самуйлова удалилась в совещательную комнату и спустя несколько минут огласила решение: отменить все акты нижестоящих инстанций, а дело направить на новое рассмотрение.

Эксперты «Право.ru» о критериях внутрикорпоративных займов

Юрист практики разрешения споров и банкротства юрфирмы «Линия Права» Кирилл Коршунов полагает, что ВС придерживается ранее намеченного тренда борьбы с аффилированными кредиторами в банкротстве. По его словам, в обсуждаемом случае и других подобных ситуациях главное – понять, какими являются заемные отношения между кредитором и должником: корпоративными или гражданско-правовыми. Вместе с тем, одного факта, что займодавцем выступает участник должника, недостаточно для квалификации заема как внутрикорпоративных отношений, предупреждает юрист КА «Юков и партнёры» Фаррух Саримсоков.

Коршунов рассказывает, что порой путем заключения подобных договоров займа искусственно наращивается задолженность банкрота, чтобы получить контроль над процедурой несостоятельности. Если объем долга перед аффилированным кредитором по «счастливой случайности» оказался чуть больше размера задолженности перед остальными неаффилированными – это повод для суда проверить заем более тщательно, отмечает юрист. Саримсоков добавляет, что зачастую надо изучить и источник финансирования со стороны кредитора: «Например, выяснить, не был ли выдан заем за счёт средств, полученных от распределённой прибыли должника».

На что обращать внимание в подобных спорах

1) Степень участия займодавца в уставном капитале должника (предоставление займа миноритарием может свидетельствовать о большей самостоятельности займа, единоличным участником – о меньшей).

2) Предоставление займа в виде определенного инвестирования, например, определенных целей, видов деятельности, проектов должника (т.е. наличие или отсутствие целевого назначения займа).

3) Наличие или отсутствие определенных договоренностей между участниками должника. Например, в корпоративном договоре, условиях договора о купле-продаже долей (акций), факт ведения переговоров, переписки о предоставлении займа.

4) Наличие или отсутствие корпоративного конфликта (например, при отсутствии возможности или затруднительности увеличения уставного капитала).

5) Наличие или отсутствие внешних факторов: срочность инвестирования, налогообложение, затруднительность внесения вклада в имущество, конфиденциальность предоставления займа в отличие от увеличения уставного капитала (в особенности у ПАО).

Еще один критерий, который приводит эксперт – объективное влияние кредитора на хозяйственную деятельность контролируемого должника. По мнению Саримсокова , подобный тезис гармонирует с идеями справедливости и добросовестности в банкротстве – неразумные или недобросовестные аффилированные лица не должны получать что-то за счет добросовестных кредиторов.

Источник

Займы между дочерней и материнской компанией

Дочерняя компания (форма собственности Закрытое акционерное общество) предоставила долгосрочный беспроцентный заем материнской компании (форма собственности Общество с ограниченной ответственностью) из заемных средств, привлеченных в банке по ставке 12,5% годовых за пользование кредита. Обе операции были произведены в одном налоговом периоде.

Дочерняя компания привлекла долгосрочный банковский кредит на цели: Предоставление займа по договору займа, заключенного между материнской компанией (форма собственности Общество с ограниченной ответственностью) и дочерней (форма собственности Закрытое акционерное общество).

Доля участия материнской компании в уставном капитале дочерней составляет 99,6%.

Вопросы, связанные с учетом, возникающие в данной ситуации:

1. Существуют ли налоговые риски признания неправомерным предоставление беспроцентного займа материнской компании из денежных средств привлеченных Займодавцем на возмездной основе?

2. Каковы возможные налоговые претензии со стороны ИФНС?

3. Возникает ли в данном случае требование или ограничение по ставке предоставления денежных средств по договору займа, т.е. не менее ставки привлечения или не менее ставки рефинансирования ЦБ РФ или не менее ключевой ставки ЦБ РФ?

4. ПБУ 15/2008 предусмотрено, что проценты по полученному займу (у материнской компании) и кредиту (у дочерней компании) учитываются исходя из условий предоставления займа (кредита) и отражаются в составе прочих расходов компании. Учитывая цель предоставления банковского кредита, будет ли считаться привлеченный кредит (у дочерней компании)/заем (у материнской компании) инвестиционным?

Источник

Договоры займа между «своими»: риски

Чтобы привлечь в бизнес деньги, но сохранить над ним контроль, многие компании прибегают к займам от взаимозависимых лиц — дочерних и материнских компаний, учредителей, руководства. Но судебная практика показывает, что такие займы могут создать налоговые проблемы и для займодавца, и для заёмщика. Разберемся, какие есть риски и как их избежать.

В чём суть проблемы

Пристальный интерес налоговых органов к договорам займа между взаимозависимыми лицами в первую очередь связан с нерыночным характером таких операций. Дело в том, что условия этих договоров сильно отличаются от обычных: беспроцентные займы, займы на длительное время (в том числе бессрочные), просроченные займы, по которым нет требований о возврате и уплате штрафов.

Получить такое финансирование на открытом рынке практически невозможно. А значит, подобные условия связаны исключительно с взаимозависимостью заёмщика и займодавца. Например, это касается ситуаций, когда такие договоры заключаются между материнской и дочерней компаниями или между должностными лицами, которые приходятся друг другу родственниками или друзьями.

С точки зрения налогового законодательства сделки, которые совершаются на нерыночных условиях, не должны ничем отличаться от обычных сделок, а любые доходы, недополученные в результате таких сделок, должны быть учтены для целей налогообложения (п. 1 ст. 105.3 НК РФ). А значит, займы между взаимозависимыми юридическими лицами могут иметь серьёзные налоговые последствия. Рассмотрим примеры.

Как смотрят на это суды

При проверках займов между «своими» налоговые органы ищут скрытые от налогообложения доходы. Речь идёт не только о доначислении займодавцу процентов по договору беспроцентного займа, которые он мог бы получить, если бы передал эти деньги независимому лицу. Налоговые органы смотрят на этот вопрос гораздо шире, проверяя и процентные займы и признавая сам заём доходом заёмщика. Такой подход нашёл поддержку и у судов.

Пример 1. ВС доначислила налог предпринимателю, который взял беспроцентный займ у нескольких ООО, где был участником

Представим ситуацию. Организация предоставила своему участнику — индивидуальному предпринимателю — заём без процентов и без указания срока возврата. При этом речь идёт не о единичной сделке: участник получил займы на одинаковых условиях от нескольких компаний, которые контролировал, и не вернул ни одного из них. По мнению инспекторов ФНС, подобные займы были выданы на нерыночных условиях, а также свидетельствовали о том, что заёмщик не собирался возвращать полученные средства.

Оценив эти обстоятельства, Верховный Суд РФ пришёл к выводу, что все договоры были формальными, поэтому суммы займов должны признаваться доходом заёмщика для целей налогообложения (Определение ВС от 03.04.2019 № 304-ЭС19-3151 по делу № А03-384/2018).

В результате заёмщик, который получал займы в статусе ИП, утратил право на применение УСН, так как превысил лимит по величине дохода (п. 2 ст. 346.12 НК РФ). Поэтому переквалификация займа привела к значительным доначислениям по всей деятельности учредителя.

Пример 2. Суд переквалифицировал займ, который учредитель-ИП взял у своей компании, в дивиденды и доначислил НДФЛ

Схожий подход применили судьи ВС РФ и в Определении от 09.04.2019 № 307-ЭС19-5113 по делу № А26-3394/2018. Здесь уже деньги выдавались под процент, который реально уплачивался учредителем, однако ФНС удалось убедить суд в том, что эти средства являются не займами, а дивидендами.

Дело в том, что стороной договора займа выступал учредитель, но не как простое физлицо, а как ИП. Все полученные средства он переводил на личные счета, в предпринимательской деятельности не использовал и не возвращал их займодавцу. При этом деньги выдавались на длительный срок (более пяти лет), а ставка по займу была установлена в размере 2/3 учётной ставки ЦБ РФ.

По мнению ИФНС, совокупность этих фактов означала, что полученные деньги учредитель использовал для личных нужд и возвращать не планировал. Следовательно, он присвоил прибыль «своей» компании, поэтому эти займы нужно рассматривать как дивиденды. В дополнение инспекторы проанализировали и деятельность компаний-займодавцев и установили, что выданные займы соответствовали сумме нераспределённой прибыли.

В результате физлицу был доначислен НДФЛ со всей суммы полученных займов, так как доходы в виде дивидендов в рамках УСН не облагаются налогом (п. 3 ст. 346.11 НК РФ). Одновременно учредителя оштрафовали за то, что он не представил декларацию по НДФЛ в отношении доначисленных сумм.

Что касается условия об уплате процентов, то оно сыграло против налогоплательщика, поскольку размер процентов был чётко привязан к учётной ставке ЦБ РФ. Включение в договор подобного условия суд признал недобросовестным поведением обеих сторон, направленным исключительно на уклонение от уплаты НДФЛ с материальной выгоды по повышенной ставке 35 % (у заёмщика) и от исполнения обязанностей налогового агента (у займодавца).

В данном случае займодавца не оштрафовали за неудержание НДФЛ с дивидендов, хотя все условия для этого были. Оценивая возможные налоговые последствия при займах между взаимозависимыми лицами, это тоже нужно принимать во внимание.

Пример 3. Суд переквалифицировал заём в безвозвратную финпомощь и доначислил налог на прибыль

Наконец, ВС РФ также встал на сторону налоговиков в деле об учёте в расходах процентов по договору займа. У заёмщика не было реальных источников, за счёт которых он мог бы возвратить заём. Займодавец об этом знал, но постоянно продлевал срок возврата займа. ФНС посчитала, что это подтверждает фиктивность займа. Суд переквалифицировал его в безвозвратную финансовую помощь, переданную на развитие дочернего предприятия. В результате суммы процентов, которые заёмщик учитывал в расходах при методе начисления, были исключены, что привело к доначислению налога на прибыль (Определение ВС РФ от 08.04.2019 № 310-ЭС19-3529 по делу № А09-1493/2018).

Сдать отчётность и сформировать платёжку по налогу на основе декларации бесплатно

Как снизить риски

Как видим, займы между взаимозависимыми юридическими лицами, особенно беспроцентые, могут иметь серьёзные налоговые последствия. Если суд признает заёмные отношения фиктивными, это может привести, в частности, к доначислению налога на прибыль и НДФЛ. При этом даже если заёмщик реально уплачивает проценты за пользование займом, это не гарантирует, что займ не переквалифицируют. Как минимизировать риски?

Отказаться от займов на нерыночных условиях

Займы должны соответствовать рыночным условиям как «де юре», так и «де факто». Это значит, что при оформлении заёмных отношений между «своими» мало включить в договор те же условия, что и в договоры с неаффилированными лицами. Нужно также фактически подтверждать реальность сделки. А для этого отслеживать исполнение договоров и требовать возврата денег по окончании срока займа. Также не стоит без обеспечения выдавать займы и продлевать договоры, если известно, что у заёмщика плохое финансовое состояние.

Вернуть деньги по формальным займам

Мы советуем провести ревизию уже имеющихся заёмных отношений и оценить их с точки зрения признаков формальности. И если такие признаки обнаружатся, то стоит предпринять меры по возврату средств, чтобы уменьшить риск переквалификации займа и налоговых доначислений.

Взвесить риски по беспроцентным займам

Риск договора беспроцентного займа в том, что заёмщик фактически пользуется деньгами бесплатно. А значит, займодавцу могут доначислить доход в виде неполученных процентов (п. 1 ст. 105.3 НК РФ). Это возможно, если заёмщик применяет УСН «Доходы».

Рассчитайте, какой налог заплатили бы обе стороны, если бы займ выдавался под рыночный процент, и сравните эту сумму с текущими налоговыми обязательствами сторон. Если сумма налога с учётом процентов будет выше реальной, то риски велики и от заключения такого договора беспроцентного займа стоит отказаться. Если же он уже заключён, стоит изменить его условия и установить проценты. Гражданский кодекс позволяет придать этому условию обратную силу, распространив его действие на период с даты выдачи займа (п. 2 ст. 425 ГК РФ).

Эти меры значительно снизят риски переквалификации займов и налоговых доначислений.

Эльба подготовит налоговую декларацию по УСН и рассчитает налоги. Сервисом пользуется 100 000 ИП и ООО. Попробуйте тоже, первые 30 дней бесплатно.

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Источник

(1).jpg)