- Для каких целей создаются банки

- Банк для бизнеса

- Что делают банки

- Три кита, на которых стоит банковский мир

- Вклады

- Кредиты

- Платежи и карты

- Для чего нужны банки?

- Зачем нужны банки?

- Банки и ФЛ.

- Банки и ЮЛ.

- Банки и государство.

- Зачем ИТ-гиганты выходят на рынок банковских услуг

- Кто из нефинансовых игроков предлагает финансовые услуги

- «Яндекс»

- Mail.ru Group

- Зачем компании развивают финансовые сервисы

- Конкуренция с банками

- Как BigTech изменят банковский рынок

Для каких целей создаются банки

Без банков современный финансовый мир просто не способен существовать. Представленные организации играют одну из ключевых ролей, когда речь идёт об управлении финансовыми потоками частных лиц и предпринимателей. Создание новых банков согласовывает Центральный банк. Он же контролирует ситуацию и отзывает лицензии, если имело место быть нарушение законодательства или учреждение не способно справиться со своими обязанностями. С предложениями от АО «Альфа-Банк» ознакомит ссылка https://v-banke.com/.

На вопрос: «Для чего нужны банки?» — ответов много. Каждый может изложить свою субъективную позицию на этот счёт. Банковская система довольно сложная. Для её углублённого изучения понадобится немало времени.

Зачем нужны банки? Они крайне важны для современной экономики и приносят прибыль своим владельцам. Однако это ещё не всё. Финансовые организации активно участвуют во многих процессах, которые имеют отношение к развитию бизнеса, управлению денежными потоками, техническому прогрессу и не только.

В банке концентрируются денежные средства. В дальнейшем они распределяются по различным каналам и инвестируются в эффективные доходные проекты. Банки решают различные финансовые вопросы. Указанные организации выступают в роли посредников. Процент от такой деятельности и выступает в роли прибыли.

Закон говорит о том, что принимать средства от одних клиентов и передавать их другим, имеют право только финансовые организации. Банки открывают различные счета для контроля и расчётов.

Экономика государства просто неспособна работать без денег. Банки были созданы и объединены в одну систему, с целью обеспечить место для консолидированного хранения средств, а также обеспечения финансовых потоков. Банки перемещают, учитывают, считают, распределяют и хранят денежные средства. Такой алгоритм удобен для всех участников процесса.

Кто-то вкладывает средства и получает за это вознаграждение, другие же активно нуждаются в средствах и получают таковые под процент. Банки при этом зарабатывают на разнице. Круговорот денег выливается в развитие экономики и бизнеса, производства и государства в целом.

Источник

Банк для бизнеса

- Станислав Милонин

Зачем нужен банк для бизнеса? Скорее всего, таким вопросом задается любой начинающий предприниматель. В статье написано про две основные причины, в соответствии с которыми следует выбирать банк для своего бизнеса.

Для новоиспеченного предпринимателя актуальна любая информация, особенно важно разбираться в финансовых вопросах бизнеса, так как от компетентности предпринимателя в данных вопросах напрямую зависит успех бизнеса в части прибыли.

Открывая любой бизнес, бизнесмен в первую очередь столкнется с вопросом о том, для чего ему нужен банк.

Многие бизнесмены, открывающие свой стартап, берут кредит для развития в банке. Вот первая причина, в соответствии с которой требуется выбрать банк и наладить с ним взаимодействие. Кредитоспособность банка – это основополагающий признак, по которому его выбирают. При выборе соответствующего банка следует внимательно изучить репутацию нескольких банковских организаций в данном вопросе, а также условия, на которых кредит предоставляется заемщику. Не имеет значения малый, средний или крупный бизнес открывается.

С другой стороны, по закону нашей страны закрепление взаимоотношений с банком требуется только при открытии юридического лица, если же платежи организации одномоментно не составляют 100 тысяч рублей, то вы можете обойтись без банка.

Второй причиной, в соответствии с которой необходимо взаимодействовать с банком, является открытие расчетного счета и осуществление различных финансовых операций. Для мелких организаций открытие счета не является обязательным, для всех остальных организаций его открытие необходимо.

Для того чтобы выбрать банк, необходимо внимательно изучить условия открытия и размер комиссии за все банковские операции и подобрать самые оптимальные условия для своего стартапа.

Также, полезной услугой кредитной организации является наличие интернет банкинга, которым может воспользоваться предприниматель в период ведения бизнеса. Данная услуга очень удобна и практична в современной жизни, с помощью нее можно отслеживать свои финансовые операции и совершать денежные переводы.

Даже если вы открываете маленькое дело, то начинайте изучать банковскую сферу, так как любое дело со временем может перерасти в крупный и успешный бизнес, в котором не обойтись без банка.

Источник

Что делают банки

Три кита, на которых стоит банковский мир

Банки глубоко проникли в нашу жизнь. С их помощью мы получаем зарплату, берем кредиты, откладываем на пенсию и платим за квартиру. Но мы не всегда знаем, как они устроены.

На самом деле банки — это обычные компании. Они меньше отличаются от магазина или автосервиса, чем мы привыкли думать. В банках сложно одно — это товар, с которым они работают. Деньги ежесекундно меняют стоимость, их всегда хотят украсть, а еще они всем нужны.

Давайте разбираться, как банки работают с деньгами и держат все под контролем. Начнем с самых основ: что они вообще делают. А делают банки три вещи: хранят деньги, выдают кредиты и проводят платежи.

Вклады

Вклады — это когда вы отдаете деньги банку. Он временно берет их в оборот, а потом возвращает с процентами.

Когда банков не было, деньги прятали под кроватью или в сейфе. Но если в дом приходили воры или случался пожар, люди теряли всё.

Сначала банки выполняли роль охранников — держали чужие деньги под замком. За это они брали комиссионные. Если клиент не возвращался за деньгами, банк мог их прикарманить. Но это было скорее исключение.

Потом банки поняли: глупо сидеть на мешках с золотом. Это свободные средства, и пока они никому не нужны, их выгоднее вложить. Например, дать в долг и вернуть с процентами.

Банки обожают вклады. Ведь чем больше у него денег, тем больше он даст в долг, тем больше заработает. Чтобы привлечь больше клиентов, банки стали делиться с ними той прибылью, которую он получает с их денег.

Каждый вкладчик — это «инвестор»: на его деньги банк проводит операции и выдает кредиты. Клиенты зарабатывают на своих инвестициях. Сегодня это самый безопасный способ извлечь выгоду из денег, которые лежат без дела.

Кредиты

Кредиты — это когда вы занимаете деньги у банка, потом постепенно отдаете. В итоге возвращаете больше, чем взяли. Вы как бы платите за пользование деньгами.

Раньше люди занимали у ростовщиков под жесткие условия и высокие проценты. Неплательщики попадали в рабство или оказывались в долговых тюрьмах. Но банки оставили ростовщичество в прошлом. Займы превратились в понятные и относительно безопасные продукты. А банк стал «магазином денег»: он аккумулирует их, переупаковывает и продает по более высокой цене. Как супермаркет, только вместо хлеба, йогуртов и посуды — деньги.

Кредиты — это хороший способ заработать, но только если потом их возвращают. Поэтому неплательщиков банки наказывают: назначают штрафы, запрещают выезд за границу и отбирают все, до чего дотягиваются — кроме здоровья, свободы и жилья.

Доводить до такого банку невыгодно. Ведь его бизнес — управлять деньгами, а не выбивать долги. Поэтому перед тем, как выдать кредит, банк смотрит на клиента под микроскопом. Даже если сомнений нет, банк заранее подумает, как в случае чего вернуть деньги. Например, потребует залог или поручительство от родственников.

Кредиты нужны всем: потребителям, бизнесу и государству. С помощью займов они решают свои задачи: люди покупают холодильники и машины, компании делают ремонт в офисе и закупают сырье, правительства выплачивают пенсии и строят больницы.

Платежи и карты

Переводы и карты — это когда вы приходите в банк и оформляете денежный перевод родственникам в другой город. Или расплачиваетесь в супермаркете картой — как бы переводите деньги со своего счета на счет супермаркета. Или когда вы платите за телефон — переводите деньги со своего счета на счет оператора.

Раньше люди платили золотом или наличными. Если нужно было отправить деньги в другой город, они нанимали курьеров или везли посылку сами. Зарплату выдавали из сейфа, а для похода в магазин нужно было иметь полный бумажник денег. Это было здорово по средневековым меркам, но неудобно.

Чтобы упростить денежные отношения, банки научились безналичному расчету. Деньги из монет и купюр превратились в электронные сигналы, которые по смыслу ничем не отличаются от наличности.

Банки построили инфраструктуру и научились обмениваться «цифровыми деньгами» друг с другом. Чтобы провести операцию, больше не нужны почта и курьеры. Доставка денег на другой материк стала вопросом пары минут, а не месяцев.

Банк делает так, чтобы каждый платеж прошел быстро и безопасно. Он гарантирует: деньги не потеряются и не исчезнут с клиентских счетов. А если что-то пойдет не так, то возьмет риски на себя.

Сегодня деньги можно передавать от человека к человеку — это денежный перевод. Можно от человека к компании — например, оплатить покупки с карты. Можно от компании к человеку — например, начислить зарплату.

Источник

Для чего нужны банки?

Современный финансовый мир не может работать без банков. Банки играют важную роль в управлении финансовыми потоками частных лиц, организаций и даже государства. Возглавляет банковскую систему Центральный банк. Именно он согласовывает создание новых банков, отзывает лицензии при нарушении правил, выдает лицензии и следит за деятельностью всех кредитных учреждений. На вопрос «для чего нужны банки», каждый может дать свой ответ. Банковская система – это целая наука и непростое дело, для изучения которого не хватит даже программы университета.

Зачем нужны банки?

В современной экономике банки не только приносят прибыль своим владельцам, но и участвуют почти во всех процессах: в развитии бизнеса, технического прогресса, управлении денежными потоками и проч. Денежные средства концентрируются в банке, а затем перераспределяются, направляются в эффективные доходные проекты, решаются финансовые вопросы. За свою посредническую деятельность банк получает доход, который и является его прибылью.

Согласно закону, только банки имеют право принимать деньги от одних клиентов, а затем отдавать их уже от своего имени другим. Для расчетов и контроля открываются различные счета.

Таким образом, экономика государства не может работать без денег. Чтобы обеспечить финансовые потоки и места хранения денег, были созданы банки, объединенные в одну систему. Они проводят финансовые расчеты, учитывают, перемещают, распределяют и хранят денежные средства. Данный процесс выгоден всем участникам: одни вкладывают средства и получают вознаграждение, другие нуждаются в деньгах и получают их с условием возврата с процентами. На разнице банк зарабатывает и себе. Результат такого круговорота денег выливается в развитие производства, бизнеса, экономики и государства в общем плане.

Банки и ФЛ.

- Хранение накоплений. Люди несут деньги в банк, чтобы не хранить их дома «под подушкой» и получать от вложения доход. Для этих целей банки открывают накопительные, сберегательные и депозитные счета. На остаток средств идет начисление процентов. Это позволяет вкладчикам получать доход от размещения денег в банке. Кроме вкладов банки предлагают и другие способы вложения, например, ОМС, ПИФы, ИСЖ, драг.металлы и др. Данные продукты могут предоставляться банком, либо его партнерами

- Получение заемных средств. Не у всех есть свободные средства, поэтому люди идут в банк, чтобы не вложить, а занять деньги. За счет привлеченных средств банк может выдать кредит на необходимые нужды. Заемщик возвращает взятую сумму с процентами. Так как ставки по кредиту выше, чем ставки по вкладам, то разница – это и есть чистый доход банка. Здесь имеются и риски: заемщик может не отдать взятую сумму, а банку нужно исполнять обязательства перед вкладчиком.

- Совершение переводов и платежей. Для того, чтобы оплатить выставленный счет, переслать деньги родственникам, находящимся в другом городе/государстве вновь потребуются услуги банка. За установленную плату банк переведет деньги по указанным реквизитам в любой банк, а клиенту потребуется только прийти в отделение и отдать деньги – обо всех последующих процессах позаботится банк.

Банки и ЮЛ.

Обслуживание в банке является неотъемлемой частью любого бизнеса. Закон заставляет организации открывать счета и вести весь финансовый оборот по счетам. Это позволяет отслеживать денежные обороты как банку, так и гос.органам: ПФ РФ, ИФНС, соц.фонды и др. Зачем нужен банк организации:

- Хранение денежных средств. Организация может хранить на банковских счетах свой капитал и остальные средства.

- Расчеты по счетам. Сейчас почти все операции проводятся между ЮЛ в безналичной форме с расчетных счетов. Это позволяет не тратиться на хранение и перевозку наличных денег, а также избежать мошенничества со стороны контрагентов – каждый платеж фиксируется документально. С расчетного счета ЮЛ оплачивается все поступающие счета на оплату.

Банки и государство.

Главным банком страны является ЦБ. Он не занимается обслуживание населения. В его задачи входит контроль за остальными банками и обслуживание гос.счетов. Государство также имеет свои средства, которые должны где-то храниться, поэтому обслуживание госсчетов занимается ЦБ. Благодаря банку, государство может оценивать объемы денежных средств населения, проводить финансово-кредитную политику, вносить изменения в законодательство. Поскольку почти все граждане и организации хранят средства на банковских счетах, государству стало проще взимать налоги, списывать штрафы, замораживать деньги по решению суда и проч.

Источник

Зачем ИТ-гиганты выходят на рынок банковских услуг

Последние два года на российском рынке активно развиваются так называемые экосистемы: крупнейшие банки, ИТ-компании и маркетплейсы начинают выходить за рамки своих профильных услуг, чтобы удовлетворить как можно больше потребностей клиентов. И если банки идут в нефинансовые сервисы, то BigTech заходят на рынок услуг, которые традиционно представляли кредитные организации. Обеспокоенный ситуацией Банк России даже опубликовал в марте 2021 года свои предложения по регулированию появившихся экосистем.

Кто из нефинансовых игроков предлагает финансовые услуги

«Яндекс»

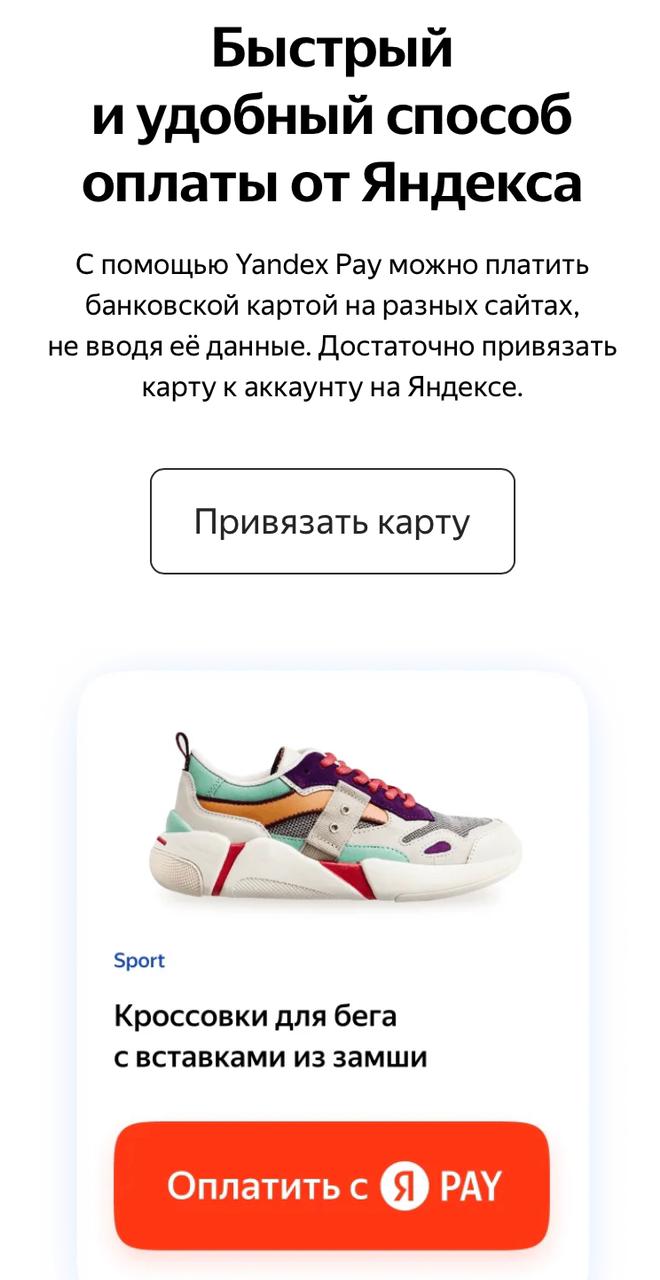

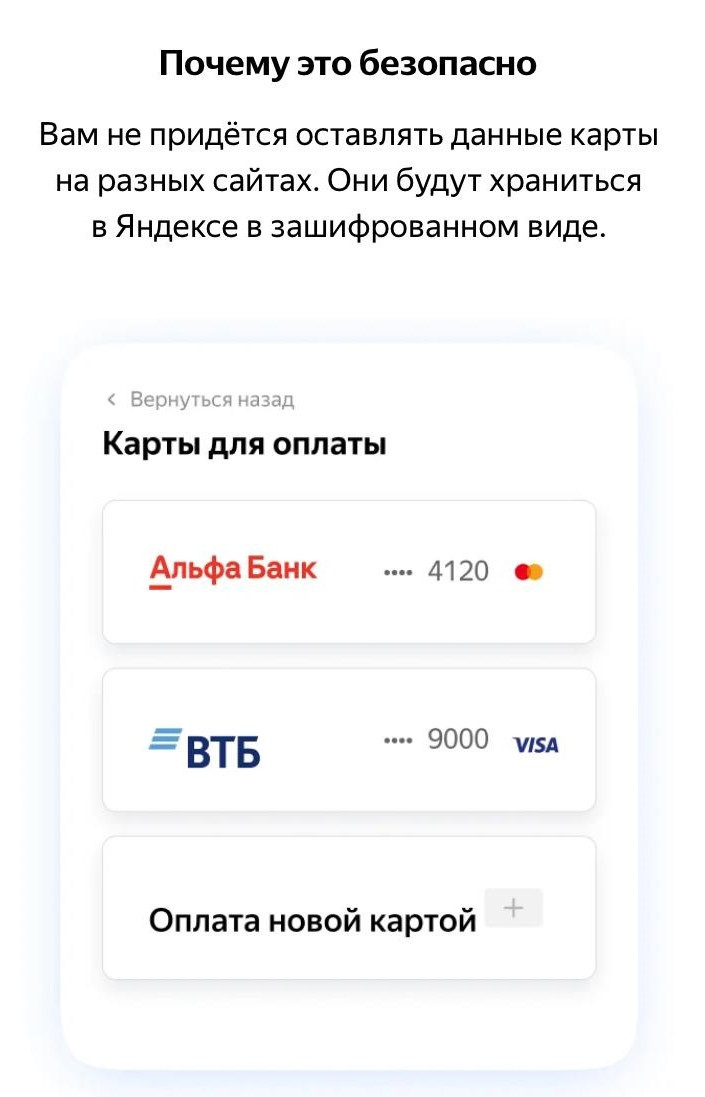

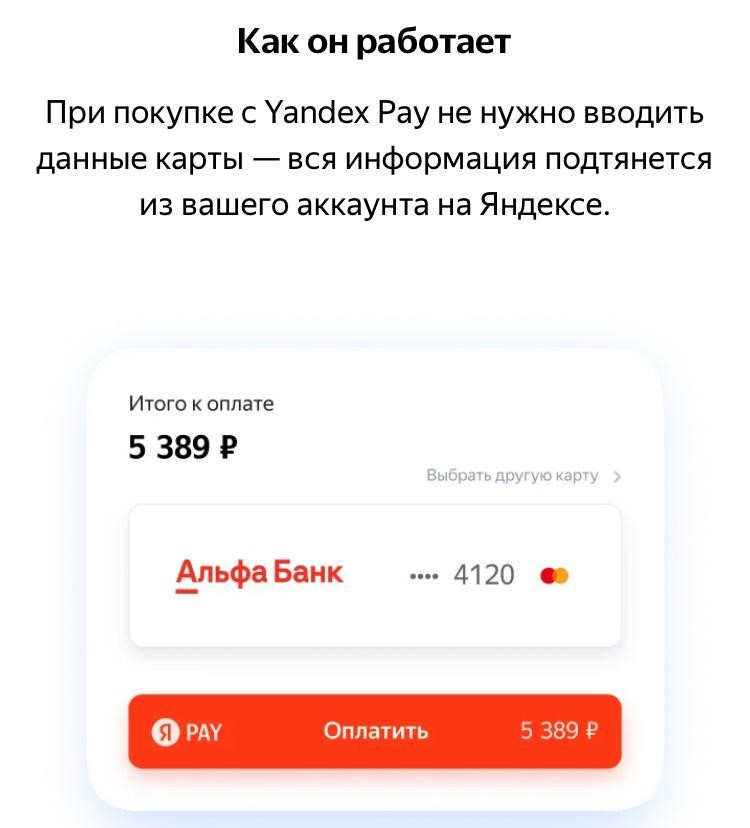

В марте 2021 года компания самостоятельно запустила платежный сервис Yandex Pay. Он позволяет оплачивать покупки в интернете без ввода данных банковской карты: для этого необходимо один раз привязать карту к кошельку и затем расплачиваться с помощью нажатия специальной кнопки на сайте.

Сервис может подключить на своем интернет-сайте любая компания в большинстве популярных браузеров. В дальнейшем люди смогут платить через Yandex Pay в мобильных приложениях, во всех браузерах и в офлайне.

Для развития финансового направления, по сообщениям СМИ, ИТ-компания также планирует купить банк «Акрополь», который принадлежит гендиректору группы «Связной» Евгению Давыдовичу.

Mail.ru Group

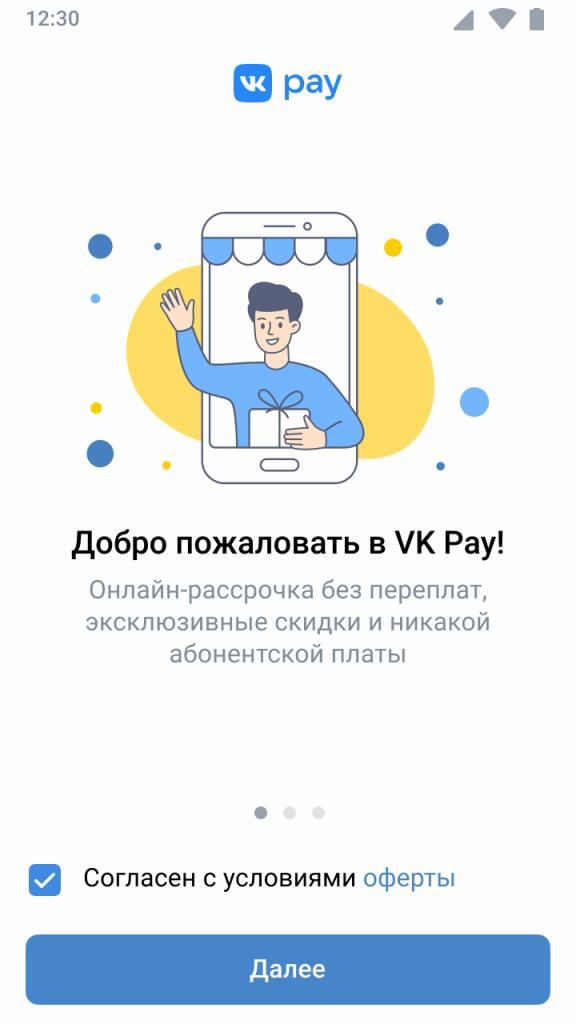

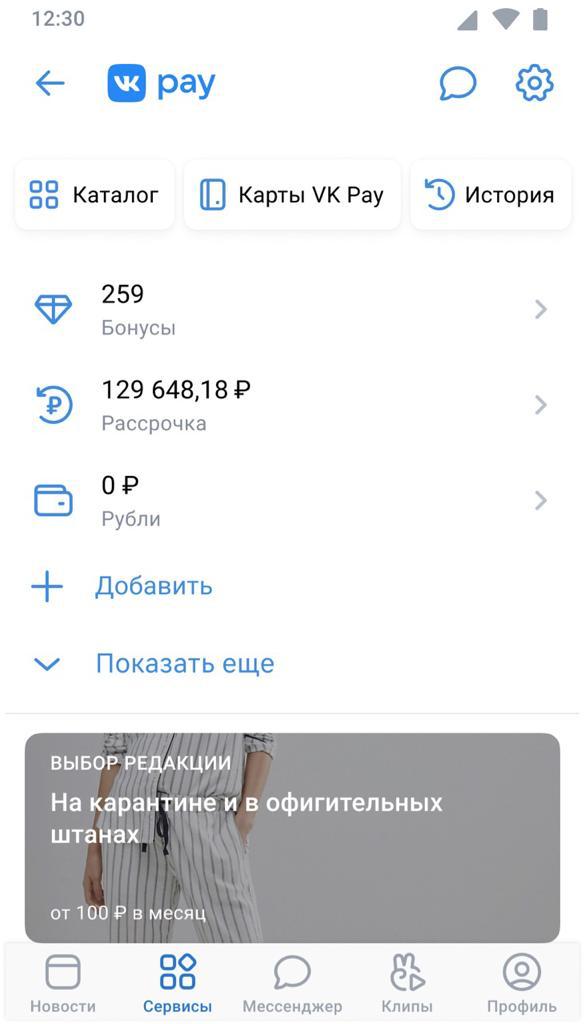

У другого ИТ-гиганта финансовым продуктом также является платежный кошелек — VK Pay. Он был запущен в 2018 году для использования в социальной сети «ВКонтакте» (входит в группу Mail.ru), но в 2020 году компания расширила функционал сервиса. Теперь VK Pay — это сервис, который включает виртуальную карту, бонусную программу и сервис рассрочки. Карта VK Pay реализована компанией самостоятельно, а рассрочка — вместе с банком «Хоум Кредит» и микрофинансовой компанией «Купи не копи». Клиенты оформляют заявку через VK Pay и там же вносят ежемесячные платежи, но юридически рассрочку предоставляют именно партнеры.

Сервис VK Pay доступен пользователям через социальную сеть «ВКонтакте». Для его использования надо открыть кошелек, придумать PIN-код для его защиты и затем выпустить виртуальную карту.

Для оплаты в офлайне виртуальную карту можно привязать к телефонному кошельку (Apple Pay, Samsung Pay и так далее).

Сейчас VK Pay используют более 17 млн человек. Сервис продолжит развиваться в рамках двух совместных предприятий (платежного и финансового), которые создала Mail.ru Group совместно с Ant Group, USM Holding, РФПИ и МегаФоном. «В планах как расширение спектра финансовых услуг, так и привлечение новых партнеров, чтобы предложить клиентам еще больше товаров и услуг на выгодных условиях», — рассказал представитель компании.

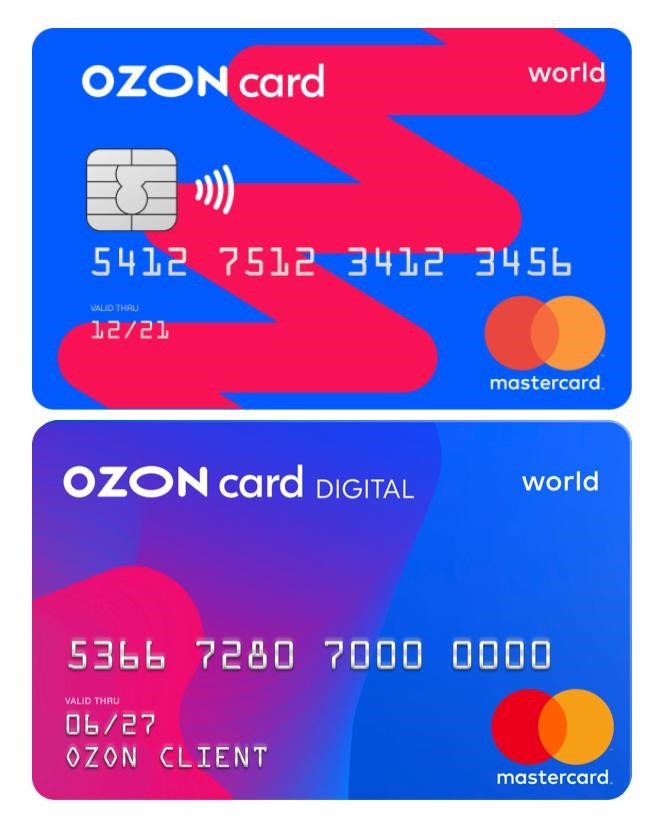

Маркетплейс товаров и услуг предоставляет финтех-сервисы как для покупателей, так и для продавцов: платежная карта Ozon.Card, а также платформа Ozon.Invest для кредитования продавцов маркетплейса, которая предлагает финансирование от партнеров, в том числе крупных банков «Открытие» и МТС Банка и микрокредитных организаций. В начале 2021 года Ozon зарегистрировал компанию «Ozon Кредит» и планирует вступить в реестр микрофинансовых организаций. По словам вице-президента по цифровым финансовым сервисам Ozon Ваэ Овасапяна, это позволит улучшать финансовые продукты для продавцов маркетплейса.

Зачем компании развивают финансовые сервисы

В современном мире конкуренция зачастую выходит за классические области работы компаний и особенно это видно в области оказания финансовых услуг, уверен руководитель группы по оказанию услуг компаниям финансового сектора «Делойт» в СНГ Максим Налютин. «В первую очередь это связано с попыткой дополнительной монетизации имеющейся клиентской базы, информация о которой позволяет создавать более эффективные продукты, хорошо учитывающие особенности поведения каждой из категорий клиентов и формирующие положительный клиентский опыт», — говорит эксперт. «Встраивание финансовых услуг в контекст жизненных ситуаций (покупка на маркетплейсе, заказ услуги в приложении-агрегаторе и так далее) — это одна из точек роста для крупного бизнеса на ближайшие годы», — соглашается руководитель аналитического направления «Ассоциации ФинТех» Никита Ломов.

Итак, зачем нефинансовым компаниям финансовые сервисы?

- Представитель Mail.ru объяснил, что компания развивает VK Pay для того, чтобы пользователи получали выгодные предложения и удобные методы для покупок, а продавцы и банки — возможность увеличить продажи и обороты;

- По тем же причинам запускался и Yandex Pay. «Пользователю не нужно заново искать и вводить данные своей карты, они подставятся автоматически. Кроме того, пользователи не боятся платить на новых для них сайтах, ведь они уверены, что технологии «Яндекса» защитят их данные», — сказал представитель «Яндекса». Из-за этого интернет-магазины, которые подключили Yandex Pay, могут увеличить число успешных платежей;

- Ozon запустил финтех-сервисы, чтобы повысить лояльность клиентов, увеличить ассортимент и обороты продавцов. Например, после получения займа на Ozon.Invest оборот продавца на платформе растет примерно на 30%. При этом платформа обладает большим объемом информации о своих клиентах, которая помогает лучше понять их потребности, говорит Овасапян: «Сегодня маркетплейсы в числе крупнейших площадок Рунета по аудитории. Например, Ozon ежемесячно посещают более 40 млн уникальных пользователей. E-commerce-платформы понимают потребности посетителей, знают размер среднего чека и частоту покупок, а значит, представляют, какие финансовые инструменты им нужны».

Конкуренция с банками

У ИТ-компаний и маркетплейсов нет достаточного опыта работы на финансовом рынке, поэтому стать полноценным конкурентом крупным универсальным банкам они пока что вряд ли смогут. Однако их приход на финансовый рынок — это вызов для малых и средних банков, которым и без этого непросто конкурировать с банками из первой десятки.

«Конкурировать с крупнейшими банками ИТ-компаниям и маркетплейсам будет крайне тяжело из-за развитой инфраструктуры у кредитных организаций, наличия соответствующих компетенций и обладания обширной клиентской базой», — говорит управляющий директор рейтингового агентства НКР Дмитрий Орехов.

С ним соглашается и Налютин. Он предупреждает, что финансовая отрасль функционирует в рамках сложной регуляторной среды, а соответствие требованиям требует специализированной квалификации и внедрения соответствующих механизмов.

Конкурентным преимуществом BigTech является то, что они владеют большим набором данных о клиентах: их предпочтениях и вкусах, поездках на транспорте, походах в кино и так далее. «Благодаря этому ИТ-компании могут лучше формировать профиль клиента, а значит точнее предугадывать его потребности и делать более выгодные персонализированные предложения, в том числе финансовых услуг», — уверен Ломов из «Ассоциации ФинТех».

Как BigTech изменят банковский рынок

Массовая покупка ИТ-компаниями и маркетплейсами кэптивных банков (банки, созданные для обслуживания одной или нескольких компаний. — РБК Тренды) станет стимулом для традиционных банков развивать партнерские отношения с крупными игроками:

- предлагать клиентам более выгодные условия;

- создавать совместные площадки;

- развивать ко-брендинг финансовых и нефинансовых продуктов.

Ломов приводит пример США, где такие гиганты как Amazon предлагают своим клиентам банковские карты (выпускаемые в партнерстве с банками), цифровые кошельки (Amazon Pay), а также выдают кредиты (Amazon и Bank of America).

Также сейчас ЦБ и «Ассоциация ФинТех» работают над внедрением в банках технологии открытых API (инструмент для быстрой и безопасной передачи данных между разными компаниями). Благодаря ее распространению финансовые услуги будут все больше встраиваться в контекст различных нефинансовых сервисов, прогнозирует Ломов: «В будущем граница между банками и не-банками станет размываться, и скорее всего многие финансовые организации уйдут «под капот» и станут развивать бизнес-модель Banking-as-a-Service (сдача банками в аренду своей инфраструктуры. — РБК Тренды)».

«Для эффективной модели правильнее строить совместные продукты между банками и нефинансовыми компаниями, которые могут реализовываться как по принципу cobranding (предполагает объединение брендов для развития продукта/услуги. — РБК Тренды), так и white label (продукт или услугу производит одна компания, а использует — другая, под своим брендом. — РБК Тренды)», — считает Налютин. В западных странах, продолжает эксперт, финансовые сервисы нефинансовых компаний развиваются как раз по данным сценариям, так как это позволяет сэкономить время и ресурсы на запуске собственной финансовой организации, которая по сути является непрофильной деятельностью для большинства компаний.

Интеграция ИТ-компаний и маркетплейсов с банками неизбежна, соглашается Орехов из НКР: «Интеграция позволяет расширить каналы взаимодействия с действующими клиентами и увеличить количество сегментов генерации выручки».

Источник