- Оплата за другое юридическое лицо: как оформить, образец

- Правовая основа

- Как оформить оплату за другое юридическое лицо?

- Отражение в налоговом учете у плательщика

- Операция в бухучете плательщика

- Налоговые платежи

- Кто за кого может платить налоги?

- Как заполнить платежное поручение?

- Подведем итоги

- Налоги и Право

- повышение юридических знаний

- Перевод денег из фирмы в фирму

- Правила перевода денег

Оплата за другое юридическое лицо: как оформить, образец

Поставщик компании обратился с просьбой перевести оплату за партию товара не на его расчетный счет, а в адрес своего арендодателя. Он объясняет это тем, что должен погасить задолженность по аренде, но на сегодняшний день не имеет свободных средств. Может ли компания в такой ситуации произвести оплату за другое юридическое лицо? Да, сегодня в такой просьбе нет ничего необычного. Ведь законодательство разрешает субъектам бизнеса оплачивать свои обязательства не только напрямую. Вполне допустим вариант, когда перечисление средств за должника производит другая организация.

Правовая основа

Право должника передать обязанности по уплате за него третьему лицу предусмотрено Гражданским кодексом. Об этом сказано в статье 313. Тут же сделана оговорка, что это правомерно в том случае, если какие-либо иные законы или же условия оплачиваемого обязательства не требуют, чтобы должник исполнил их строго самостоятельно. Такие условия, например, могут быть включены в договор. Но чаще всего никаких препятствий для привлечения к оплате стороннего лица нет.

Насколько это безопасно в плане проверок организации-плательщика? Не будет ли у инспекторов ИФНС претензий к тому, что компания произвела оплату за другое юридическое лицо? Практика показывает, что при грамотном оформлении операции вопросов у проверяющих обычно не бывает. А если они и возникают, что очень быстро «закрываются» подтверждающими документами.

Как оформить оплату за другое юридическое лицо?

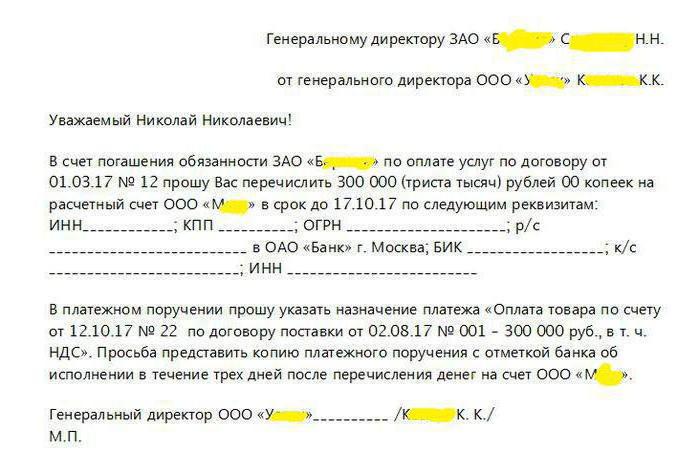

Законодательство не предусмотрело никакой специальной формы или типа документа, которым бы оформлялся рассматриваемый порядок расчетов. Однако для его проведения требуется договоренность между сторонами. Для этого компания, чьи обязательства будут оплачены, должна обратиться с письмом к руководителю той организации (или к предпринимателю), которая по его просьбе и произведет оплату.

Письмо составляется в свободной форме, однако в него в обязательном порядке нужно включить такие данные:

- наименование трех лиц:

- должника, за которого будет производиться оплата;

- плательщика (то есть адресата письма);

- того лица, кто получит денежные средства (кредитора должника);

- название обязательства, которое будет погашено плательщиком;

- параметры платежа: сумма, назначение, реквизиты для перевода.

Компании, которая составляет указанное письмо, рекомендуется расписать все обстоятельства и параметры как можно более подробно. А адресату письма, то есть организации-плательщику, стоит получить его оригинал.

Итак, основной документ для осуществления оплаты за другое юридическое лицо — письмо, образец которого представлен на следующем изображении.

Отражение в налоговом учете у плательщика

Компания оплатила обязательства своего контрагента, и теперь эту операцию необходимо отразить в учете. Сначала рассмотрим, будет ли это иметь какие-либо налоговые последствия для плательщика.

Если компания находится на ОСН, то она в некоторых случаях может принять к зачету НДС с перечисленной суммы. Иных налоговых последствий операция не повлечет. Чтобы зачесть НДС, должны выполняться условия:

- компания перечислила денежные средства за своего поставщика в счет аванса;

- договор, на основании которого компания и поставщик ведут деятельность, содержит условие об авансе;

- поставщик дал поручение на оплату своих обязательств (упомянутое выше письмо) и выставил счет-фактуру;

- имеется платежный документ о переводе денежных средств кредитору контрагента.

Для плательщика, который применяет УСН, учет операции будут зависеть от характера платежа. Если он имел перед лицом, за которое заплатил, долг за поставленные товары или услуги, то он будет считаться погашенным (полностью или частично). В том случае, если плательщик брал у своего контрагента заем под проценты, их можно будет списать в расходы в пределах перечисленной суммы.

Операция в бухучете плательщика

Как правильно отразить в бухгалтерском учете оплату за другое юридическое лицо? Проводки будут зависеть от того, как именно засчитывается произведенный платеж. Чаще всего встречаются такие ситуации:

- оплата за своего поставщика: Дт 60 — Кт 51;

- оплата за лицо, у которого брался займ: Дт 66 (67) — Кт 51;

- оплата за «дружественную» компанию, которая не является контрагентом (например, обе организации принадлежат одному лицу): Дт 76 — Кт 51.

Налоговые платежи

Заплатить за другое лицо можно не только по обязательствам, которые возникли у него по договору с контрагентами. С недавних пор таким же образом можно перечислять налоговые и иные обязательные платежи. Раньше налоговая служба считала такой вариант неприемлемым — налогоплательщик был обязан уплачивать свои налоги самостоятельно. Исключение делалось лишь в очень редких случаях, например, налоги за реорганизованное лицо мог заплатить его правопреемник.

Однако в конце 2016 года в Налоговый кодекс были внесены поправки, которые отменяют это правило. Так что оплата налога за другое юридическое лицо в 2017 году — дело вполне банальное. Таким образом, можно уплачивать налоговые платежи, страховые взносы, госпошлину, причем как текущие начисления, так и задолженность за прошлые периоды.

Кто за кого может платить налоги?

Закон сегодня не устанавливает каких-либо ограничений по поводу того, кто и при каких условиях может произвести уплату налога за другое лицо. Налоги компании может оплатить любая другая организация, предприниматель или просто физическое лицо.

Новые правила дают возможность избежать санкций за несвоевременную уплату обязательных платежей. Например, сегодня последний день уплаты налога, а у компании на счетах недостаточно средств. Еще год назад такие обстоятельства привели бы к тому, что ей пришлось бы оплачивать пени за просрочку. Теперь же исполнить обязательство компании может любое лицо, например, директор со своего личного счета.

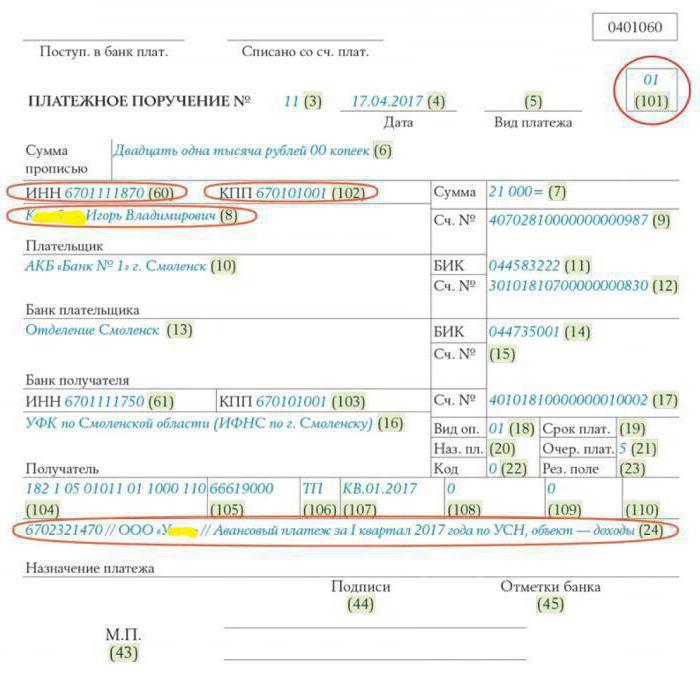

Как заполнить платежное поручение?

В заполнении документа на оплату налога за другое юридическое лицо есть несколько особенностей:

- в поле плательщик следует указать наименование организации (или имя физического лица), которое производит уплату;

- в полях «ИНН плательщика» и КПП указываются соответствующие реквизиты организации, за которую уплачивается налог;

- в поле «Назначение платежа» следует сначала указать ИНН и КПП (если есть) плательщика, а далее через две косые черты (//) наименование организации, за которую производится платеж, название налога, период, тип платежа и прочие важные данные;

- в поле «101» проставляется код «01» — это значит, что лицо, за которое производится оплата, является юридическим.

Пример того, как нужно заполнять «платежку» для оплаты за другое юридическое лицо его налогов, приведен на следующем изображении.

В приведенном примере физическое лицо К. И. В. производит за ООО «У____» уплату авансового платежа по налогу в связи с применением УСН.

Подведем итоги

Итак, оплата обязательства сторонней организации — операция вполне обычная и безопасная. Она не влечет никаких негативных последствий ни для плательщика, ни для того, за кого он производит оплату. При этом не имеет значения, состоят ли плательщик и должник в договорных отношениях или нет. Вместе с тем это очень удобно, поскольку позволяет избежать лишних операций, просрочки исполнения обязательства и связанных с этим неприятностей. Таким образом можно рассчитываться не только по договорам с контрагентами, но и уплачивать налоги.

Источник

Налоги и Право

повышение юридических знаний

Перевод денег из фирмы в фирму

Автор: Екатерина Шестакова 11 октября 2012

Существует целый ряд способов перевода денежных средств из одной фирмы в другую. Например, учредитель владеет несколькими фирмами и там является генеральным директором, ему срочно понадобились деньги в другой фирме. Возникает вопрос, как правильно провести данные расчеты.

- Например, возможно воспользоваться расчетами с подотчетными лицами. Для учета расчетов с подотчетными лицами предназначен счет 71 «Расчеты с подотчетными лицами», служащий для обобщения информации о расчетах с работниками организации по авансам, выданным им под отчет на административно — хозяйственные и операционные расходы, а также на служебные командировки.

Выдача наличных денег из кассы организации под отчет отражается по дебету счета 71 в корреспонденции с кредитом счета 50.

Возврат неизрасходованных наличных денег, выданных под отчет, на счетах бухгалтерского учета отражается по дебету счета 50 и кредиту счета 71, сумма перерасхода по авансовому отчету — по дебету счета 71 в корреспонденции с кредитом счета 50.

Вывод: для закрытия счета 71 необходимо внести денежные средства обратно в кассу или подтвердить приобретение товаров (услуг) у другой компании.

2. Возможно заключить договор переуступки права требования долга от директора второй фирме, которой были переданы денежные средства.

Вместе с тем, в этом случае возникает риск по уплате НДС, если вышеуказанные компании являются плательщиками данного налога. Порядок уплаты НДС при уступке денежного требования третьим лицом регулируется п. 4 ст. 155 НК РФ. Даже если это требование вытекает из договора реализации товаров (работ, услуг), не облагаемых НДС, третье лицо, получившее доход при его переуступке (или при получении долга с должника), обязано уплатить НДС с суммы полученного дохода (Письмо Минфина России от 19.09.2007 N 03-07-05/58). Налог исчисляется по расчетной ставке 18/118 в момент уступки требования или в момент исполнения обязательства должником (п. 8 ст. 167 НК РФ).

Вместе с тем, существуют альтернативные пути без использования счета 71:

- Вместо использования счета 71 и использования подотчетных денежных средств необходимо заключить договор беспроцентного займа в первой фирме. Во второй фирме денежные средства могут вноситься также по договору займа.

После возврата займа задолженность закрывается.

Возможно также кроме договора займа заключить договор уступки права требования по займу.

2. Вторым способом является оказание услуг от одной фирмы другой фирме, вместе с тем, нужно будет подтвердить документально факт оказания услуг.

Источник

Правила перевода денег

Российские холдинговые структуры используют различные инструменты для перераспределения ресурсов между взаимозависимыми компаниями. Некоторые из схем могут быть применены не только внутри самого холдинга, но и при работе с независимыми структурами или даже во взаимоотношениях организаций и физических лиц. Большинство имеющихся способов законны, по поводу других у налоговых органов могут возникнуть вопросы.

Бесплатные деньги

В рамках холдинга нередко возникает необходимость перевести денежные средства одной организации на счет другой. Допустим, у некоего предприятия избыток ликвидности на расчетном счете, а у другого как раз в этот момент образовался кассовый разрыв. Возникает естественное желание взять у одних и отдать нуждающимся. Но, как известно, перевод средств даже между взаимозависимыми организациями без юридических оснований недопустим.

В данном случае позволительно, например, передать средства по договору займа. Согласно Гражданскому кодексу (ГК) в роли заимодавца (лица, дающего деньги) вправе выступать не только кредитная организация, но и любое юридическое или физическое лицо. А сам кредит может быть беспроцентным.

Однако налоговые органы часто настаивают на уплате налога на прибыль с беспроцентного займа. По их мнению, используя «бесплатные» деньги, должник получает прибыль. Если взять кредит на открытом рынке, это обойдется дороже. Значит налицо «виртуальный» доход, с которого, как полагают фискальные чиновники, и следует заплатить налог в бюджет.

Сторонники этой точки зрения ссылаются на пункт 8 статьи 250 Налогового кодекса (НК), где говорится, что с внереализационного дохода в виде бесплатной услуги надо заплатить налог на прибыль. Размер «виртуального» дохода инспекторы подсчитывают, исходя из ставки рефинансирования Центробанка. Сразу оговоримся, что это не официальная точка зрения МНС, так как ни в одном из документов налогового ведомства этот подход не закреплен (см. «Методические рекомендации по применению главы 25 «Налог на прибыль организаций» части второй Налогового кодекса РФ», утвержденные приказом МНС от 20.12.2002 № БГ-3-02/729).

Противники такого подхода утверждают, что заем не является услугой, поэтому платить за него получатель не обязан. К тому же практически невозможно рассчитать рыночную стоимость кредита. Ставка рефинансирования ЦБ применяется в расчетах на межбанковском рынке, и ориентироваться на нее в случае финансовых операций между некредитными организациями некорректно. Исполнительный директор консалтинговой группы «Что делать Консалт» Валерий Бахтин: «Фискальные органы неправомочно изобретают некую виртуальную прибыль с беспроцентного займа и пытаются получить с нее налог. Но налогоплательщики предпочитают избавить себя от лишних споров с проверяющими органами. Обычно в договоре займа просто указывается какой-нибудь смешной процент, например 0,001%. По сути, кредит остается беспроцентным, но формально все требования инспекции участники сделки выполняют».

Суды все чаще поддерживают точку зрения налогоплательщиков. В активе российских компаний уже несколько решений арбитражных судов, определивших, что беспроцентный заем не является безвозмездной услугой, поэтому начислять в данном случае налог на прибыль инспекторы не имеют права. Последнее по времени решение Московского арбитражного суда по этому поводу было принято в конце ноября 2003 года.

Таким образом, никаких налоговых потерь в связи с договорами займа у сторон не возникает. Суды подтверждают, что должник не обязан платить налог на прибыль. Заимодавец не получает от выдачи кредита материальной выгоды, значит он тоже не должен платить этот налог. Обязанностей по НДС у сторон также нет.

Аренда «за красивые глаза»

Если возникает необходимость передать в рамках холдинга не деньги, а имущество, две компании могут оформить договор безвозмездного пользования. Здесь Гражданский кодекс разрешает как сделки между коммерческими предприятиями (аффилированными или независимыми), так и передачу организации имущества, принадлежащего физическому лицу. Регулирующие нормы не ограничивают виды передаваемого имущества: это может быть и недвижимость, и автомобиль, и мобильный телефон.

Гражданский кодекс не содержит препятствий для заключения договоров такого рода. Но с точки зрения налогообложения могут возникнуть определенные затруднения – в связи с уже упомянутой 250-й статьей НК.

В этом случае, чтобы избежать налога на «виртуальную» прибыль, стороны должны подкрепить свои отношения экономическим обоснованием. Организация, передающая имущество (ссудодатель), должна доказать выгоды от сделки, а получатель – указать затраты, которые могут расцениваться как своеобразная «плата за услугу».

Например, ссудодатель представляет доказательства того, что передаваемое имущество не находит применения в рамках компании и не имеет спроса на «платном» рынке. При этом заключается договор о намерениях, по которому получающая сторона обязуется предоставлять значительные скидки «донору» оборудования.

Экономическим обоснованием сделки можно считать и обязательство принимающей стороны взять на себя все расходы по ремонту и эксплуатации полученного имущества. Этот пункт следует обязательно включить в договор безвозмездного пользования. На его основании принимающая имущество организация получит возможность вычесть сумму затрат на его обслуживание из базы налога на прибыль.

Если же в качестве ссудодателя выступает физическое лицо, ему не обязательно доказывать экономическую оправданность своего шага.

Описываемый способ легко рассмотреть на примере недавней передачи томских муниципальных тепловых сетей в пользование ОАО «Томскэнерго» (по такой же схеме ресурсы могут перераспределяться и в рамках холдинга). Администрация города Томска передала энергетикам имущество МУП «Томсктеплосети» на основании договора безвозмездного пользования. Муниципальные тепловые магистрали энергетики получили по остаточной стоимости. Энергокомпания обязалась проводить текущий и капитальный ремонт сетей за свой счет. Городские власти вправе в одностороннем порядке расторгнуть договор. При этом все затраты на усовершенствования, произведенные за счет «Томскэнерго» и считающиеся неотъемлемой частью комплекса тепловых сетей, компании не возмещаются. Таким образом, обязательство финансировать ремонтные работы теплосетей являются своеобразной «платой» за пользование ими. Кроме того, на основе этого пункта договора расходы на содержание объекта будут вычитаться из прибыли «Томскэнерго» и таким образом уменьшать налог на прибыль организации.

Старший партнер компании Energy Consulting Константин Павлович: «Иногда корпорации получают по договорам безвозмездного пользования медицинские учреждения. Муниципальные власти отказываются брать их на свой баланс из-за недостаточного финансирования. Корпорация аргументирует желание получить объект необходимостью обеспечивать сотрудников качественным медицинским обслуживанием и обязуется при этом взять на себя расходы по эксплуатации медучреждения».

Царские подарки

При дарении получающая сторона обязана уплатить налог на прибыль со стоимости переданного ей имущества. Но этого можно избежать, если одна из сторон – даритель или получатель – владеет более 50% уставного капитала другой (ст. 251 НК). Однако необходимо соблюсти одно условие: имущество должно находиться в собственности получателя в течение года со дня передачи. Если «облагодетельствованное» юридическое лицо до истечения этого срока передаст или продаст имущество третьим лицам, со стоимости подарка придется уплатить налог на прибыль. Это положение не распространяется на денежные средства, которые можно расходовать в любое время без налоговых последствий.

Дарителю же в любом случае придется уплатить НДС со стоимости переданного имущества или суммы денежных средств.

Казалось бы, с точки зрения оптимизации налогов дарение – идеальный инструмент для взаимозависимых компаний. К сожалению, существует несогласованность норм Налогового и Гражданского кодексов. Статья 575 ГК запрещает безвозмездную передачу имущества в собственность между коммерческими организациями, что исключает законное использование схемы с дарением.

Впрочем, крупные градообразующие холдинги используют договоры дарения несмотря на конфликт положений НК и ГК. Зачастую такие предприятия попросту оказывают давление на налоговую инспекцию, и та ориентируется только на нормы Налогового кодекса, а требования ГК игнорирует.

Более законная возможность избежать налога на прибыль при передаче денег или имущества возникает в случае целевого финансирования (пп.14 п.1 ст. 251 НК). В указанной статье содержится закрытый список доходов, которые законодатель признает целевым финансированием.

Как отмечает замдиректора департамента налогов и права аудиторско-консалтинговой фирмы ФБК Юрий Воробьев, дарение и целевое финансирование достаточно распространено в российских холдингах: «Чаще всего материнская компания заключает с «дочкой» договор субподряда, по которому компенсирует только ее текущие расходы. Дело в том, что заложить в подобные соглашения долгосрочные расходы «дочек» сложно. Поэтому модернизация, оснащение новым оборудованием происходит именно в форме безвозмездной передачи имущества либо целевого финансирования».

Без налоговых последствий

Внесение вклада в уставный капитал позволяет принимающей стороне избежать налога на прибыль. При этом, в отличие от дарения, передающей организации не нужно уплачивать НДС с суммы взноса. Вносить средства для увеличения уставного капитала может как физическое лицо, владеющее долей в принимающей организации, так и компания – в адрес своей дочерней фирмы. В качестве взноса допустимо использовать деньги, основные средства, ценные бумаги. Ограничение: уставный капитал не должен быть сформирован за счет векселей.

Недостаток этого способа – длительный срок регистрации увеличения уставного капитала и регистрационные расходы. Поэтому подобную схему целесообразно использовать только для передачи средств на большую сумму.

При внесении в уставный капитал имущества, номинальная стоимость которого превышает 200 МРОТ, требуется его независимая оценка. Это касается как акционерных обществ, так и обществ с ограниченной ответственностью (ст. 15 закона «Об обществах с ограниченной ответственностью», ст. 34 закона «Об акционерных обществах»).

Начальник отдела, эксперт по налогам юридического бюро «Родичев и партнеры» Игорь Рекец: «Есть все основания полагать, что такие сделки практикуются, однако компании предпочитают их не афишировать. Чем крупнее предприятие, тем больше сложностей с передачей имущества у него возникает. МАП проводит проверки сделок, в которых суммарная стоимость активов сторон превышает 200 тыс. МРОТ».

Дележ убытков

В некоторых случаях взаимозависимые предприятия делятся не денежными средствами или имуществом, а затратами. В первую очередь такой способ применяется для законного уменьшения налогооблагаемой прибыли.

Типичную ситуацию описывает аудитор компании «Берг и партнеры. Налоговый консалтинг» Игорь Родионов: «Компания-центр прибыли заключает договоры с другой фирмой того же холдинга на оказание различного рода услуг: консультационных, разного рода исследований рынка, управлению. Чаще всего при этом исполнитель имеет на своем балансе убытки. Центр прибыли перечисляет второму предприятию вознаграждение за оказанные услуги. Переведенная сумма вычитается из налогооблагаемой прибыли заказчика и покрывает убытки фирмы, предоставляющей услуги. Важно наполнить договоры реальным экономическим содержанием, чтобы у налоговых органов не было оснований признать сделку мнимой».

Передача затрат часто используется российскими холдинговыми структурами. Некоторые проводят и дополнительную оптимизацию, регистрируя компанию, которая оказывает услуги в зоне льготного налогообложения. По договорам об оказании услуги фирме-исполнителю передается часть прибыли, а та уплачивает с нее налог в льготной юрисдикции. Например, в составе группы компаний East Line есть целый ряд прибыльных предприятий (основное – ЗАО «Международный аэропорт Домодедово») и управляющая фирма Airport Management Company, зарегистрированная в Люксембурге. Входящие в эту группу компании связаны с люксембургским офшором договорами управления, по которым они перечисляют Airport Management Company вознаграждение за оказанные услуги.

Источник