- Коэффициенты ликвидности

- Содержание

- Коэффициент абсолютной ликвидности (Cash ratio)

- Вычисление коэффициента абсолютной ликвидности

- Нормативное значение Cash Ratio

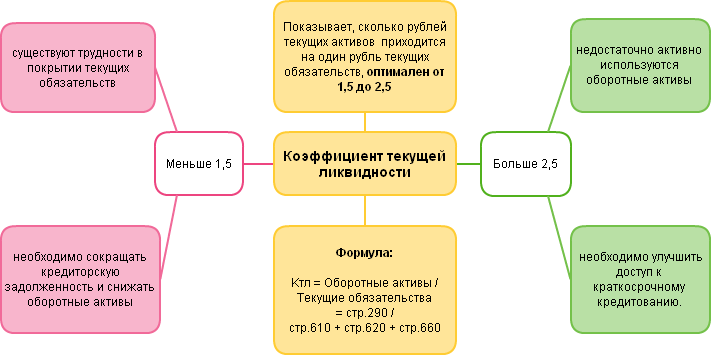

- Коэффициент текущей ликвидности

- Назначение КТЛ

- Формула расчета коэффициента CR

- Значение коэффициента текущей ликвидности

- Коэффициент быстрой ликвидности

- Как рассчитывается QR

- Рекомендуемые значения коэффициента срочной ликвидности

- Ссылки

- в) рентабельности активов по прибыли до налогообложения и рентабельности собственного капитала по чистой прибыли.

Коэффициенты ликвидности

Содержание

Коэффициент абсолютной ликвидности (Cash ratio)

Коэффициент абсолютной ликвидности – это финансовый показатель, используемый при анализе ликвидности компании, посредством расчета коэффициента между всеми денежными активами (cash assets), активами эквивалента денежных средств (cash equivalent assets) и всеми текущими обязательствами (current liabilities).

Синонимы: Cash Ratio, Liquidity Ratio, Коэффициент денежной ликвидности, Коэффициент наличности.

Коэффициент абсолютной ликвидности характеризует способность компании погашать текущие обязательства (и в какой доле) за счёт ликвидных оборотных средств и других свободных активов. Во внимание принимается имеющаяся сумма наличных средств, а также их эквиваленты: рыночные ценные бумаги, депозиты и другие абсолютно ликвидные активы.

Под наличными деньгами понимают совокупность наличных денежных средств, находящихся в кассе организации, сформированную из начальной наличности и разницы поступлений и расходов. Поскольку наличные резервы не приносят дохода, предприниматели стремятся сократить их до минимума, достаточного для расчетов с клиентами, контрагентами и для других текущих затрат. Поэтому в банковской деятельности существуют нормативные требования к уровню поддержания наличных средств. Среди коммерческих предприятий отмечается тенденция к снижению коэффициента абсолютной ликвидности, то есть уменьшение потребности в денежных средствах.

Так как модель Cash Ratio измеряет только самые ликвидные из всех активов по отношению к текущим обязательствам, поэтому данный показатель рассматривается как самый консервативный из всех используемых коэффициентов ликвидности.

Характеристики коэффициента наличности:

1) Учитывается в показателях срочной и текущей ликвидности.

2) Используется в кредитной характеристике компании.

3) Исключает из расчета товарно-материальные запасы и дебиторскую задолженность. То есть, коэффициент демонстрирует, в какой степени компания может оплатить свои текущие обязательства, не полагаясь на продажу товарно-материальных запасов и не рассчитывая на получение дебиторской задолженности.

4) Характеризует способность немедленно погасить текущие краткосрочные обязательства предприятия – то есть, имеются ли ресурсы, способные удовлетворить требования кредиторов в критической ситуации. Поэтому этот показатель принимается в расчет будущими поставщиками с относительно короткими сроками кредитования. Для стратегических инвесторов абсолютная ликвидность предприятия менее значима.

Вычисление коэффициента абсолютной ликвидности

Формула коэффициента денежной ликвидности:

CR = денежные средства + краткосрочные рыночные вложения/ Краткосрочные обязательства

Данные для расчета можно получить из баланса. Надо учитывать, что формула игнорирует время получения и выплаты денежных средств.

Нормативное значение Cash Ratio

Рекомендуемое значение коэффициента абсолютной ликвидности >0,2. Для различных отраслей нормативные значения могут отклоняться от рекомендуемого.

| Значение показателя | Комментарий |

| меньше 0,2 | Значение показателя ниже нормативного демонстрирует утрату платежеспособности, неспособность компании погасить свои текущие обязательства за счет ликвидных оборотных активов. |

| от 0,2 до 0,5 | Рекомендуемый интервал показателя. |

| свыше 0,5 | Значение показателя сверх рекомендуемого свидетельствует о неэффективном и нерациональном использовании денежных средств, которые могли бы быть направлены на развитие предприятия. Также это обозначает наличие невостребованных денежных сумм на счетах. Коэффициент текущей ликвидностиКоэффициент текущей ликвидности – один из показателей, которые используются в практике проведения финансового анализа предприятия вместе с коэффициентом быстрой ликвидности и коэффициентом абсолютной ликвидности. Current ratio (CR) характеризует способность компании погашать текущие краткосрочные обязательства (текущие пассивы) за счёт оборотных активов. Назначение КТЛ1) Показывает способность предприятия рассчитываться по своим долгам в период длительности одного производственного цикла (период, необходимый для изготовления и реализации одной партии продукции). Формула расчета коэффициента CRКоэффициент покрытия рассчитывается по формуле:

В целях достоверной оценки ликвидности активов надо иметь в виду, что не все активы ликвидны в равной мере. Поэтому при расчете коэффициента текущей ликвидности требуется детальная расшифровка состава текущих активов и обязательств. То есть, прежде чем использовать коэффициент покрытия, необходимо оценить качество текущих активов и характер текущих обязательств, а также скорость их оборота. Значение коэффициента текущей ликвидностиЧем выше значение коэффициента, тем более высокий уровень платежеспособности компании, то есть, тем легче компании погашать краткосрочные обязательства. Коэффициент быстрой ликвидностиКоэффициент быстрой ликвидности – один из важных показателей финансовой устойчивости предприятия, входит в группу показателей ликвидности. С помощью данного показателя оценивается способность компании выполнить свои краткосрочные обязательства за счет своих самых ликвидных активов в случае проблем с реализацией продукции. Чем выше коэффициент ликвидности, тем устойчивее финансовое состояние компании. Равен отношению высоколиквидных текущих активов и текущих обязательств компании. Как рассчитывается QRКоэффициент срочной ликвидности рассчитывается по формуле: Рекомендуемые значения коэффициента срочной ликвидностиНормативные значения коэффициента быстрой ликвидности – в диапазоне от 0,7 до 1. Показатель ниже рекомендованного значит, что у компании может возникнуть дефицит ликвидных средств. В зависимости от вида деятельности и отраслевой принадлежности данный норматив может меняться. Так, многие западные аналитики рекомендуют использовать показатель 1 как нижнее значение. Критическое значение коэффициента QR > 1 рассчитывается из того, что любое предприятие должно стремиться к тому, чтобы сумма дебиторской задолженности не превышала величины кредита, полученного им от поставщиков. На практике возможны любые отклонения от этого правила. Большинству бизнесменов выгодно иметь долги, поэтому по возможности они предпочитают оттягивать срок платежа кредиторам, если это не влияет на финансовые результаты и взаимоотношения с поставщиками. СсылкиЭто заготовка энциклопедической статьи по данной теме. Вы можете внести вклад в развитие проекта, улучшив и дополнив текст публикации в соответствии с правилами проекта. Руководство пользователя вы можете найти здесь Источник в) рентабельности активов по прибыли до налогообложения и рентабельности собственного капитала по чистой прибыли.По отчетности определить оборачиваемость собственного капитала; а) чистая выручка / среднегодовая стоимость уставного капитала; б) чистая выручка / среднегодовая стоимость статей раздела III баланса; в) чистая выручка / среднегодовая стоимость статей раздела III баланса, доходов будущих периодов и резервов предстоящих расходов. 15. Коэффициент долгосрочной платежеспособности есть: а) отношение собственного капитала к заемному капиталу; б) отношение оборотных активов к краткосрочным обязательствам; в) отношение долгосрочных кредитов и займов к собственному капиталу. 16. Капиталоотдача определяется как отношение: а) выручки от продажи товаров, продукции, работ, услуг к средней величине собственного капитала; б) прибыли от продаж к средней величине собственного капитала; в) выручки от продажи товаров, продукции, работ, услуг к средней величине валюты баланса. 17. Коэффициент восстановления платежеспособности рассчитывается, если: а) коэффициент текущей ликвидности > 2,0; б) коэффициент текущей ликвидности > 2,0, а коэффициент обеспеченности собственными оборотными средствами >0,1; в) коэффициент текущей ликвидности > 2,0, а коэффициент обеспеченности собственными оборотными средствами а) горизонтальным анализом; б) вертикальным анализом; в) трендовым анализом. 23. Сопоставление показателей хозяйствующего субъекта (дочерних компаний, филиалов, подразделений) с показателями конкурентов называется: а) факторным анализом; б) горизонтальным анализом; в) сравнительным анализом. 24. Мобильными активами предприятия являются: а) нематериальные активы; б) запасы товарно-материальных ценностей; в) основные средства. 25. К постоянным пассивам относится: а) уставный капитал; б) кредиты банка сроком погашения свыше 1 года; в) кредиторская задолженность. 26. Наименьшим риском обладают: а) краткосрочная дебиторская задолженность; б) долгосрочные финансовые вложения; в) готовая продукция, пользующаяся спросом. 27. Наименее ликвидным элементом оборотных средств в обычном виде выступают: а) производственные запасы; б) средства на депозитных счетах; в) задолженность покупателей и заказчиков. 28. К кредиторской задолженности организации относится: а) задолженность подотчетных лиц; б) переплата по НДС; в) авансы полученные. 29. К основным источникам формирования основных средств организации относятся: а) уставный капитал, краткосрочные заемные средства, бюджетные дотации и субвенции; б) собственные средства, краткосрочные кредиты банка, целевые бюджетные ассигнования; в) средства акционеров, чистая прибыль, долгосрочные кредиты и займы. 30. Возможность предприятия погашать краткосрочные обязательства своими текущими активами отражают показатели: б) финансовой устойчивости; в) деловой активности. 31. Определить величину собственного и заемного капитала организации, если имеются следующие данные: уставный капитал — 1000 тыс. руб., резервный капитал — 600 тыс. руб., нераспределенная прибыль прошлых лет— 150 тыс. руб., непокрытый убыток отчетного года — 340 тыс. руб., краткосрочные кредиты и займы — 580 тыс. руб., кредиторская задолженность – 940 тыс. руб., резервы предстоящих расходов — 80 тыс. руб.: а) 1750 тыс. руб. и 1520 тыс. руб. соответственно; б) 1410 тыс. руб. и 1600 тыс. руб. соответственно; в) 1490 тыс. руб. и 1520 тыс. руб. соответственно. 32. Коэффициент финансовой независимости рассчитывается как: а) отношение заемного капитала к собственному капиталу; б) отношение собственного капитала к валюте баланса; в) отношение заемного капитала к валюте баланса. 33. Определить по бухгалтерскому балансу величину активов, принимаемых для расчета чистых активов: а) раздел II баланса-раздел V; б) валюта баланса за минусом НДС по приобретенным ценностям, задолженности участников (учредителей) по взносам в уставный капитал; в) валюта баланса за минусом задолженности участников (учредителей) по взносам в уставный капитал. 34. Организация А имеет в составе оборотных средств 70% дебиторской задолженности и 20% материальных запасов; организация В имеет соответственно 20% дебиторской задолженности и 70% материальных запасов. Все другие условия равны. У какой из организаций выше общий коэффициент текущей ликвидности: а) у организации А; б) у организации В; в) общий коэффициент текущей ликвидности одинаков. 35. По отчетности определить оборачиваемость денежных средств: а) выручка от продаж / среднегодовая стоимость денежных средств по балансу;

б) валовая прибыль / среднегодовая стоимость денежных средств по балансу; в) прибыль от продаж / среднегодовая стоимость денежных средств по балансу. 36. Обобщающим показателем ликвидности является: а) коэффициент абсолютной ликвидности; б) коэффициент обеспеченности собственными оборотными средствами; в) коэффициент текущей ликвидности. 37. Одним из показателей оценки деловой активности организации является: а) рентабельность основного капитала; б) оборачиваемость запасов; в) коэффициент маневренности собственного капитала, 38. Одним из критериев неудовлетворительности структуры баланса является: а) коэффициент абсолютной ликвидности; б) коэффициент финансовой устойчивости; в) коэффициент обеспеченности собственными оборотными средствами. 39. К медленно реализуемым активам относятся: а) краткосрочные финансовые вложения; б) производственные запасы; в) краткосрочная дебиторская задолженность. 40. Отрицательное значение показателя собственных оборотных средств свидетельствует о том, что: а) оборотные активы сформированы за счет собственных и заемных средств; б) внеоборотные активы сформированы только за счет собственных средств; в) оборотные активы и часть внеоборотных сформированы за счет заемных средств. 41. Сравнение данных бухгалтерской отчетности текущего периода с данными предшествующих периодов называется: а) горизонтальным анализом; б) вертикальным анализом; в) трендовым анализом. 42. Выявление влияния отдельных факторов на изменение рентабельности капитала является предметом: а) факторного анализа; б) сравнительного анализа; в) трендового анализа. 43. Наиболее высоким риском обладают: а) расходы будущих периодов; б) краткосрочная дебиторская задолженность; в) залежалые запасы товарно-материальных ценностей. 44. Оборачиваемость собственного капитала рассчитывается: а) чистая выручка от продаж / средний за период объем собственного капитала; б) прибыль от продаж / затраты на производство реализован ной продукции; в) чистая прибыль / средняя стоимость собственного капитала за период. 45. К иммобилизованным средствам предприятия относятся: а) запасы товарно-материальных ценностей; б) долгосрочные финансовые вложения; в) дебиторская задолженность. 46. К дебиторской задолженности организации относится: а) задолженность перед персоналом по оплате труда; б) задолженность по расчетам с покупателями и заказчиками; в) задолженность организации по налогу на прибыль. 47. По бухгалтерскому балансу определить величину заемного капитала: а) итог раздела IV + итог раздела V; б) итог раздела V за минусом доходов будущих периодов и резервов предстоящих расходов; в) итог раздела IV + итог раздела V за минусом доходов будущих периодов и резервов предстоящих расходов. 48. За счет каких источников средств целесообразно формировать внеоборотные активы: а) кредиторская задолженность; б) кредиты и займы; в) заемные средства, подлежащие погашению более чем через 12 месяцев. 49. Рассчитать по бухгалтерскому балансу коэффициент критической ликвидности: а) оборотные активы / итог раздела V; б) оборотные активы / краткосрочная кредиторская задолженность; в) сумма денежных средств, краткосрочных финансовых вложений и краткосрочной дебиторской задолженности / краткосрочные обязательства. 50. Рассчитать по бухгалтерскому балансу коэффициент финансовой устойчивости: а) сумма разделов III и IV/ валюта баланса; б) внеоборотные активы / собственный капитал; в) (сумма разделов III и IV + доходы будущих периодов и резервы предстоящих расходов и платежей) / валюта баланса. 51. Имеются следующие данные: объем продаж в предыдущем году — 6500 тыс. руб., в отчетном году — 7000 тыс. руб., среднегодовые остатки оборотных средств в предыдущем году — 3100 тыс. руб., в отчетном году — 3550 тыс. руб. Это свидетельствует: а) об ускорении оборачиваемости оборотных средств; б) о замедлении оборачиваемости оборотных средств; в) оборачиваемость оборотных средств не изменилась. 52.Собственный оборотный капитал рассчитывается по балансу: а) оборотный капитал—собственный капитал; б) внеоборотные активы-собственный капитал; в) собственный капитал—внеоборотные активы. 53.Рентабельность чистых активов характеризует: а) оборачиваемость собственного капитала; б) эффективность использования собственного капитала: в) платежеспособность организации. 54. Оборачиваемость капитала характеризуется показателем: а) рентабельность капитала; в) соотношение заемного и собственного капитала. 55. Значение коэффициента восстановления платежеспособности 0,9 свидетельствует: а) об отсутствии у организации возможности восстановить свою платежеспособность; б) о наличии у организации возможности восстановить свою платежеспособность; в) об утрате платежеспособности. 56. Показатель чистых активов характеризует: а) оборачиваемость активов; б) эффективность использования капитала; в) величину собственного капитала. 57. Рассчитать по бухгалтерскому балансу оборачиваемость краткосрочной дебиторской задолженности: а) валовая прибыль/ среднегодовая стоимость краткосрочной дебиторской задолженности; б) прибыль от продаж / среднегодовая стоимость краткосрочной дебиторской задолженности; в) выручка от продаж / среднегодовая стоимость краткосрочной дебиторской задолженности; 58. Эффективность использования основного капитала характеризуется показателем: б) соотношения основного и оборотного капитала; в) оборачиваемости собственного капитала. 59. Организация признается неплатежеспособной в случае невыполнения своих финансовых обязательств в течение срока более: а) одного месяца; в) шести месяцев. 60. Одним из критериев признания организации банкротом является наличие задолженности перед кредиторами в размере: а) 100 минимальных размеров оплаты труда: 61. Коэффициент маневренности собственного капитала рассчитывается: а) собственный капитал / оборотные активы; б) (собственный капитал—внеоборотные активы) / собственный капитал; в) (собственный капитал—внеоборотные активы) / оборотный 62. С ростом величины чистого оборотного капитала риск потери ликвидности: в) сначала снижается, затем начинает возрастать. 63. Ускорение оборачиваемости активов способствует: а) росту рентабельности продаж; б) уменьшению рентабельности активов (капитала); в) росту рентабельности активов (капитала). 64. Положительный эффект финансового рычага может быть обеспечен, если: а) цена заемных средств ниже рентабельности капитала; б) цена заемных средств выше рентабельности капитала; в) рентабельность продаж выше процентной ставки за кредит. 65. По бухгалтерскому балансу определить величину срочных обязательств, принимаемых в расчет коэффициентов ликвидности: а) итог раздела IV; б) итог раздела V; в) итог раздела V-сумма доходов будущих периодов и резервов предстоящих расходов. 66. Более высокому удельному весу внеоборотных активов в составе имущества организации должен соответствовать: а) больший удельный вес долгосрочных источников финансирования в составе совокупных пассивов; б) больший удельный вес собственного капитала в составе совокупных пассивов; в) меньшая доля собственного капитала в составе совокупных пассивов. 67. Организация обладает капиталом в 100 млн руб., рентабельность активов. Каким должен быть объем продаж, чтобы обеспечить рентабельность продаж 10%: 68. В стоимость чистых активов не включаются: а) нематериальные активы; б) прочие внеоборотные активы; в) задолженность участников (учредителей) по взносам в уставный капитал. 69. Средний срок оборачиваемости дебиторской задолженности определяется как: а) отношение количества календарных дней в году к коэффициенту оборачиваемости дебиторской задолженности; б) отношение количества календарных дней в году к средней величине дебиторской задолженности; в) отношение средней за период дебиторской задолженности к количеству календарных дней в периоде. 70. Рассчитать оборачиваемость капитала организации, если рентабельность продаж равна 20%, прибыль до налогообложения — 12 млн руб., среднегодовая стоимость капитала — 50 млн руб.: 71. Оборачиваемость запасов в оборотах исчисляется как отношение: а) выручки от продаж к среднегодовым остаткам запасов; б) себестоимости проданных товаров, продукции, работ, услуг к среднегодовым остаткам запасов; в) среднегодовых остатков запасов к выручке от продаж. 72. По следующим данным рассчитать коэффициент текущей ликвидности: внеоборотные активы — 25 400 тыс. руб., оборотные активы — 21 700 тыс. руб., долгосрочные обязательства — 5000 тыс. руб., краткосрочные обязательства — 14 600 тыс. руб.: 73. Финансовая рентабельность рассчитывается как отношение: а) прибыли до налогообложения к среднегодовой стоимости совокупного капитала; б) чистой прибыли к среднегодовой стоимости совокупного капитала; в) чистой прибыли к среднегодовой стоимости собственного капитала. 74. Коэффициент концентрации заемного капитала рассчитывается как соотношение: а) заемного капитала к собственному капиталу; б) заемного капитала к валюте баланса; в) кредитов и займов к валюте баланса. 75. Превышение перманентного капитала (суммы собственного оборотного капитала и долгосрочных обязательств) или его равенство величине запасов соответствует следующему типу финансовой устойчивости организации: а) абсолютной устойчивости финансового состояния; б) нормальной устойчивости финансового состояния; в) неустойчивому финансовому состоянию. 76. Стоимость пассивов, принимаемых для расчета чистых активов организации, рассчитывается как сумма: а) статей раздела IV баланса; б) статей разделов IV и V баланса; в) статей разделов IV и V баланса за минусом доходов будущих периодов. 77. Рассчитать оборачиваемость совокупных активов, если доля оборотных активов в общей величине совокупных составляет 48%, оборачиваемость оборотных активов — 2,5 оборота, рентабельность капитала -12%: 78. Рентабельность внеоборотных активов рассчитывается как отношение: а) выручки от продаж к среднегодовой стоимости внеоборотных активов; б) прибыли от продаж к среднегодовой стоимости внеоборотных активов; в) прибыли до налогообложения к среднегодовой стоимости внеоборотных активов. Источник |