- Расчет внутренней нормы доходности

- Что такое внутренняя норма доходности?

- Показатели для расчета IRR

- Формула расчета внутренней нормы рентабельности

- Способы вычисления ВНД

- Достоинства и недостатки метода IRR

- Интерпретация внутренней нормы доходности

- Пример применения ВНД

- Внутренняя норма доходности (IRR). Преимущества и недостатки

- Внутренняя норма доходности проекта преимущества

- Что такое ВНД

- Discovered

- О финансах и не только…

- Внутренняя норма доходности

- Что такое внутренняя норма доходности?

- Формула расчёта внутренней нормы доходности

- Практическое применение внутренней нормы доходности

- Графический метод поиска внутренней ставки доходности

- Расчёт внутренней нормы доходности (IRR) при помощи MS Exel

- Расчёт внутренней нормы доходности в MS Exel при неравных промежутках времени для денежных потоков

- Модифицированная внутренняя норма доходности (MIRR)

- Преимущества и недостатки внутренней нормы доходности (IRR)

Расчет внутренней нормы доходности

Ни один инвестор не вкладывает средства слепо, не проведя предварительных исследований: он должен быть уверен, что они окупятся или, как минимум, их удастся вернуть. Для этого оценивается потенциальная рентабельность инвестиционного проекта. Конечно, это нельзя сделать иначе как комплексно, применяя ряд специально разработанных показателей, важнейший из которых – внутренняя норма доходности.

Рассмотрим, в чем особенности метода инвестиционных исследований, основанного на вычислении внутренней нормы доходности – IRR.

Что такое внутренняя норма доходности?

Никто не может рассчитать с вероятностью 100%, какой доход удастся получить от вложенных средств. Слишком много переменных факторов, могущих повлиять на реализацию бизнес-проекта, профинансированного инвестором. Однако можно максимально снизить риск неточностей, если применить не абсолютную, а относительную оценку.

Та процентная ставка, при которой инвестор гарантированно возместит свое вложение, но не получит прибыли, называется внутренней нормой доходности (ВНД). Норма заключается в том, что все денежные потоки данного инвестиционного проекта в сумме взаимозачтутся. Иначе говоря, расходы на инвестиционный проект в какой-то момент времени уравновешиваются полученными доходами (говорят, что проект «вышел в ноль»).

ВАЖНО! Слово «внутренняя» в определении данной нормы инвестиционных вложений означает ее зависимость от свойств самого проекта, а не от внешних факторов.

Внутреннюю норму доходности специалисты могут именовать по-разному. Встречаются следующие наименования:

- ВНД – русская аббревиатура;

- IRR – английская аббревиатура от «Internal Rate of Return» – «внутренняя норма доходности»;

- внутренняя норма рентабельности;

- внутренняя норма прибыли;

- внутренняя норма возврата инвестиций;

- предельная эффективность капитальных вложений;

- процентная норма прибыли;

- дисконтированный поток реальных денег;

- финансовая норма прибыли;

- собственная норма прибыли.

ВНИМАНИЕ! Эту норму можно счесть предельной, поскольку выход за ее пределы уже означает для инвестора убыток.

Показатели для расчета IRR

Математически расчет внутренней нормы доходности не так уж сложен, но формула включает много дополнительных показателей, которые необходимо учитывать. Среди них:

- NPV – от первых букв выражения «Net Present Value» («чистая приведенная стоимость») – сумма всех денежных потоков данного проекта, приведенная к общему показателю при взаимозачете доходов и затрат;

- CF – денежные потоки (от «Cash Flows») – величины различных притоков и оттоков финансов, в том числе и инвестируемых средств, в выбранный период времени t (обычно берется год). Для инвестиционного проекта первый денежный поток – сама инвестиция – естественно, будет иметь отрицательное значение (это затрата).

- R – ставка дисконтирования, то есть тот процент, под который инвестор может получить средства для вложений (взять банковский кредит, продать свои акции или использовать внутренние средства).

- WACC – средневзвешенная стоимость капитала (от Weighted Average Cost of Capital) – если применяется сразу несколько источников привлечения денег, то процентная ставка будет представлять среднюю величину, рассчитанную пропорционально.

ВАЖНАЯ ИНФОРМАЦИЯ! Было бы очень просто рассчитать внутреннюю норму доходности, зная все необходимые показатели. Однако на практике невозможно определить точные величины денежных потоков и однозначно вычислить ставку дисконтирования. Поэтому для каждого отдельного проекта оценивают степень зависимости NPV от процентной ставки.

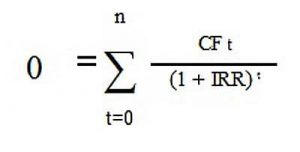

Формула расчета внутренней нормы рентабельности

IRR – это такая величина R, при которой NPV равен нулю. Поэтому этот показатель можно вывести из формулы расчета приведенной суммы денежных потоков.

- 0 означает величину NPV;

- n – количество исследуемых временных периодов;

- CFt – денежные потоки в учетный момент времени.

Способы вычисления ВНД

Посчитать значение внутренней нормы доходности вручную не представляется возможным, так как, если вывести из него значение IRR, оно получится множителем 4 степени. Вычислить этот показатель можно несколькими способами:

- использовать специальный финансовый калькулятор;

- применить программу Excel, в которой эта функция встроена в раздел «Финансовые формулы» под названием ВСД («внутренняя ставка доходности»);

- воспользоваться одним из онлайн-калькуляторов;

- применить графический способ (использовался до широкого распространения Персональных компьютеров).

Достоинства и недостатки метода IRR

Для оценки инвестиционных возможностей главным образом применяются два метода – вычисление NPV и IRR. Метод определения внутренней нормы доходности относителен, поэтому не может претендовать на высокую точность, однако обладает рядом преимуществ:

- помогает достаточно просто оценить рентабельность инвестиционного проекта;

- показывает максимально допустимый размер затрат для вложения в проект;

- позволяет сравнивать различные проекты по рентабельности, даже если они отличаются по масштабу и протяженности во времени.

Недостатки метода IRR:

- нельзя посчитать абсолютную доходность инвестиции (то есть сколько конкретно денег – рублей, валюты – она может принести инвестору);

- возможно завышение инвестиционного эффекта, если ВНД сильно отличается от уровня реинвестиций компании (то есть положительные денежные потоки «возвращаются» инвестору с процентной ставкой, не совпадающей с ВНД);

- при вычислении имеет место пренебрежение последовательностью денежных потоков (для формулы не важно, в какой последовательности наступают затраты и приходит прибыль, тогда как на практике это может иметь решающее значение);

- возможны искажения при оценке взаимоисключающих инвестиционных проектов.

Интерпретация внутренней нормы доходности

Главное правило, по которому оценивают возможность инвестирования по показателю ВНД: проект можно принять, если IRR выше, чем средневзвешенная стоимость капитала для компании (WACC). Это значит, что инвестору стоит занимать деньги для вложения, и они, вероятнее всего, принесут добавочную прибыль.

НАПРИМЕР. Банк может предоставить инвестору деньги под 12% годовых. Инвестор собирается взять кредит и вложить средства в проект, ВНД которого 16%. Это значит, что 16% годовых – верхняя планка, по которой можно занять деньги для этого проекта. Если проект действительно принесет 16% прибыли, в пользу инвестора останется 4%, в любом случае он сможет вернуть заемные средства без убытка для себя.

Пример применения ВНД

Приведем жизненный пример оценки внутренней доходности, который может осознать обычный гражданин, а не только предприниматель.

Сдача квартиры в аренду – вроде бы выгодное мероприятие. Но все зависит от того, есть ли эта квартира в собственности. Если это так, то первоначальная инвестиция равна нулю, поэтому проект заведомо рентабелен. Но если планируется вложить средства в покупку квартиры, сдавать ее, а затем продать, чтобы вернуть взятый на это кредит?

Посчитаем, получится ли этот проект выгодным. Пусть квартира стоит 5 млн руб., а сумма аренды за год составит 25 000 руб. в месяц. Пренебрежем налоговыми расходами на оформление покупки квартиры и аренды. За 3 года доход от аренды составит 25 000 х 3 = 75 000 руб. Представим, что конъюнктура рынка недвижимости за 3 года не изменилась и квартиру удастся продать за цену покупки. Значит, спустя три года инвестиция принесет доход 75 000 + 5 млн руб. ВНД такого проекта получится равным приблизительно 6%.

Как известно, ставка кредитования в банке приблизительно составляет 9%, значит, имея в своем распоряжении свободные средства (например, получив их в наследство), их выгоднее положить на депозит, чем покупать квартиру с целью аренды.

Но если стоимость квартиры за эти годы существенно увеличится, ВНД проекта также изменится в лучшую сторону.

Источник

Внутренняя норма доходности (IRR). Преимущества и недостатки

Т.е. это такая %-ая ставка, при которой NPV = 0.

IRR = rmax, Традиционно IRR используют так же в качестве точки безубыточности на цену капитала, т.е. IRR – это такая максимальная цена капитала, которую инвестор может себе позволить заплатить за финансирование инвестиций, чтобы проект не начал снижать эффективность его бизнеса. Т.е. 2 подхода: ставка дисконтирования, мах цена капитала.

Позволяет оценить целесообразность продолжения участия в проекте.

Считается, что его основная ценность в том, что, являясь относительным показателем, сопоставляющим доходы и риски, он дает возможность сравнивать проекты между собой без дополнительной аналитики. При этом оценивать IRR приходится методом проб и ошибок (последствия интеракций).

Последовательность для расчета IRR:

1. Выбирается исходная ставка дисконтирования.

2. Рассчитывается NPV по данной ставке.

3. Если полученный NPV положительный, то ставку дисконтирования начинают увеличивать с шагом 2-5%, пересчитывая после каждого увеличения значение NPV.

4. Итерацию продолжают до тех пор, пока не получат первое наиболее близкое к 0 значение NPV с отрицательным знаком.

5. приблизительное значение IRR по данным о наиболее близком к 0 положительному и отрицательному значениям NPV получают следующим образом:

Основные правила использования IRR

1. IRR может оценивать только в случае стандартного денежного потока. Стандартный ДП – это тот, к-рый меняет свой знак не больше 1 раз.

2. Для того, чтобы применять IRR необходимо убедиться в существенности внутренних денежных потоков, т.е. внутренние чистые поступления должны превышать 5% от величины первоначальной инвестиции. Если внутренний поток менее 5%, то проект называют слабым генеративным или негенеративным, IRR рассчитывается так:

где CFn — ДП, сгенерированный в момент окончания проекта, CFi — внутренний ДП, CF0 – единовременная стартовая инвестиция.

Для того, чтобы принять решение по IRR необходимо сопоставить полученное значение с тем значением ставки дисконтирования, которое было принято для данного проекта, либо со значением цены капитала, за счет которого данная инвестиция осуществлялась.

При этом возможны 3 случая:

1. IRR > r (WACC) => доходность проекта достаточна для обслуживания капитала и для капитализации бизнеса, проект обеспечивает инвестору создание запаса финансовой прочности на капитал, который будет говорить о том, на сколько процентных пунктов может вырасти цена капитала в проекте без нанесения вреда бизнесу.

2. IRR = r (WACC) => капитал обслуживается, капитализации нет

3. IRR не покрываются даже расходы по обслуживанию капитала за счет доходности проекта, инвестор проедает доступные фин ресурсы не пользуясь более выгодными альтернативными возможностями.

1. Относительный показатель, позволяет сравнивать проекты между собой по уровню доходности.

2. Позволяет оценивать запас финансовой прочности проекта.

3. Позволяет сравнивать проекты между собой даже за пределами одного портфеля.

4. Имеет широкое распространение среди экспертов.

1. IRR не применим к проектам с нестандартным денежным потоком

2. По критерию IRR нельзя сопоставлять и анализировать не коммерческие варианты инвестирования, т.е. те, которые предполагают затратную эффективность.

3. IRR рассчитывается методом подбора, что приводит к завышению реальной доходности и не абсолютно точной оценке

4. Значение IRR при рассмотрении нескольких проектов может вступать в противоречие со значением NPV.

Источник

Внутренняя норма доходности проекта преимущества

Как рассчитать внутреннюю норму доходности

С помощью расчёта внутренней нормы доходности (ВНД) можно узнать, стоит ли инвестировать в проект. Объясняем, как рассчитать и использовать этот финансовый показатель.

Что такое ВНД

Предположим, вы хотите вложить средства в бизнес-проект, который в будущем должен принести деньги. Чтобы понять, насколько это выгодно, нужно из предполагаемого дохода вычесть сумму начальных инвестиций.

Казалось бы, всё просто. Но есть нюанс: 1000 рублей сегодня и 1000 рублей через год — неравнозначные суммы, потому что деньги имеют свойство дешеветь. В связи с этим для оценки будущего дохода от инвестиций в расчётах используют ставку дисконтирования.

Ставка дисконтирования — это процент, отражающий соотношение будущего дохода и его нынешней стоимости. При определении этого показателя учитывают все риски бизнес-проекта, включая инфляцию, обострение политической ситуации, ошибки менеджмента и т. д. Чем выше риски, тем выше процент, на который «сгорят» деньги инвестора через какое-то время.

Источник

Discovered

О финансах и не только…

Внутренняя норма доходности

В данной статье мы рассмотрим, что такое внутренняя норма доходности, какой экономический смысл она имеет, как и по какой формуле рассчитать внутреннюю норму доходности, рассмотрим некоторые примеры расчёта, в том числе при помощи формул MS Exel.

Что такое внутренняя норма доходности?

Внутренняя норма доходности (IRR — Internal Rate of Return) — один из основных критериев оценки инвестиционных проектов (доходности единицы вложенного капитала): ставка дисконта, при которой выполняется равенство суммы дисконтированных доходов по проекту (положительного денежного потока) дисконтированной сумме инвестиций (отрицательному денежному потоку, приведенному объему инвестиций), т.е. когда чистая текущая стоимость (NPV) равна нулю .

В финансово-экономической литературе довольно часто можно встретить синонимы внутренней ставки доходности:

- внутренняя ставка доходности;

- внутренняя ставка отдачи;

- внутренняя норма прибыли;

- внутренняя норма рентабельности;

- внутренняя норма возврата инвестиций.

Внутренняя норма доходности отражает как отдачу инвестированного капитала в целом, так и отдачу первоначальных инвестиций. IRR – это ставка дисконтирования, которая приравнивает сумму приведенных доходов от инвестиционного проекта к величине инвестиций, т.е. вложения окупаются, но не приносят прибыль.

Таким образом, анализ внутренней нормы доходности (прибыли) отвечает на главный вопрос инвестора: насколько ожидаемый от проекта денежный поток оправдает затраты на инвестиции в этот проект. Поэтому инвестор при оценке проектов осуществляет расчет IRR каждого проекта и сравнивает его с требуемой нормой прибыли (рентабельности), т.е. со стоимостью своего капитала.

Этот расчет обычно ведется методом проб и ошибок, путем последовательного применения к чистому денежному потоку приведенных стоимостей при различных ставках процента. Главное правило: если внутренняя норма доходности меньше требуемой инвестору ставки дохода на вложенный капитал — проект отвергается, если больше — может быть принят.

Формула расчёта внутренней нормы доходности

Внутренняя норма доходности рассчитывается по следующей формуле:

где

NPVIRR (Net Present Value) — чистая текущая стоимость, рассчитанная по ставке IRR;

CFt (Cash Flow) – денежный поток в период времени t;

IC (Invest Capital) – инвестиционные затраты на проект в первоначальном периоде (тоже являются денежным потоком CF0 = IC).

t – период времени.

или же данную формулу можно представить в виде:

Практическое применение внутренней нормы доходности

Внутренняя норма доходности применяется для оценки инвестиционной привлекательности проекта или для сопоставительного анализа с другими проектами. Для этого IRR сравнивают с эффективной ставкой дисконтирования, то есть с требуемым уровнем доходности проекта (r). За такой уровень на практике зачастую используют средневзвешенную стоимость капитала (Weight Average Cost of Capital, WACC).

| Значение IRR | Комментарии |

| IRR>WACC | У инвестиционного проекта внутренняя норма доходности выше чем затраты на собственный и заемный капитал, т.е. данный проект имеет инвестиционную привлекательность |

| IRR IRR2 | Инвестиционный проект №1 имеет больший потенциал для вложения чем проект №2 |

Следует отметить, что вместо критерия сравнения WACC может быть использована любая другая норма доходности, например, ставка доходности по государственным облигациям, ставка по банковскому депозиту и т.п. Так, если процентная ставка по депозиту составляет 17%, а IRR инвестиционного проекта составляет 22%, то, очевидно, что деньги следует вкладывать в инвестиционный проект, а не размещать на депозит в банк.

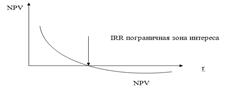

Графический метод поиска внутренней ставки доходности

Предположим, что мы собираемся инвестировать 10 тыс. денежных единиц, и у нас есть варианты их инвестирования в 3 проекта каждый из которых, как предполагается, будет формировать определённые денежные потоки на протяжении 5 лет.

| Период, лет | Проект №1 | Проект №2 | Проект №3 |

| 0 | -10 000 | -10 000 | -10 000 |

| 1 | 1 000 | 1 000 | 4 000 |

| 2 | 4 000 | 1 500 | 3 000 |

| 3 | 2 000 | 3 000 | 2 000 |

| 4 | 4 000 | 4 000 | 1 000 |

| 5 | 2 000 | 3 000 | 1 000 |

Продисконтируем вышеуказанные денежные потоки по 3-м проектам по разным процентным ставкам (от 0 до 14%) и на основе полученных результатов построим график.

На графике прослеживается чёткая взаимосвязь между ставкой дисконтирования и чистой текущей стоимостью: чем выше ставка дисконтирования, тем ниже дисконтированная стоимость.

Внутренняя норма доходности, как это следует из определения указанного в начале данной статьи, — это тот уровень ставки дисконта, при которой NPV=0. В нашем примере внутренняя норма доходности определяется в точках пересечения кривых с осью Х. В частности, для проекта №1 IRR составляет 8,9%, для проекта №2 IRR=6,6% и для проекта №3 IRR=4,4%.

Расчёт внутренней нормы доходности (IRR) при помощи MS Exel

Внутреннюю норму доходности можно довольно легко рассчитать при помощи встроенной финансовой функции ВСД (IRR) в MS Exel.

Функция ВСД возвращает внутреннюю ставку доходности для ряда потоков денежных средств, представленных их численными значениями. Эти денежные потоки не обязательно должны быть равными по величине (как в случае аннуитета), однако они должны иметь место через равные промежутки времени , например ежемесячно или ежегодно. При этом в структуре денежных потоков должен обязательно быть хотя бы один отрицательный денежный поток (первоначальные инвестиции) и один положительный денежный поток (чистый доход от инвестиции).

Также для корректного расчёта внутренней нормы доходности при помощи функции ВСД важен порядок денежных потоков, т.е. если потоки денежных средств отличаются по размеру в разные периоды, то их обязательно необходимо указывать в правильной последовательности.

Синтаксис функции ВСД:

где

Значения — это массив или ссылка на ячейки, содержащие числа, для которых требуется подсчитать внутреннюю ставку доходности, учитывая требования указанные выше;

Предположение — это величина, о которой предполагается, что она близка к результату ВСД:

- Microsoft Excel использует метод итераций для вычисления ВСД. Начиная со значения Предположение, функция ВСД выполняет циклические вычисления, пока не получит результат с точностью 0,00001 процента. Если функция ВСД не может получить результат после 20 попыток, то выдается значение ошибки #ЧИСЛО!.

- В большинстве случаев нет необходимости задавать Предположение для вычислений с помощью функции ВСД. Если Предположение опущено, то оно полагается равным 0,1 (10 процентов).

- Если ВСД возвращает значение ошибки #ЧИСЛО! или если результат далек от ожидаемого, можно попытаться выполнить вычисления еще раз с другим значением аргумента Предположение.

Пример расчёта внутренней ставки доходности (на основе данных о денежных потоках по трём проектам, которые рассматривались выше):

В частности для проекта №1 значение IRR=8,9%.

Расчёт внутренней нормы доходности в MS Exel при неравных промежутках времени для денежных потоков

Посредством Exel-функции ВСД можно довольно легко определить внутреннюю норму доходности, однако данную функцию можно применять лишь в том случае, если денежные потоки поступают с регулярной периодичностью (например, ежегодно, ежеквартально, ежемесячно). Однако на практике довольно часто возникают ситуации, когда денежные потоки поступают в разные временные промежутки. В таких случаях можно воспользоваться другой встроенной финансовой функцией Exel — ЧИСТВНДОХ, которая возвращает внутреннюю ставку доходности для графика денежных потоков, которые не обязательно носят периодический характер.

Синтаксис функции ЧИСТВНДОХ

где

Значения — ряд денежных потоков, соответствующий графику платежей, приведенному в аргументе Даты. Первый платеж является необязательным и соответствует затратам или выплате в начале инвестиции. Если первое значение является затратами или выплатой, оно должно быть отрицательным. Все последующие выплаты дисконтируются на основе 365-дневного года. Ряд значений должен содержать по крайней мере одно положительное и одно отрицательное значение.

Даты — расписание дат платежей, которое соответствует ряду денежных потоков. Даты могут идти в произвольном порядке.

Предположение — величина, предположительно близкая к результату ЧИСТВНДОХ.

Модифицированная внутренняя норма доходности (MIRR)

Модифицированная внутренняя норма доходности (Modified Internal Rate of Return, MIRR) – показатель, который отражает минимальный внутренний уровень доходности проекта при осуществлении реинвестиций в проект. Данный проект использует процентные ставки, полученные от реинвестирования капитала.

Формула расчета модифицированной внутренней нормы доходности:

где

MIRR – внутренняя норма доходности инвестиционного проекта;

COFt – отток денежных средств в периоды времени t;

CIFt – приток денежных средств;

r – ставка дисконтирования, которая может рассчитываться как средневзвешенная стоимость капитала WACC;

d – процентная ставка реинвестирования капитала;

n – количество временных периодов.

В MS Exel есть специальная встроенная финансовая функция МВСД для расчёта модифицированной внутренней ставки доходности.

Синтаксис функции МВСД:

где

Значения — массив или ссылка на ячейки, содержащие числовые величины. Эти числа представляют ряд денежных выплат (отрицательные значения) и поступлений (положительные значения), происходящих в регулярные периоды времени.

Ставка_финанс — ставка процента, выплачиваемого за деньги, используемые в денежных потоках.

Ставка_реинвест — ставка процента, получаемого на денежные потоки при их реинвестировании.

Преимущества и недостатки внутренней нормы доходности (IRR)

К основным преимуществам IRR можно отнести:

- возможность сравнения различных инвестиционных проектов между собой с целью определения более привлекательных с точки зрения экономической эффективности использования имеющегося капитала. Сравнение может быть произведено и с неким условным эталоном, например, с процентной ставкой по депозитам;

- возможность сравнения различных инвестиционных проектов с разным горизонтом инвестирования.

Основными недостатками показателя внутренней нормы доходности (IRR) являются:

- сложность прогнозирования будущих денежных платежей. На размер планируемых платежей влияет множество факторов риска, влияние которые сложно объективно оценить;

- невозможность определения абсолютных денежных средств от инвестирования;

- при произвольном чередовании притоков и оттоков денежных средств в случае одного проекта могут существовать несколько значений IRR. Поэтому нельзя принять однозначное решение на основе показателя IRR;

- показатель IRR не отражает размер реинвестирования в проект (данный недостаток решен в модифицированной внутренней норме доходности MIRR).

Источник