Отдача и доходность инвестиций

Отдача и доходность инвестиций

Под отдачей инвестиций обычно понимают прирост денежных средств инвестора вследствие проведения инвестиционной деятельности. Так, если инвестор инвестировал 100 тыс. руб. и по прошествии холдингового периода получил 108 тыс. руб., то можно сказать, что отдача инвестиций (т. е. увеличение денежных средств) в этом случае составляет 8 тыс. руб.

Суммы, направляемые инвестором в различные инвестиционные объекты, и отдача этих вложений отличаются друг от друга. Зачастую поэтому сравнение абсолютных величин инвестиционных затрат и отдачи инвестиций не дает четкого представления о степени выгодности инвестиций.

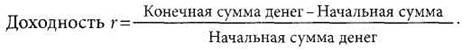

В этой связи для принятия инвестиционного решения целесообразно оперировать не абсолютными, а относительными величинами и ввести понятие доходности (нормы отдачи) инвестиций:

Если рассматриваются инвестиции в ценные бумаги, то следует иметь ввиду, что ряд ЦБ увеличивают денежные средства на только вследствие повышения их стоимости в холдинговом периоде, но и путем периодической выплаты дополнительных денежных сумм.

Доходность можно задать двумя способами — либо как относительную величину, либо в виде процента.

В общем случае на требуемую доходность оказывают воздействие три фактора:

Воздействие временного фактора свидетельствует о том, что когда инвестор вкладывает средства в инвестиционный объект, то он отказывается от возможности потратить свои средства на потребление в текущий момент ради получения более высокого дохода в будущем.

Оценка фактора инфляции. Если инвестор ожидает рост общего уровня цен, то требуемая им номинальная безрисковая ставка должна компенсировать и будущие потери из-за инфляции. Значит, вторая составляющая требуемой доходности учитывает фактор инфляции (формула Фишера).

Оценка фактора риска. Вкладывая деньги в тот или иной инвестиционный объект, инвестор может лишь с определенной долей уверенности прогнозировать его будущую отдачу. Значит требуемая доходность является случайной величиной и для ее исследования необходимо использовать аппарат теории вероятности и математической статистики.

Следует иметь в виду, что любая требуемая доходность (процентная ставка, доходность конкретной ценной бумаги) содержит упомянутые три составляющие.

Фазы инвестиционного цикла

Разработка и реализация конкретного инвестиционного проекта осуществляется в несколько этапов (фаз): предынвестиционный (1), инвестиционный (2), эксплуатационный (операционный, производственный) (3), ликвидационно-аналитический (4).

Период времени между началом осуществления проекта и его ликвидацией называется инвестиционным циклом.

Предынвестиционная фаза (1) включает несколько стадий:

а) определение инвестиционных возможностей — отправная точка всего инвестиционного проекта. На этой стадии инвестор должен оценить мобилизуемые инвестиционные средства — природные ресурсы, будущий спрос на определенные товары, возможные взаимосвязи с другими отраслями, возможности расширения существующих производственных мощностей, общий инвестиционный климат, промышленную политику, наличие и стоимость производственных факторов, импортные и экспортные возможности;

б) анализ с помощью специальных методов альтернативных вариантов проектов и выбор проекта;

в) заключение по проекту;

г) принятие решения об инвестировании.

Стадия способствует предотвращению возможных рисков на последующих стадиях, связана с поиском самых экономичных путей достижения заданных результатов, с оценкой эффективности инвестиционного проекта и разработке его бизнес-плана.

В индустриально развитых странах при нормальном стечении обстоятельств затраты на выполнение предыинвестиционной фазы проекта составляют 1,5-5,5 % от стоимости проекта.

Нормативно не установлен перечень документов, которые необходимо подготавливать на предынвестиционной фазе. Примерно необходимо следующее:

1. Формулируется инвестиционный замысел, который отражается в — Декларации о намерениях. В Декларации содержатся сведения об инициаторе проекта, местоположении будущего объекта, технических и технологических характеристиках инвестиционного проекта, потребности в различных ресурсах (трудовых, сырьевых, водных, земельных, энергетических), источниках финансирования, воздействии объекта на окружающую среду, сбыте готовой продукции. Декларация обычно предназначается для инвесторов.

2. Важным документом является Обоснование инвестиций (инвестиционное предложение). В Обоснованиях инвестиций отражаются общая характеристика отрасли и предприятия, цели и задачи проекта, характеристика объектов и сооружений, обеспечение ресурсами, текущее состояние и прогноз рынка продукции,.

Данный документ предназначен для решения специфической задачи — организации финансирования инвестиционного проекта. В нем же рассматривается вопрос о жизнеспособности проекта. Жизнеспособность проекта оценивают с точки зрения стоимости, срока реализации и доходности. Она означает его способность генерировать денежные потоки не только для компенсации вложенных средств и риска, но и для получения прибыли. Оценка позволяет выявить надежность, окупаемость и результативность проекта и, как правило, осуществляется с помощью методов анализа эффективности проектов.

3. Экспертиза — оценка проекта в целях предотвращения создания объектов, использование которых нарушает интересы государства, права физических и юридических лиц или не отвечает установленным требованиям стандартов, а также для определения эффективности осуществляемых вложений.

Инвестиционные проекты, которые осуществляются за счет или с участием бюджета различного уровня и которые требуют государственной поддержки или гарантии, подлежат государственной комплексной экспертизе.

4. Завершающим этапом предынвестиционных исследований является разработка технико-экономического обоснования (ТЭО) и бизнес-плана.

ТЭО — это комплект расчетно-аналитических документов, отражающих исходные данные по проекту, основные технические, технологические, расчетно-сметные, оценочные, конструкторские, природоохранные решения, на основе которых возможно определить эффективность и социальные последствия проекта.

Разработка ТЭО осуществляется юридическими и физическими лицами, получившими лицензию на выполнение соответствующих видов проектных работ. В основном ТЭО проекта предназначается для заказчиков и подрядчиков.

Бизнес-план является комплексным документом, разрабатывается для менеджеров и владельцев компании. Он детально характеризует все основные аспекты будущего предприятия, анализирует проблемы, с которыми оно может столкнуться, а также определяет способы решения этих проблем. Общая структура бизнес-плана: краткое содержание (резюме), характеристика отрасли, описание компании, исследование рынка, производственный и финансовый планы, оценка рисков.

На втором этапе осуществляются капитальные вложения, определяется оптимальное соотношение по структуре активов (производственные мощности, производственные запасы, денежные средства и др.), уточняются график и целесообразная очередность ввода мощностей, устанавливаются связи и заключаются договоры с поставщиками сырья, материалов и полуфабрикатов, определяются способы текущего финансирования предусматриваемой проектом деятельности, осуществляется подбор кадров, заключаются договоры поставки производимой по проекту продукции. Безусловно, ключевой пункт данного этапа — возведение производственных мощностей в соответствии с утвержденным графиком. Она заканчивается моментом ввода объекта в эксплуатацию Тв.

Операционная (производственная) фаза

Третий этап — самый продолжительный во времени. В ходе эксплуатации проекта формируются планировавшиеся результаты, а также осуществляется их оценка с позиции целесообразности продолжения или прекращения проекта. Основные проблемы на этом этапе — традиционны и заключаются в обеспечении ритмичности производства продукции, ее сбыта и финансирования текущих затрат. Поскольку заранее (т.е. на предынвестиционном этапе) невозможно, а иногда и не требуется учитывать все детали проекта, при необходимости в него могут вноситься отдельные изменения, т. е. осуществляется текущее регулирование отдельных сторон базового технологического процесса, вводятся дополнительные технологические процедуры, делается их перегруппировка, имеющая целью повысить общую эффективность проекта, и др. Не исключена и необходимость или целесообразность дополнительных, заранее непредусмотренных, но некритических по объему и срокам инвестиций.

В этот период могут быть и инвестиционные затраты (рост производства, износ оборудования), но доходы от реализации продукции намного их превышают. Затем проект начинает постепенно устаревать, спрос на продукцию падает, доходность проекта снижается. В то же время основные фонды проекта устаревают морально и физически, т.е. жизненный цикл инвестиционного проекта завершается.

Четвертый этап является исключительно важным и должен в обязательном порядке предусматриваться в инвестиционных программах. На этом этапе решаются три базовые задачи.

Во-первых, ликвидируются возможные негативные последствия закончившегося или прекращаемого проекта. Главным образом, речь идет о последствиях экологического характера, при этом основной принцип таков — по завершении проекта окружающей среде не должен быть нанесен ущерб и она должна быть по возможности облагорожена. В зависимости от сути и масштабов проекта решение этой задачи может быть сопряжено со значительными финансовыми затратами, которые, по возможности, должны учитываться на предынвестиционном этапе.

Во-вторых, высвобождаются оборотные средства и переориентируются производственные мощности. Как уже отмечалось, долгосрочная инвестиционная программа обычно представляет собой цепь пересекающихся и сменяющих друг друга проектов. Любой проект требует не только единовременных инвестиций, но и оборотных средств, немалая часть которых высвобождается по завершении проекта и, соответственно, может быть использована для текущего финансирования нового или расширения другого, действующего проекта. То же самое относится и к материально-технической базе.

В-третьих, осуществляется оценка и анализ соответствия поставленных и достигнутых целей завершенного проекта, его результативности и эффективности, формулируются позитивные и негативные моменты, характерные для всех фаз его развития, оценивается степень достоверности и вариабельности прогнозов и надежности использованных методов прогнозирования. Данная задача является исключительно важной по той простой причине, что именно в процессе пост-аудита систематизируется и выкристаллизовывается методика экономического обоснования проектов, технология и культура надлежащего администрирования инвестиционной деятельностью.

Бизнес-план инвестиционного проекта

Бизнес-план собственно инвестиционного проекта представляет собой документ, в котором обосновывается привлекательность, выгодность, жизнеспособность инвестиционного проекта, его направленность, количественные и качественные показатели его эффективности.

При составлении бизнес-плана инвестиционного проекта руководствуются следующими принципами:

— объективность и надежность входной и выходной информации;

— необходимость и достаточность параметров, выходных и промежуточных данных для принятия обоснованных решений по инвестиционному проекту на всех фазах и циклах его реализации;

— комплексность и системность рассмотрения влияния всех факторов и условий на ход и результаты осуществления инвестиционного проекта;

— отсутствие общих и неконкретных формулировок, выделение привлекательных, конкретных, бесспорных преимуществ анализируемого проекта;

— отсутствие приукрашиваний и искаженной интерпретации выходных и других данных, влияющих на принятие решений по инвестиционному проекту.

Бизнес-план должен быть убедительным, лаконичным, понятным широкому кругу людей, а не только специалистам, пробуждать интерес у партнера и не изобиловать техническими подробностями.

Бизнес-план инвестиционного проекта предполагает:

— четкое определение конкретных количественных показателей их реализации и сроков достижения;

— разработка взаимоувязанных производственных, маркетинговых и организационных программ, обеспечивающих достижение поставленных целей;

— определение необходимых объемов финансирования инвестиционного проекта и поиск источников финансовых средств;

— выявление трудностей и проблем, с которыми придется столкнуться в ходе реализации проекта;

— организация системы контроля над ходом осуществления проекта.

Существуют различные формы представления бизнес-плана. Примеры и образцы этих форм можно найти в соответствующей литературе, на тематических сайтах глобальной сети Интернет (www.bishelp.ru, www.cfin.ru (продукты компании Альт-Инвест), www.openbusiness.ru и др.), официальных и нормативно-правовых документах. Для получения бюджетного финансирования может потребоваться использование макета бизнес-плана, утвержденного постановлением Правительства РФ от 22 ноября 1997 г. № 1470. Данный макет также рекомендован к применению Российским агентством поддержки малого и среднего бизнеса (www.siora.ru).

Ниже приведены наиболее важные разделы бизнес-плана с краткой характеристикой раскрываемой информации.

1. Резюме (обзорный раздел).

2. Общее описание компании.

3. Продукция и услуги.

4. План маркетинга.

5. Производственный план.

6. Управление и организация.

7. Капитал и юридическая форма компании.

8. Финансовый план.

9. Оценка рисков.

В настоящее время при разработке бизнес-планов инвестиционных проектов широко используются современные информационные технологии и компьютеры. К числу наиболее популярных программных средств, предназначенных для автоматизации процессов инвестиционного анализа и проектирования, следует отнести такие продукты, как COM FAR III Expert, Project Expert, «Альт-Инвест» и др.

Логика и содержание решений инвестиционного характера

Принято выделять три блока (группы) решений инвестиционного характера: (а) отбор и ранжирование; (б) оптимизация эксплуатации проекта; (в) формирование инвестиционной программы (см. рис. ).

Рисунок. Классификация решений инвестиционного характера

Приведенная классификация не является единственно возможной; кроме того, названия инвестиционных решений третьего блока являются достаточно условными. Дадим краткую характеристику выделенных блоков и решений.

1. Отбор и ранжирование

Условия осуществления инвестиционной деятельности могут быть различными. Чаще всего инвестор, например предприятие, имеет несколько инвестиционных возможностей — в этом случае и возникает проблема выбора. Как правило, при этом имеет место одна из двух ситуаций.

Выбор проекта. Первая ситуация возникает в том случае, если доступные к реализации проекты являются альтернативными, т. е. реализация одного из них автоматически означает отказ от реализации других. Например, решается вопрос об организации бухгалтерского учета на предприятии. Возможны два варианта решения проблемы: (а) организация собственной бухгалтерской службы; (б) привлечение сторонней специализированной фирмы. Очевидно, что выбор любого из упомянутых вариантов предполагает отказ от другого варианта. Более предпочтительный проект отбирается с помощью некоторого критерия оценки, например, по максимуму чистой приведенной стоимости (NPV).

Ранжирование проектов. Вторая ситуация появляется тогда, когда проекты не являются альтернативными, но компания не может реализовать их немедленно, например, в силу ограниченности источников финансирования; поэтому по мере появления источника очередной проект может быть принят к реализации. В этом случае с помощью критериев количественной оценки проекты ранжируются по степени их предпочтительности.

Задачи этого блока достаточно очевидны по своей логике: (а) выбирается критерий оценки, (б) рассчитывается его значение для каждого проекта, (в) выбирается проект с максимальным (минимальным) значением критерия или значением, удовлетворяющим заданному в фирме пограничному его значению; либо проекты ранжируются по возрастанию (убыванию) значений критерия. Основная сложность здесь лишь в том, что критериев оценки достаточно много и они не являются «единодушными» при установлении предпочтительности того или иного проекта. Иными словами, решающую роль в этом случае играет субъективный фактор.

2. Оптимизация эксплуатации проекта

Суть инвестиционных решений этого типа заключается в определении оптимального срока использования проекта. В рамках данного блока обычно решается одна из двух задач. Первая задача предполагает однократную реализацию проекта в течение некоторого времени с последующим высвобождением связанных финансовых ресурсов и вложением их в принципиально новый проект. Здесь основным становится вопрос о том, когда следует «свернуть» проект, т. е. ликвидировать его производственные мощности. Вторая задача предполагает долгосрочную эксплуатацию проекта с возможной периодической заменой основных производственных мощностей. В этом случае главный вопрос — в выборе момента замены базовых активов.

Обоснование продолжительности действия проекта. Логика аналитического обоснования управленческого решения в этом случае такова. После того как производственные мощности по данному инвестиционному проекту введены в действие, т. е. имела место инвестиция IС, относимая условно к «нулевому» году, с этим проектом можно олицетворять два денежных потока:

— первый поток Ск, k = 1,2, . ,Т представляет собой последовательность регулярных текущих доходов (например, ежегодные денежные поступления от реализации продукции, произведенной на производственных мощностях в рамках данного проекта); в общем случае не отрицается ситуация, когда для отдельных значений k значения Ск

Источник