Управление инвестициями научное исследование

Итак, инвестиционная деятельность корпораций представляется как определённый набор управленческих решений, связанных с привлечением и реализацией инвестиционных проектов, направленных на обновление, модернизацию, реструктуризацию и иные изменения в деятельности корпорации.

Свойства инвестиционной деятельности и систем управления крупных компаний разнообразны. На первый взгляд, каждый хозяйствующий субъект уникален, а анализ и совершенствование систем управления является скорее искусством, чем планомерным научно обоснованным процессом. Однако «проблему любой сложности в принципе можно свести к задаче поиска в пространстве состояний (вариантов), если только удастся её формализовать в терминах начального состояния, конечного состояния и операций перехода в пространстве состояний; поиск в пространстве состояний должен направляться определенным образом представленными знаниями о конкретной предметной области» [2, c.45].

Следовательно, широкий спектр возможных конфигураций систем управления инвестициями должен быть описан с помощью комплекса вариативных моделей. Также следует разработать систему знаний, описывающих причины существования разных вариантов организации исследуемой подсистемы крупного бизнеса. Это позволит решать задачи диагностирования (анализа) – построение моделей существующих систем и интерпретация их свойств и задачи конфигурирования (совершенствования) – поиск лучших вариантов моделей для последующей разработки комплекса предложений по совершенствованию реальных систем [2].

Моделирование сложных систем следует осуществлять иерархически. Общую последовательность этапов нужно выбрать так, чтобы на каждом из них уменьшалась неопределённость (разнообразие) характеристик системы. «Решение задач каждого этапа. позволяет переходить от самых общих, агрегированных системных категорий. копределению конкретных характеристик структурных элементов» [3].

Системы управления инвестициями корпораций следует исследовать и совершенствовать с помощью трёх уровней моделей. Первый уровень характеризует распределение полномочий и ответственности по уровням административного аппарата при управлении разными классами проектов. Это так называемые обобщённые модели инвестиционной деятельности. Модели второго уровня описывают распределение различных элементов процессов управления инвестициями между подразделениями, относящимися к разным уровням корпоративной иерархии. Третий уровень характеризует отдельные элементы управленческих процессов.

В данной статье основное внимание уделено моделям первого уровня. Модели третьего уровня и, в меньшей степени, модели второго уровня представлены в специализированной литературе, посвященной инвестиционному анализу, финансированию инвестиций, управлению крупными проектами, контроллингу, и других работах.

Основными, взаимосвязанными подсистемами инвестиционной деятельности компании являются портфель инвестиционных проектов (объект управления) и система управления. Вариативная модель наиболее общих закономерностей исследуемой составляющей бизнеса крупной компании может быть построена путем классификации этих элементов и последующей комбинации пространств полученных классов друг с другом.

Разнообразие внешних условий хозяйствования и внутренних характеристик многочисленных производственных комплексов корпораций является причиной значительных различий свойств осуществляемых ими инвестиционных проектов. Эффективные системы управления инвестициями должны соответствовать многообразию портфелей проектов. Внаиболее крупных корпорациях управление инвестициями возложено на организованные для этого отдельные службы, которые оценивают проекты, поступившие от других служб компании, на предмет их эффективности, рискованности и целесообразности внедрения.

Основой оценки эффективности инвестиционного проекта, как правило, является его быстрая окупаемость, прибыль от реализации. Однако любой инвестиционный проект сопряжен с разного рода рисками.

В инвестиционной деятельности определение риска во многом зависит от ожиданий риск-менеджера [4].

Как поясняет В.А.Москвин, риск инвестиционного проекта – это комплекс вероятных событий, которые могут стать предпосылкой снижения доходов, либо эффективности проекта, либо препятствовать его полному осуществлению.

Существует и немного отличное определение инвестиционного риска: инвестиционный риск – это риск обесценивания вложенного капитала в результате неэффективных действий руководства организации или государства [2].

Риск инвестиционного проекта является измеримым: можно предположить возможные исходы событий и вероятность их осуществления. Существует несколько классификаций инвестиционных рисков. Классификация инвестиционных рисков по сферам проявления представлена на рис.1.

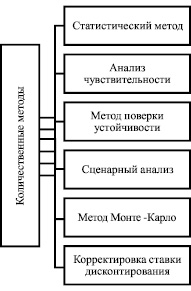

Для проведения эффективной оценки рисков инвестиционной деятельности важно провести анализ конкретного комплекса рисков, которые являются потенциально опасными для конкретного инвестиционного проекта. Именно поэтому количественная оценка рисков инвестиционного проекта является основной составляющей оценки рисков инвестиционного проекта. Основные методы количественной оценки представлены на рис.2.

Рис. 1. Классификация инвестиционных рисков по сферам проявления

Рис.2. Количественные методы оценки рисков инвестиционных проектов

Каждый из представленных количественных методов обладает своими преимуществами и своими недостатками. Для того чтобы наиболее эффективно и достоверно провести оценку инвестиционных рисков, необходимо применять различные комбинации методов оценки инвестиционных рисков.

Для оценки рисков крупных корпораций при анализе инвестиционных проектов интересной представляется модель компании BARRA E2, разработанная в начале 1970-хгг. Барром Розенбергом и Винейем Маратом. Построение модели E2 включало в себя:

2.Выбор влияющих факторов.

3.Создание составных факторов.

4.Получение оценок доходностей по факторам.

Стоит отметить, что процесс выбора факторов для включения в модель был далек от точного и обосновывался по большому счету эмпирическими выводами исследователей. Конечным итогом стало выделение 13композитных факторов на основе 70простейших: изменчивость рынка, успех компании, размер компании, торговая активность, потенциал роста, отношение дохода к цене акций, отношение балансовой стоимости к цене акций, финансовый рычаг, интенсивность труда, доходность бизнеса и капитализация.

В дальнейшем в ряд продуктов компании были включены многие другие модели, а сама E2 была неоднократно модифицирована. Внастоящее время в общем случае при оценке эффективности действий инвестиционного менеджера корпорации целесообразно использовать дерево фундаментально влияющих на инвестиции композитных факторов:

A.Доходность эталонного портфеля.

B.Доходность от активного управления, а именно:

4.Отбор ценных бумаг.

Для каждого из этих параметров рассчитывается доверительный уровень вероятности. Формализованная модель имеет вид [1]:

где x – влияние фактора на акцию; r – доходность, полученная за счет фактора; er – необъясненная доходность.

Данная модель применяется институциональными инвесторами, действующими в большей степени пассивно, т.е. вклад инвестиционного менеджера проявляется лишь в самом начале инвестиционного цикла. Кроме того, высокий уровень доходности стратегий обусловлен общим ростом стоимости класса активов, а не действиями инвестиционного менеджера. Интересно рассмотреть использование приведенных методов оценки рисков инвестиции на примере банковской деятельности, в которой данный метод особенно распространен.

В настоящее время существуют проблемы в оценке и управлении инвестициями, которые можно выделить в следующие группы:

–неточность оценки рисков;

–несвоевременность выявления рисковых событий;

–отсутствие понятных и доступных моделей оценки риска;

–отсутствие методик оценки и управления рисками, свойственными отдельным отраслям;

–сложность и дороговизна программ, использующихся для оценки инвестиционных рисков.

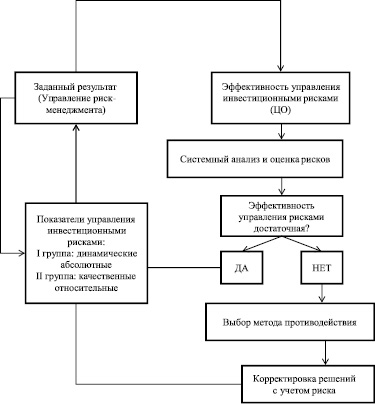

С целью решения проблем неточной оценки рисков И.Я.Лукасевич [5] предлагает составлять схему снижения рисков, свойственную предприятию. Для управления рисками инвестиций возможно реализовать следующую схему. Предлагаемая схема управления рисками инвестиционных проектов представлена на рис.3.

Рис. 3. Схема управления инвестиционными рисками корпорации

В рамках предлагаемой схемы управления рисками взаимодействуют две функциональные структуры – Управление риск-менеджмента и Центральное отделение инвестиций и экономики предприятия. Управление риск-менеджмента устанавливает предельный уровень инвестиционного риска. Сцелью повышения своевременности выявления рисковых событий, отобранных в общий портфель и находящихся на стадии реализации работ, возможно использовать формулы, предлагаемые А.Н.Власовым [2]:

Числовую интерпретацию уровня рисков проектов уже введенных в эксплуатацию целесообразно осуществлять как

Таким образом, численная оценка уровня корпоративного риска предприятия будет осуществляться как

где k, l, m – количество проектов развития инвестиционного портфеля соответственно на предынвестиционной, инвестиционной и эксплуатационной стадиях.

Таким образом, оценка инвестиционных проектов корпораций на предмет эффективности и рискованности позволяет обеспечить сопоставимость результатов исследования, что дает возможность всем заинтересованным сторонам точно выявлять убыточные и нецелесообразные к внедрению проекты.

Итак, задача оценки эффективности и риска инвестиционных проектов корпораций представляет собой сложный механизм действий риск-менеджера. Показанная методика позволяет оценить доходность инвестиций с учетом особенностей портфеля активов корпорации, уровня доходности. Однако большая часть имеющихся методик обладает проблемой их неточности. Поэтому с целью повышения точности прогнозирования инвестиционных рисков корпорациям возможно использовать показатель количества развития инвестиционного портфеля, на предынвестиционной, инвестиционной и эксплуатационной стадиях. При этом важным условием является организация управления инвестиционным процессом корпорации, которая может быть реализована при выделении в организационной структуре корпорации Управления риск-менеджмента и Центрального отделения инвестиций и экономики предприятия.

Источник

Научная электронная библиотека

Топсахалова Ф. М.-Г., Лепшокова Р. Р., Койчуева Д. А.,

1.2. Сущность и экономическое содержание инвестиционной привлекательности

Изучение вопросов и задач инвестирования всегда находилось в центре внимания экономической науки. Это обусловлено тем, что инвестиции затрагивают самые глубинные основы хозяйствования, определяя процесс экономического роста в целом, но, несмотря на их популярность как предмета научных исследований, единого подхода к определению сущности и экономического содержания пока выработано не много. В современной литературе они трактуются разнопланово: отождествляются, имеют недостаточно четкий набор элементов и характеристик, с помощью которых описываются и оцениваются, либо их трактовка чрезмерно узка.

Прежде чем раскрыть сущность категории «инвестиционная привлекательность» необходимо рассмотреть ее основные элементы. Инвестиции — одна из наиболее часто используемых в экономической системе категорий как на макро-, так и на микроуровне. Рассмотрим основные теоретические подходы.

В своем развитии теория инвестиций прошла несколько этапов. Начальным можно считать работы австрийской экономической школы (Г. Бем-Бавери), где инвестиции трактуются как обмен удовлетворения сегодняшних потребностей на удовлетворение их в будущем. В 20-30-х гг. прошлого столетия, в период зарождения теории финансов как науки, появились работы И. Фишера по теории процентной ставки. Теоретический подход к оценке капитальных активов был предложен в работах Ф. Вильямса.

В рамках общего подхода инвестициями являются все виды финансовых, материальных и других ценностей, вкладываемые инвесторами в объекты предпринимательской и иной деятельности с целью извлечения прибыли. Определение, которое можно дать вложениям капитала, — утверждает французский экономист П. Массе, сводится к следующему: «инвестирование представляет собой акт обмена удовлетворения сегодняшней потребности на ожидаемое удовлетворение ее в будущем с помощью инвестированных благ.

Дж. Кейнс в 1936 году определял инвестиции как «. текущий прирост капитального имущества вследствие производственной деятельности данного периода». Это — «и часть прибыли за определенный период, которая не была использована для потребления».

В этом определении четко выявлена сущностная характеристика инвестиций. С одной стороны, они отображают величину аккумулированного дохода, объема инвестиционных ресурсов (потенциальный инвестиционный спрос), с другой стороны, выступают в форме вложений (затрат), которые определяют прирост стоимости капитального имущества (реализованный инвестиционный спрос и предложение). Весьма распространенной является интерпретация инвестиций как набора благ, ценностей, которые вкладываются в деятельность с целью получения определенных эффектов в будущем.

В широком смысле под инвестициями современная экономическая наука понимает К.Р. Макконелл: «. затраты на производство и накопление производства и увеличение товарных запасов». А под средствами производства, инвестиционными товарами, т.е. капиталом — «. созданные человеком ресурсы, используемые для производства товаров и услуг: товары, которые непосредственно не удовлетворяют потребности человека. » .

Э.Дж. Долан, К.Д. Кэмпбелл считают, что инвестиции, совершаемые хозяйствующими субъектами, состоят из двух компонентов. Первый из них — это инвестиции в основной капитал, то есть, приобретение вновь произведенных капитальных благ, таких, как производственное оборудование, компьютеры и здания производственного назначения. Второй компонент — инвестиции в товарно-материальные запасы, представляющие собой накопление запасов сырья, подлежащего использованию в производственном процессе, и непроданных готовых товаров.

Аналогично вышеприведенным понятие сущности инвестиций встречается в научных трудах американских ученых — специалистов в сфере агробизнеса Э. Касла, М. Беккера и А. Нелсона. Они понимают под инвестициями дополнительные вложения средств в основные и оборотные фонды в процессе хозяйственной деятельности. Причем, в сельском хозяйстве эти экономисты подразделяют инвестиции на четыре категории: 1) замена физически или морально устаревшего оборудования; 2) внедрение и освоение новых технологий, а также средств механизации в целях сокращения затрат и увеличения доходов; 3) расширение существующих предприятий и производственных мощностей; 4) развитие новых производств.

Нельзя не согласиться с их мнением, что в агропромышленной системе, в том числе в сельском хозяйстве «особенность капитальных вложений заключается в том, что эффект от них проявляется не сразу, в отличие от текущих вложений. фермер может изменить рацион для скота без большого урона, но если только что построенное здание «не работает», то на изменение неправильного решения потребуется много времени и средств. Вообще перепрофилирование капитальных затрат обходится очень дорого».

До. 80-х гг. в отечественной экономической литературе термин «инвестиции» для анализа процессов воспроизводства практически не использовался, инвестиции большей частью отождествлялись с капитальными вложениями.

В зарубежной литературе используются как термин «инвестиции», так и термин «капитальные вложения». Так, Д. Норткотт разделяет инвестиционные решения и решения о капитальных вложениях. Капитальные вложения он рассматривает как статью в бюджете долгосрочных расходов, в котором определяются направление долгосрочных инвестиций и источники их финансирования. По его мнению, вопрос об источниках финансирования является неотъемлемой частью инвестиционных решений, а капитальные вложения тесно связаны с выбором инвестиционных проектов. Каждый из этих вопросов влияет друг на друга. Те инвестиции, которые рассматриваются как капитальные вложения, предполагают приобретение оборудования, а также другие затраты, связанные с повышением способности предприятия достигать стратегических и оперативных целей. Капитальные вложения (капитальное инвестирование) подразумевают принятие решений о долгосрочном, рисковом вложении средств в активы предприятия. Эти решения принимаются во внутренней социальной среде фирмы и влияют на все аспекты ее жизнедеятельности (включая сотрудников фирмы). Качество инвестиций может быть гарантировано только при правильной оценке эффективности капитальных вложений.

Значительный вклад в развитие теоретических основ капитальных вложений внес возглавляемый Т. С. Хачатуровым Научный совет АН СССР по проблеме «Экономическая эффективность основных фондов, капитальных вложений и новой техники». Т. С. Хачатуров дал следующее определение: «Под капитальными вложениями понимаются затраты на воспроизводство основных фондов, их увеличение и совершенствование».

Т. С. Хачатуров разделял капитальные вложения экстенсивного и интенсивного типа. Вложениями экстенсивного типа он называл вложения, имеющие целью увеличение объема производства на базе существующей техники и технологии. Под капитальными вложениями интенсивного типа он понимал те вложения, которые предусматривают внедрение новой или улучшенной техники и технологии, использование внутренних резервов производства, уменьшение потерь.

В типовой методике определения экономической эффективности капитальных вложений, вышедшей в 1994 г., а также в других методических рекомендациях инвестиции рассматривались уже не только как вложения в основные фонды, но и как вложения в основные средства.

В соответствии с этим сложились затратный и ресурсный подходы к определению экономической сущности инвестиций. При затратном подходе инвестиции рассматривались как затраты на простое и расширенное воспроизводство основных фондов.

Основой ресурсного подхода стало выделение ресурсов как составляющего элемента инвестиций. Последние рассматривались как финансовые средства, необходимые для воспроизводства основных фондов. Недостатком обоих подходов являлась статичная характеристика объекта анализа, недостаточное исследование инвестиций как целостного процесса.

Достаточно близким к современной трактовке понятия «инвестиции» является следующее определение: «Вложения в основной капитал (основные средства производства), в запасы, а также в другие экономические объекты и процессы, требующие отвлечения материальных и денежных средств на продолжительное время, именуются инвестициями». В настоящее время в работах российских ученых, также как и в практической деятельности, принято, в основном, расширенное толкование, как инвестиций, так и инвестиционного процесса. Так, В. Бочаров и Р. Попова считают, что инвестиции выражают все виды имущественных и интеллектуальных ценностей, которые вкладываются в объекты предпринимательской деятельности, в результате которых формируется прибыль (доход) или достигается социальный эффект.

Данному определению близка трактовка А. Е. Городецкого и А. А. Воронина: «Инвестиции (от латинского investio — вкладываю, одеваю) — экономическая категория, выражающая долгосрочное вложение капитала в объекты предпринимательской деятельности с целью получения прибыли».

Вместе с тем, ограничение инвестиций только сферой предпринимательской деятельности не вполне правомерно, капитал вкладывается и в социальную сферу, в гуманитарные проекты, где инвестиции в основном осуществляются государством и органами местного самоуправления.

Постановка вопроса относительно определения достижения социального эффекта как одной из целей инвестиционных вложений является весьма противоречивой. Проведенное исследование эволюции определений инвестиций показало, что в ранних экономических теориях единым субъектом инвестиционной деятельности признавалось предприятие, а единой целью инвестиционных вложений определялось получение прибыли. С выделением в отдельные категории новых субъектов инвестиционной деятельности, таких как, население, государство, изменяются и представления об инвестиционных вложениях. Попутно меняется и расстановка акцентов в понимании сущности инвестиционных процессов. Так появляются определения дохода как средства достижения социального эффекта. Известны определения, где приоритет отдается другим целям. К примеру, Ю. Матькин одной из целей инвестиционной деятельности определяет получение экономического эффекта.

Вероятно, именно разнообразные подходы к проблеме позволяют появляться определениям, где целью осуществления инвестиций является получение любого социального эффекта.

Такие узкоориентированные определения понятия «экономического эффекта», противоречат самой сущности инвестиций, нивелируют ее как экономическую категорию. Единой целью осуществления инвестиций может быть достижение экономического эффекта, то есть получение прибыли

(дохода). Подобной мысли придерживаются некоторые отечественные и зарубежные ученые.

Существуют и другие трактовки. Наиболее приемлемыми для использования в практической деятельности представляются определения, данные в Федеральном законе от 25 февраля 1999 г. № 39-ФЗ «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений», в редакции от 2 января 2000 г. № 22-ФЗ. Согласно этому документу, инвестиции — это денежные средства, ценные бумаги, иное имущество, в том числе, имущественные права, иные права, имеющие денежную оценку, вкладываемые в объекты предпринимательской и (или) иной деятельности в целях получения прибыли и (или) достижения иного полезного эффекта, а инвестиционная деятельность — вложение инвестиций и осуществление практических действий в целях получения, прибыли и (или) достижения иного полезного эффекта. В этом же Законе дано и определение «капитальные вложения» — это инвестиции в основной капитал (основные средства), в том числе, затраты на новое строительство, расширение, реконструкцию и техническое перевооружение действующих предприятий, приобретение машин, оборудования, инструмента, инвентаря, проектно-изыскательские работы и другие затраты.

Традиционно, под инвестиционной деятельностью подразумеваются вложение инвестиций и совокупность практических действий по реализации инвестиций. Аналогичная трактовка приводится в современном экономическом словаре.

Бланк М. дает более широкое определение: инвестиционная деятельность — это последовательная, целенаправленная деятельность, которая заключается в капитализации объектов собственности, формировании и использовании инвестиционных ресурсов, регулировании процессов инвестирования и международного движения инвестиций и инвестиционных товаров, создании соответствующего инвестиционного климата с целью получения прибыли или определенного социального эффекта. Из такой трактовки уже явно следует, что инвестиционная деятельность напрямую связана с использованием инвестиционных ресурсов

Необходимость инвестиционной деятельности в агропромышленном комплексе вытекает из самой ее сущности. Без инвестиций невозможно ни создание АПК, ни его текущая деятельность, ни дальнейшее развитие. Это и предопределяет насущную необходимость инвестиционной деятельности АПК в процессе его функционирования.

С другой стороны, именно инвестиционная деятельность отдельных предприятий агропромышленного комплекса предполагает экономический рост, страны в целом, обеспечивает более высокий уровень благосостояния населения. В этом суть значения и роли инвестиционной деятельности предприятий данного сектора экономики для всей экономики страны.

В свою очередь под финансовой составляющей инвестиционной деятельности АПК следует понимать совокупность мероприятий по обеспечению агропромышленного комплекса инвестиционными ресурсами для выполнения определенных инвестиционных задач. Иначе говоря, управление финансовой составляющей инвестиционной деятельности АПК — это деятельность по рациональному использованию собственных финансовых ресурсов и привлечению оптимального объема дополнительных финансовых средств. Управление финансовой составляющей инвестиционной деятельности подразумевает предпочтение возможных альтернатив (выбор, обоснование и принятие решений):

- по рациональному использованию собственных финансовых ресурсов;

- по привлечению дополнительных финансовых средств;

- по оптимальному соотношению собственных и привлеченных финансовых средств для решения конкретных инвестиционных задач.

С учетом того, что АПК осуществляет свою многогранную деятельность, в том числе и инвестиционную, в некотором внешнем окружении, следует различать в финансовой составляющей ряд этапов, большинство из которых является составной частью инвестиционной деятельности. Среди них этапы:

— по привлечению различных инвестиционных ресурсов (финансовых, трудовых, природных, капитальных). При этом каждое сельскохозяйственное предприятие вступает в финансовые отношения, как на рынке капиталов, как и на рынке труда, сырьевых ресурсов и товаров;

— по возврату финансовых ресурсов;

— по оформлению платежных, контрольных и страховых отношений с инвестором через бюджет;

— по информационному обеспечению инвестиционной деятельности.

Ввиду того, что различные этапы инвестиционной деятельности предполагают использование различных видов финансового обеспечения, одной из практических задач, требующей должной теоретической проработки, является проблема оптимального финансирования инвестиционной деятельности.

Использование такой экономической категории как инвестиционная привлекательность вводится многими авторами для оценки свойств инвестиционной деятельности, в основном, на этапе анализа ее состояния и перспектив, чтобы в какой-то степени охарактеризовать их качественно и показать возможность ведения успешной инвестиционной деятельности.

Инвестиционная привлекательность может рассматриваться как на уровне страны, отрасли, региона, предприятия. Предприятие в этой системе является конечной точкой приложения средств, где реализуются конкретные проекты. А привлекательность каждого проекта будет определяться привлекательностью всех названных составляющих. Другими словами, для стратегического инвестора не будут достаточно убедительными аргументы инвестирования средств в какую-либо отрасль, если ее развитие в масштабах национальной экономики находится в кризисном состоянии. Несмотря на всю финансовую выгодность проекта, риск политической и экономической нестабильности в государстве не позволит привлекать иностранный капитал в требуемом объеме.

В экономической литературе до настоящего времени не выработан единый подход к определению сущности понятия «инвестиционная привлекательность».

Большинство экономистов примерно одинаково трактуют содержание понятий инвестиционный климат, инвестиционная привлекательность применительно либо к экономике страны, к отрасли, региону, предприятию, но при конкретизации структуры этих понятий, методов и методик оценки мнения ученых существенно расходятся.

История сравнительных оценок инвестиционной привлекательности или инвестиционного климата насчитывает более 80 лет. Одним из первых в этой области было исследование, осуществленное сотрудниками Гарвардской школы бизнеса. В основу сопоставления стран по инвестиционной привлекательности была положена экспертная шкала, включавшая следующие характеристики каждой страны: законодательные условия для иностранных и национальных инвесторов, возможность вывоза капитала, устойчивость национальной валюты, политическая ситуация, уровень инфляции, возможность использования национального капитала.

Данный набор показателей был недостаточно детальным для адекватного отражения всего комплекса условий, принимаемых во внимание инвесторами. Поэтому в дальнейшем развитие методик сравнительной оценки инвестиционной привлекательности различных стран пошло по пути расширения и усложнения системы, оцениваемых экспертами параметров и введения количественных показателей.

Под инвестиционной привлекательностью на макроуровне нами понимаются условия (экономические, правовые, политические, социальные и др.), созданные государством всем субъектам хозяйствования, а также иностранным инвесторам для выгодного вложения инвестиций с целью развития национальной экономики. Инвестиционная привлекательность на макроуровне определяется следующими факторами (рис. 1.1.):

- — политическая стабильность и ее предсказуемость;

- — основные макроэкономические показатели, характеризующие состояние национальной экономики (уровень инфляции, темпы роста ВВП, объемы выпуска важнейших видов промышленной продукции, процентная ставка рефинансирования ЦБ РФ, дефицит бюджета и др.) и их прогноз на будущее;

- — наличие и степень совершенства нормативных актов в области инвестиционной деятельности;

- — степень совершенства налоговой системы в стране;

- — социальная, в том числе и криминальная обстановка в стране;

- — степень инвестиционного риска и др.

А. Машкин подчеркивает, что понятие инвестиционная привлекательность означает наличие таких условий инвестирования, которые влияют на предпочтения инвестора в выборе того или иного объекта инвестирования. Нетрудно выделить то общее, что ставит их в один ряд: наличие собственного бюджета и собственной системы управления. Объект каждого уровня (и, соответственно, его инвестиционная привлекательность) обладает собственным набором значимых свойств, но регион в этом ряду занимает особое место: в силу особенностей он имеет свою специфику, и, в то же самое время, в силу целостности структуры не является уникальным. Именно эта особенность позволяет сравнивать регионы между собой.

А. Кретинин в статье: «Инвестиционная привлекательность региона» пишет, что готовность инвесторов к вложению капиталов в том или ином государстве, зависит от существующего в нем инвестиционного климата. Понятие «инвестиционный климат» отражает степень благоприятности ситуации, складывающейся в той или иной стране (регионе, отрасли), по отношениям к инвестициям» которые могут быть сделаны в страну (регион, отрасль).

Другой российский ученый Э.И. Крылов считает, что инвестиционная привлекательность — самостоятельная экономическая категория, характеризующаяся устойчивостью финансового состояния предприятия, доходностью капитала, курсом акций и уровнем выплачиваемых дивидендов. Наряду с этим инвестиционная привлекательность формируется благодаря конкурентоспособности продукции, клиентоориентированности предприятия, выражающейся в наиболее полном удовлетворении запросов потребителей, Немаловажное значение для усиления инвестиционной привлекательности имеет уровень инновационной деятельности в рамках стратегического развития предприятия. С нашей точки зрения, реализация инноваций является ведущим фактором во всей системе факторов, определяющих инвестиционную привлекательность отрасли.

Под инвестиционной привлекательностью отраслей экономики предлагается, понимать интегральную характеристику отдельных отраслей экономики с позиции перспективности развития, доходности инвестиций и уровня инвестиционных рисков.

Исходя из изложенного, можно сделать вывод, что инвестиционная привлекательность — экономическая категория, характеризующаяся эффективностью использования ресурсов отрасли, ее способностью к саморазвитию на базе повышения доходности капитала, технико-экономического уровня производства, качества и конкурентоспособности продукции, устойчивостью финансового состояния. Под инвестиционной привлекательностью аграрного сектора понимается обобщенная характеристика с точки зрения перспективности, выгодности, эффективности и минимизации риска вложения инвестиций в его развитие за счет собственных средств и средств других инвесторов.

Инвестирование и инвестиционная деятельность не тождественные понятия, но в то же время они различны не принципиально. Инвестирование является составной и важнейшей частью целостной инвестиционной деятельности, характеризуя в большей мере ее практическую сторону. То есть, инвестирование и инвестиционная деятельность это два процесса. При этом в первом случае говорится об инвестиционном процессе в относительно узком, начальном смысле, во втором — случае имеется в виду сложный многоаспектный процесс, базирующийся на определенных принципах, включающий в себя ряд этапов (одним из которых является инвестирование), структурных элементов-, уровней, целевых установок, форм и методов осуществления, направлений воздействия.

В связи с этим, определим инвестиционную деятельность как совокупность объектов, субъектов, инструментов, методов осуществления и направлений ведения инвестиционного процесса, характеризующую потенциал развития экономической системы.

Субъектами инвестиционной деятельности являются все участники реализации инвестиционных проектов: инвесторы, заказчики, исполнители работ, пользователи объектов инвестиционной деятельности, поставщики, банковские, страховые и посреднические организации, инвестиционные биржи и др.

Инвесторы — субъекты инвестиционной деятельности, осуществляющие сложение собственных, заемных и привлеченных средств в форме инвестиций и обеспечивающие их целевое использование.

Инвесторами или субъектами инвестиций могут выступать как отдельные предприниматели, так и организации (предприятия) и их объединения, государственные органы и инвестиционные фонды, которые планируют получить прибыль (или другой полезный эффект) от вложения средств в конкретный объект.

Инвесторами могут быть (рис.1.2.):

- Правительство РФ и правительства субъектов РФ в лице органов, уполномоченных управлять государственным имуществом или наделенных имущественными правами;

- органы местного самоуправления, муниципалитеты в лице органов и служб, уполномоченных в законодательном порядке;

- отечественные предприятия, а также предпринимательские объединения, организации и другие юридические лица, наделенные их уставами необходимыми правами;

- совместные российско-зарубежные предприятия, организации и другие юридические лица;

- национальные и зарубежные кредитные организации;

- зарубежные юридические лица;

- иностранные государства в лице органов, уполномоченных их правительствами;

- международные организации.

Инвесторы выступают, прежде всего, в роли прямых вкладчиков финансовых средств и других капиталов, а также в роли пользователей продукций инвестирования (построенных заводов, фабрик, транспортных сооружений, линий и объектов связи и др.). Инвесторы вкладывают средства за вновь создаваемых или существующих предприятий (производств), которые осуществляют на средства от продажи акций модернизацию или диверсификацию своего производства.

Рисунок 1.2. Объекты инвестиций

Объектами инвестиций обычно бывают:

- производство новых изделий (услуг) на имеющихся производственных площадях в рамках действующих производств и организаций;

- строящиеся или реконструируемые предприятия, здания, сооружения (основные фонды), предназначенные для производства новых товаров и услуг;

- комплексы строящихся или реконструируемых производств, ориентированных на выполнение некоторой программы (задачи). В этом случае под объектом инвестирования понимается программа федерального, регионального или иного уровня.

Эти объекты различаются по масштабам, эффективности использования вкладываемых средств, социальной значимости, степени участия государства направленности проектов.

Специфика объектов во многом определяет и формы инвестиции, среди которых наиболее часто встречаются следующие:

- денежные средства и их эквиваленты (целевые вклады, оборотные средства, паи и доли в уставных капиталах предприятий, ценные бумаги — акции или облигации, кредиты, займы, залоги и т. п.);

- здания, сооружения, машины и оборудование, измерительные и испытательные средства, оснастка и инструмент, любое другое имущество, используемое в производстве или обладающие ликвидностью;

- имущественные права, оцениваемые, как правило, денежным эквивалентом (секреты производства, лицензии на передачу прав промышленной собственности, патенты на изобретения, свидетельства на полезные модели и промышленные образцы, товарные знаки и фирменные наименования, сертификаты на продукцию и технологию производства);

- права землепользования и др.

Инвестиции, в которые включаются затраты на новое строительство, реконструкцию, расширение и техническое перевооружение действующих промышленных, сельскохозяйственных и других предприятий, приобретение оборудования, машин, инструментов, оплату проектных и изыскательских работ, затраты на жилищное, коммунальное и культурно-бытовое строительство, относят к капитальным вложениям.

Источниками инвестиций могут быть (рис.1.3.):

- ресурсы бюджетов всех уровней;

- собственные средства предприятий;

- активы коллективных инвесторов (паевых инвестиционных фондов, страховых компаний, негосударственных пенсионных фондов);

- иностранные инвестиции: прямые (в реальные активы) и портфельные (спекулятивные);

- кредиты;

- сбережения населения и др.

Рисунок 1.3. Источники финансирования инвестиций

В сложившейся экономической ситуации в России ожидать крупных инвестиций из бюджета нельзя.

Сбережения же населения, образующие основу долгосрочных инвестиций во всем мире и в России крайне низки.

Следовательно, ситуацию могут изменить только частные инвесторы, которые ориентируются, с одной стороны, на огромные потенциальные возможности российского рынка, а с другой — на риск в условиях

нестабильности социально-экономического положения.

На практике в качестве инвестиционных ресурсов используются:

- собственные финансовые средства предприятий (прибыль, накопления, амортизационные отчисления, суммы, выплачиваемые страховыми органами в виде возмещения за ущерб и т.п.);

- иные виды активов хозяйствующих субъектов (основные фонды, земельные участки, промышленная собственность и т.п.);

- привлеченные средства (средства от продажи акций, (благотворительные и иные взносы, средства, выделяемые вышестоящими холдинговыми и акционерными компаниями, промышленно-финансовыми группами);

- ассигнования из федерального, региональных и местных бюджетов, фондов поддержки предпринимательства, предоставляемые на безвозмездной основе;

- иностранные инвестиции, предоставляемые в форме финансового или иного участия в уставном капитале совместных предприятий;

- прямые вложения (в денежной форме) международных организаций и финансовых институтов, государств, предприятий и организаций различных форм собственности и частных лиц;

- различные формы заемных средств:

- кредиты, предоставляемые государством на возвратной основе;

- кредиты иностранных инвесторов;

- кредиты национальных инвесторов;

- облигационные займы;

- кредиты банков и других институциональных инвесторов (инвестиционных фондов и компаний, страховых обществ, пенсионных фондов

и т. д.); - векселя и другие средства.

Основным источником финансирования инвестиций в России являются собственные средства предприятий и организаций.

Большую группу субъектов инвестиционной деятельности составляют институциональные инвесторы: страховые компании, инвестиционные компании и фонды, негосударственные пенсионные фонды и др. Функциональное назначение этих организаций состоит в привлечении свободных средств населения и различных хозяйствующих субъектов и направлении их на цели инвестирования.

Инвестиционная деятельность начинается с соответствующего проектирования, представляющего собой общую и развитую область знаний, отражающую теорию и практику разработки и реализации инвестиционных процессов.

Поэтому, под инвестиционным проектом понимается план или программа вложения капитала с целью последующего получения прибыли.

В итоге, инвестиционный проект, с позиции целеполагания определяют как комплекс действий, работ, услуг, сделок, управленческих операций, направленных на достижение поставленной пели; как комплект документов, содержащий все необходимые сведения о конкретном варианте инвестирования.

При этом учитываются проектные материалы, система сформулированных целей; комплекс организационно-технической и нормативной документации, совокупность всех используемых ресурсов (трудовых, материальных, финансовых и пр.), необходимых для реализации и создания физических объектов, а также формирования системы управленческих решений по их выполнению.

Источники финансирования инвестиционных проектов отличаются большим разнообразием. В зависимости от отношения к собственности, источники финансирования делятся на три вида:

1. Собственные финансовые ресурсы организации выступают в виде прибыли, амортизационных отчислений, уставного капитала, средств, выплачиваемых органами страхования, поступлений от штрафов, пени, неустоек и др.

2. Финансовые ресурсы привлекаются в результате эмиссии акций, поступления паевых и иных взносов членов трудового коллектива, физических и юридических лиц.

3. К заемным финансовым средствам относятся кредиты, национальные и иностранные инвестиции. В иностранном инвестировании принимают участие зарубежные страны, международные финансовые институты, отдельные организации, институциональные инвесторы, банки, а также кредитные учреждения.

Одним из важных источников финансирования инвестиционных проектов и программ — являются средства государственного бюджета и внебюджетных фондов. Средства государственного бюджета направляются, в основном, на финансирование федеральных целевых комплексных программ. Финансированием инвестиционных проектов, как правило, проходит следующие стадии:

- предварительный поиск ресурсов;

- разработка финансовой стратегии;

- разработка оперативных финансовых планов;

Только наличие хорошо организованной системы финансирования инвестиционных проектов может обеспечить их высокую эффективность.

Основные методы финансирования базируются на таких принципах, как временная ценность денежных ресурсов, анализ денежных потоков, предпринимательских и финансовых рисков, поиск эффективных рынков инвестиционных ресурсов. Важными экономическими категориями инвестиционного процесса являются частная собственность, рыночное ценообразование, рынок труда и капитала, государственное нормативно-правовое регулирование инвестиций.

Основными методами финансирования как видно из рис. 1.4 могут быть:

- государственное финансирование;

- внебюджетное финансирование;

- самофинансирование;

- банковское кредитование;

- аренда имущества;

- лизинг;

- инвестиционный налоговый кредит.

Инвестиционная политика государства в настоящее время направлена на снижение величины бюджетных ассигнований и одновременное увеличение доли собственных средств организаций, частных инвестиций и заемных средств.

Государственное финансирование инвестиционных проектов осуществляется, прежде всего, в рамках государственных и территориальных инвестиционных программ по созданию, развитию и поддержке унитарных предприятий государственной формы собственности. Данные проекты финансируются Правительством РФ за счет средств федерального бюджета, средств бюджетов субъектов РФ и местных бюджетов.

Внебюджетные источники финансирования, привлекаемые для реализации инвестиционных проектов и целевых комплексных программ, могут быть получены за счет:

- фондов по поддержке малого предпринимательства;

- пенсионных фондов, в том числе негосударственных;

- страховых фондов;

- других фондов;

- отчислений от прибыли организаций;

- целевых кредитов банков под государственные гарантии;

- средств инвестиционных компаний;

- иностранных инвестиций.

Внебюджетные источники финансирования имеют определенные особенности.

Формирование системы самофинансирования осуществляется, в основном, за счет прибыли и амортизационных отчислений.

Рисунок 1.4. Основные методы финансирования

Собственные накопления организации дополняются кредитными источниками и эмиссией ценных бумаг.

Для стран с развитой рыночной экономикой уровень самофинансирования фирм считается высоким, если удельный вес собственных финансовых ресурсов составляет не менее 60% общего объема финансирования инвестиционной деятельности.

Лизинг — это предпринимательская деятельность, направленная на инвестирование временно свободных или привлеченных финансовых средств.

Подводя итоги рассмотрению вопросов инвестиционной привлекательности, следует сделать ряд важных уточнений относительно понятия «инвестиционная привлекательность». Прежде всего, по мнению автора, следует различать инвестиционную привлекательность в узком и широком смысле.

В узком смысле под инвестиционной привлекательностью следует понимать интегральный результат отображения динамики, текущего состояния хозяйствующего субъекта и его прогноза на систему предпочтений инвестора относительно выбора объекта инвестирования.

В широком смысле под инвестиционной привлекательностью будем понимать систему социально-экономических, политических, финансовых и управленческих отношений, возникающих по поводу целесообразности инвестирования в определенный хозяйствующий субъект.

Инвестиционная привлекательность предопределяется комплексом разнообразных факторов, перечень и влияние которых могут различаться и изменяться в зависимости, как от состава инвесторов, так и от производственно-технических особенностей инвестируемого производства, качества его экономического развития в прошлом, в настоящем и будущем.

Оценка и анализ инвестиционной привлекательности АПК, с одной стороны, — это основа для разработки его инвестиционной политики, а с другой, — возможность обнаружить недостатки в деятельности, предусмотреть мероприятия по их ликвидации и улучшить возможности привлечения инвестиционных ресурсов. А это, в свою очередь, дает возможность инвесторам определиться в своем решении об инвестировании в данный сектор экономики.

Предположим, что такой механизм должен основываться на условиях, адекватным требованиям нынешних условий, что и предопределяет необходимость их исследования и выделить факторы, определяющие инвестиционную привлекательность в АПК.

Источник