- Тарифы Тинькофф Инвестиции

- «Инвестор»

- «Трейдер»

- «Премиум»

- Сбербанк Инвестор или Тинькофф Инвестиции — что выбрать в 2021 году?

- Что чаще выбирают пользователи Сбер или Тинькофф

- Тарифы и комиссии

- Удобство приложения

- Итоги сравнения

- Видеообзор

- Мой отзыв о Тинькофф Инвестиции — плюсы и минусы, тарифы

- Плюсы и минусы

- Тарифы

- Мой отзыв о Тинькофф Инвестиции

Тарифы Тинькофф Инвестиции

1 275 020 клиентов на 2020 год.

Для начала давайте разберем тарифные планы Тинькофф Инвестиции. Всего разработано 3 тарифа — «Инвестор», «Трейдер» и «Премиум». И название очень четко отображает свои задачи.

«Инвестор» подойдет для людей, который ежемесячно вкладывают определенную сумму денег и покупают на них ценные бумаги на долгосрочные перспективы. В Тинькофф уже посчитали, что он будет выгоден тем клиентам, ежемесячный объем торгов у которых (то есть операции покупки и продажи) не превышает 116 000 ₽.

«Трейдер» подойдет для людей. торгующих ежемесячно больше этой суммы. это уже тариф для активних спекулянтов, пытающихся заработать быстро и много.

В тарифном плане «Премиум» клиенту предоставляется персональный менеджер по инвестициям. Кроме этого в тарифе значительно расширены стандартные возможности, в частности увеличен доступный список ценных бумаг. Но он недоступен для открытия ИИС, только обычного брокерского счета.

Все тарифы не предусматривают плату за депозитарное обслуживание. Но давайте обо все немного подробнее.

«Инвестор»

Тариф «Инвестор» предельно прост и понятен:

- Единая комиссия 0,3% за сделки с акциями, облигациями, ETF фондами. валютными инструментами и депозитарными расписками.

- Все остальные услуги бесплатно — обслуживание и депозитарий, открытие и закрытие счета, пополнение и вывод денег, а также продажа и покупка паев в ПИФах, доверительное управление которыми осуществляет Тинькофф. Также отсутствует биржевая комиссия.

- Доступна также маржинальная торговля, чего раньше в этом тарифе не было. И она бесплатна если закрыть позицию в течении дня или есть незакрытая позиция не превышать 3 000 ₽. В иных случаях плата в день составляет от 25 ₽ и зависит от суммы непокрытой позиции. Более подробные значения комиссии представлены в таблице ниже.

Все остальные услуги также бесплатны, как и в тарифе «Инвестор». Стоимость маржинальной торговли такая же.

Коротко, что такое маржинальная торговля, для тех кто не знает. Фактически, это торговля в долг с кредитным плечом. Есть 2 вида операций маржиналки:

- Открытие длинных позиций (Long) — игра на растущем рынке при котором вы берете у брокера в долг деньги, покупаете на них акции и через время продает дороже возвращаете долг брокеру и остаетесь в плюсе.

- Открытие коротких позиций (Short) — игра на падающем рынке, при которой вы берете у брокера в долг акцию, продаете ее по одной цене и покупаете дешевле. Акция возвращается брокеру, а у вас остаться прибыль.

Маржинальная торговля — это рискованный инструмент, и тут надо понимать что делать. Для маржинальной торговли доступны не все ценные бумаги. Список доступных есть на сайте. И дже среди них шортить можно не все. те, которые можно, отмечены галочкой.

«Трейдер»

В тарифе «Трейдер» базовая комиссия за совершенные сделки составляет уже 0,05%.

Но если вы активно торгуете и в течении дня выш оборот превысил 200 000 ₽, то с момента достижения этой суммы и до конца торгового дня комиссия уже составляет 0,025%.

Тарифный план предусматривает плату за обслуживание 290 ₽ в месяц (или эквивалент в валюте). Причем месяц считается от даты подключения к тарифу Тинькофф Инвестиции. ане по календарю. Но от платы можно избавиться если:

- В течении месяца не проводилось никаких сделок;

- При наличии премиальной карты от Тинькофф;

- Если сумма всех ваших активов на брокерском счете за прошлый месяц составляла более 2 000 000 ₽;

- Если в течении прошлого месяца общая сумма ваших сделок превысила 5 000 000 ₽.

В тарифах «Инвестор» и «Трейдер» доступна торговля иностранными и российскими ценными бумагами из базового списка, с которым можно ознакомиться на сайте брокера. В «Премиум» тарифном плане этот базовый список расширяется бумагами с мировых бирж и внебиржевыми инструментами.

Также в тарифах «Инвестор» и «Трейдер» доступен робот советчик, совая которая поможет подобрать бумаги для инвестировании. Более подробно о нем поговорю попозже. В тарифном плане «Премиум» он уже не доступен (что странно), зато инвестору предоставляются персональный менеджер и индивидуальные рекомендации аналитиков Тинькофф и помощь при формировании портфеля

«Премиум»

Комиссия за сделки финансовых инструментов из базового списка в тарифе «Премиум» составляет 0,025%.

Но по инструментам из расширенного списка условия несколько другие:

- 0,25% за покупку или продажу акций, паев ПИФ, паев или акций ETF, депозитарных расписок из расширенного списка;

- 2% за покупку акций при IPO, то есть при первом публичном размещении.

- 1% за сумму сделки до 1,5 млн/ 25 000 долларов США / 25 000 евро с облигациями (еврооблигациями) из расширенного списка.

- 0,25% если сумма сделки превышает эти значения.

- 2% за покупку или продажу структурных нот и иных финансовых инструментов из расширенного списка,

не указанных выше.

Но для того, что б совершать сделки с финансовыми инструментами из расширенного списка необходимо иметь статус квалифицированного инвестора. В тинькофф инвестиции это делается бесплатно. Но надо соответствовать одному из требований:

- Иметь имущество на сумму от 6 млн ₽. Учитываются ценные бумаги, деньги на счетах и депозитах.

- Иметь опыт работы от 2 лет в организациях, занимающейся торговлей ценными бумагами.

- Иметь профильное образование в аттестованном в сфере профессиональной деятельности на рынке ценных бумаг ВУЗе.

- За прошлый год провести сделок на сумму от 6 млн рублей, при этом иметь не менее 10 сделок в квартал.

Для получение статуса необходимо сообщить о желании своему персональному менеджеру и предоставить все подтверждающие документы. далее он все сделает сам.

Стоимость обслуживания счета зависит от оборотов:

- Бесплатное обслуживание обороте за прошлый месяц от 3 000 000 ₽.

- 990 ₽ если оборот составлял от 1 до 3 млн ₽.

- 3 000 ₽ во всех прочих случаях.

Комиссии по маржинальной торговле аналогичные с предыдущими тарифами Тинькофф Инвестиции.

Еще одна существенная отличительная особенность тарифа «Премиум» — персональный менеджер. В отличии от обычной поддержки, он может подсказать во что инвестировать или проанализировать ваш портфель и дать рекомендации по его содержимому, вовремя среагировать на просадки по позициям и подсказать. чем их заменить. Но не стоит возлагать на него слишком большие надежды, думать надо прежде всего своей головой. Плюс не стоит забывать, что он работает на компанию, которая зарабатывает на вас когда вы совершаете каки-либо сделки покупки или продажи. Это так. к слову…

В общем подводя итоги с тарифами нужно сказать, что начальный тарифный план «Инвестор» подойдет для начинающих инвесторов, которые планируют ежемесячно проводить сделки на небольшие сумму. Но откровенно говоря, для этих целей есть более выгодные тарифы у конкурентов, например в ВТБ. Но вот следующий тариф «Трейдер» уже является значительно более выгодным благодаря отсутствию биржевой комиссии, которые другие брокеры взимают отдельно с инвесторов (0,1% от сделки).

Источник

Сбербанк Инвестор или Тинькофф Инвестиции — что выбрать в 2021 году?

Сегодня стало популярным зарабатывать на сделках с ценными бумагами (акции, облигации и т.д.). В связи с этим особый интерес проявляется к российским брокерам. На рынке финансовых услуг представлено два наиболее мощных игрока – Сбербанк и Тинькофф Банк.Желая заработать на инвестициях, пользователи начинают задаваться вопросом о том, где открывать счет – в Сбербанк Инвестиции или Тинькофф Инвестиции? В настоящем обзоре подробно раскрыты особенности и условия использования приложений обеих компаний.

Что чаще выбирают пользователи Сбер или Тинькофф

Сбербанк и Тинькофф Банк ведущие российские брокеры, пользующиеся доверием среди большинства инвесторов.Однако друг другу они составляют конкуренцию. Чтобы понять, кто из них популярнее, можно обратиться к статистике клиентов, ежегодно публикуемой на официальном сайте Московской биржи.

Согласно данным, опубликованным за 2021 год, общее количество уникальных клиентов всех типов составляет:

- в Сбербанке – 3 837 558 (январь) и 4 262 750 (февраль), в Тинькофф Банке – 3 801 722 (январь) и 4 288 931 (февраль).

Однако совсем иначе обстоят дела с количеством активных клиентов, совершивших хотя бы одну сделку в течение месяца.

Так, в 2021 году по этому критерию лидирующие позиции занимает Тинькофф, у которого в январе было 931 751 активных клиентов, а в феврале – 1 053 656. При этом количество активных клиентов в Сбербанке в 2021 году в несколько раз ниже. Их общая численность составляет чуть больше 200 000 человек.

Тарифы и комиссии

В Сбербанке размер комиссии за брокерское обслуживание зависит от выбранного тарифа, объема проведенных сделок и их характера. Всего здесь представлено два основных тарифа:

«Самостоятельный» – по сделкам, проведенным на фондовом рынке Московской биржи, размер взимаемой комиссии составляет:

- 0,06% (до 1 млн рублей), 0,035% (от 1,01 млн до 50 млн рублей), 0,018% (от 50,01 млн рублей и более).

«Инвестиционный» – в отличие от предыдущего тарифа здесь за сделки, совершенные на фондовом рынке Московской биржи, в том числе по заявкам, отправленным по телефону, взимается единая комиссия в размере 0,3%.

Для обоих видов тарифов отсутствует комиссия за первые 20 поручений. Начиная с 21, взимается по 150 рублей за штуку.

В Тинькофф Банке на выбор инвесторов представлено три разных тарифа.

- «Инвестор» – за сделки взимается комиссия в размере 0,3%. Тариф предназначен для клиентов, планирующих торговать на сумму не более 116 000 рублей в месяц.

- «Трейдер» – размер комиссии за сделки составляет 0,05%. В случае если оборот за день превысит либо будет равен 200 000 рублям, то платеж снизится до 0,025%.

- «Премиум» – размер комиссии равен 0,025%. При совершении операций с внебиржевыми ценными бумагами взимается 0,25-4%. Дополнительные преимущества такого тарифа: предоставление клиенту персонального менеджера в области инвестиций, индивидуальные рекомендации от аналитиков.

Удобство приложения

Чтобы управлять своими активами и совершать сделки через ИИС Сбербанк и Тинькофф создали для своих клиентов удобные мобильные приложения – Сбербанк Инвестор и Тинькофф Инвестиции.

Каждое из них имеет свои особенности и правила использования. Их можно оценить по следующей шкале критериев:

- Открытие счета – в обоих приложениях средний срок ожидания составляет 2 дня. Комиссия по сделкам – она не отражается в Сбербанк Инвестор. В Тинькофф Инвестиции представлен полный обзор всех данных по сделке. Вывод денег на карту – в Сбербанк Инвестиции оформить заявку можно только с 9:30 до 17:55. При этом в Тинькофф отсутствуют какие-либо ограничения по времени. Возможность вывода средств сохраняется круглосуточно. Пополнение брокерского счета – в Тинькофф Инвестиции время зачисления не превышает 2 минут. В Сбербанке дела обстоят иначе. Зачисление средств может производиться в течение 2 и более часов. Наличие демоверсии – новички могут предварительно ознакомиться с интерфейсом мобильного приложения Сбербанка через демоверсию. В Тинькофф Инвестиции такая возможность не предусмотрена. Подтверждение сделок – в Тинькофф Инвестиции такой необходимости нет. Можно торговать без ограничения

При использовании Сбербанк Инвестор первую сделку (за день) нужно подтвердить при помощи SMS.

- Иностранные акции – в Сбербанке нет возможности совершать сделки с иностранными акциями. При этом через Тинькофф Инвестиции можно приобретать акции Apple, Facebook и др. Сведения об облигациях – в приложении Сбербанк Инвестор отсутствуют детальные данные по этой категории (размеры купонов, сроки выплат и т.д.). В Тинькофф Инвестиции проблема нехватки информации полностью решена. Есть календарь дивидендов, калькулятор доходности и прочие полезные сведения. Служба поддержки – в приложении Сбербанк Инвестор отвечает медленнее, чем в Тинькофф, где среднее время ожидания ответа составляет 20-49 минут. Кроме того, не всегда оператор службы поддержки Сбербанка может дать толковые комментарии по возникшему вопросу. В этом случае происходит перенаправление к персональному менеджеру.

Итоги сравнения

Сравнительный анализ Тинькофф Инвестиции или Сбербанк Инвестор показал, что на сегодняшний день лидирующие позиции занимает Тинькофф Банк. Причем вперед он ушел не только по количеству активных клиентов, но также по удобству использования приложения и уровню сервиса.

Видеообзор

Источник

Мой отзыв о Тинькофф Инвестиции — плюсы и минусы, тарифы

Я давно являюсь клиентом банка Тинькофф и последние несколько лет пользуюсь и Тинькофф Инвестициями. Сначала открыл брокерский счет, чтобы покупать валюту по биржевому курсу для своих заграничных поездок, а потом начал покупать акции, облигации и фонды.

Так что мой отзыв написан исключительно на основе личного опыта. А также с позиции, что я больше инвестор, чем трейдер. В комментариях, надеюсь, остальные тоже добавят свое мнение. Так и соберем отзывы. Если есть вопросы, задавайте.

Плюсы и минусы

Вот мой профиль в Пульсе, правда, я в нем почти не пишу (не знаю, о чем стоит писать). Но вы можете увидеть, что мой портфель реальный, как и сделки. Моя доходность за 2020 год около 30% в Тинькофф и около 45% у другого брокера (разные портфели с разными подходами).

- Простое и интуитивно-понятное мобильное приложение. Несложный терминал. Для сравнения, у меня стоит еще Сбербанк Инвестор и это просто тихий ужас после Тинькофф.

- Возможность покупать валюту от 1 уе, а не только лотами по 1000 уе.

- При открытии счета можно получить до 25000 руб на халяву. Подробнее об условиях акции рассказывал в другом посте.

- Нет комиссии за ведение депозитарного счета и за вывод валюты с брокерского счета.

- Возможность покупать акции на ИИС (индивидуальный инвестиционный счет).

- Доступ к социальной сети Пульс. Там хоть и много шлака, но есть и очень грамотные люди, которые постят полезные для начинающих посты, а также новости и аналитику.

- Доступ к премаркету и постмаркету американских акций. Частенько именно вне основной сессии происходит все самое интересное, например резкий рост/падение после отчета.

- В терминале Тинькофф есть график от известного всем TradingView. Для трейдинга и технического анализа маст хев. Теперь не нужно покупать подписку в самом сервисе, все есть в Тинькофф.

- Участие в акции «Портфель без убытка«. Многим новым клиентам предлагают участвовать в акции, смысл которой, что вы покупаете акции из списка (самые популярные акции) на сумму до 100 тыс руб и через месяц вам компенсируют убытки, если они будут.

Мой профиль в сети Пульс в Тинькофф Инвестиции

- Глюки, тормоза и подвисания приложения/терминала. И, с одной стороны, брокер не очень подходит для активных спекулянтов, когда важны секунды, но с другой стороны, большая часть именно спекуляциями там и занимается, в том числе профи. То есть народ ругается (и я тоже порой), но остается в Тинькофф.

- На бесплатном тарифе комиссия за сделку 0.3%, что многовато.

- Нет некоторых фондов или БПИФов (например, фонд IPO от Фридом Финанс), нет некоторых фондов, которые доступны в валюте и их можно купить в Тинькофф только за рубли.

- Минимальная стоимость покупки американских ETF от 3000$.

- Меньше инструментов для анализа, чем в Tradingview. Но это скорее уже для профи нужно. Ну, и я не знаю других брокеров, кто бы даже такие возможности предоставлял.

- Мелочь, но все же. Некорректное отображение процента дохода/убытка по счету в профиле. Показывает не за год, а текущее или около того. Можно играть цифрами, закрыв все убыточные сделки, чтобы в профиле красовался плюс. Я использую для учета сделок и процентов по все брокерским счетам отдельный сайт — сервис Intelinvest, по ссылке вам дадут 20% скидку на оплату после регистрации. Хорошая штука, учитывает также комиссии, вот там все цифры реальные.

Тарифы

Тарифов всего 3: Инвестор, Трейдер, Премиум.

Инвестор — бесплатное обслуживание, платите только комиссию за сделки 0.3%. Подходит для редких покупок, например, валюты. Или же акций, если вы их покупаете надолго. Иначе комиссия за сделки слишком большая, если делать их часто.

Трейдер — 290 руб в месяц за обслуживание счета, комиссия за сделку 0.025-0.05% (зависит от дневного оборота). Но комиссия за обслуживание может быть 0 руб в таких случаях: вы не покупали/продавали ничего в этом месяце, у вас есть банковская карта Black Edition или Metal, портфель от 2 млн руб, оборот за прошлый месяц 5 млн руб.

Премиум — 3000 руб в месяц за обслуживание счета, комиссия за сделку 0.025%. Комиссия за обслуживание 0 руб, если портфель больше 3 млн руб. Комиссия за обслуживание 990 руб, если портфель 1-3 млн.

Изначально, я был на тарифе Инвестор, когда несколько раз в год покупал валюту. Потом, когда я стал чаще делать покупки, то перешел на тариф Трейдер, так как уменьшенная комиссия за сделку быстро окупает 290 руб.

В итоге я перешел на Премиум. Именно на этом тарифе можно стать квалифицированным инвестором и получить доступ к некоторым малопопулярным акциям, ETF, структурным нотам. Честно говоря, если вы не собираетесь их покупать, то вам этот тариф совершенно не нужен, как и квал. Никаких дополнительных плюшек это не дает. Да и порог входа в эти продукты у Тинькофф довольно высокий.

Мой отзыв о Тинькофф Инвестиции

К инвестициям я присматривался очень давно, лет 5 наверное. Но как только я пытался начать изучать эту тему, то мозг закипал. Особенно, когда на финансовых блогах выкладывали скриншоты из терминалов, где черт ногу сломит. И в этом плане мне лично очень понравилось мобильное приложение Тинькофф Инвестиции. Оно сделано для домохозяек 🙂 В нем настолько все интуитивно понятно, что я разобрался за полчаса.

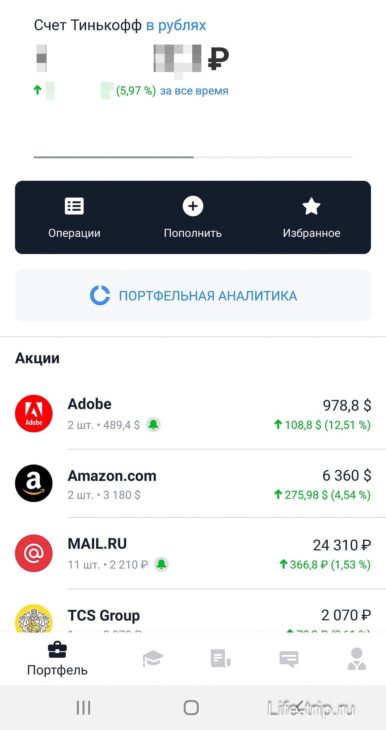

Приложение Тинькофф Инвестиции, мой брокерский счет

После того, как я посидел пару недель в этом приложении, почитал разных людей в Пульсе, я перестал боятся этой темы, к которой я столько лет не мог подступиться. В итоге стал изучать фондовый рынок, купил пару курсов по инвестированию и занимаюсь этим по сей день.

Потом можно начать работать в веб-терминале Тинькофф (работает в обычном браузере), если возможностей будет не хватать. Хотя это совсем необязательно, если вы собрались инвестировать, а не спекулировать. Но вообще он простой и в нем удобнее с компьютера сидеть, чем в обычной веб-версии.

Терминал Тинькофф Инвестиции

Отдельно напишу про глюки. Так как Тинькофф довольно молодой брокер, то приложение еще сыровато. Бывает подвисает приложение/терминал на несколько минут. Правда, сам я пока не сталкивался ни с чем серьезным. Максимум, что было — сделки не отображалась в «Событиях» какое-то время (хотя сами акции были на месте). Несколько раз не мог выставить лимитную заявку на сделку или не выставлялась отложенная заявка. Как я понял, не всегда виноват именно Тинькофф, наши биржи тоже лагают, и тогда проблемы у ВСЕХ брокеров.

Конечно, в некоторых отзывах вы найдете истории, о том, как у людей акции сами продавались/покупались. Но мне показалось, что в основном это писали те, кто чуть ли не первый день на бирже, но уже использует маржинальную торговлю (в кредит) и спекулирует. А эти занятия не для новичков. Не удивлюсь, если все проблемы возникли из-за паники, нажали не туда, испугались, еще нажали. Ну, или в принципе не разобрались.

В любом случае никто не мешает иметь несколько брокерских счетов и использовать возможности каждого брокера для определенных целей. Очень многие так и делают. У меня сейчас 2 счета и думаю про 3-й, хотя начинал я с Тинькофф Инвестиций и до сих пор ими активно пользуюсь.

И главное не надо воспринимать биржу, как лотерею или казино. Не надо включать маржинальную торговлю, не нужно шортить, да и вообще спекулировать. Только депозит сольете. Я бы начинал именно с инвестиций, а не с трейдинга, особенно, когда ничего не знаешь. Но это уже тема отдельного разговора.

Источник