- Аналитический центр

- Риск-менеджмент

- Инвестиции страховых компаний: борьба за качество и надежность

- Резюме

- Динамика активов: стремительный рост страхования жизни

- Структура активов и рентабельность: рост доли долговых инструментов

- Регуляторные изменения: какие нововведения сильнее затронут страховщиков

- Инвестиционная деятельность страховщиков в РФ: сущность, основополагающие принципы. СО как институциональный инвестор на рынке капиталов

Аналитический центр

Риск-менеджмент

Инвестиции страховых компаний: борьба за качество и надежность

Краткий аналитический обзор «Инвестиции страховых компаний: борьба за качество и надежность» обзор подготовлен Аналитическим агентством«БизнесДром» с целью оценить состояние и динамику активов российских страховщиков в 2019 году. Рассматривается также влияние текущих трендов в страховании жизни и регуляторных изменений на рынке на структуру инвестиций страховых компаний.

Резюме

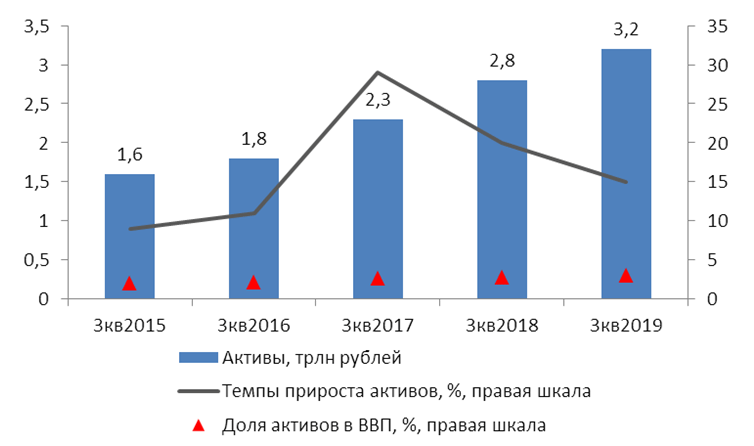

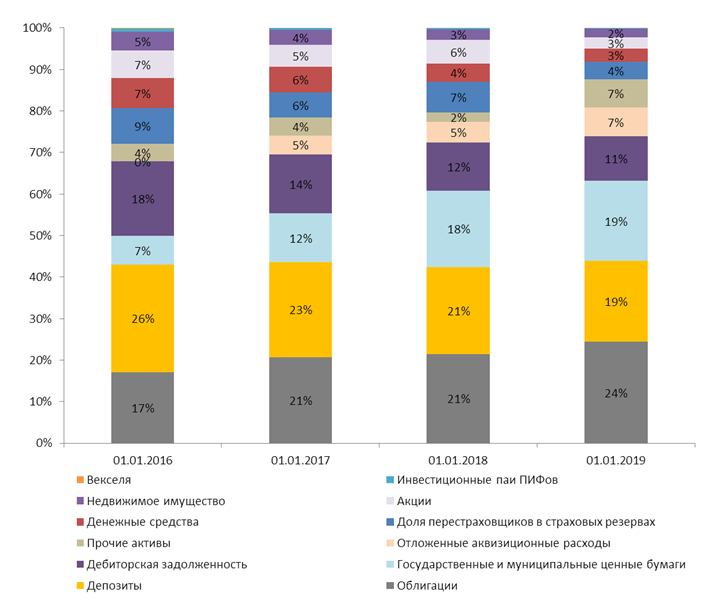

Объем активов российских страховщиков превышают 3,2 трлн рублей. Темпы прироста активов за год составили 15%, за три года — 80% Отношение активов страховщиков к ВВП достигло 3%. Ключевым источником стремительного увеличения активов стал рост сборов по страхованию жизни. Основную часть активов страховщиков составляют корпоративные облигации (24%). Еще по 19% приходятся на депозиты и государственные и муниципальные ценные бумаги. Доля дебиторской задолженности составляет 11%. Наиболее заметными тенденциями последних трех лет в динамике структуры активов страховщиков стало увеличение вложений в долговые инструменты, что во многом связано с ростом инвестиционного и накопительного страхования жизни, для которых такие вложения являются базовыми. Одновременно сократились доли депозитов и акций. В условиях снижения ставок в экономике и увеличения стоимости облигаций такие изменения в структуре вложений страховщиков способствовали росту их доходов. Рентабельность активов страховых компаний составила 7,4% (+0,3 п.п. за год).

Банк России утвердил положение об обеспечении финансовой устойчивости страховщиков. Согласно новой концепции, собственные средства страховой компании будут рассчитываться как разница между активами, удовлетворяющими требованиям Банка России, и обязательствами. Нововведения не окажут значимого влияния на долю ключевого актива — облигаций — основной объем таких вложений российских страховщиков обладает достаточно высоким кредитным качеством, удовлетворяющим требованиям регулятора. Вместе с тем изменения ограничат долю «плохих» активов для отдельных компаний, что будет способствовать повышению платежеспособности российского страхового рынка в целом.

Чувствительные для страховщиков изменения касаются доли основного объекта вложений, дебиторской задолженности и оценки недвижимости. Согласно положению, планируется поэтапное снижение максимальной доли одного контрагента, что повысит диверсификацию активов страховщиков. Вместе с тем эта норма не учитывает вероятность дефолта контрагента. Страховщики, сотрудничающие с крупными банками с наивысшими рейтингами, будут сокращать долю средств, размещенных в этих организациях, несмотря на практически нулевой кредитный риск. Доля дебиторской задолженности может снизиться в связи с требованиями к минимальному уровню рейтинга должника, задолженность которого может быть учтена при расчете активов, а также за счет поэтапного ограничения сроков погашения дебиторской задолженности страховыми агентами и брокерами. При этом предоставление рассрочки по страховым премиям традиционно для некоторых видов страхования — для покрытия таких активов страховщикам потребуется дополнительный капитал. Может произойти увеличение затрат страховщиков на услуги оценщиков. Согласно новому положению, оценщик активов страховых компаний должен иметь минимум десятилетний стаж работы и выручку не менее 100 млн рублей.

Динамика активов: стремительный рост страхования жизни

На конец сентября 2019 года объем активов российских страховщиков составил 3,2 трлн рублей, что на 15% выше значения на аналогичную дату предыдущего года. За последние три года активы страховщиков увеличились на 80%. Отношение активов страховщиков к ВВП на конец сентября 2019 года достигло 3%, что на 0,2 п.п. опережает значение годом ранее и на 0,9 п.п. выше, чем значение на аналогичную дату 2016 года.

Ключевым источником стремительного роста активов страховщиков стало страхование жизни. Резервы по страхованию жизни выросли на 230% за три года, до 1 трлн рублей. Капитала страховщиков за тот же период увеличился на 71%, до 0,8 трлн рублей.

График 1. Активы российских страховщиков, на конец периода

Источник: Аналитическое агентство «БизнесДром» по данным Банка России

Активы страховщиков росли, несмотря на снижение числа компаний в отрасли. При этом концентрация активов страховых компаний увеличилась. На конец сентября 2019 года доля ТОП-5 страховщиков по активам составила 45,4% (+3,1 п.п. за год, +4,2 п.п. за три года), доля ТОП-20 компаний по активам достигла 79,4% (+2,6 п.п. за год, +8 п.п. за три года).

График 2. Капитал и обязательства российских страховщиков, на конец периода

Источник: Аналитическое агентство «БизнесДром» по данным Банка России

График 3. Концентрация активов страховщиков, на конец периода

Источник: Аналитическое агентство «БизнесДром» по данным Банка России

Структура активов и рентабельность: рост доли долговых инструментов

На конец сентября 2019 года основную часть активов страховщиков составляют корпоративные облигации: их доля достигает 24%. Еще по 19% приходятся на депозиты и государственные и муниципальные ценные бумаги. Доля дебиторской задолженности составляет 11%, доля отложенных аквизиционных расходов — 7%. Доля перестраховщиков в страховых резервах составляет 4%. На денежные средства и акции приходится по 3% активов страховщиков. Существенных изменений в структуре активов страховщиков за последний год не произошло. Максимальное увеличение доли наблюдалось по корпоративным облигациям (+3 п.п.), максимальное сокращение — по долям перестраховщиков в страховых резервах и акциям (-3 п.п.).

Наиболее заметными тенденциями последних трех лет в динамике структуры активов страховщиков стало увеличение вложений в долговые инструменты на фоне снижения доли депозитов и акций. Так доля вложений в корпоративные облигации за период сентябрь 2019 года — сентябрь 2016 года увеличилась на 7 п.п., доля вложений в государственные и муниципальные облигации выросла на 12 п.п., доля депозитов снизилась на 7 п.п., доля акций уменьшилась на 4 п.п. Такие изменения во многом связаны с наблюдавшимся в этот период ростом инвестиционного и накопительного страхования жизни, для которых вложения в облигации являются базовыми.

В условиях снижения ставок в экономике и увеличения стоимости облигаций такие изменения в структуре вложений страховщиков способствовали росту их доходов. Рентабельность активов страховых компаний по итогам 9 месяцев 2019 года составила 7,4% (+0,3 п.п. за год).

График 4. Структура активов страховщиков, на конец периода

Источник: Аналитическое агентство «БизнесДром» по данным Банка России

График 5. Доля облигаций и акций в активах страховщиков на конец периода и динамика и индексов

Динамика индексов полной доходности отражает изменение стоимости облигаций и накопленного купонного дохода при условии реинвестирования купонных выплат.

Источник: Аналитическое агентство «БизнесДром» по данным Банка России

График 6. Структура вложений страховщиков в государственные и муниципальные ценные бумаги

Источник: Аналитическое агентство «БизнесДром» по данным Банка России

График 7. Структура денежных средств страховщиков

Источник: Аналитическое агентство «БизнесДром» по данным Банка России

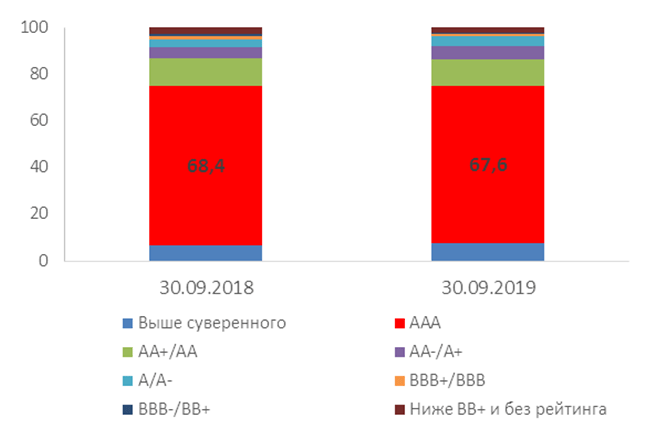

Активы страховщиков жизни обладают достаточно высоким кредитным качеством. Доля вложений с суверенным рейтингом превышает две трети активов.

График 8. Структура активов страховщиков жизни в зависимости от кредитного качества

Источник: Аналитическое агентство «БизнесДром» по данным Банка России

Регуляторные изменения: какие нововведения сильнее затронут страховщиков

Банк России утвердил положение об обеспечении финансовой устойчивости и платежеспособности страховщиков. Новое положение заменит четыре указания Банка России: № 4896-У «О методике определения собственных средств страховщика», № 3743-У «О порядке расчета страховой организацией нормативного соотношения собственных средств и принятых обязательств», № 4297-У «О порядке инвестирования средств страховых резервов и перечне разрешенных для инвестирования активов», № 4298‑У «О порядке инвестирования собственных средств страховщика и перечне разрешенных для инвестирования активов». Новые нормы будут вводиться поэтапно в период с 1 июля 2021 года по 1 июля 2025 года.

Положение предполагает учет всех активов страховщика при определении величины его капитала (сейчас требования к активам предъявляются в части величины страховых резервов и капитала страховщика). Согласно новой концепции, собственные средства страховщика будут рассчитываться как разница между активами, удовлетворяющими требованиям Банка России, и обязательствами страховщика. Величина активов, стоимость которых не может быть достоверно определена, принимается равной нулю. Например, обнуляются объемы вложений в акции, не допущенные к организованным торгам, депозиты, займы и облигации с рейтингом ниже установленного Банком России уровня, активы, на которых наложен арест, запрет на продажу и пр.

Вышеуказанные изменения не окажут существенного влияния на совокупную структуру инвестиций страховых компаний — такие низкокачественные вложения в целом не характерны для основной части российских страховщиков. Вместе с тем законодательные изменения ограничат долю «плохих» активов для отдельных страховщиков, что будет способствовать повышению платежеспособности российского страхового рынка в целом.

Предложенные нововведения не окажут значимого влияния на долю ключевого актива страховщиков — государственных и корпоративных облигаций — основной объем таких вложений российских страховщиков обладает достаточно высоким кредитным качеством, который удовлетворяет требованиям регулятора.

Чувствительные для страховщиков изменения:

- Согласно положению, планируется поэтапное снижение доли одного контрагента (за исключением отдельных контрагентов) с 20% с 01.07.2021 до 10% с 01.01.2023. Ограничение рисков на одного контрагента повышает диверсификацию активов страховщиков, снижая возможные негативные последствия в случае банкротства или невыполнения партнерами своих обязательств. Вместе с тем эта норма не учитывает вероятность дефолта контрагента. Страховщики, сотрудничающие с крупными банками с наивысшими рейтингами, будут сокращать долю средств, размещенных в этих организациях, несмотря на практически нулевой кредитный риск.

- Доля дебиторской задолженности страховщиков (11% активов на 30.09.2019) может снизиться в связи с установлением требований к минимальному уровню рейтинга должника, задолженность которого может быть учтена при расчете активов, а также за счет поэтапного ограничения сроков погашения дебиторской задолженности страховых агентов и страховых брокеров (30 дней с 01.07.2021, 20 дней с 01.01.2022, 10 дней с 01.07.2022). При этом предоставление рассрочки по страховым премиям традиционно для некоторых видов страхования — для покрытия таких активов страховщикам потребуется дополнительный капитал.

- Может произойти увеличение затрат страховщиков на услуги оценщиков. Согласно новому положению, оценщик активов страховых компаний должен иметь минимум десятилетний стаж работы и выручку не менее 100 млн рублей.

Автор: Павел Самиев, генеральный директор аналитического агентства «БизнесДром», председатель Комитета «ОПОРЫ РОССИИ» по финансовым рынкам, заместитель директора Ассоциации развития финансовой грамотности (АРФГ)

Источник: Страхование Сегодня

Источник

Инвестиционная деятельность страховщиков в РФ: сущность, основополагающие принципы. СО как институциональный инвестор на рынке капиталов

Инвестиционная деятельность страховщиков

1. Инвестиционная деятельность страховщиков в РФ: сущность, основополагающие принципы. СО как институциональный инвестор на рынке капиталов. 1

2. Инвестиционный портфель страховой организации: сущность, структура, динамика. 4

3. Регулирование инвестиционной деятельности страховщиков в РФ. Управление (внутреннее и внешнее) рисками страховых организаций, связанными с инвестиционной деятельностью.. 9

4. Показатели, отражающие результаты инвестиционной деятельности страховщиков в РФ. Оценка эффективности инвестиционной деятельности страховой организации. 15

5. Формирование оптимального инвестиционного портфеля страховой организации, осуществляющей инвестиционную деятельность в РФ.. 17

Инвестиционная деятельность страховщиков в РФ: сущность, основополагающие принципы. СО как институциональный инвестор на рынке капиталов.

В условиях рыночной экономики, располагая достаточным объемом временно свободных средств, страховые организации наряду с проведением страховых операций активно участвуют в инвестиционной деятельности[1], превращая тем самым страхование в один из самых эффективных и надежных инструментов мобилизации финансовых ресурсов физических и юридических лиц, которые направляются на развитие реального и финансового секторов экономики.

Инвестиционная деятельность страховщиков важна не только для экономики страны, но и для самих страховых компаний. Так, убытки от основной деятельности могут покрываться за счет инвестиционного дохода. Также хорошо продуманная инвестиционная политика в современных условиях является для страховщиков важным конкурентным преимуществом.

Необходимость инвестиционной деятельности страховой организации обусловлена, в первую очередь, сохранением страховых резервов, а также стремлением увеличить собственный капитал.

В связи с этим вопросы выбора инвестиционной политики и формирования инвестиционного портфеля страховых организаций в Российской Федерации, собственно как и вопросы формирования страхового портфеля, становятся все более актуальными, поскольку в совокупности они определяют рыночное положение страховщика. Все это вызывает необходимость проведения комплексного исследования процессов в этой области.

Важно отметить, что инвестирование страховых фондов существенно отличается от других видов инвестиционной деятельности. Это связано как с рисковой природой страхования, так и с тем фактом, что страховые фонды являются лишь временно свободными средствами, которые в любое время могут быть востребованы для выполнения страховых обязательств. Поэтому в инвестиционной практике страховых организаций были выработаны собственные принципы размещения средств страховых резервов, сочетающие в себе основные цели и задачи как инвестиционной, так и страховой деятельности.

Согласно статье 26 Федерального закона от 27.11.1992 № 4015 – 1 «Об организации страхового дела в Российской Федерации», страховщики вправе инвестировать и иным образом размещать средства страховых резервов на условиях диверсификации, возвратности, прибыльности и ликвидности. Рассмотрим эти принципы в последовательности с точки зрения их вклада в обеспечение финансовой устойчивости.

1. Принцип возвратностиподразумевает максимально надежное размещение активов, обеспечивающее их возврат в полном объеме. Данный принцип распространяется как на активы, покрывающие страховые резервы, так и на размещение собственных свободных средств страховой организации.

2. Принцип ликвидностиозначает следующее: структура вложений должна быть такой, чтобы в любое время в наличии были ликвидные средства или активы, без труда обращаемые в ликвидные средства, необходимые для выплаты страхователям оговоренных договором сумм в установленные сроки.

3. Принцип диверсификации(или принцип «смешивания и рассеивания») вложений обеспечивает распределение инвестиционных рисков, которые преследуют каждого инвестора, на различные виды вложений, и гарантирует тем самым большую устойчивость инвестиционного портфеля страховщика. Согласно принципу, не должно допускаться превалирование какого – либо вида вложений над другими. Структура вложений капитала не должна быть однобокой как в территориальном, так и в отраслевом аспектах. Не рекомендуется концентрировать вложения на одном предприятии или проекте.

4. Принцип прибыльности вложений(или принцип рентабельности) означает, что активы должны размещаться при обеспечении названных выше условий с учетом конъюнктуры фондового рынка и приносить постоянный и достаточно высокий доход. Другими словами, страховщики в своей инвестиционной деятельности при управлении средствами страховых резервов должны обеспечивать высокую рентабельность вложений, позволяющую сохранить реальную стоимость вложенных средств в течение срока инвестирования, и в случае необходимости иметь возможность легко и быстро реализовать размещенные активы.

Существенной спецификой инвестиционной деятельности страховщика является то, что она носит подчиненный характер по отношению к его страховой деятельности.

Развитие инвестиционной деятельности страховщиков зависит от внешних и внутренних факторов влияния.

Среди внешних факторов влияния наиболее ярко выделяются эффективность государственного регулирования экономики, стабильность экономического развития, развитие фондового рынка, наличие надежных фондовых инструментов, а также развитие рынка страховых услуг.

На осуществление инвестиционной деятельности существенное влияние также оказывают внутренние факторы, к которым относятся капитализация страхового рынка, величина аккумулированных резервов и сроки распоряжения ими, размеры и структура страхового портфеля по видам страхования, эффективность финансового планирования, наличие профессиональных кадров, знание рынка и технологических возможностей.

Существенно различается структура инвестиций страховых организаций, занимающихся страхованием жизни, и иными видами страхования. В частности, для страховых компаний, занимающихся преимущественно иными видами страхования, чем страхование жизни, важнейшим принципом инвестиционной деятельности является ликвидность, принцип доходности имеет меньшее значение. В силу краткосрочного характера вложений здесь практически не учитывается фактор инфляции. При управлении резервами по договорам страхования жизни, напротив, на первом месте стоит принцип доходности, а ликвидность не играет столь большой роли благодаря долгосрочному характеру договоров и согласованию сроков выплат со сроками инвестирования (см. таблицу 1).

Таблица 1. Сравнительная характеристика инвестиционной деятельности по страхованию жизни истрахованию иному, чем страхование жизни

| Характер инвестирования | Страхование жизни | Страхование иное, чем страхование жизни |

| Долгосрочность | В связи с длительными сроками договоров страхования могут применяться долгосрочные инвестиционные процессы | В связи с относительно короткими сроками договоров страхования (год) инвестиции носят краткосрочный характер |

| Доходность | Необходимо получение стабильного дохода, так как прибыль от инвестиционной деятельности учитывается при определении страховой премии | Меньшие требования к доходности по сравнению с ликвидностью вложений |

| Ликвидность | Не играет столь большой роли — потребность в денежных средствах покрывается за счет согласования сроков выплат со сроками инвестирования | Является важнейшим принципом инвестирования |

| Учет инфляционных процессов | Необходимо учитывать инфляцию, так как договоры долгосрочные | По большинству видов страхования инфляцию можно не учитывать |

| Объем инвестиций | Значительный, часто постоянно увеличивающийся за счет капитализации | Объем инвестиций переменный |

| Согласование сроков выплат | Срок выплат часто определен в договоре страхования (страхование на дожитие) | Срок выплатыявляется случайной величиной; необходимо учитывать распределение убытков в течение года по различным видам страхования и длительный характер урегулирования крупных страховых случаев. |

Следовательно, средства, полученные страховщиками по договорам страхования иного, чем страхование жизни, могут быть инвестированы, главным образом, в высоколиквидные, средне- и краткосрочные активы. Данные вложения должны удовлетворять срочные и внезапные потребности страховых компаний в денежных средствах, например, для осуществления страховых выплат. В страховании же жизни страховщики могут инвестировать значительную часть резервов по страхованию жизни в относительно долгосрочные инвестиционные проекты. В результате операции по страхованию жизни обеспечивают аккумуляцию долгосрочного денежного капитала, а средства резервов по страхованию жизни являются основным и наиболее важным источником инвестиций страховщиков.

В современном мире страховые компании – это важнейшие с точки зрения развития экономики страны институциональные инвесторы[2], аккумулирующие значительные финансовые ресурсы- это способствует наиболее эффективному перемещению денежных средств от собственника к заемщикам, поэтому страховой сектор очень важен для развития экономики страны. Способность институциональных инвесторов к эффективному перераспределению временно свободных ресурсов достигается путем оценки возможных рисков и минимизации негативных последствий.

В настоящее время по причине слабого развития в РФ страхового рынка, в особенности рынка страхования жизни, в России большинство страховых компаний формируют и размещают резервы по рисковым видам страхования, за счет чего инвестиции приобретают краткосрочный характер, что вызывает практически полное отсутствие долгосрочных инвестиционных инструментов. Поэтому на сегодняшний день актуален вопрос о развитии долгосрочных инвестиционных инструментов российского страхового рынка.

Одним из направлений в решении озвученной проблемы стало развитие системы коллективного инвестирования и доверительного управления активами, являющейся одной из инфраструктурных основ российского финансового рынка и выполняющей основные функции финансового посредничества по трансформации сбережений в инвестиции, повышению эффективности аллокации финансовых ресурсов, и несомненно способствующей увеличению мощности отечественного финансового рынка и расширению его емкости.

Институциональные участники рынка доверительного управления активами – страховые компании, негосударственные пенсионные фонды, Пенсионный фонд России, Агентство по страхованию вкладов способны выступить важным источником среднесрочного финансирования, поскольку их инвестиционные горизонты традиционно больше, чем у спекулянтов, а отношение к риску – весьма консервативное. При этом для эффективного функционирования перечисленных субъектов наиболее удобным инструментом передачи имущества в доверительное управление на условиях его объединения с имуществом других участников выступает ОФБУ, которое на сегодняшний момент российские страховщики используют неактивно.

Таким образом, участие страховщиков в инвестиционной деятельности превращает их в мощный инструмент развития реального и финансового секторов экономики.

Источник