Структура активов по принципу доходности

Вопрос управления активами и пассивами коммерческого банка занимает приоритетное место в банковской деятельности, так как затрагивает разные аспекты банковского дела, а именно: пути достижения запланированного уровня прибыли, ограничение различных рисков (в большей степени минимизация процентного риска и риска ликвидности), организация структуры баланса банка, планирование ресурсов банка [8].

Исторически выделяют следующие стратегии регулирования активов и пассивов: стратегия управления активами – большую часть своих потребностей в ликвидных активах банк покрывал за счет конвертации активов в наличность; стратегия управления пассивами – установление контроля над источниками средств банка, схожего с контролем над активами; политика управления активами и пассивами или стратегия управления фондами – банк предлагает пакет финансовых услуг, таких как кредиты, сбережения, консалтинг и т.д., и цена каждой активной и пассивной услуг обязана возмещать издержки банка [8]. Эффективное управление активами и пассивами невозможно без управления ресурсами и ликвидностью банка. Управление ресурсами банка предусматривает координацию между проводимыми операциями по привлечению и размещению ресурсов. Таким образом, получение максимальных доходов коммерческих банков может быть достигнуто за счет наиболее эффективного использования денежных ресурсов.

Анализ качества активов и представляет собой подготовительный этап оценки деятельности банка, обеспечивающий разработку мер выхода из кризисных ситуаций и стабильность в работе [4]. Структурная и качественная характеристика активов определяется ликвидностью и платежеспособностью банка. Качество банковских активов прямым образом влияет на достаточность капитала и уровень кредитных рисков.

Оценивание активов коммерческого банка осуществляется на основании различных критериев:

Во-первых, степень ликвидности. Ликвидность представляет собой способность в короткие сроки найти покупателя и в дальнейшем принести доход. Таким образом, кассовую наличность относят к высокой степени ликвидности, ссуды и инвестиции обладают средней степенью ликвидности, а недвижимость и вовсе является неликвидным активом.

Во-вторых, степень надёжности. Ссуды и инвестиции обладают высоким риском, так как, могут не принести дохода или привести к убыткам, а недвижимость и кассовая наличность не несут в себе рисков.

В-третьих, степень доходности. Инвестиции и ссуды относятся к активам, которые могут принести доход. Напротив, кассовая наличность и недвижимость не принесут дохода.

На качество активов коммерческого банка оказывает существенное влияние решение дилеммы между ликвидностью и рентабельностью. Увеличение уровня ликвидности активов способствует более полному удовлетворению спроса на ликвидные средства, но в тоже время не позволяет максимизировать получаемую прибыль. Ликвидность и рентабельность – это характеристики активов банка, изменяющиеся разнонаправленно, поэтому повышение качества активов коммерческого банка связано с определением некоего оптимального соотношения между ними.

Анализ активов банка начинается с анализа их динамики, что позволяет проследить абсолютное и относительное изменение показателей актива. В табл. 1 представлена динамика активов ПАО РОСБАНК за последние три года.

Наибольший удельный вес занимает статья чистая ссудная задолженность (69,57 % на 01.01.2012 и 72,24 % на 01.01.2014). В тоже время можем отметить, что темпы роста ссудной задолженности существенно снизились в 2013 г., что свидетельствует о большей диверсификации активов ПАО РОСБАНК, суммы межбанковского кредитования возрастали ежегодно в 1,5 раза на протяжении всего анализируемого периода. Динамика активов свидетельствует о работе руководства ПАО РОСБАНК в области повышения уровня его ликвидности.

Управление ликвидностью является стержнем, определяющим степень эффективности деятельности любой кредитной организации. Именно здесь строятся процессы управления и надежностью, и платежеспособностью, и прибыльностью, а так же вообще формируется ресурсный менеджмент банка [5].

Ликвидность банка – это способность банка обеспечить своевременное и полное исполнение своих обязательств. Степень ликвидности активов банка зависит от их целевого использования, предназначения. По степени ликвидности активы можно разделить на 4 группы: первоклассные активы, высоколиквидные активы, низколиквидные активы, неликвидные активы. Представленная группировка активов банка отражает способность актива банка трансформироваться в денежные средства посредством реализации, погашения. Группировка активов ПАО РОСБАНК по степени ликвидности представлена в табл. 2.

Все группы активов возрастали разными темпам на протяжении рассматриваемого периода, при этом доля первоклассных и высоколиквидных активов составляла около 0,3 от суммы низколиквидных активов. Незначительное снижение, на 2 %, отмечается по сумме первоклассных активов на 01.01.2013.

Так же ликвидность активов банка можно оценить при помощи обязательных нормативов, при не соблюдении которых у банка аннулируется лицензия. В 2014 г. вступили в силу новые требования к нормативам, согласно «Базель III», суть которого заключается в увеличении прозрачности источников капитала и повышении требований к акционерам [7]. Данные нормативы рассматриваются в табл. 3.

Динамика активов ПАО РОСБАНК (по состоянию на 01.01)

Источник

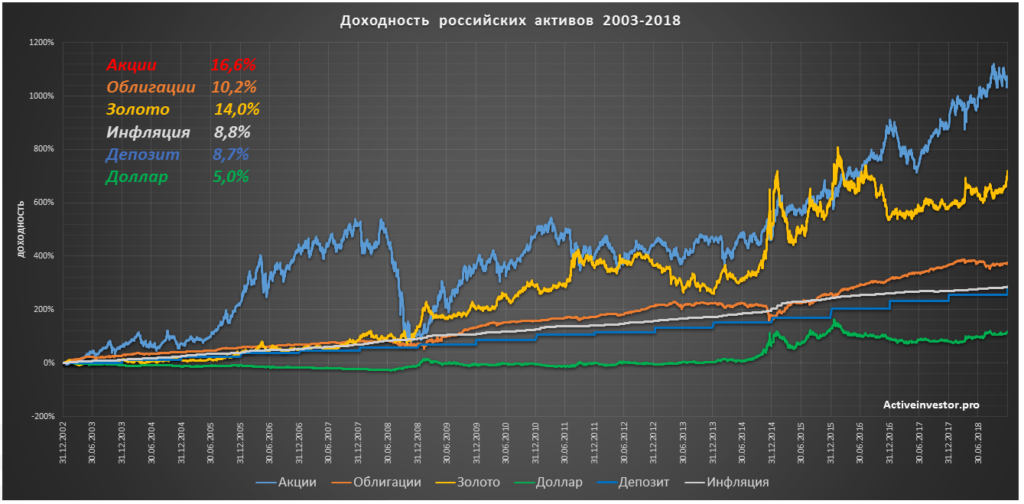

Доходность активов в России

Споры о том, куда лучше вкладывать деньги, возникают регулярно. Кто-то считает, что нужно вкладываться в недвижимость, кто-то в доллар, кто-то в криптовалюты. Но однозначного ответа на этот вопрос никто дать не может. Мы попробуем частично ответить на него, опираясь на исторические данные.

Существует несколько основных классов активов для вложения своих денег: акции, облигации, недвижимость, товарные активы (золото и т.д.) и деньги (или вклады). В какие активы выгоднее всего вкладывать свои деньги, чтобы их приумножить? Для этого проанализируем доходность активов на длительном промежутке времени.

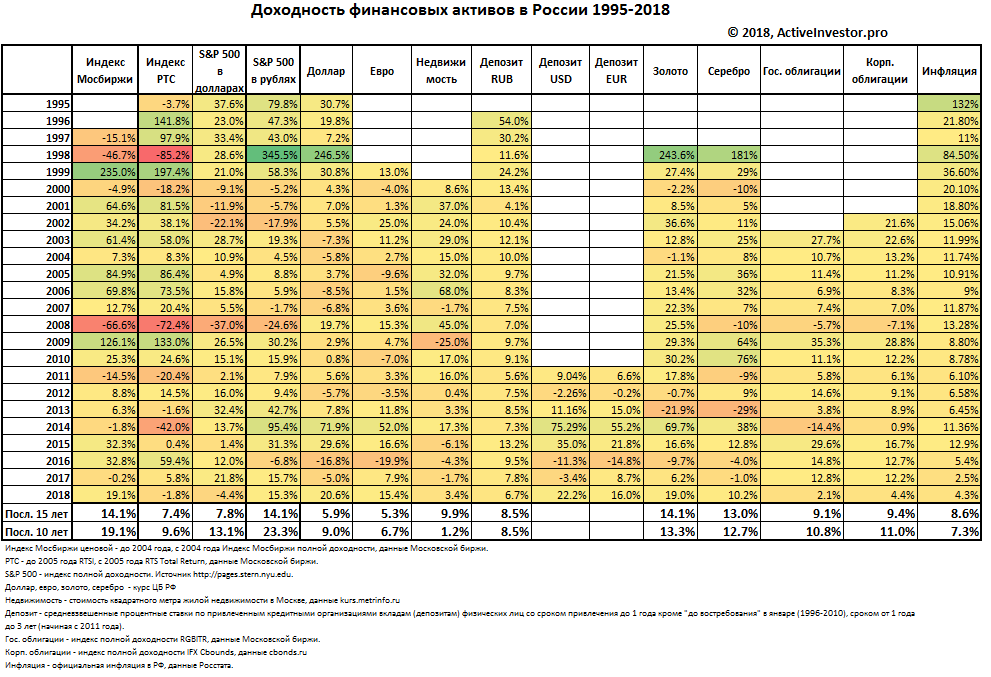

Таблица ниже показывает номинальную доходность основных классов активов в России по годам. В нижней строчке показаны среднегодовые доходности за последние 10 и 15 лет. Данная таблица обновляется ежегодно и служит для демонстрации доходности различных активов.

В ней представлены российские акции в виде индекса Московской биржи (с учетом дивидендов), и долларового индекса РТС. Американские акции в виде индекса полной доходности S&P500 в долларах и рублях. Наличная валюта — доллары и евро. Банковские вклады в рублях и иностранной валюте. Московская недвижимость (указана доходность цены за 1 кв.м), драгметаллы — согласно курсу ЦБ РФ на золото и серебро. И российские государственные и корпоративные облигации в виде доходности индексов RGBITR и IFX-Cbonds. А так же инфляция согласно данным Росстата.

Впрочем, уделять много внимания этой таблице не стоит. Указанные в ней номинальные доходности не дают представления о реальной картине. Мы живем в мире постоянной инфляции из-за которой ваши сбережения постепенно обесцениваются (теряют свою покупательную способность).

Иными словами, сегодня на 1000 рублей можно купить меньше товара, чем можно было купить 10 лет назад. Если ваши вложения за год заработали 8%, а инфляция составила 9%, вы ничего не заработали, а потеряли. Поэтому нужно анализировать реальную доходность за вычетом инфляции, а не номинальную.

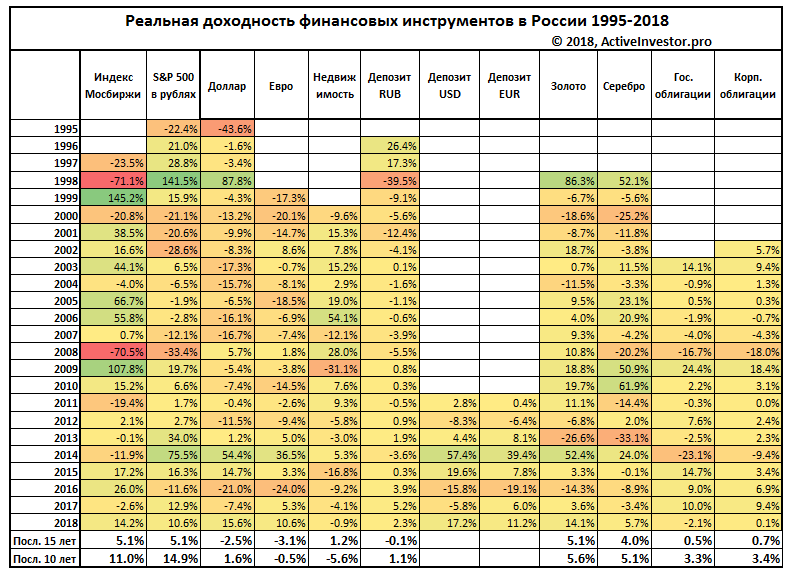

Если реальная доходность отрицательная, значит ваши деньги потеряли покупательную способность. Если она равна нулю — ваши деньги всего лишь сохранили ее. Если она положительная — ваши деньги увеличили свою покупательную способность. Поэтому, если вы хотите приумножить свои деньги, их нужно вкладывать в активы, которые приносят положительную реальную доходность.

Какие активы приносят реальную доходность?

Данная таблица показывает реальную доходность активов за вычетом инфляции.

Наличные рубли

Так как эти деньги хранятся в виде наличных, то не приносят никакого дохода. А значит со временем обесцениваются (теряют свою покупательную способность) из-за инфляции. Например, за 10 лет при среднегодовой инфляции 7% деньги обесцениваются примерно в два раза. Поэтому хранение наличных денег — самый плохой вариант.

Наличная иностранная валюта

Многие думают, что деньги можно защитить от обесценивания, вложив их в иностранную валюту — доллары или евро. В некоторые периоды времени (1998, 2014) иностранная валюта показывала феноменальный рост. Однако, ее реальная доходность на длительных промежутках времени близка к 0% или отрицательна. Поэтому наличная валюта не защищает ваши сбережения от инфляции.

Банковские вклады

Деньги на банковском вкладе приносят доход в виде процентов. Вклад в банке открыть легко и просто, доходность заранее известна, а деньги защищены на случай банкротства банка Агентством по страхованию вкладов на сумму до 1,4 млн. рублей. Но проценты, которые предлагают банки, не очень высокие. Поэтому реальная доходность банковских вкладов в рублях около 0-1%. То есть, храня деньги на банковском вкладе, вы в лучшем случае только сохраните свои сбережения от обесценивания.

Банковские вклады в иностранной валюте

Рублевая доходность вкладов в валюте складывается из процентов по вкладу и изменения курса валюты. Однако, проценты по вкладам в валюте в два или более раза меньше по сравнению с процентами по рублевым вкладам. Учитывая, что реальная доходность самой валюты близка к 0% или отрицательна, а проценты по валютным вкладам слишком малы, этот способ хранения сбережений в целом схож с результатами рублевых вкладов, то есть в лучшем случае, просто сохранит ваши деньги, но не приумножит их.

Облигации

Это долговые ценные бумаги, которые торгуются на бирже. Покупая облигацию, вы по сути даете деньги в долг эмитенту облигации — корпорации, государству в лице Минфина или субъекту федерации. Эмитент регулярно (обычно раз в полгода или раз в квартал) выплачивает проценты по облигации — купоны. По большинству облигаций величина купона фиксированная и известна заранее, но есть облигации с плавающей ставкой, а так же индексируемые на инфляцию. В конце срока облигация погашается, а инвестору выплачивается номинал — 1000 рублей. Так как облигации торгуются на бирже, то их цена может колебаться в зависимости от различных факторов (процентных ставок в экономике, настроений на бирже и т.д.). Вложения в облигации никак не застрахованы, поэтому в случае банкротства эмитента, можно потерять вложенные деньги. Реальная долгосрочная доходность облигаций составляет в среднем 0-2%.

Акции

Акции — это ценные бумаги, которые представляют собой долю в компании. Они торгуются на бирже и приносят доход в виде роста стоимости самих акций и дивидендов. За акциями стоит бизнес, который генерирует прибыль. Поэтому в долгосрочном периоде доходность акций соответствует прибыльности бизнеса.

Динамику рынка акций отражает фондовый индекс — в России это индекс Московской биржи (в рублях) и индекс РТС (в долларах), в США это индекс S&P 500 или Dow Jones. Исторически акции приносят около 5% сверх инфляции.

Основным минусом акций является высокий рыночный риск — акции могут как сильно расти, так и сильно падать. Например, во время кризиса 2008 года индекс Мосбиржи упал на 66%, зато в следующем году вырос на 126%. Поэтому инвестиции в акции плохо подходят тем, кого сильно волнуют колебания рынка.

Недвижимость

Судя по опросам, население считает недвижимость одним из самых надежных активов для вложений. Ее можно сдавать в аренду, цена на нее растет, и она не обесценится полностью в случае гиперинфляции, как деньги.

Но если посмотреть на цифры, то реальная долгосрочная доходность недвижимости в Москве без учета аренды около 1-2% или меньше. Средняя рентабельность от сдачи недвижимости в аренду — 5%. Что в сумме дает около 5-6%. Это не плохо, но недвижимость имеет свои существенные недостатки — высокий порог входа, низкая ликвидность, ежегодные налоги на саму недвижимость и на доход от сдачи в аренду, износ со временем, а значит необходимость периодически делать ремонт, простой без арендаторов, который может длиться месяцами, риски пожара, затопления, скандалы с соседями, споры с арендаторами и т.д. Все это снижает конечную доходность до 3-4% и сильно добавляет хлопот владельцу недвижимости.

Так же стоит понимать, что сама по себе недвижимость не растет в цене, так как не генерирует прибыль, как например, бизнес. Цена на нее формируется спросом и предложением, которые в свою очередь зависят от доходов населения, ставок по ипотеке, демографической ситуации, экономики в регионе и т.д. Если спрос по какой-то причине падает, то цена на недвижимость снижается.

Драгметаллы

Многие до сих пор считают, что золото всегда будет в цене и никогда не обесценится, как «фиатные» деньги. Однако, золото уже давно не является платежным средством. Если посмотреть на реальные цены на золото за последние 50 лет, то можно увидеть, что они подвержены товарным циклам — то есть несколько лет цены на золото растут, потом несколько лет снижаются, потом опять растут и опять снижаются. Таким образом, бывают удачные десятилетия для золота, а бывают неудачные. Реальная долгосрочная доходность цен на золото в рублях за последние несколько лет составила около 5% — это как раз связано с циклом роста. Помимо самой цены на доходность золота в рублях влияет курс доллара, устанавливаемый ЦБ РФ. Так как цена на золото номинирована в долларах, то ослабление курса рубля приводит к росту рублевых цен, а укрепление наоборот — к падению.

Доходность — это лишь одна сторона медали. Вторая сторона — это риск. Далее мы будем говорить про рыночный риск активов — иными словами это степень колебаний доходности актива. Чем больше годовые колебания доходности актива, тем больше его рыночный риск. Риск измеряется стандартным отклонением — это число, которое показывает, насколько значения доходности обычно отличаются от среднего.

Например, стандартное отклонение актива А с доходностью 5%, 8%, 4% будет 2. А у актива Б с доходностью 15%, -5%, 25% будет 15. Стандартное отклонение означает, что в 68% случаев доходность актива будет находиться в диапазоне одного стандартного отклонения. Иными словами, если доходность 8%, а стандартное отклонение 15, то в 68% случаев доходность находилась в диапазоне от -7% до +23%.

Активы с высоким стандартным отклонением считаются более рискованными, так как их будущая доходность менее предсказуема по сравнению с активами у которых низкое стандартное отклонение.

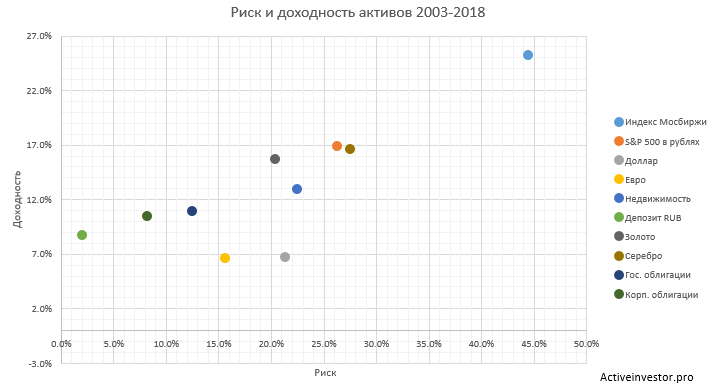

Диаграмма ниже показывает риск и доходность основных классов активов. На вертикальной оси отображается средняя арифметическая доходность, на горизонтальной — стандартное отклонение.

Банковский вклад в рублях располагается в нижнему левому углу — это наименее доходный и наименее рискованный актив.

Государственные и корпоративные облигации располагаются на диаграмме выше и правее — их доходность чуть больше, чем по вкладам, но их стандартное отклонение тоже больше.

Доллар и евро располагаются ниже и правее — они приносят меньше доходности, чем вклады и облигации, но при этом их риск больше. Поэтому с точки зрения риск/доходность это выглядит хуже рублевых вкладов и облигаций.

Недвижимость, драгметаллы и американские акции находятся примерно рядом друг с другом — их доходность больше, чем у вкладов и облигаций, но риск тоже больше.

Индекс Московской биржи располагается в правом верхнем углу — то есть является самым доходным, но и самым рискованным.

Глядя на эту диаграмму можно легко заметить закономерность — чем больше доходность актива — тем больше его риск — это одно из самых главных правил в инвестициях. Иными словами, хотите получать большую доходность — будьте готовы к большим рыночным рискам. Если не готовы рисковать — значит на высокую доходность рассчитывать не стоит. Если вам где-то предлагают высокую доходность без риска, то скорее всего вас обманывают.

Попытки угадывать рынок бесполезны

Многие считают, что могут угадывать, куда пойдет рынок, и пытаются зарабатывать на этом. Тысячи аналитиков и экспертов ежедневно делают прогнозы, что будет с рынком, или куда лучше вкладывать деньги в следующем году. На самом деле эти прогнозы в большинстве случаев бесполезны.

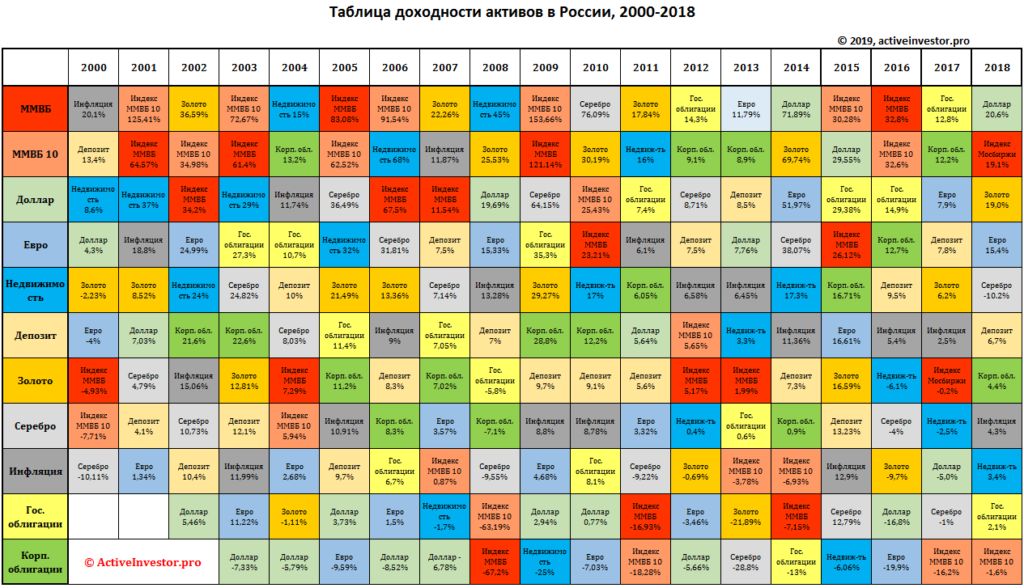

Таблица ниже демонстрирует рейтинг доходности активов за каждый год. Таблица построена следующим образом — в самом верху столбца располагается самый доходный актив, в самом низу — самый убыточный.

Как видно, активы в таблице располагаются хаотично. Тот актив, который был на первом месте в прошлом году, может быть на любом другом месте в следующем. Доходность активов по годам может сильно отличаться.

Глядя на эту таблицу, попробуйте честно ответить на вопрос — можно ли ежегодно угадывать самый доходный актив? Очевидно, что нет. Поэтому попытки угадывать, что будет с рынком, или куда лучше вкладывать деньги в следующем году, практически бесполезны.

Выводы

Инвестиции — это средство достижения финансовых целей. А каждый класс активов имеет свои плюсы, минусы и особенности. Поэтому выбирать активы для вложений нужно исходя из собственных задач. Правильно подобранные активы наилучшим образом смогут решить поставленные задачи. Неправильно подобранные активы скорее всего приведут к печальным последствиям или желаемые цели просто не будут достигнуты.

Например, если вам нужно накопить деньги на какую-то цель в ближайшие 1-3 года, оптимальным выбором станут банковские вклады. Они несут в себе минимальный риск, а их доходность заранее известна. Вы практически ничем не рискуете и с высокой долей вероятности накопите на свою цель. Главное — выбрать надежный банк и подходящий вклад.

Если вы среднесрочный инвестор, и ваш горизонт инвестирования составляет от 3 до 10 лет, более разумно вкладываться в облигации. Во-первых, они приносят реальную доходность больше, чем вклады, а риск получить убыток можно устранить, подобрав облигации с нужным сроком погашения. Если доходность облигаций кажется недостаточной, можно добавить в портфель немного акций — это немного увеличит доходность портфеля и не сильно увеличит его риск. Во-вторых, горизонт инвестирования от трех лет позволяет вам открыть индивидуальный инвестиционный счет и получать налоговые льготы.

Если вы долгосрочный инвестор, и ваш срок инвестирования более 10 лет, лучшим вложением будут акции, так как на длительном сроке они проносят наибольшую реальную доходность. Однако, они несут с собой и самый высокий рыночный риск, который далеко не каждый может спокойно переносить. Поэтому, если вы плохо переносите сильные рыночные колебания акций, добавьте в портфель облигации, чей риск меньше. Это уменьшит рыночные колебания вашего портфеля. Несмотря на высокий рыночный риск, вероятность получить убыток по акциям на длительном сроке очень низка.

Если ваш капитал позволяет, вы можете на часть денег купить недвижимости. Она приносит не самую плохую долгосрочную доходность и несет умеренные риски. Но не стоит забывать, что этот вариант вложений не такой ликвидный, как ценные бумаги, и несет с собой больше хлопот и трудозатрат.

Доход от вложений в золото во многом будет зависеть от того, на какой этап товарного цикла пришлись ваши вложения, и от курса доллара, который устанавливает ЦБ РФ. Поэтому хороший результат от вложений в золото — это скорее удача, чем умение. Не стоит уделять этому активу в портфеле большую долю.

И последнее. Главное — это не концентрировать все свои деньги в одном активе. Портфель должен быть диверсифицированным и состоять из различных классов активов, чья структура будет соответствовать целям и задачам инвестора. Такой портфель наилучшим образом будет приумножать ваши деньги.

Источник