- Рентабельность инвестиций (ROI) — что это такое? Как рассчитать рентабельность?

- Рентабельность инвестиций (ROI) — что это?

- Расчёт рентабельности

- Для чего нужен показатель рентабельности финансовых вложений

- Особенности расчета рентабельности инвестиций

- Сущность рентабельности капвложений

- Необходимость вычисления

- Формула по расчёту

- Рентабельность: преимущества и недостатки ROI

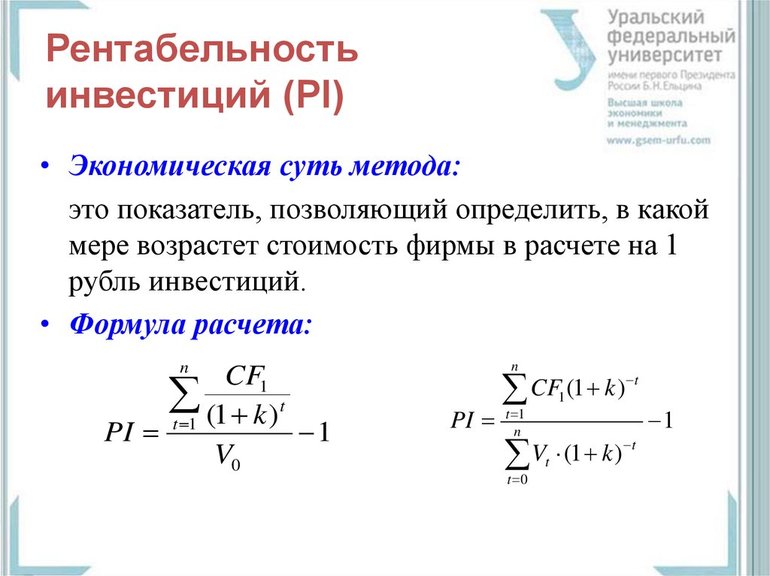

- Альтернатива рентабельности или индекс PI

- Рентабельность: возможные сложности

Рентабельность инвестиций (ROI) — что это такое? Как рассчитать рентабельность?

Инвесторы вкладывают свои деньги не просто так, они хотят получать доход. Если инвестировать в первый попавшийся проект или же пытаться реализовать случайную идею без предварительных расчётов, то в большинстве случаев это закончится убытками. Не смотря на то, что всему бизнес процессу придаётся особый антураж, в реальности практически всё основано на цифрах. И не важно, что мы делаем – покупаем валюту или же основываем корпорацию с инновационными разработками – всегда и везде мы учитываем рентабельность инвестиций.

Рентабельность инвестиций (ROI) — что это?

Рентабельность инвестиций ( ROI ) – числовой показатель, выраженный в процентах, который показывает соотношение полученной прибыли с одного проекта или направления ко всем сделанным инвестициям в рамках этого проекта или направления. То есть по сути мы получаем простое деление прибыли на затраты.

Под прибылью в этом случае понимается разное, но основной показатель подразумевает, конечно же, чистую прибыль. Если же мы рассматриваем какой-то долгосрочный проект или проект, который требует некоторых затрат, то в этом случае коэффициент ROI может меняться.

Формула рентабельности инвестиций:

Рассмотрим на простом примере . Допустим, у нас есть автопарк и мы сдаём машины в аренду. В первый год у нас есть 15 машин и мы получили определенный доход за этот промежуток времени, который мы инвестируем в покупку новых машин. Если списать эти затраты, то формально можно получить отсутствие прибыли, то есть рентабельность нулевая. Но в реальности-то у нас появились новые машины, которые впоследствии принесут доход. Поэтому, правильно будет посчитать рентабельность наших инвестиций перед тем, как будет закуплена новая партия машин.

В то же время, через, скажем, года 3, первые машины начнут выходить из строя и потребуется обновление. В этом случае у нас затраты будут необходимыми. То есть, если не будем менять автопарк, то он попросту исчезнет. Соответственно, при расчёте рентабельности необходимо учитывать определённый период времени для получения более точных данных. Это не означает, что так делать следует вообще всегда, но чаще всего такой подход позволяет оценить привлекательность инвестиций гораздо лучше.

Именно из-за многообразия вариантов вложения средств и существуют разные методы подсчёта показателя рентабельности, о которых мы расскажем далее.

Расчёт рентабельности

На первый взгляд всё крайне просто – берём конечный результат и сравниваем с объёмом вложенных средств. Но это хорошо работает только в том случае, когда у нас есть фиксированный срок и он может циклично повторяться. Например:

- Сдаём недвижимость в аренду. У нас есть сумма, которую платит арендатор, а также расходы в виде коммунальных платежей, налогов (удобно считать по месяцу, поэтому годовые налоговые отчисления делим на 12). На выходе получаем чистую прибыль за месяц. Зная изначальную стоимость недвижимости, можно быстро посчитать, за сколько месяцев она окупится.

- Покупка облигаций. Точно также есть фиксированный доход, есть расходная часть – налоговые отчисления (не всегда). Чистую прибыль делим на объём покупки. Обычно рассматривается период в 1 год, соответственно, у нас будет показатель рентабельности за год, мы можем прикинуть, через сколько произойдёт удвоение капитала. Правда, тут можно сделать поправку и смотреть доходность одновременно и в рублях и в долларах.

Ранее мы уже говорили, что рентабельность инвестируемого капитала выражена в процентах , поэтому процесс реинвестирования по сути ничего не меняет. То есть у нас больше доход в количественном выражении, но в процентном он останется тем же самым. Купили облигаций на 100 000 рублей, получили через год в итоге 105 000 рублей, снова весь объём запустили в облигации. И уже через ещё один год у нас будет 110 250 рублей. Заработали на 250 рублей больше, а в процентах всё осталось неизменно – 5% годовых. Инвестиционное направление не стало от этого более или менее привлекательным, чистая рентабельность осталась прежней.

Теперь рассмотрим более сложный, но, к сожалению, очень жизненный вариант – рентабельность инвестиций меняется . Мы всё также сдаём недвижимость в аренду по ставке, допустим, 30 000 рублей в месяц и на выходе имеем условно 20 000 рублей чистой прибыли. В связи с распространением коронавируса активность на рынке недвижимости сильно падает и теперь мы уже не можем сдавать нашу недвижимость за 30 000, её готовы арендовать только за 15 000. Сокращение вдвое сейчас считается нормальным, это не случайно взятый случай. Итак, чистой прибыли у нас останется 5 000 рублей.

Вроде бы сократили стоимость вполовину, а рентабельность упала в 3 раза. А всё потому, что большое значение имеют постоянные, фиксированные издержки. Коммуналку как надо было платить перед вирусом, так надо платить и во время вируса. Вот и получается, что показатель от месяца к месяцу сильно изменился. Но, предположим, что через пару месяцев всё вернётся обратно и цены снова вырастут. Но кризисный промежуток всё равно останется. В роли вируса может выступить что угодно – общее падение рынков, принятие какого-то законодательного акта, который требует времени на приспособление к нему и так далее. То есть всяческие форс мажоры.

Чтобы отразить это в рентабельности, мы просто берём среднее арифметическое от всех месяцев. Сложили чистую прибыль за 12 месяцев сдачи недвижимости и поделили на 12. Такая формула рентабельности инвестиций уже будет учитывать как периоды стабильности, так и локальные провалы . Разумеется, речь может идти и о годах или днях, тут важен сам принцип – усреднение показателя за меньшие интервалы времени. Просто, удобно и при этом актуально. Кстати, именно поэтому смотрят обычно на показатели за длительное время, так как в моменте всё может выглядеть сверхприбыльно, а на дистанции давать совсем другой результат.

Есть и более сложные варианты подсчёта, но они обычно не очень интересны. Например, мы можем взять не среднее арифметическое, а среднее геометрическое. Такой показатель окупаемости инвестиций называют взвешенным по времени. Для рядового инвестора это просто лишняя информация. Обычно просто смотрят на динамику показателя по месяцам, кварталам или годам. Нередко бывает так, что на продолжительном участке времени провалы компенсируются временным повышением показателя рентабельности инвестиций. Самый простой пример – всё те же облигации, доходность у них колеблется, если ЦБ меняет процентную ставку.

Для чего нужен показатель рентабельности финансовых вложений

Теперь перейдём к самому важному – применению коэффициента ROI на практике. А заключается оно обычно в следующем:

- Мы планируем инвестировать деньги и оцениваем ситуацию. Всё просто – обычно инвестор рассматривает несколько проектов и выбирает наиболее перспективный. Выручка может быть очень большой, но при этом чистой прибыли совсем мало. Очень яркий пример – футбольные клубы. Общая прибыль может доходить до миллиарда долларов, но при этом расходов будет на 990 миллионов. Итого чистой прибыли 10 миллионов. Рентабельность инвестиций в такие предприятия может составлять гораздо меньше 1%.

Из-за непрерывного развития рекламных технологий у инвестора не всегда получается правильно оценить потенциал . Например, можно поговорить с кем-нибудь из управляющей компании и сложится впечатление, что они очень успешны и работают исключительно в плюс. А если копнуть поглубже, то окажется, что они действительно делают 1,5% дохода от капитала в месяц, но при этом их комиссия съест 80% от этого дохода. В итоге останется 0,3% от всего объёма и менее 4% рентабельности инвестиции. А в банке на депозите моно получить все 5%, да при этом иметь страховое покрытие. В случае с ДУ никто, разумеется, страховку не даст.

Вообще средние показатели рентабельности по направлениям можно рассмотреть так:

- Сдача жилой недвижимости в аренду даёт от 5% до 8% первоначального вложения.

- Банковские депозиты в рублях показывают рентабельность инвестиции на уровне 4-6%, в валюте от 0% до 1-2%.

- Вложения в акции голубых фишек актуально смотреть на периоде в несколько лет. Примерный показатель 10-12% с учётом дивидендов . При высоких навыках инвестора может доходить и до сотен процентов, но это уже подразумевает значительные риски.

- Вложения в криптовалюту может обернуться как полной потерей капитала, так и показателем рентабельности инвестиций в сотни и тысячи процентов. Биткоин , взятый по 1000 $ и проданный по 20 000 $ показал 2000 % рентабельность.

- Различный мелкий и средний бизнес обычно находится в рамках 15-25%.

Конечно, все эти значения очень условны, но в указанные диапазоны попадает большинство инвестиций в этих сферах. Некоторые хорошо разбираются в вопросе и могут оптимизировать всё, другие же действуют шаблонно и готовы на меньшую рентабельность инвестиций при минимальном участии в процессе.

Источник

Особенности расчета рентабельности инвестиций

Главная цель вкладчика — это выгодно вложить свои финсредства и получить от них максимально возможную рентабельность. Поэтому так важно правильно определить, какое капиталовложение будет выигрышным, а какое окажется убыточным. В этих целях используют анализ, вычисляя Кф рентабельности инвестиций.

Сущность рентабельности капвложений

Понятие рентабельности в сравнении с инвестициями отображает результативность капиталовложений, оценивая соотношение заработанного дохода к издержкам. Выгодный бизнес-проект покрывает издержки и приносить доход сверху. При маленьких цифрах инвестору следует рассмотреть другие варианты инвестирования.

Рентабельность выражается двумя способами — относительным и абсолютным. В первом случае результат показывают в денежных у.е., во втором — сравнивают с другими издержками — денежными, трудозатратными и так далее. Метод рентабельности инвестиций оценивается относительным способом и выражается в %.

Тщательный анализ инвестиционных ресурсов служит для получения максимально точного значения. Эта процедура может состоять из следующих стадий:

- Формирование финанализа фирмы.

- Установление ожидаемого уровня рентабельности.

- Вычисление основных цифр, одним из которых является ROI.

В ходе вычислений учитываются компоненты внутренней и внешней деловой среды, которые влияют на точность вычисления: инфляционный уровень, политситуация в стране, экономические проблемы и так далее.

Необходимость вычисления

Инвестор стремится вернуть не только инвестированные финсредства, но и получить дивиденды. Другими словами, к концу периода инвестирования баланс должен отражать капитал больше вложенного. Чтобы достичь цели, необходимо учитывать несколько условий:

- срок окупаемости;

- рентабельность;

- размер капиталовложений;

- затраты и риски.

Чтобы получить достоверную информацию о том, оправдывает ли рентабельность проведённых инвестиций вложенные финсредства, нужны точные значения себестоимости выпускаемого продукта, финприбыли организации и траты на маркетинговые исследования.

Опытный вкладчик рассчитывает, а затем оценивает рентабельность собственных инвестиций для выяснения следующих обстоятельств:

- стоит ли участвовать;

- оправдаются ли риски;

- окупится ли заём в ходе инвестирования;

- будет ли успешной фирма в будущем.

Цифра рентабельности даёт ответ, насколько высок у инвестиций уровень доходов. Рассчитывая его, результаты сравнивают с запланированными цифрами. Если они по рентабельности примерно совпадают, то бизнес-проект спланирован правильно. Инвесторы смотрят и на прошлые бизнес-планы этой сферы предприятия, чтобы предугадать конкурентоспособность и уровень прогресса своей индустрии.

Таким образом, преимуществами калькуляции ROI являются следующие:

- формирование видения того или иного бизнес-проекта;

- сравнение нескольких бизнес-планов и выбор наиболее прибыльного;

- оценка финансовых рисков и доходности.

Инвестор понимает, что денежные потоки рассредоточены по времени, а также учитывает суммарный эффект от вложенных инвестиций. Кф позволяет объективно оценить бизнес-проекты с разными производственными объёмами.

Формула по расчёту

Самым распространённым показателем признан ROI. В финсистему России ROI попал из отчётности западных дочерних финучреждений. Это главный показатель, используемый в отчётах о КПД капитала, ведь он объективно позволяет оценить степень потерь или будущей прибыли акционеров.

Кф информативен для существующих акционеров, которые анализируют текущие результаты их капиталовложений и будущим вкладчикам, оценивающим доходность или убыточность их инвестиций прежде, чем они их вложили.

Рентабельность: формула расчёта инвестиций:

- ЧП — нормативное значение чистого дисконт дохода в рентабельности,

- И — среднегодовые вложенные инвестиции.

ROI характеризует способность бизнес-планов покрыть издержки своими доходами в ходе его реализации. Граничное значение — 100%. Если оно получилось выше или равное этому значению, то бизнес-проект считается удачным, в противном случае — невыгодным.

Практика свидетельствует, среднее значение ROI должно быть не менее 15−20%. В разрезе различных видов деятельности необходимо ориентироваться на следующие минимальные показатели:

- товарные отношения — 30%;

- строительство — 20%;

- промышленность — 15%;

- сельскохозяйственное производство — 12%.

В качестве практического примера можно рассмотреть следующую задачу:

| Бизнес-планы | Общая инвестиционная ∑, $ | Расходы, $ | Финприбыль, $ | ROI, % |

| 1 | 1200 | 300 | 1700 | (1700−300) / 1200 = 117 |

| 2 | 550 | 200 | 700 | (700−200) / 550 = 91 |

| 3 | 1300 | 550 | 1700 | (1700 — 550) / 1300 = 88 |

Из табличных данных видно — ROI бизнес-проектов 2 и 3 менее ста %, поэтому их добавление в инвестпортфель момент неопределённый. Бизнес-планы 1 идеально подходит для капиталовложений.

Если необходимо резюмировать завершившуюся инвестицию, то формула приобретает следующий вид:

ROI = (Доход + (Цена продажи — Стоимость покупки))/Стоимость покупки*100%, здесь:

- Доход — совокупность денежных финсредств, полученных за целый период инвестиций.

- Цены продажи-покупки — это стоимость приобретения и реализации актива.

Например, акционер приобрёл ЦБ в среднем за 100 тыс. руб. Затем три года получал дивиденды в размере 80 тыс. рублей и продал их за 130 тыс. рублей. Чтобы рассчитать ROI, необходимо воспользоваться стандартной формулой:

ROI = (80000 + (130000 — 100000)) / 100000 * 100% = 110%

Формула рентабельности инвестиций по балансу:

ROI = строка 140 нг/ (0,5 * (строка 490 нг + строка 490 кг + строка 590 нг + строка 590 кг)) * 100%,

где нг — значение на начало года, а кг — на конец года.

Рентабельность: преимущества и недостатки ROI

Человек, который вложил денежные финсредства в какой-либо бизнес-проект, не сможет их вложить в другой. Ему необходимо учитывать плюсы иных финсредств от других инвестиций, чтобы делать инвестиции в новые бизнес-проекты.

Метод ROI и его преимущества:

- быстрая схема расчёта;

- распространённая концепция вычисления рентабельности в %;

- доходность основывается из бухгалтерской отчётности;

- для рентабельности учитывает весь ЖЦП;

- понятный способ расчёта для инвестиций.

Главным недостатком признано то, что этот метод рентабельности не учитывает, когда будет получена финприбыль. Также он является относительным способ расчёта инвестиций и не учитывает инвестиционный объем.

Альтернатива рентабельности или индекс PI

Другим коэффициентом анализа эффективности капиталовложений является PI. Вкладчику рекомендуется проводить анализ PI на всех этапах жизненного цикла инвестиционного бизнес-проекта. Его формула:

- NPV — номинальная цена инвестиций;

- I — ∑ инвестиций.

Можно оценить выгодность бизнес-проекта по PI. Это делается исходя из следующих критериев:

- Если PI больше 1, то бизнес-проект будет приносить финприбыль и адекватен в качестве инвестирования.

- Если PI = 1, то целесообразность вложения финсредств необходимо исследовать дополнительно с помощью других показателей.

- Если PI меньше 1, то инвестировать не стоит.

Таким образом для инвестиций, метод подсчёта рентабельности по PI показывает степень отдачи внесённых капиталовложений. В ходе вычисления используется Кф для ставки дисконта. У долгосрочных бизнес-проектов, эта цифра менее прогнозируема.

Заключительный результат о целесообразности бизнес-проекта будущий вкладчик выводит после сравнения всех цифр PI, NPV и IRR. Когда бизнесмен не уверен в своих силах, то ему следует передать полномочия по расчёту рентабельности грамотному и квалифицированному специалисту.

Рентабельность: возможные сложности

В теории калькуляция ROI выглядит просто. Однако на практике инвестор может столкнуться со следующими трудностями:

- Расценивание в рентабельности размер будущих финпоступлений. На инвестиции может прямо или косвенно влиять множество факторов — макро и микроэкономические показатели, колебания спроса и предложения и так далее.

- Оценка ставки дисконта рентабельности. Под ней понимают выражение стоимости будущих вложений в единицах настоящего времени.

Инвесторам обязательно необходимо анализировать ROI. Игнорирование этой процедуры грозит убыточным последствиям или затянувшимся периодом окупаемости. Рентабельность вычисляется как финансовый Кф, являя собой соотношение ∑ финприбыли и разности капвложений к абсолютной цифре ∑ инвестирования.

Если вы раньше не считали ROI, то теперь, познакомившись с примером, легко бы справились?

Источник