Реферат: Методы финансирования инвестиций

Доклад на тему: «Методы финансирования инвестиций»

Метод финансирования инвестиций — это привлечение инвестиционных ресурсов для дополнительного финансирования инвестиционного процесса. Существуют следующие основные методы финансирования инвестиций.

1. Внутреннее самофинансирование.

Самофинансирование складывается только за счет собственных ресурсов, которые формируются из внутрихозяйственных резервов, амортизационных отчислений и чистой прибыли.

2. Финансирование с использованием механизмов рынка капитала.

На рынке капитала используются 2 основных варианта инвестиционного вложения ресурсов: долевое — за счет привлечения новых собственников дополнительной продажей акций или совершением числящихся собственниками дополнительных вкладов; и долговое — за счет выпуска и продаж срочных ценных бумаг (облигаций).

3. Финансирование с использованием кредитного рынка.

Финансирование инвестиционных процессов с помощью средств, полученных в результате кредита в банке. Долгосрочные ссуды являются наиболее выгодным средством внешнего финансирования вложений для предприятий, не имеющих возможности повышения или сохранения рентабельности текущей прибылью или привлечением инвестиционных средств на рынке ссудного капитала с помощью эмиссии облигаций.

4. Бюджетное финансирование.

Финансовые средства выделяются юридическим лицам на инвестиционные процессы из государственного бюджета. Государственные инвестиции могут получить только те предприятия, которые находятся в государственной собственности.

5. Финансирование с помощью комбинированных схем.

Существуют и другие методы финансирования инвестиций, среди которых каждое предприятие или фирма могут выбрать наиболее подходящий им метод. При этом необходимо учитывать свои возможности, а также преимущества и недостатки конкретного метода финансового инвестирования.

научной литературе выделяются следующие основные методы финансирования инвестиций:

- самофинансирование;

- эмиссия акций;

- кредитное финансирование;

- лизинг;

- смешанное финансирование;

- проектное финансирование.

В российской практике наибольшее распространение получили такие методы, как самофинансирование, кредитное финансирование, государственное финансирование и смешанное.

Самофинансирование как метод финансирования инвестиций используется, как правило, при реализации небольших инвестиционных проектов. В основе данного метода лежит финансирование исключительно за счет собственных (внутренних) источников (чистой прибыли, амортизационных отчислений и внутрихозяйственных резервов).

Величина чистой прибыли, в части направляемой на производственное развитие, как источника финансирования инвестиций зависит от:

— объема реализации продукции;

— цены реализации единицы продукции;

— себестоимости единицы продукции;

— ставки налога на прибыль;

— политики распределения прибыли на потребление и развитие.

Существенное влияние на способность к самофинансированию оказывают амортизационные отчисления. Их величина на предприятии зависит от следующих факторов:

— первоначальной или восстановительной стоимости основных производственных фондов;

— видовой структуры основных производственных фондов (ОПФ). Чем больше доля активной части ОПФ, тем больше величина амортизационных отчислений;

— возрастной структуры ОПФ. Чем моложе структура, тем больше величина амортизационных отчислений;

— амортизационной политики предприятия и др.

Сущность амортизационной политики предприятия определяется прежде всего тем, на какие цели использует предприятие свои амортизационные отчисления, какие применяет способы исчисления амортизационных отчислений, использует ли льготы в области ускоренного списания стоимости ОПФ (ускоренную амортизацию).

Необходимо отметить, что из всех методов самофинансирование инвестиций — самый надежный. Недостаток заключается в том, что он может быть использован только для реализации небольших инвестиционных проектов, т. е. инвестиционные ресурсы источников данного метода ограничены. Поэтому крупные инвестиционные проекты, как правило, финансируются не только за счет собственных источников, но и заемных.

Кредитное финансирование может выступать в следующих формах: кредит, облигационные займы, привлечение заемных средств населения (для организаций потребительской кооперации).

Кредиты как источники финансирования инвестиционных проектов имеют как положительные, так и отрицательные стороны.

— высокий объем возможного их привлечения;

— значительный внешний контроль за эффективностью их использования.

— сложность привлечения и оформления, необходимость предоставления соответствующих гарантий или залога имущества;

— повышение риска банкротства в связи с несвоевременностью погашения полученных ссуд и потерей части прибыли от инвестиционной деятельности в связи с

необходимостью уплаты ссудного процента.

Акционерное финансирование применяется только акционерными обществами. Акционерное финансирование инвестиций используется для реализации крупномасштабных инвестиций при отраслевой или региональной диверсификации инвестиционной деятельности. Применение данного метода в основном для финансирования крупных инвестиционных проектов объясняется тем, что расходы, связанные с проведением эмиссии, перекрываются лишь большими объемами привлеченных средств.

Однако акционирование как метод финансирования инвестиций обладает рядом достоинств:

— при больших объемах эмиссии низкая цена привлекаемых средств;

выплаты за пользование привлеченными ресурсами не носят безусловной характер, а выплачиваются в зависимости от финансового результата акционерного общества;

— использование привлеченных инвестиционных ресурсов не ограничено по срокам.

— для зрелых, давно работающих предприятий новая миссия акций расценивается инвесторами как негативный сигнал. В свою очередь это может неблагоприятно сказаться на курсе акций предприятия;

— возможна потеря контрольного пакета акций.

Источник

Реферат: Методы, формы и источники финансирования инвестиций

| Название: Методы финансирования инвестиций Раздел: Рефераты по банковскому делу Тип: реферат Добавлен 13:33:20 03 июля 2011 Похожие работы Просмотров: 288 Комментариев: 7 Оценило: 3 человек Средний балл: 4.3 Оценка: неизвестно Скачать |

1 Методы, формы и источники финансирования инвестиций

Изыскание источников финансирования инвестиций всегда было одной из важнейших проблем в инвестиционной деятельности. В современных условиях для России эта проблема остается, пожалуй, самой острой и актуальной.

При всем многообразии источников финансирования к основным методам финансирования инвестиционной деятельности можно отнести самофинансирование, акционерное финансирование, бюджетное финансирование, кредитное финансирование, лизинговое и комбинированное (смешенное) финансирование. Под методом финансирования понимается механизм привлечения инвестиционных ресурсов с целью финансирования инвестиционного процесса. Под формами финансирования понимается внешние проявления сущности метода финансирования.

Финансирование проектов предполагает использование одного метода или одновременно нескольких методов. Основные методы финансирования:

• инвестиционный налоговый кредит.

Финансирование проектов, как правило, предусматривает следующие стадии:

1) предварительный поиск ресурсов;

2) разработка финансовой стратегии;

3) разработка оперативных финансовых планов;

4) заключение контрактов с потенциальными инвесторами.

Только наличие хорошо организованной системы финансирования проектов может обеспечить их высокую эффективность. Несвоевременное и в недостаточных объемах финансирование инвестиционных проектов приводит к потерям их эффективности и дискредитации в представлении руководства организации и персонала.

Основные методы финансирования представляют собой совокупность приемов и способов их финансирования в целях повышения эффективности хозяйствующих объектов. Они базируются на таких принципах, как временная ценность денежных ресурсов, анализ денежных потоков предпринимательских и финансовых рисков, поиск эффективных рынков инвестиционных ресурсов. Важными экономическими категориями инвестиционного процесса являются частная собственность, рыночное ценообразование, рынок труда и капитала, государственное нормативно-правовое регулирование инвестиций.

Система финансирования инвестиционного процесса складывается из органического единства источников, методов и форм финансирования инвестиционной деятельности. В современных условиях базовыми источниками финансирования инвестиций признаются:

— чистая прибыль предприятия;

— внутрихозяйственные резервы и другие средства предприятия;

— денежные средства, аккумулируемые кредитно-банковской системой;

— кредиты и займы международных организаций и иностранных инвесторов;

— средства от эмиссии ценных бумаг;

— внутрисистемное целевое финансирование (поступление средств на конкретные цели от вышестоящей организации);

— средства бюджетов различных уровней и др.

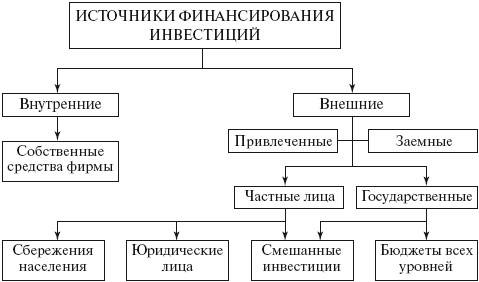

Источники финансирования инвестиционных проектов в реальные активы в зависимости от отношения к собственности делятся на внутренние и внешние (рис. 1).

Рис. 1. Источники инвестиций в реальный сектор

Собственные финансовые ресурсы организации – это прибыль, амортизационные отчисления, уставный капитал и др., например средства, выплачиваемые органами страхования в виде потерь от стихийных бедствий, аварий, и в виде поступлений от штрафов, пени, неустоек.

Финансовые ресурсы привлекаются в результате эмиссии акций, поступления паевых и иных взносов членов трудового коллектива, физических и юридических лиц, а также за счет облигационных займов, банковских и бюджетных кредитов.

Собственные и привлеченные источники инвестиций образуют собственный капитал предприятия. Суммы, привлеченные по этим источникам извне, как правило, не подлежат возврату. Инвесторы участвуют в доходах от реализации инвестиций на правах долевой собственности. Заемные источники инвестиций образуют заемный капитал предприятия.

К основным преимуществам использования собственных источников относятся: в части прибыли: отсутствие затрат времени и средств по их мобилизации, отсутствие риска невозврата, применение в качестве источника улучшает инвестиционную привлекательность предприятия; в части амортизации: наличие в распоряжении предприятия при любом финансовом состоянии, возможность начисления амортизации различными методами.

К недостаткам в части прибыли можно отнести ограниченность источников этого метода, вследствие неплатежей, бартера, налогообложения и т.д., в части амортизации: зависимость величины амортизационного фонда от уровня инфляции, возможность нецелевого использования из-за отсутствия действенного механизма контроля.

Остальные из перечисленных собственных источников формирования инвестиционных ресурсов, как правило, в процессе разработки инвестиционной стратегии компании не рассматривают, поскольку их формирование является предметом тактического или оперативного планирования.

Полное внутреннее самофинансирование является самым надежным и предусматривает финансирование инвестиционного проекта исключительно за счет собственных (внутренних) источников. Этот метод финансирования, характеризуется в зарубежной практике термином «финансирование без левериджа». Важнейшими собственными источниками финансирования инвестиций являются чистая прибыль и амортизационные отчисления. Прибыль выступает как основная форма чистого дохода предприятия, выражающая стоимость прибавочного продукта и являющаяся обобщающим показателем результатов деятельности предприятий.

Формирование системы самофинансирования осуществляется в основном за счет прибыли и амортизационных отчислений. Собственные накопления организации дополняются кредитными источниками и эмиссией ценных бумаг.

В странах с развитой рыночной экономикой уровень самофинансирования на фирмах считается высоким, если удельный вес собственных финансовых ресурсов составляет не менее 60 % от общего объема финансирования инвестиционной деятельности. Увеличение государственного финансирования частных компаний за счет снижения доли собственных средств рассматривается как падение имиджа фирмы и начала движения к банкротству. В связи с этим фирмы компании стремятся использовать государственные средства временно. В США, Канаде, странах ЕЭС стимулирование инвестиций методами финансовой и денежно-кредитной политики позволяет ускорить кругооборот вложенных в основной и оборотный капитал средств и повысить конкурентоспособность экономики в целом.

После уплаты налогов и других обязательных платежей в распоряжении предприятия остается чистая прибыль, которая накапливается в виде резервного капитала, нераспределенной прибыли и фонда накопления. Как правило, часть прибыли, направляемая на инвестиционные цели, аккумулируется в фонде накопления или других фондах аналогичного назначения. Фонд накопления выступает как источник средств хозяйствующего субъекта, используемый для создания нового имущества, приобретения основных фондов, оборотных средств т.д. Резервный фонд создается для покрытия убытков предприятия, погашения облигаций и выкупа собственных акций. Нераспределенная часть прибыли также может быть направлена для капитализации, так как по своему экономическому содержанию прибыль является одной из форм резерва собственных средств, используемых на развитие. Величина чистой прибыли направляемой на производственное развитие зависит от нескольких факторов: объема реализации продукции, цены, себестоимости единицы продукции, ставки налога на прибыль, политики распределения на потребление и развитие предприятия, которая основывается на избранной общей стратегии экономического развития.

Следующим по значению собственным источником финансирования инвестиций является амортизационные отчисления, которые образуются на предприятиях в результате переноса стоимости основных производственных фондов на стоимость готовой продукции. Денежные средства, высвобождающиеся в процессе постепенного восстановления стоимости основных производственных фондов, аккумулируются в виде амортизационных отчислений в амортизационном фонде. Величина амортизационного фонда зависит от объема основных фондов предприятия, их первоначальной или восстановительной стоимости, видовой и возрастной структуры, а также целей и используемых методов начисления. В хозяйственной практике в соответствии с действующим законодательством начисление амортизации объектов основных средств производится одним из следующих способов: линейный способ; способ уменьшаемого остатка; способ списания стоимости по сумме чисел лет срока полезного использования; способ списания стоимости пропорционально объему продукции (работ). При линейном методе начисление амортизационных средств производится по единым нормам амортизации, установленным в процентах к первоначальной стоимости или текущей (восстановительной) стоимости основных средств (в случае проведения переоценки); при способе списания стоимости по сумме чисел лет срока полезного использования — исходя из первоначальной стоимости или (текущей (восстановительной) стоимости (в случае проведения переоценки) объекта основных средств и соотношения, в числителе которого число лет, остающихся до конца срока полезного использования объекта, а в знаменателе — сумма чисел лет срока полезного использования объекта; при способе уменьшаемого остатка — исходя из остаточной стоимости объекта основных средств на начало отчетного года и нормы амортизации, исчисленной исходя из срока полезного использования этого объекта и коэффициента ускорения, установленного в соответствии с законодательством РФ.

К заемным финансовым средствам можно отнести кредиты, национальные и иностранные инвестиции. Заемные средства промышленных предприятий — средства, полученные на определенный срок и подлежащие возврату с уплатой платы за их использование. Их можно разделить на долгосрочные и краткосрочные. Долгосрочные заемные средства включают: долгосрочные кредиты банков и других институциональных инвесторов; долгосрочные государственные инвестиционные кредиты; средства от выпуска долгосрочных облигаций и других долговых обязательств (срок свыше года); лизинг и т.д.

В иностранном инвестировании принимают участие зарубежные страны, международные финансовые и инвестиционные институты, отдельные организации, институциональные инвесторы, банки, кредитные учреждения.

Краткосрочные заемные средства: коммерческий (товарный) кредит; средства от выпуска краткосрочных облигаций и других долговых обязательств (срок менее года); краткосрочные кредиты банков и других институциональных инвесторов.

Одним из важных источников финансирования проектов и программ, реализуемых на уровне народного хозяйства, регионов и городов являются средства государственного бюджета, которые направляются в основном на финансирование федеральных целевых комплексных программ, и внебюджетных фондов.

Государственное финансирование проектов и программ на уровне народного хозяйства и организаций может осуществляться на возвратной, безвозвратной или смешанной основе. Такое финансирование проводится для обеспечения структурной перестройки экономики России. Для этого определяются основные направления экономического развития отдельных отраслей, которые требуют поддержки государства при реализации инвестиционных проектов и программ. Конкретные инвестиционные проекты для государственной поддержки отбираются в три этапа.

Выбор проектов на первом этапе осуществляется на конкурсной основе, исходя из федеральной государственной необходимости. По окончании конкурса принимается решение о включении проектов в перечень строек и объектов для федеральных государственных нужд.

На втором этапе проводятся подрядные торги заказчиков на строительство отобранных объектов, заключаются государственные контракты, уточняются объемы капитальных вложений и сроки выполнения необходимых работ.

Третий этап – это выбор системы финансирования. Прямое государственное финансирование на возвратной основе предусматривает выделение средств из федерального бюджета в пределах кредитов, выдаваемых Центральным банком РФ (ЦБ РФ) в установленном порядке. Следующим действием является получение коммерческими банками от Министерства финансов РФ средств федерального бюджета для финансирования государственных централизованных капитальных вложений. Процесс финансирования осуществляется в соответствии с заключенными договорами.

Финансирование инвестиционных проектов на безвозвратной основе за счет средств федерального бюджета может проводиться при отсутствии других источников финансирования. Открытие финансирования государственным заказчикам производится Министерством финансов РФ путем перечисления средств на основании имеющихся договоров.

Смешанное финансирование осуществляется на возвратной и безвозвратной основе – за счет средств федерального бюджета и за счет собственных средств организации. Капитальные вложения вносятся инвесторами на счет банков по договоренности сторон.

Финансирование инвестиционной деятельности организации может осуществляться через целевые комплексные программы (ЦКП). Такие программы представляют собой согласованный по ресурсам, исполнителям и срокам комплекс научно-исследовательских, опытно-конструкторских, производственных, социально-экономических, организационных и других мероприятий, направленных на решение проблем в области экономического, экологического, социального и оборонного развития страны.

Финансирование инвестиционных проектов и целевых комплексных программ осуществляется целевым выделением средств через государственного заказчика, который является ответственным за выполнение определенных работ.

Внебюджетные источники финансирования, привлекаемые для реализации инвестиционных проектов и целевых комплексных программ, могут быть получены за счет:

• фондов по поддержке малого предпринимательства;

• пенсионных фондов, в том числе негосударственных;

• отчисления от прибыли организаций;

• целевых кредитов банков под государственные гарантии;

• средств инвестиционных компаний;

Регулирование участия внебюджетных фондов и других видов внебюджетных инвестиций осуществляется с помощью законов о рынке ценных бумаг, инвестиционных фондах, страховых и пенсионных фондах и т.п.

Внебюджетные источники финансирования имеют определенные особенности: государство имеет возможность с помощью внебюджетных средств вмешиваться в финансово-хозяйственную деятельность организаций; инвестировать различные формы предпринимательства и инновационных проектов; осуществлять контроль за использованием внебюджетных средств.

Источник

| Название: Методы, формы и источники финансирования инвестиций Раздел: Рефераты по банковскому делу Тип: реферат Добавлен 06:27:43 27 сентября 2011 Похожие работы Просмотров: 743 Комментариев: 5 Оценило: 0 человек Средний балл: 0 Оценка: неизвестно Скачать |