- Калькулятор доходности вкладов

- Капитализация процентов

- Эффективная процентная ставка по вкладу

- Налог на доход по вкладам

- Как было до 2021 года

- Как стало с 2021 года

- Доходность депозитов, расчет по доходности

- Основные виды начисления процентов по депозитному вкладу

- Как рассчитать доходность вклада?

- Примеры расчета

- Как правильно считать реальную доходность с учетом инфляции?

Калькулятор доходности вкладов

Онлайн калькулятор вкладов поможет вам быстро рассчитать проценты по любому вкладу, в том числе с капитализацией, с пополнениями и с учетом налогов, а также покажет график начисления процентов. Если вы планируете открыть вклад, то калькулятор поможет вам заранее рассчитать потенциальную доходность.

Капитализация процентов

При обычном вкладе начисленные проценты банк выплачивает вкладчику ежемесячно (либо с другой периодичностью, оговоренной условиями договора). Это называется «простые проценты». Вклад с капитализацией (или «сложные проценты») — это условие, при котором начисленные проценты не выплачиваются, а прибавляются к сумме вклада, таким образом увеличивая её. Общий доход от вклада в этом случае будет выше.

С помощью депозитного калькулятора вы можете сравнить результаты расчёта двух одинаковых вкладов (с капитализацией и без) и увидеть разницу.

Эффективная процентная ставка по вкладу

Эта характеристика актуальна только для вкладов с капитализацией процентов. В связи с тем, что проценты не выплачиваются а идут на увеличение суммы вклада, очевидно, что если ежемесячно возрастает сумма вклада, то и вновь начисленные на эту сумму проценты также будут выше, как и конечный доход.

Если рассчитать, сколько процентов было начислено к начальной сумме к концу срока вклада, эта величина и будет являться эффективной процентной ставкой.

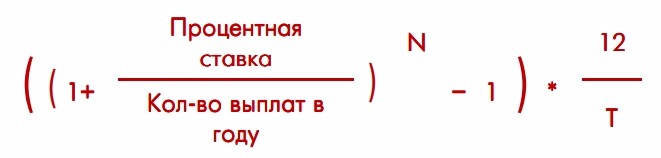

Формула расчета эффективной ставки:

где

N — количество выплат процентов в течение срока вклада,

T — срок размещения вклада в месяцах.

Эта формула не универсальна. Она подходит только для вкладов с капитализацией 1 раз в месяц, период которых содержит целое количество месяцев. Для других вкладов (например вклад на 100 дней) эта формула работать не будет.

Однако есть и универсальная формула для рассчета эффективной ставки. Минус этой формулы в том, что получить результат можно только после рассчета процентов по вкладу.

Эта формула подходит для всех вкладов, с любыми сроками и любой периодичностью капитализации. Она просто считает отношение полученного дохода к начальной сумме вклада, приводя эту величину к годовым процентам. Лишь небольшая погрешность может присутствовать здесь, если период вклада или его часть выпала на високосный год.

Именно этот метод используется для рассчета эффективной ставки в представленном здесь депозитном калькуляторе.

Налог на доход по вкладам

Как было до 2021 года

Налог начислялся в случаях, если ставка по вкладу превышала ключевую на 5 и более процентов. Размер налога был 35% и 30% для резидентов и нерезидентов соответственно. Начислялся он не на весь доход во вкладу, а только на разницу между доходом, вычисленным по пороговой ставке (ключевая ставка + 5%) и реально полученным доходом.

Как стало с 2021 года

- Налоговая ставка теперь 13% для всех.

- Введена необлагаемая сумма дохода. Все, что выше — облагается налогом. Количество вкладов не имеет значения, считается общая сумма на всех вкладах.

- Необлагаемый доход рассчитывается следующим образом:

В качестве примера возьмем 2021 год.

- У Васи есть 2 вклада в разных банках. В первом банке 500 000 руб. под 5%, во втором банке 800 000 руб под 4%.

- Ключевая ставка ЦБ на 1 января 2021 года была 4.25%.

- Сумма необлагаемого дохода едина для всех вкладов и составляет 1 000 000 × 4.25% = 42 500 руб. С этой суммы налог платить не нужно.

- Доход по вкладам васи за год составит: в первом банке — 25 000 руб., во втором — 32 000 руб. Всего — 57 000 руб.

- Разница между фактическим и необлагаемым доходом составит 57 000 — 42 500 = 14 500 руб. Это тот доход, с которого необходимо заплатить НДФЛ.

- Размер НДФЛ = 14 500 × 13% = 1 885 руб.

Наш депозитный калькулятор рассчитывает вклады с учетом налогов.

Источник

Доходность депозитов, расчет по доходности

Самый популярный вид пассивного дохода – проценты от размещения депозита в банке. Клиент, который инвестирует средства в банк, ожидает получить доход. Доходность депозита подразумевает прибыль, которую должен принести банковский вклад. Чтобы рассчитать сумму дохода необходимо знать процентную ставку и систему начисления процентов.

При этом следует помнить о том, что в условиях российской экономики высокие ставки по депозиту – скорее исключение из правил. Уровень инфляции нивелирует полученный доход. Главная задача депозита – сохранить средства клиента. Из процентного дохода, который превышает установленный законодательством лимит, взимается подоходный налог.

Российское законодательство защищает вклады физических лиц. Согласно закону законом «О страховании вкладов физических лиц в банках РФ», в случае ликвидации или аннулирования лицензии банковского учреждения клиенты получают страховое возмещение. Максимальный размер страховки – 1,4 млн. рублей. Если на одного человека в банке оформлено несколько депозитов, возмещение по всем вкладам выплачивается пропорционально размещенным суммам в пределах лимита.

Взаимоотношения между банком и клиентами основываются на базе договоров, составленных с учетом требований Гражданского кодекса РФ. Порядок привлечения денежных средств и правила начисления банковских процентов за вклады регламентируется Инструкциями ЦБ РФ. При возврате вклада банк уплачивает клиенту проценты, начисленные в соответствии с условиями договора.

Таким образом, доходность депозитов зависит от условий, которые предлагают банки своим клиентам. Самую низкую прибыль приносят своим владельцам бессрочные вклады, так называемые свободные средства, которые можно снять в удобный момент. Ставки по таким вкладам банк вправе изменять в одностороннем порядке. Ставки на долгосрочные депозиты – самые высокие, но и забрать вложенную сумму без финансовых потерь проблематично: клиент теряет начисленные проценты.

Виды и условия принимаемых банком вкладов не являются конфиденциальной информацией. Потенциальные клиенты могут получить у банковских сотрудников информацию об условиях действующих предложений по депозитам.

Основные виды начисления процентов по депозитному вкладу

Проценты по депозиту начисляются согласно условиям договора между банком и клиентом. Первый доход клиент получает в следующем месяце, после внесения вклада.

На ставку депозита влияют условия его размещения:

- длительность действия

- валюта

- регулярность пополнения

- возможность снятия

При частичном снятии депозита клиент теряет начисленные проценты. При досрочном расторжении договора, проценты могут быть пересчитаны за весь срок: придется вернуть часть полученных доходов.

Начисление дохода по депозиту происходит по окончании срока действия вклада, либо периодически: ежемесячно, ежеквартально. Выплата происходит по согласованию: либо наличными, либо переводом на реквизиты вкладчика. Банк зачисляет проценты на следующий рабочий день после их начисления. Невостребованные проценты накапливаются на отдельном счете.

По вкладам физических лиц банки предлагают два вида ставок:

- фиксированную процентную ставку – закрепляется в депозитном договоре и не изменяется в течение срока вклада по договору

- плавающую процентную ставку – установленный процент изменяется в зависимости от срока вклада, с изменением ставки рефинансирования, курса валюты и другими факторами денежно-кредитного рынка

По плавающей ставке первые месяца доход по депозиту начисляется выше, чем за последние. Либо банк решает наоборот увеличить ставку под конец срока размещения депозита, заинтересовывая тем самым досрочно не расторгать договор. Иногда ставка пересматривается через промежутки времени, в зависимости от изменений конъектуры финансового рынка: скачка курса рубля, изменений базовой ставки ЦБ. Если рубль девальвирует, держатель депозита может потерять значительную часть дохода.

В зависимости от системы расчета выделают проценты:

При простом проценте доход начисляется на тело депозита. При капитализируемом – на общую сумму вклада и процентов, начисленных за предыдущий период. Расчет сложных процентов предусматривает начисление дохода на сумму накопленных процентов.

Сложные проценты начисляются через определенные промежутки времени: ежедневно, раз в месяц, в квартал. Банки зачастую предлагают вклады с поквартальной капитализацией. Тем самым учреждения подталкивают вкладчиков не снимать проценты, а пролонгировать депозиты на дополнительные периоды.

Согласно инструкции ЦБ, если в договоре не указан способ начисления процентов, по умолчанию проценты рассчитываются по формуле простых процентов, по фиксированной ставке. Процентный доход начисляется на фактический остаток денежных средств за каждый день. То есть, если депозит разрешает пополнение, внеся значительную сумму в последний день месяца, клиент получает доход за размещение этой суммы лишь за один день.

Как рассчитать доходность вклада?

Перед тем как инвестировать деньги в банк клиенту желательно ознакомиться с предложениями от разных финансовых учреждений. Чтобы выбрать наиболее выгодный вариант, необходимо рассчитать предварительную сумму процентов к получению.

Банк обязуется выплатить клиенту определенное вознаграждение за временное использование заемных средств. Ставка этого дохода фиксируется в письменном соглашении. Финансовые учреждения озвучивают потенциальным вкладчикам денежных средств годовые проценты. Хотя фактически расчет дохода по депозиту происходит ежедневно.

Центробанк выдвигает требование к кредитным учреждениям ежедневно начислять проценты по вкладам. Годовой процент и определяет доходность размещения денежных средств в финансовом учреждении. Как правило, годовая ставка в депозитном договоре равна сумме дохода по депозиту.

Отражение в учете начисления и уплаты процентов за привлеченные и размещенные средства банки проводят на основании внутренних документов, составленных уполномоченным должностным лицом. На лицевых счетах клиентов проценты должны отражаться не реже 1 раза в месяц, не позднее последнего рабочего дня месяца.

Для определения ежемесячной доходности вклада с простыми процентами, годовую ставку делят на количество дней году и умножают на календарные дни месяца.

Более выгодны для вкладчиков депозиты с капитализируемыми процентами. Доходность по капитализируемым вкладам предлагают рассчитать онлайн-калькуляторы на официальных сайтах разных банков либо на финансовых порталах. Но можно и самому приблизительно посчитать прибыль по депозиту. Схема со сложным процентом учитывает, что в следующем периоде первоначальная сумма вклада увеличивается на проценты предыдущего месяца.

Тело депозита со сложным способом начисления процентов регулярно растет по сравнению с первоначальным вкладом, это означает постоянное увеличение доходности. За меньшее количество дней в месяце можно получить большую сумму процентов.

Примеры расчета

Чтобы рассчитать доходность депозита с простым процентом воспользуемся формулой:

Д = (В x Гст x П / K) / 100

Д – начисленный процентный доход;

В– сумма вклада на депозит;

Гст – годовая ставка по депозиту;

П – период, на который открывается депозит;

K – количество календарных дней в году.

Например, гражданин разместил в банке депозит сумме 100 тыс. рублей сроком на 60 дней по ставке 12 % годовых.

Сумма простых процентов по формуле составит:

100 000 рублей х 12% х 180 дней /365 дней = 5917,81 руб.

По окончанию срока депозита к возврату подлежит сумма 105 917,81 руб.

Расчет применяется для депозитов с выплатой процентов в конце срока вклада. Если предусмотрена ежемесячная выплата, вначале определяется количество дней в текущем месяце, далее аналогично рассчитываются проценты за указанный период.

Рассчитаем отдельно процентный доход за месяц, откуда видно, что сумма ежемесячно начисленной прибыли не меняется, либо меняется в зависимости от количества дней в календарном месяце.

100 000 рублей х 12% х 30 дней /365 дней = 986,30 руб.

Для расчета сложных процентов используют формулу:

Д = (В x Гст x П / K) / 100

Д – сумма, которая подлежит возврату – тело депозита плюс начисленные капитализированные проценты;

В – первоначальный вклад денежных средств или первоначальная сумма с учетом накопленных процентов;

Гст – годовая процентная ставка;

П – период, по итогам которого начисляются проценты;

К – количество дней в году.

Рассмотрим применения формулы на условном примере. При вложении депозита сумму 100 тыс. рублей на 180 дней с ежемесячной капитализацией под ставку 12% годовых.

Проценты за январь 100 000 х 12% х 31 / 365 = 1019,18 р.

Проценты за февраль (100 000 + 1019,18) х 12% х 28 /365 = 929,93 р.

Проценты за март (101 019,18 + 929,93) х 12% х 31 /365 = 1039,04 р.

Проценты за апрель (101 949,11 + 1039,04) х 12% х 30 /365 = 1015,77 р.

Проценты за май = (102 988,15 + 1015,77) х 12% х 31 /365 = 1059,99 р.

Проценты за июнь = (104 003,92 + 1059,98) х 12% х 29 /365 = 1001,71 р.

В итоге за 6 месяцев сумма накопленных процентов по вкладу составила 6065,61 руб., общая сумма вклада с процентами — 106 065,61 руб.

Из примеров видно, что вклад с капитализацией процентов за 6 месяцев принес дополнительный доход на 147,80 рублей больше, нежели депозит с простыми процентами.

Клиент должен проанализировать моменты, которые могут повлиять на прибыльность вклада. Например, целесообразно ли с учетом инфляции наращивать сумму депозита, или выгоднее получать регулярные платежи по инвестиции.

Никто еще не оставлял комментариев. Вы можете стать первым!

Источник

Как правильно считать реальную доходность с учетом инфляции?

Автор: Алексей Мартынов · Опубликовано 03.07.2015 · Обновлено 02.12.2018

Чтобы хоть как-то сохранить покупательную способность своих денег, люди их вкладывают в различные финансовые инструменты: чаще всего это депозиты, валюта, недвижимость. Более продвинутые используют, акции, ПИФы, облигации, драгметаллы. С одной стороны сумма вложений растет, с другой происходит их обесценивание из-за инфляции. Если из номинальной ставки доходности вычесть ставку инфляции, получится реальная доходность. Она может быть положительной или отрицательной. Если доходность положительная, ваши вложения приумножились в реальном выражении, то есть вы можете купить больше яблок, если отрицательная — обесценились.

Большинство инвесторов считают реальную доходность по простой формуле:

Но данный способ неточен. Приведу пример: возьмем 200 рублей и положим их на депозит на 15 лет со ставкой 12% годовых. Инфляция за этот период 7% в год. Если считать реальную доходность по простой формуле, то получится 12-7=5%. Проверим этот результат, посчитав на пальцах.

За 15 лет при ставке 12% годовых 200 рублей превратятся в 200*(1+0,12)^15=1094,71. Цены за это время вырастут в (1+0,07)^15=2,76 раз. Чтобы посчитать реальную доходность в рублях делим сумму на депозите на коэффициент инфляции 1094,71/2,76=396,63. Теперь, чтобы перевести реальную доходность в проценты считаем (396,63/200)^1/15 -1 *100% = 4,67%. Это отличается от 5%, то есть проверка показывает, что расчет реальной доходности «простым» способом не точен.

Чтобы правильно рассчитать реальную доходность, нужно применять формулу:

Real Rate of Return — реальная доходность

nominal rate — номинальная ставка доходности

inflation rate — инфляция

Проверяем:

(1+0,12)/(1+0,07)-1 * 100%=4,67% Сходится, значит формула верная.

Еще одна формула, которая дает тот же результат, выглядит так:

Источник