Индекс доходности: формула

Сегодня мы разберемся, какие аналитические инструменты помогут определить, насколько прибыльны денежные вложения – поговорим об индексе доходности (или рентабельности) инвестиций: выясним, что это такое, как и по какой формуле его рассчитать. Сначала обратимся к теории, а затем проверим, как все работает на конкретных примерах.

Сперва определим, что такое инвестиции. Это вложения капитала в бизнес. При этом сам вклад не обязан быть материальным: передача технологий, авторских прав и другой интеллектуальной собственности тоже к ним относятся. Главная цель любых вложений – получение прибыли. Оценить их эффективность и прикинуть будущую выгоду от сотрудничества с конкретной компанией помогут простые аналитические инструменты. К таковым относят индекс рентабельности (прибыльности, доходности) инвестиций – это характеристика, отражающая размер дохода, который получает спонсор, на каждый вложенный рубль доллар или евро. Грубо говоря, это сумма прибыли деленная на общий объем инвестиции. Его использую для расчета эффективности вложений в конкретную компанию, и выбора наиболее подходящего варианта из доступных на рынке.

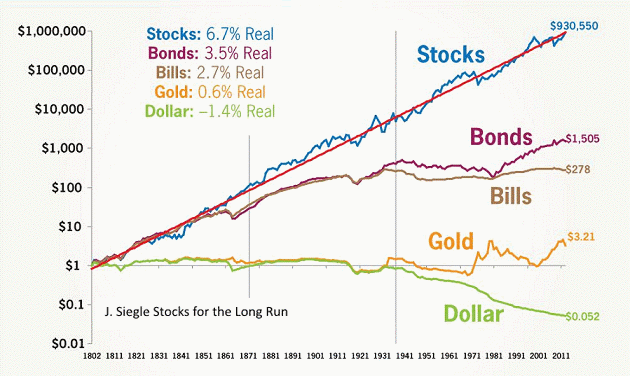

Изображение с сайта inzoloto.ru

Формула индекса рентабельности (доходности) инвестиций

- B i – чистая финансовая прибыли i-го года

- n – срок действия соглашения об инвестициях в годах

- I 0 – базовые вложения, первая выплата и так далее

- r – ставка дисконтирования

Формула легко упрощается – в частном случае она примет следующий вид:

- NPV – текущая ценность компании

- PV – полная финансовая прибыль проекта

- I 0 – исходные вложения

Если вы вкладываете деньги не один, а несколько раз, то формула усложняется:

Индекс рентабельности (доходности, прибыльности) – это, как мы уже говорили, показатель количества прибыли на единицу инвестиций. Он отражает, сколько денег вы получите с каждого вложенного рубля, доллара или евро. И чем выше этот показатель, тем лучше для вас. Значение индекса ниже единицы – это сигнал о том, что ваш вклад приносит убыток, а не доход. Если показатель равен единице, то деньги «работают в ноль».

Индекс рентабельности инвестиций (PI) поможет рассчитать эффективность вложений на каждом этапе:

- Оценить потенциал сделки перед заключением договора.

- Отследить динамику роста или сокращения прибыли.

- Посчитать, сколько всего денег принесло сотрудничество после завершения проекта и вывода вложений.

Этот показатель используется и для формирования инвестиционного портфеля. С его помощью проще оценить, какой доход принесут разные фирмы с близкой по значению текущей стоимостью (NPV) или подобрать сочетание проектов так, чтобы их суммарная стоимость была максимальной.

Главный недостаток индекса доходности инвестиций – это зависимость от масштаба проекта. Необходимо сравнивать проекты с приблизительно равной NPV, в противном случае значение PI не отразит реальной картины.

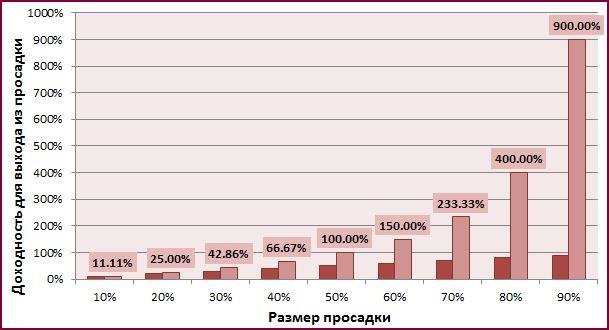

Изображение с сайта investtalk.ru

Как рассчитать индекс доходности: пример

Попробуем открыть магазин. Нам нужно 100 000 рублей и пять лет. Норма прибыли в таком случае составляет 10%. По прошествии нужного срока получаем вот такую таблицу:

Анализируем полученные данные и получаем следующее значение индекса рентабельности инвестиций:

PI = 72074 100000 =0,72

Как видно из расчета, дела у нашего абстрактного магазина идут не очень – значение PI меньше единицы и проект сильно потерял в стоимости.

Дисконтированный индекс доходности

Еще один показатель, помогающий проанализировать рентабельность вложений. Его формула выглядит вот так:

- PV – общий доход

- IC – вложения на первом этапе

Это частный случай – здесь денежные средства вкладываются единовременно. В общем случае уравнение выглядит следующим образом:

- PVi – полная прибыль проекта за период i

- ICi – объем вложений в период i

- r – ставка дисконтирования

- n – количество итераций (сколько раз вы вкладывали деньги)

Главный недостаток метода – нельзя сравнивать финансовые потоки, относящиеся к разным периодам. В этом случае результаты не будут объективными.

Пример:

- Объем вложений – 100 000 рублей

- Доход от инвестиций в 1-й год: 30 000 рублей

- 2-й год: 41 000 рублей;

- 3-й год: 43 000 рублей;

- 4-й год: 38 000рублей;

- Барьерная ставка –а 10%.

Считаем доходы:

- PV1 = 30000 / (1 + 0,01) = 29 703

- PV2 = 41000 / (1 + 0,01) = 40 594

- PV3 = 43000 / (1 + 0,01) = 42 574

- PV4 = 38000 / (1 + 0,01) = 37 623

- DPI = (29703 + 40 594 + 42 574 + 37 623) / 100 000 = 1,50 – рентабельность проекта отличная.

Расчеты дисконтированного индекса прибыльности учитывают либо все капиталовложения за определенный период, либо инвестиции непосредственно перед запуском проекта. В этих случаях показатель DPI примет разные значения.

Индекс физического объема

Этот показатель отражает динамику активности инвесторов и относится к макроэкономическим. При этом влияние цен не учитывается. Он нужен для анализа рынка или деятельности конкретного предприятия: если тренд таков, что спонсоры все менее охотно вкладывают средства в конкретный бизнес, это сигнал о том, что предприятие работает неэффективно. Формула индекса физического объема выглядит так:

- K осн. 1 — объем текущих вложений в актуальных ценах;

- K осн. 0 — объем вложений в базовый период в актуальных на тот момент ценах

- I ц — отношение цен в текущем периоде к базовому, в процентах.

Индекс физического объема можно рассчитать и для всех инвестиций в целом, и для отдельных компонентов (издержки на расходные материалы, услуги и так далее). Для удобства расчетов используются специальные коэффициенты, рассчитываемые из цен производителей. Они помогают привести стоимость вложений к базовой.

Заключение

Мы выяснили, как рассчитать индекс рентабельности (доходности, прибыльности) инвестиций и какие еще инструменты помогут оценить перспективу вложения денег в конкретный бизнес. Это достаточно простые методы финансово-экономического анализа, которые не всегда могут дать объективное представление о ситуации. Чтобы получить полную картину и учесть все факторы нужно применять более сложные инструменты. Но если ваша цель – просто оценить потенциал сделки, расчет индекса прибыльности вполне подойдет.

Источник

Расчет рыночной доходности

Формула расчета рыночной доходности

Любому, кто занимается вложением средств, необходимо уметь грамотно рассчитывать доходность — как для собственных нужд, так и для правильного прочтения различных источников, где указываются результаты инвестиций. В самом простом случае — банковского депозита — рост дохода происходит по прямой линии и сложных расчетов не требуется.

Однако если мы возьмем банковский депозит с возможностью капитализации процентов, то картина уже изменится: счет начнет расти по экспоненте. Аналогичный, но более сильный эффект дает инвестирование на фондовом рынке в акции (логарифмическая шкала):

Вообще говоря, в сети нетрудно найти калькулятор сложного процента — но подойдет он отнюдь не для каждой задачи и поскольку содержит формулу в закрытом виде, то не дает понимания о сути расчета. Непонимание работы с рыночными данными способно привести к ошибкам даже в самых простых случаях. Ниже мы рассмотрим, как посчитать доходность в процентах для разных случаев.

Из этого следует очень важное правило: чем выше просадка, тем большая доходность требуется, чтобы ее отыграть . К примеру, если стоимость актива за год уменьшилась на 80% (осталось только 20% начальной цены), то требуется доходность в целых 400%, чтобы достичь первоначального уровня:

Именно поэтому агрессивные стратегии с высоким кредитным плечом не живут долго — математическое ожидание даже при большей вероятности прибыли, чем убытка все равно со временем уничтожит депозит.

В общем случае формула доходности выглядит так:

A(n) = A(n-1) × (1 + X) = A(0) × (1 + X)^n или X = (A(2)/A(0))^(1/n) – 1

- A(0) – исходное количество денег

- А(n) – количество денег через n лет

- X – годовая доходность (в процентах)

Если же взять изменение за год в разах (Y) (т.е. мы рассматриваем изменение на 10% как рост в 1,1 раза, Y = 1 + 10/100 = 1,1), то

A(n) = A(n-1) × Y = A(0) × Y^n

Задача

Актив растет на 10% в год. Какова будет его доходность через 2 года?

Можно искать калькулятор сложного процента, а можно сказать, что Y = 1.1, число лет n = 2. Тогда взяв исходное количество денег за условную единицу

А(2) = 1 × 1.1² = 1.21, т.е. актив вырастет на 21% (из 1000 рублей будет 1210)

Обратная задача

Найти среднюю годовую доходность при росте актива на 21% в течение двух лет (понятно, что она может расти неравномерно — мы же найдем среднюю величину):

Снова принимая нашу первоначальную доходность за условную единицу, считаем:

Y = (1.21/1)½ = 1.1, т.е. усредненная доходность равна 10%

Задача 2

За четыре года банковский вклад с ежегодной капитализацией прибыли вырос от 100.000 рублей до 150.000 рублей. Какова средняя доходность в годовом исчислении?

Y = (150.000/100.000)^(1/4) = 1.10668, т.е. средняя годовая доходность равна 10.67%

Соответственно, просто разделив 50% на 4 мы получили бы среднеарифметическую доходность 12.5%, что неверно. Эта разница и есть преимущество сложного процента: без него доходность каждый год начислялась бы на 100.000 рублей — т.е. каждый год мы получали бы 12.500, что за четыре года и даст ровно 50.000. Однако при ежегодной капитализации мы добиваемся того же результата уже с меньшим процентом (10.67%).

Задача 3

За 2 года и 6 месяцев стоимость пая в инвестиционном фонде выросла на 42.7% (допустим, пай стоил 5 рублей, а стал стоить 7.135 рубля — значит, 7.135/5 = 1.427). Какова средняя доходность фонда в год?

2 года и 6 месяцев это 2.5 года (n = 2.5), а Y = 1.427. Тогда

Y = (1.427/1)^(1/2.5) = 1.1528, т.е. средняя годовая доходность равна 15.28%

Если за «n» обозначить количество месяцев (n = 30), то теперь можно вычислить и среднемесячную доходность (1.427^(1/30) = 1.0119 или 1.19%. При этом среднеарифметическая доходность была бы 42.7/30 = 1.4233%). Если мы возьмем банковский депозит, где капитализация происходит ежемесячно, то считать надо в месяцах, если ежегодно — то в годах.

Задача 4

Значение индекса ММВБ на конец декабря 1997 года – 85.05 пунктов. Значение индекса ММВБ на конец 2007 года – 1888.86 пунктов. Какова среднегодовая доходность индекса ММВБ за 10 лет?

Y = (A(2)/A(0))^(1/n) = (1888.86/85.05)^(1/10) = 1.3635 или 36.35%

Задача 5

Ниже дана российская инфляция за 2000-2007 годы. Нужно рассчитать среднегодовую.

2000 г. – 20,2%

2001 г. – 18,6%

2002 г. – 15,1%

2003 г. – 12,0%

2004 г. – 11,7%

2005 г. – 10,9%

2006 г. – 9,0%

2007 г. – 11,9%

Это как раз случай, хорошо приближенный к реальности — доходность фондового рынка можно смотреть как по разнице пунктов за выбранный промежуток времени, так и считать (или брать из справочника) по годам. Тогда общий рост потребительской корзины:

1,202 × 1,186 × 1,151 × 1,120 × 1,117 × 1,109 × 1,090 × 1,119 = 2,777 раза (или на 177%)

И средняя инфляция

Y = (A(2)/A(0))^(1/n) =2.777^(1/8) = 1.1362 или 13.62%

P.S. Задача аналогично может быть использована для расчета средней доходности активов, которая за год бывает отрицательной. В этом случае коэффициент берется меньше 1, например при доходности минус 10% в год он равен 1 — 10/100 = 0.9.

Задача 6

Инвестор входит в некоторый счет, который показывает в текущий момент 1500%. Выходит из него через полгода, когда показатель достигает 1700%. Пусть он инвестировал 500 долларов и получил 70% от роста котировок. Каков его доход в % годовых и по абсолютной величине?

Это не 200%, умноженные на 0.7! Считаем: (1 + 1700/100)/(1 + 1500/100) и получаем 1.125, т.е. 12.5% за полгода. Следовательно, среднеарифметически в год будет в два раза больше, а среднегеометрически 1.125^(1/0.5) = 26.56%. Хотя такой расчет в этом случае не будет корректен — мы экстраполируем прибыль, т.е. считаем не только имеющийся, но и будущий результат.

Как видно, в этом случае среднегеометрическая доходность получается выше среднеарифметической — так что таким приемом иногда пользуются инвестиционные фонды, экстраполируя удачные квартальные результаты на целый год. Если же нужно рассчитать доход на 500 долларов за время инвестирования, то сначала учтем, что инвестор получает лишь 70% от роста, т.е. 12.5% × 0.7 = 8.75%. Следовательно, прибыль равна 500 × 8.75% / 100% = 43.75 долларов.

Похожий пример: вошли в счет на отметке доходности в 30%, вышли на 90%. При этом прибыль инвестора увеличилась не в три раза, а на (1 + 90/100)/(1 + 30/100) ≈ 1.46, т.е. примерно на 46%. Если взять 500 долларов, инвестированные в счет, то суммарный баланс составит примерно 730 долларов (прибыль около 230 $).

Задача 7

Расчет доходности акций с учетом дивидендов и курсового роста стоимости. Пусть была куплена акция одной компании за 120 рублей. Спустя какое-то время по ней получены дивиденды 7.2 рубля, а котировки выросли до 135 рублей — после чего акцию продали. Рассчитать полученный доход.

Y = [(7.2 + (135-120))/120] × 100% = 18.5%

Задача 8

По данным предыдущего примера рассчитать доходность в процентах годовых, если на момент продажи акции (достижения ее стоимости 135 рублей) прошло 250 дней:

Y = [(7.2 + (135-120))/120] × 365/250 × 100% = 27.01%

Источник