- Формула срока окупаемости

- Понятие срока окупаемости

- Простая формула срока окупаемости

- Динамическая формула срока окупаемости

- Значение срока окупаемости

- Примеры решения задач

- Срок окупаемости проекта

- Понятие

- Для инвестиций

- Для капитальных вложений

- Оборудования

- Методы расчета

- Способ расчета простого срока окупаемости

- Пример 1

- Пример 2

- Пример 3

- Расчет динамического срока окупаемости

- Пример

- Расчет экономического эффекта от использования предложения по формированию собственного парка транспортных средств для организации сборных перевозок грузов

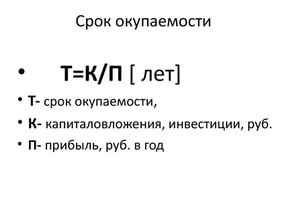

Формула срока окупаемости

Понятие срока окупаемости

Прежде чем начать осуществление каких-либо вложений, инвесторы должны в обязательном порядке определить срок, после которого инвестиции начнут приносить доход (прибыль). С этой целью экономисты применяют срок окупаемости как финансовый коэффициент.

Иначе говоря, в этом случае с помощью формулы срока окупаемости определяется срок, по окончанию которого денежные средства, вложенные в проект, вернутся инвестору и проект начнет приносить прибыль.

Часто формула срока окупаемостииспользуется для выбора одного изальтернативных проектов в качестве инвестиций. Инвестор выберет тот проект, значение коэффициента окупаемости которого будет меньше. Формула срока окупаемости при этом покажет, что предприятие быстрее станет доходным.

Простая формула срока окупаемости

Простой метод расчета используется давно и дает возможность расчета периода, который проходит с момента вложения средств до времени наступления их окупаемости.

Данная формула срока окупаемости будет точна лишь при соблюдении следующих условий:

- При сравнении нескольких альтернативных проектов они должны быть с равными сроками жизни;

- Все вложения должны осуществляться единовременно на старте проекта;

- Доходы инвестированных средств поступают равномерно и в равных частях.

Данный метод расчета срока окупаемости является самым простым и ясным для понимания.

Простая формула срока окупаемости достаточно информативна в качестве показателя рисковостивложения средств. Если значение срока окупаемости будет большим, то это говорит о высоком риске вложения средств и наоборот.

Данный метод, наряду со своей простотой, имеет ряд недостатков:

- Ценность денежных средств может значительно изменяться с течением времени;

- После момента достижения окупаемости проекта он способен продолжать приносить прибыль, которую необходимо рассчитать.

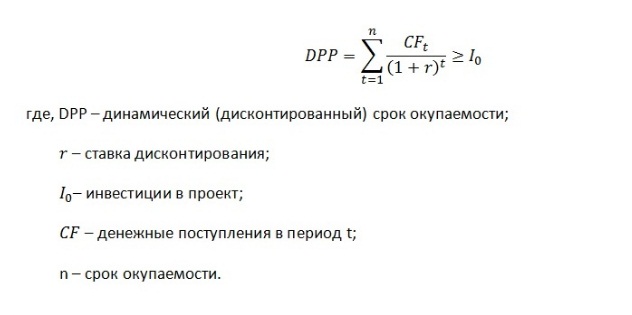

Динамическая формула срока окупаемости

Динамический (дисконтированный) срок окупаемости проекта представляет собой показатель длительность периода, проходящий от начала вложений до момента его окупаемости, учитывая факт дисконтирования.

Срок окупаемости в данном случае наступает тогда, когда чистая текущая стоимость становится положительной и остается такой и далее. Динамический срок окупаемости величина всегда большая, чем статический срок. Это происходит по той причине, что при расчете динамического показателя учитывается изменение стоимости денежных средств на протяжении времени.

Значение срока окупаемости

Формула срока окупаемости чаще всего применяется для расчета капитальных вложений. Этот показатель может оценить эффективность реконструкции или модернизации производства, отражая период, в течение которого появляющиеся экономия и дополнительная прибыль превзойдут сумму, которая была затрачена накапитальные вложения.

Часто формула срока окупаемости используется для оценки эффективности и целесообразности капиталовложений. При этом если значение коэффициента будет очень большим, то от таких вложений, скорей всего, необходимо отказаться.

При расчете срока окупаемости оборудования можно узнать, за какой промежуток времени средства, вкладываемые в данный производственный агрегат, будут возвращаться за счет прибыли, которая получена при его использовании.

Примеры решения задач

| Задание | Компания «Строймонтаж» осуществляет вложение денежных средств в проект в размере 150 тыс. рублей. Предполагают, что при реализации проекта, годовой доход составит 50 тыс. рублей. |

Рассчитать срок окупаемости.

Решение Формула срока окупаемости в данном случае выглядит следующим образом:Т=И/П

Здесь Т – срок окупаемости (лет),

И – сумма инвестиций (руб.),

П – прибыльность проекта (руб.)

Вывод. По результатам расчета мы видим, что по окончанию 3 лет проект полностью вернет свою стоимость и начнет приносить прибыль. Данная формула не учитывает то, что в процессе осуществления проекта могут возникнуть дополнительные издержки.

Источник

Срок окупаемости проекта

Для этого используется такой финансовый коэффициент как срок окупаемости.

Понятие

В зависимости от целей финансовых вложений можно выделить несколько основных понятий срока окупаемости.

Для инвестиций

Нередко показатель используется для того, чтобы выбрать один из альтернативных проектов для инвестиций. Для инвестора более предпочтительным будет тот проект, значение коэффициента у которого меньше. Это связано с тем, что он быстрее станет доходным.

Для капитальных вложений

Данный показатель позволяет оценить эффективность реконструкции, модернизации производства. В этом случае этот показатель отражает период, в течение которого возникающие в результате экономия и дополнительная прибыль превысят сумму, затраченную на капитальные вложения.

Нередко подобные расчеты используются для оценки эффективности и целесообразности капиталовложений. Если значение коэффициента будет слишком большим, возможно, придется отказаться от подобных вложений.

Оборудования

Срок окупаемости оборудования позволяет рассчитать, за какое время средства, вложенные в данный производственный агрегат, будут возвращены за счет прибыли, полученной при его использовании.

Методы расчета

- простой;

- динамичный (или дисконтированный).

Простой способ расчета представляет собой один из самых старых. Он позволяет рассчитать период, который пройдет с момента вложения средств до момента их окупаемости.

Используя в процессе финансового анализа этот показатель, важно понимать, что он будет достаточно информативен только при соблюдении следующих условий:

- в случае сравнения нескольких альтернативных проектов они должны иметь равный срок жизни;

- вложения осуществляются единовременно в начале проекта;

- доход от инвестированных средств поступает примерно равными частями.

Кроме того простой срок окупаемости довольно информативен в качестве показателя рискованности вложения средств. То есть большее его значение позволяет судить о рискованности проекта. При этом меньшее значение означает, что сразу после начала его реализации инвестор будет получать стабильно большие поступления, что позволяет на должном уровне поддержать уровень ликвидности компании.

- ценность денежных средств значительно изменяется с течением времени;

- после достижения окупаемости проекта он может продолжать приносить прибыль.

Именно поэтому используется расчет динамического показателя.

Динамическим или дисконтированным сроком окупаемости проекта называют длительность периода, который проходит от начала вложений до времени его окупаемости с учетом дисконтирования. Под ним понимают наступление такого момента, когда чистая текущая стоимость становится неотрицательной и в дальнейшем таковой остается.

Важно знать, что динамический срок окупаемости будет всегда больше, чем статический. Это объясняется тем, что в этом случае учитывается изменение стоимость денежных средств с течением времени.

Далее рассмотрим формулы, применяющиеся при расчете срока окупаемости двумя способами. Однако важно помнить, что при нерегулярности денежного потока или различных по размеру суммах поступлениях удобнее всего пользоваться расчетами с применением таблиц и графиков.

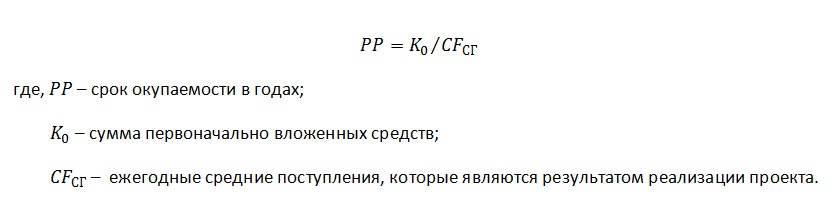

Способ расчета простого срока окупаемости

При расчете используется формула вида:

Формула расчета простого срока окупаемости

Пример 1

Предположим, что некий проект требует вложений в размере 150 000 рублей. Ожидается, что ежегодные поступления от его реализации составят 50 000 рублей. Необходимо рассчитать срок окупаемости.

РР = 150 000 / 50 000 = 3 года

Таким образом, ожидается, что вложенные средства окупятся в течение трех лет.

Предложенная выше формула не учитывает, что в процессе реализации проекта может возникать не только приток средств, но и их отток. В этом случае полезно воспользоваться модифицированной формулой:

РР = К0 / ПЧсг, где

ПЧсг – чистая прибыль, получаемая в среднем за год. Она рассчитывается как разность между средними доходами и расходами.

Пример 2

В нашем примере дополнительно введем условие, что в процессе реализации проекта существуют ежегодные издержки в размере 20 000 рублей.

Тогда расчет изменится следующим образом:

РР = 150 000 / (50 000 – 20 000) = 5 лет

Как видим, срок окупаемости при учете издержек оказался больше.

Подобные формулы расчета приемлемы в случаях, когда поступления по годам одинаковы. На практике это встречается редко. Гораздо чаще сумма притока изменяется от периода к периоду.

В этом случае расчет срока окупаемости осуществляется несколько иначе. Можно выделить несколько шагов этого процесса:

- находится целое количество лет, за которые сумма поступлений максимально приблизится к сумме инвестиций;

- находят сумму вложений, которые еще непокрыты притоками;

- считая, что вложения в течение года идут равномерно, находят количество месяцев, необходимых для достижения полной окупаемости проекта.

Пример 3

Сумма инвестиций в проект составляет 150 000 рублей. В течение первого года ожидается получение дохода в размере 30 000 рублей, второго – 50 000, третьего – 40 000, четвертого – 60 000.

Таким образом, за первые три года сумма дохода составит:

30 000 + 50 000 + 40 000 = 120 000

30 000 + 50 000 + 40 000 + 60 000 = 180 000

То есть, срок окупаемости больше трех лет, но меньше четырех.

Найдем дробную часть. Для этого рассчитаем непокрытый остаток после третьего года:

150 000 – 120 000 = 30 000

То есть до полного срока окупаемости не хватает:

30 000 / 60 000 = 0,5 года

Получаем, что окупаемость инвестиций составляет 3,5 года.

Расчет динамического срока окупаемости

В отличие от простого, этот показатель учитывает изменение стоимости денежных средств с течением времени. Для этого вводится понятие ставки дисконтирования.

Формула приобретает следующий вид:

Формула расчета динамического срока окупаемости

Пример

В предыдущем примере введем еще одно условие: годовая ставка дисконтирования – 1%.

30 000 / (1 + 0,01) = 29 702,97 рублей

50 000 / (1 + 0,01)2 = 49 014,80 рублей

40 000 / (1 + 0,01)3 = 38 823,61 рублей

60 000 / (1 + 0,01)4 = 57 658,82 рублей

Получаем, что за первые 3 года поступления составят:

29 702,97 + 49 014,80 + 38 823,61 = 117 541,38 рублей

29 702,97 + 49 014,80 + 38 823,61 + 57 658,82 = 175 200,20 рублей

Как и при простой окупаемости, проект окупается более чем за 3 года, но менее чем за 4. Рассчитаем дробную часть.

После третьего года непокрытый остаток составит:

150 000 – 117 541,38 = 32 458,62

То есть до полного срока окупаемости не хватает:

32 458,62 / 57 658,82 = 0,56 года

Срок окупаемости является важным финансовым показателем. Он помогает инвестору оценить насколько целесообразны вложения в тот или иной проект.

Следующая видео лекция посвящена основам финансового планирования, инвестиционному плану и сроку окупаемости:

Источник

Расчет экономического эффекта от использования предложения по формированию собственного парка транспортных средств для организации сборных перевозок грузов

Для реализации предложения по сокращению расходов на перевозку сборных грузов по г. Москве необходимы инвестиции на приобретение двух грузовых автомобилей MAN 7.150, а также текущие расходы на заработную плату водителям, горюче-смазочные материалы, ремонтные работы. В приложении № 1 приведена характеристика и стоимость приобретаемых грузовых автомобилей.

Представим расчет основных показателей по данному предложению: Рассчитаем основные показатели

1. Стоимость двух автомобилей MAN 7.150 – 7000000 руб.

2. Текущие затраты на топливо и амортизацию автомобилей:

Среднесуточный пробег двух грузовых автомобилей при перевозке грузов по Москве составляет 400 – 500 км.

Для расчетов примем средний пробег 450 км. Таким образом, среднесуточный расход топлива:

Средняя цена на ДТ 35 руб. за литр.

Среднесуточные затраты на топливо

Среднемесячные затраты на топливо

Затраты на горюче смазочные материалы и ремонтные работы для двух грузовых автомобилей в среднем составляют 9448 руб. в месяц.

3. Расчет фонда оплаты труда водителей.

Заработная плата одного водителя в год:

ФРВ(фонд рабочего времени одного водителя) = 1920 часов.

к – коэффициент, учитывающий выплату премий. Для расчета примем

к = 1,1 (10% премия)

Заработная плата двух водителей составит – 633600 руб. в год.

Среднемесячный расход на оплату труда водителей составит –

После покупки двух грузовых автомобилей и приема на работу водителей, текущие среднемесячные расходы на перевозку грузов по г. Москве будут составлять:

Как уже было рассчитано ранее, ежемесячная выручка составляет 804600 руб.

На заказ грузовых автомобилей ежедневно расходуется 40230 руб., на 34756 руб. больше, в месяц это 695112 руб. экономии. Рассчитаем, за какой срок окупится приобретение двух грузовых автомобилей.

Цена, покупки двух грузовых автомобилей – 7000000 руб.

Следует разделить эту сумму на сумму ежемесячной экономии:

В таблице 3.3 представлен период окупаемости данного мероприятия.

Процесс окупаемости предложенного мероприятия по приобретению в собственность грузовых автомобилей при организации сборных перевозок грузов по г. Москве (при капитальных затратах в 7000000 руб.)

| Месяц | 1 месяц | 2 месяц | 3 месяц | 4 месяц | 5 месяц | 6 месяц | 7 месяц | 8 месяц | 9 месяц | 10 месяц | 11 месяц | 12 месяц |

| Показатель | ||||||||||||

| Выручка (руб.) | ||||||||||||

| Текущие затраты (руб.) | ||||||||||||

| Окупаемость капитальных вложений (руб.) | -6304888 | -5609776 | -4914664 | -4219552 | -3524440 | -2829328 | -2134216 | -1439104 | -743992 | -48880 | — | — |

| Прибыль (руб) | — | — | — | — | — | — | — | — | — | — |

Из данных таблицы 3.3. следует, что после реализации данного мероприятия, через 10 месяцев будет пройдена точка безубыточности и компания начнет получать прибыль.

Исходя проведенных расчетов, следует сделать вывод, что использование собственного транспорта при организации перевозок сборных грузов по г. Москве в компании ООО «Жефко», является более выгодным, чем использование услуг перевозчиков.

В результате проведенного исследования в выпускной квалификационной работе были сделаны следующие выводы и сформулированы предложения:

1. Определено место грузовых автомобильных перевозок в структуре транспортной логистики;

2. Показаны сущность и особенности организации перевозок грузов автомобильным транспортом. Рассмотрены такие преимущества автомобильного транспорта как гибкость доставки и высокая скорость перевозки, доступность, частота перевозок и высокая сохранность груза, определены недостатки: высокая себестоимость перевозки, небольшая грузоподъемность, плохое состояние дорог и неразвитая инфраструктура в отдельных районах России.

3. Проведен анализ действующей системы организации автомобильных грузовых перевозок, а так же экономический анализ хозяйственной деятельности компании ООО «Жефко».В ходе анализа было выявлено, что экономическое положение ООО «Жефко» за последние два года нельзя назвать устойчивым. Валовая прибыль, прибыль, прибыль от продаж и чистая прибыль за последние два года сократились, что может быть связано с повышением конкуренции на рынке транспортно-экспедиционных услуг, нестабильной экономической ситуацией в стране, снижением спроса на транспортно-экспедиционные услуги.

4. Исследована транспортная структура и порядок взаимодействия транспортного экспедитора с клиентами на рынке грузовых автомобильных перевозок;

5. Разработаны рекомендации по выбору перевозчиков и определены пути рационализации транспортной структуры компании ООО «Жефко» при перевозках грузов автомобильным транспортом.

6. Сформулировано предложение по созданию собственного парка транспортных средств компании для организации сборных доставок грузов по г. Москве.

7. Проведен расчет экономической эффективности от использования предложенного мероприятия по формированию собственного парка транспортных средств для организации сборных перевозок грузов по г.Москве компанией ООО «Жефко».

В результате, как показало проведенное исследование, совершенствование транспортной структуры логистической компании позволит оптимизировать совокупные затраты в цепи поставок компании ООО «Жефко» при сохранении качества транспортно-экспедиторского обслуживания потребителей.

Список литературы

1. Альбеков А.У., Митько О.А. Коммерческая логистика / Серия «Учебники, учебные пособия» — Ростов-на-Дону: «Феникс», 2012.

2. Афанасьева Н. В. Логистические системы и российские реформы / Н. В. Афанасьева. – СПб: Санкт-Петербург. 2013.

3. Бродецкий Г.Л. Системный анализ в логистике: выбор в условиях неопределенности / Г.Л. Бродецкий. — М.: Академия, 2010 Бродецкий Г.Л. Управление рисками в логистике / Г.Л. Бродецкий. — М.: Академия, 2013.

4. Волгин, В. В. Логистика приемки и отгрузки товаров: практическое пособие, 2013. 457 с.

5. Гаджинский А.М. Логистика: Учебник/ А.М. Гаджинский. – 4-е изд., перераб. и доп. – М.: Издательско-торговая корпорация «Дашков и К», 2013. 472 с.

6. Гаджинский А.М. Логистика: Учебное пособие: Маркетинг, 2012.

7. Гордон М.П., Карнаухов С.Б. Логистика товародвижения.: Центр экономики и маркетинга, 2013.

8. Ивуть Р. Б., Кисель Т. Р. Транспортная логистика: учебно-методическое пособие– Минск: БНТУ, 2015. 377 с.

9. Каменева Н. Г. Логистика: Учебное пособие. — М.: КУРС: ИНФРА-М, 2013.

10. Канке А. А. Логистика: Учебник — 2-e изд., испр. и доп. — М.: ИД ФОРУМ: НИЦ Инфра-М, 2013. 384 с.

11. Карпова С. В. Логистика для бакалавров: Вузовский учебник, НИЦ ИНФРА-М, 2016. 323 с.

12. Костоглодов Д.Д., Харисова Л.М. Распределительная логистика. – М.: Экспертное бюро, 2014.

13. Курганов В.И., Миротин Л.Б., Клюшин Ю.Ф. и др. Автомобильные грузовые перевозки: Учебное пособие. Под ред. Ю.Ф. Клюшина. — Тверь, Изд. Тверского ГТУ, 2012. — 442 с.

14. Лукинский В.С. Логистика автомобильного транспорта: Концепция. Методы. Модели. – М.: Транспорт, 2014.

15. Неруш Ю.М. Коммерческая логистика: учебник для вузов. – М.: Банки и биржи, ЮНИТИ, 2013.

16. Неруш Ю.М. Логистика. – М.: ЮНИТИ, 2012.

17. Петрова А. М., Царегородцев Ю. Н., Афонин А. М. Транспортная логистика: организация перевозки грузов: Учебное пособие. 2014. 328 с.

18. Саркисов, С. В. Логистика / С. В. Саркисов. – Москва: Дело, 2014. 366 с.

19. Сергеев В. И. Корпоративная логистика в вопросах и ответах. 2-e изд., перераб. и доп. — М.: НИЦ ИНФРА-М, 2014. 634 с.

20. Степанов, В. И. Логистика: учебник для высших учебных заведений по направлению подготовки «Экономика» и экономическим специальностям / В. И. Степанов. – Москва: Проспект, 2014. 487 с.

21. Троицкая Н.А., Чубуков А.Б. Единая транспортная система: Издательский центр «Академия», 2013. 240 с.

Приложения

Рис. 2.6. MAN 7.150

Характеристика грузового автомобиля MAN 7.150

| Производитель | MAN |

| Модель | 7.150 |

| Тип транспорта | Фургон |

| Колесная формула | 4х2 |

| Кабина | 2-х местная без спального |

| Мощность двигателя (л.с.) | |

| Расход топлива (ДТ) | |

| Тип двигателя | Дизельный |

| Количество цилиндров | |

| Тормозная система | Евро 4 |

| Подвеска задняя | Пневматическая |

| Подвеска передняя | Рессорная |

| Топливный бак | |

| Цвет | Белый |

| Объем кузова/грузоподъемность | 42 м  /4000 кг /4000 кг |

| Цена | 3 500 000 руб. |

Рентабельность основной деятельности за 2011 г.

Рентабельность продаж за 2011 г.

По валовой прибыли:

Рентабельность основной деятельности за 2012 г.

Рентабельность продаж за 2012 г.

По валовой прибыли:

Рентабельность основной деятельности за 2013 г.

Рентабельность продаж за 2013 г.

По валовой прибыли:

Рентабельность основной деятельности за 2014 г.

Рентабельность продаж за 2014 г.

По валовой прибыли:

Рентабельность основной деятельности за 9 месяцев 2015 г.

Рентабельность продаж за 9 месяцев 2015 г.

По валовой прибыли:

[1] Троицкая Н.А., Чубуков А.Б. Единая транспортная система: Издательский центр «Академия», 2013. – 240 с.

[2] Петрова А. М., Царегородцев Ю. Н., Афонин А. М. Транспортная логистика: организация перевозки грузов: Учебное пособие. 2013. 328 с.

[3] Курганов В.И., Миротин Л.Б., Клюшин Ю.Ф. и др. Автомобильные грузовые перевозки: Учебное пособие. Под ред. Ю.Ф. Клюшина. — Тверь, Изд. Тверского ГТУ, 2012. — 442 с

[4] Бродецкий Г.Л. Системный анализ в логистике: выбор в условиях неопределенности / Г.Л. Бродецкий. — М.: Академия, 2010

[5] Курганов В.И., Миротин Л.Б., Клюшин Ю.Ф. и др. Автомобильные грузовые перевозки: Учебное пособие. Под ред. Ю.Ф. Клюшина. — Тверь, Изд. Тверского ГТУ, 2012. 442 с.

[6] Каменева Н. Г. Логистика: Учебное пособие. — М.: КУРС: ИНФРА-М, 2013.

[7] Костоглодов Д.Д., Харисова Л.М. Распределительная логистика. – М.: Экспертное бюро, 2014.

[8] Стерлигова, А. Н. Управление запасами в цепях поставок: учебник по специальности 080506 «Логистика и управление цепями поставок» / А. Н. Стерлигова. – Москва: ИНФРА-М, 2013. 428 с.

[9] Петрова А. М., Царегородцев Ю. Н., Афонин А. М. Транспортная логистика: организация перевозки грузов: Учебное пособие. 2014. 328 с.

[10] Карпова С. В. Логистика для бакалавров: Вузовский учебник, НИЦ ИНФРА-М, 2016. — 323 с.

[11] Сергеев В. И. Корпоративная логистика в вопросах и ответах. 2-e изд., перераб. и доп. — М.: НИЦ ИНФРА-М, 2014. 634 с.

Источник