- Задача №20. Расчёт текущей стоимости облигации

- Решение:

- Как посчитать доходность облигаций?

- Типы облигаций по форме выплаты

- Купонная доходность

- Текущая доходность

- Простая доходность к погашению

- Эффективная доходность к погашению

- Нюансы и полезные советы

- Расчет доходности облигации задачи

- Решение типовых задач

Задача №20. Расчёт текущей стоимости облигации

Определить текущую стоимость муниципальной облигации из портфеля ценных бумаг коммерческого банка.

Номинальная стоимость облигации 300 тыс. руб.

До погашения четыре года.

Годовая ставка купонного дохода по облигации соответственно: 5%, 6%, 6%, 7%.

Рыночная процентная ставка – 8% в год.

Решение:

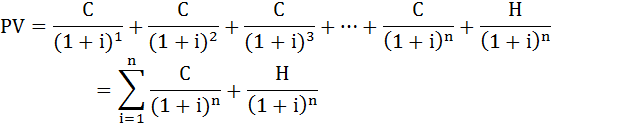

Текущую стоимость облигации можно определить как стоимость ожидаемого денежного потока, приведённого к текущему моменту времени. Денежный поток состоит из двух компонентов: купонных выплат и наминала облигации, выплачиваемого при её погашении. То есть, цена облигации будет равна приведённой стоимости аннуитета и единовременно выплачиваемой суммы номинальной стоимости.

Формула расчёта текущей стоимости облигации будет следующей:

C – купонные выплаты;

i – рыночная процентная ставка в период t (доходность в альтернативные финансовые инструменты);

H – номинальная стоимость облигации;

n – число периодов, в течении которых осуществляется выплата купонного дохода.

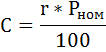

Рассчитаем купонные выплаты. Абсолютная величина годовой доходности рассчитывается по формуле:

r – годовая ставка купонного дохода по облигации, %;

Рном – номинальная стоимость облигации.

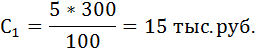

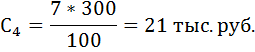

Купонная выплата за первый год:

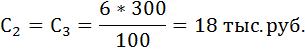

Купонная выплата за второй и третий год:

Купонная выплата за четвёртый год:

Таким образом, текущая стоимость муниципальной облигации из портфеля ценных бумаг коммерческого банка будет равна:

Источник

Как посчитать доходность облигаций?

Я хочу попробовать вложиться в облигации, но раньше пользовался только вкладами. Там все понятно, ставка указана в договоре.

В облигациях все выглядит сложнее. Расскажите, пожалуйста, как правильно посчитать доходность по облигации. Она зависит только от размера купона или нет?

Облигации — полезный вид ценных бумаг: доход по ним выше, чем по вкладам. Однако сами по себе эти ценные бумаги сложнее. Давайте разбираться, какие бывают виды доходностей, от чего зависит их величина и как это все посчитать.

Типы облигаций по форме выплаты

Чаще всего встречаются купонные облигации. Купон — это выплата процентов, которая происходит с определенной периодичностью: например, раз в полгода. Даты выплат известны заранее, а вот размер купонов может со временем меняться.

Также бывают дисконтные ценные бумаги: по ним не выплачиваются купоны, но сами бумаги продаются заметно дешевле номинала. Доход можно получить, если цена вырастет или если погасить облигацию по номиналу в конце срока.

Облигации с купоном популярнее, поэтому рассмотрим их на примере типичного представителя — ОФЗ-26217 с погашением 18 августа 2021 года. По состоянию на 2 октября эта облигация стоит 99,3% от номинала, то есть 993 рубля.

Купонная доходность

Это деньги, которые эмитент обязан периодически платить владельцам облигаций. Процентную ставку доходности облигации с купоном посчитать легко:

(Годовые купоны / Номинал) × 100%

Номинал облигации ОФЗ-26217 — 1000 рублей, выплаты производятся каждые полгода в размере 37,4 рубля. Купонная доходность — 7,5% в год.

Облигации далеко не всегда продаются по номиналу: их цена меняется со временем. Поэтому расчет купонной доходности не позволяет точно узнать, сколько инвестор заработает на облигациях.

Текущая доходность

Это более точный показатель, при расчете которого используется не номинал, а чистая цена, — без накопленного купонного дохода. НКД — это часть купона, которая накопилась, но еще не выплачена. Покупая облигацию, нужно заплатить ее владельцу НКД — это как компенсация за то, что он продает ценную бумагу, не получив купон. Зато новый владелец получит весь купон в дату выплаты.

Величина текущей ставки показывает, какой денежный поток дает облигация, купленная по определенной цене.

Формула выглядит так:

(Купонный доход за год / Чистая цена) × 100%

Доходность ОФЗ-26217 равна (74,8 / 993) × 100%, или 7,53% годовых.

Этот показатель выше купонной ставки, так как цена ОФЗ-26217 ниже номинала. Если бы эта ОФЗ стоила дороже номинала, текущая доходность была бы ниже купонной.

Простая доходность к погашению

Многие держат облигации до даты их погашения, когда вместе с последним купоном инвестор получает номинал. Но рассчитать величину доходности облигации на момент погашения можно лишь тогда, когда известен размер всех купонов.

Ставка к погашению рассчитывается по более сложной формуле:

((Номинал − Полная цена покупки + Все купоны за период владения) / Полная цена покупки) × (365 / Количество дней до погашения) × 100%

У ОФЗ-26217 простая доходность к погашению составит ((1000 − 1001,2 + 224,4) / 1001,2) × (365 / 1051) × 100% = 7,74% годовых.

Эффективная доходность к погашению

Если использовать полученные купоны для покупки дополнительных ценных бумаг, можно посчитать ставку дохода по облигациям с реинвестированием купонов — примерно как вклад с капитализацией процентов.

Считается, что купоны вкладываются в новые бумаги по текущей ставке — той, что была первоначально. Это допущение, так как цена меняется со временем и фактическая доходность будет отличаться.

Реинвестировать купон можно, если полученного дохода от купонов хватает на покупку дополнительных ценных бумаг. Получив 37,4 рубля в виде купона по одной ОФЗ-26217, часть облигации федерального займа купить не удастся. А вот если иметь 100 таких бумаг, купонная выплата будет 3 740 рублей. Этого хватит на 3 дополнительные ценные бумаги — и еще останется.

Простой и точный способ узнать эффективную доходность к погашению — воспользоваться облигационным калькулятором на сайте Rusbonds или на сайте Московской биржи. У ОФЗ-26217 этот показатель на 2 октября был равен 7,93% годовых.

Для расчета доходности с помощью облигационного калькулятора необходимо выбрать ценную бумагу из списка, указать дату приобретения и чистую цену без НКД. Калькулятор также покажет текущую и простую процентные ставки к погашению, то есть их необязательно считать вручную. При этом налоги, брокерские и депозитарные комиссии в калькуляторе не учитываются.

Нюансы и полезные советы

Цена на облигацию зависит в том числе от процентных ставок в экономике. Если Центробанк поднимет ставку, инвесторы захотят иметь инструменты с большей доходностью. Они начнут распродавать старые бумаги с постоянным купоном, и те подешевеют. Если ЦБ снизит ставку, на старые облигации вырастет спрос и они подорожают. Чем меньше времени до даты погашения, тем менее чувствительны ценные бумаги к изменениям ключевой ставки.

Выбирая между бумагами государственных займов и корпоративными, важно знать, что наибольшая доходность при прочих равных — у корпоративных облигаций. Более щедрые купоны по сравнению с государственными — это премия за риск потерять вложенные деньги, если дела у компании пойдут плохо. Если у бумаги необычно большие купоны или цена упала намного ниже номинала, значит, велики шансы лишиться денег.

Купонный доход по одним корпоративным облигациям облагается НДФЛ, по другим — нет. Список бумаг со льготным налогообложением можно посмотреть на сайте Московской биржи. Сравнивая доходность ОФЗ, корпоративных бумаг и вкладов, помните про НДФЛ.

С полученного вами НКД могут удержать налог. Лучше продавать облигацию, когда по ней выплачен купон или НКД минимальный. Также налог взимается, если продать облигацию дороже цены покупки или купить ее дешевле номинала и дождаться погашения по номиналу.

Простой вариант увеличить доход от вложений — открыть ИИС и использовать вычет на взносы. Возврат НДФЛ повысит доходность инвестиций на несколько процентных пунктов в год, а вычет можно внести на ИИС и купить дополнительные активы.

Хорошо, если брокер разрешает получать купоны на банковский счет, а не зачисляет их на ИИС. Тогда купоны можно будет самостоятельно внести на ИИС и получить потом вычет и с этих денег.

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.

Источник

Расчет доходности облигации задачи

Ориентиром доходности облигаций служит номинальная (нарицательная) цена бумаги, фиксируемая на бланке.

Рн — номинальная цена бумаги,

З — сумма займа, приходящаяся на все долговые обязательства определенного достоинства

К — кол-во эмитируемых бумаг определенного достоинства.

Облигации эмитируются, как правило, с высокой номинальной ценой и ориентированы либо на богатых инвесторов, либо на институциональных инвесторов. Лица с относительно невысокими доходами могут приобрести облигации через инвестируемые фонды.

Эмиссионная цена— это цена первичного размещения. Она может быть больше, меньше, равной номинальной. Если эмиссионная цена меньше номинальной, то цена оказывается дисконтной или со скидкой. Если эмиссионная цена больше номинальной, то цена называется с премией.

Рыночная (курсовая) цена — это цена, по которой облигация продаётся на вторичном рынке. Отношение рыночной цены ( Рр) к номинальной (Рн), выраженной в %-тах называется курсом.

Доходность облигаций определяется двумя факторами:

1. вознаграждение за предоставляемый эмитенту заём — купонные выплаты,

2. разница между ценой по гашения и ценой приобретения ц.б.

1. Купонные выплаты выражаются абсолютной величиной или в %-тах:

Iк — купонный доход,

iд — купонная годовая %ая ставка.

Облигация может быть реализована не в начале фин-ого года. Тогда купонный доход будет делиться между прежним и новым владельцем.

t1 — число дней от даты продажи до очередного %-ого дня (даты выплаты по купону),

t2 — число дней от прошедшего процентного дня до даты продажи.

На основании годового купонного дохода определяется купонная (текущая) доходность — ставка текущего дохода.

Рпр — цена приобретения облигации

2. Разница между ценой приобретения погашения бумаги определяет величину прироста или убытка капитала за весь срок займа .

ДельтаР = Рн — Рд, ДельтаР›0 (прирост капитала)

ДельтаР = Рн -Рпремия, ДельтаР‹0 (убыток капитала)

Рд — цена со скидкой (дисконтом)

Рпремия — цена с премией

n -число лет займа

Годовой совокупный доход

Совокупная доходность (ставка совокупного дохода, ставка помещения)

Совокупный доход за весь срок займа

Совокупная доходность за весь срок займа

1 Облигация приобретена по курсовой цене 1200 рублей, погашается через 5 лет по номиналу 1000 рублей. Купонная ставка равна 8%. Определить ставку помещения по данной бумаге.

1000-1200 = -200 (убыток капитала)

-200/5 = — 40 (годовой убыток капитала)

0,08*1000 = 80 (купонный доход)

(80+ (-40))/1200 = 0,033 или 3,3% (ставка помещения)

2 Облигация приобретена по курсовой цене 1300 рублей. Погашается через 3 года по номиналу 1000 рублей. Купонная ставка 20%. Определить ставку совокупного дохода по облигации за весь срок займа.

0,2*1000=200 (купонный доход)

(1000-1300)/3 =-100 (годовой убыток капитала)

(200-100) *3/1300 = 0,2308 или 23,08% (ставка помещения)

3. Облигация с номиналом 1000 рублей с 5%-ой купонной ставкой и погашением через 5 лет приобретена с дисконтом 10%. Определить текущую и совокупную доходность бумаги за год и за 5 лет.

1000*0,05 = 50 (купонный доход)

(1000-1000*(1-0,1))/5 = 20 (годовой прирост капитала)

(50+20)/900 = 0,078 (совокупная годовая доходность)

0,078*5 = 0,39 (совокупная доходность за 5 лет)

4. Облигация номиналом 10000 рублей и сроком займа 5 лет с ежегодной выплатой 50% приобретена с премией за 14000 рублей. В 1-ый, 2-ой, 3-ий, 4-ый и 5-ый год после эмиссии. Погашение проводится по номиналу. Определить годовой убыток капитала, годовой совокупный доход, годовую совокупную доходность для разных сроков приобретения облигаций.

(10000-14000)/5 = -800 (годовой убыток капитала для 5 лет)

(10000-14000)/4 = -1000 (годовой убыток капитала для 4 лет)…

Источник

Решение типовых задач

Параметры облигации

| Дата аукциона или дата выплаты купона | Номер периода | Купонный дней | Величина, % в год | Размер объявленного купона, руб. |

| 21.01.98 22.07.98 | 1 | 182 | 15 | 74,79 |

| 20.01.99 | 2 | 182 | 15 | 74,79 |

| 21.07.99 | 3 | 182 | 15 | 74,79 |

| 19.01.00 | 4 | 182 | 15 | 74,79 |

| 19.07.00 | 5 | 182 | 15 | 74,79 |

| 17.01.01 | 6 | 182 | 15 | 74,79 |

1. Находим «чистую» стоимость облигации:

Р = 1000 х 91,5/100 = 915 руб.

2. Рассчитываем накопленный купонный доход (НКД):

С1 = 1000 х 0,15 х (182/365) = 74,79 руб. (это размер купона; последний столбец табл.

11 = 19/07/00 — 26/04/00 = 84 дня (это количество дней до выплаты ближайшего купона);

Т = 182 (дня купонный период);

НКД = (74,79/182) х (182 — 84) = 40,272 руб.;

Цена облигации с НКД («грязная» цена) = 915 + 40,272 = = 955,272 руб.

| Параметры облигации |

Задача 2. Определите приемлемый для вас максимальный курс покупки государственной купонной облигации ОФЗ-ФД № 27001ИМР35 на вторичных торгах 26 апреля 2000 г., но при условии, что альтернативное вложение обладает доходностью 50% годовых. Номинал 10 руб. Параметры облигации указаны в табл. 6.2.

| Дата аукциона или дата выплаты купона | Номер купонного периода | Купонный дней | Величина купона, в % год | Размер объявленного купона, руб. |

| 19.08.98 10.02.99 | 1 | 175 | 30 | 1,44 |

| 12.05.99 | 2 | 91 | 30 | 0,75 |

| 11.08.99 | 3 | 91 | 30 | 0,75 |

| 10.11.99 | 4 | 91 | 25 | 0,62 |

| 09.02.00 | 5 | 91 | 25 | 0,62 |

| 10.05.00 | 6 | 91 | 25 | 0,62 |

| 09.08.00 | 7 | 91 | 25 | 0,62 |

| 08.11.00 | 8 | 91 | 20 | 0,50 |

| 07.02.01 | 9 | 91 | 20 | 0,50 |

| 09.05.01 | 10 | 91 | 20 | 0,50 |

| 08.08.01 | 11 | 91 | 20 | 0,50 |

| 07.11.01 | 12 | 91 | 15 | 0,37 |

| 06.02.02 | 13 | 91 | 15 | 0,37 |

| Таблица 6.2 |

Размер купона в рублях уже рассчитан в последнем столбце

табл. 6.2. Произведем расчет «грязной» цены облигации исходя из

„ ТТ77ТТ 0,62 0,62 0,50 0,50 0,50 0,50 0,37

Р + НКД = — 1 1 1 1 1 1 1

14 105 196 287 378 469 560

„ _365 , г 365 , _365 , г 365 , _365 , ^ 365 , ^ 365

1,5 1,5 1,5 1,5 1,5 1,5 1,5

Р + НКД = 7,783628153 руб.

Расчет НКД ОФЗ-ФД:

С = 10 х 0,25 х (91/365) = 0,62 руб. (размер купона; последний столбец табл. 6.2);

6 = 10/05/00 — 26/04/00 = 14 дней (количество дней до выплаты ближайшего купона);

Т = 91 день (купонный период);

НКД ОФЗ-ФД = (0,62/91) х (91 — 14) = 0,5246154 руб.;

Р = 7,783628153 — 0,5246154 = 7,259013 (руб.).

Приемлемый курс облигации: 72,59%.

Задача 3. На вторичных торгах 26 апреля 2000 г. курс ГКО № 21139ИМР39 составлял 98,68%, курс ОФЗ-ПД № 25021ИМР35 — 91,5%; курс ОФЗ-ФД № 27001ЯМР35 — 78,99%. Надо определить:

1) в какие ценные бумаги инвестиции будут наиболее эффективными с точки зрения доходности к погашению (доходность рассчитать с учетом простой и сложной процентной ставки; данные по купонным облигациям следует взять из предыдущих задач; параметры ГКО № 21139ЯМР39: номинал 1000 руб.; погашение 31 мая 2000 г.);

2) текущую (фактическую) доходность для купонных облигаций при условии, что цены аукционов соответствующих облигаций составляют: ОФЗ-ПД № 25021 ЯМР35—80%; ОФЗ-ФД № 27001ЯМР35—70%.

1. Рассчитаем доходность к погашению по ГКО № 21139ИМР39, исходя из сложной и простой процентной ставки:

Р = 98,68 х 1000/100 = 986,8 руб.;

^погаш = 31/05/2000 — 26/04/2000 = 35 дней.

і = [(1000/986,8) — 1] х 365 х 100/35 = 13,95%. Сложная ставка:

| » 365 ‘ | ‘ 365 « | |

| ( N 3 і | х 100% = | ( 1000 3 35 , |

| 1 — 1 -1 | 1——- 1 -1 | |

| 1Р ) | 1,986,8 ) |

| X 100 = 14,8634 %. |

2. Рассчитаем доходность к погашению по ОФЗ-ПД № 25021ИМР35, исходя из сложной и простой процентной ставки:

| 365 |

| • 100%, |

(N — P +£ Ск — НКД) P + НКД

где N = 1000 руб.;

Р = 91,5 х 1000/100 = 915 руб.;

С1 = 1000 X 0,15 X (182/365) = 74,79 руб.;

?погаш. = 84 + 182 = 266 дней.

/ = [(1000 — 915 + 74,79 х 2 -40,272)/955,272) х (365/266) х 100 = = (194,308/955,272) х 137,218 = 27,91%.

1 + ^l 365 ^1 + je «1 365

| 74,79 +1000 |

| 915 + 40,272 = £ Отсюда находим ie, при помощи стандартных средств Excel (функция «подбор параметров»). 3. Рассчитаем доходность к погашению по ОФЗ-ФД № 27001ИМЕ35, исходя из сложной и простой процентной ставки:

| ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||