- Коэффициент эффективности инвестиций в проект

- Содержание расчета средней нормы рентабельности

- Достоинства и недостатки показателя

- ARR: как интерпретируется, пример расчета

- Что такое arr

- ARR — как индикатор доходности

- arr — это базовый показатель в инвестициях

- Значение показателя arr при бизнес-планировании

- Почему важно правильно рассчитать коэффициент рентабельности инвестиций (arr)

- Норма arr

- Выводы: значение arr

Коэффициент эффективности инвестиций в проект

В наших совместных рассуждениях мы неоднократно касались темы комплексного характера оценки инвестиций. Действительно, состав показателей экономической эффективности многообразен, а выбор нужного соотношения параметров – задача методологически сложная. Большинство этих критериев учитывают временную стоимость денег, и это оправдано. Последнее время из литературы стал постепенно «вымываться» еще один показатель – ARR (средняя норма рентабельности). Мне кажется, что его еще рано списывать со счетов.

Содержание расчета средней нормы рентабельности

Безусловно, важнейшим показателем для принятия решения о запуске инвестиционного проекта остается NPV. Но для глубоко проработанных выводов не только чистой приведенной стоимости, но и внутренней нормы доходности, индекса рентабельности и дисконтированного срока окупаемости бывает недостаточно. Требуется некоторая дополнительная оценка, хотя бы и менее сложная. Одним из таких вспомогательных критериев вполне может выступать коэффициент эффективности инвестиций – ARR (Accounting Rate of Return). У данного показателя несколько названий в англоязычной и российской финансово-аналитической интерпретации:

- учетная ставка доходности;

- расчетный уровень дохода;

- простая норма прибыли;

- коэффициент эффективности инвестиций;

- средняя норма рентабельности.

Две последние формулировки в большей степени употребляются в отечественной практике инвестиционного анализа. В целях получения среднего значения доходности показатель определяется в качестве усредненной бухгалтерской рентабельности балансовой стоимости планируемых инвестиций. Данный параметр не учитывает механизмов дисконтирования и рассчитывается в результате деления среднего за расчетный период чистого дохода на величину усредненных инвестиций. Для начала рассмотрим формулу расчета критерия с позиции западной управленческой школы.

Предположим, инвестор рассматривает решение об инвестициях в создание парка грузовых автомобилей в размере 75 000 000 рублей. Расчетный период проекта составляет продолжительность в 7 лет. Ожидаемые поступления от выполнения производственной программы эксплуатации подвижного состава планируются на уровне 21 000 000 рублей ежегодно. Следует рассчитать уровень ежегодной доходности, опираясь в первую очередь на норму амортизации инвестиций. Формула расчета и собственно пример вычислений приведены ниже.

С позиции отечественной практики инвестиционного анализа средняя норма рентабельности считается несколько с иных позиций, но суть показателя та же. Среднегодовой размер чистой прибыли от реализации проекта сопоставляется со средним значением инвестиционных вложений, учитывающим ликвидационную стоимость объекта. Под объектом мы понимаем основные средства или нематериальные активы, которые, как предполагается, к концу эксплуатационной фазы должны быть самортизированы. Однако данные активы все еще могут представлять рыночную ценность, и это нельзя не учитывать.

Ожидаемая норма рентабельности с позиции экономического содержания иллюстрирует, сколько в среднем за проект будет создано чистой прибыли на один рубль выполненных инвестиций. Для упрощения вычислений амортизация инвестиций учитывается через применение усредняющей дроби ½. Сама же формула расчета показателя имеет следующий вид.

Достоинства и недостатки показателя

В предыдущем разделе мы рассмотрели два основных алгоритма расчета средней нормы рентабельности. Наиболее употребим последний метод. В практике сравнения альтернативных инвестиционных решений часто используют референтные значения ARR, которые с учетом имеющейся статистики и результатов бенчмаркинга дифференцируются по:

- типам проектов;

- центрам финансовой ответственности;

- степени проектного риска.

К достоинствам ARR можно отнести простоту восприятия и вычисления показателя, способность быстро спрогнозировать проектную доходность. Данный критерий, опираясь на четкие подкрепленные сведения, учитывает полную продолжительность жизненного цикла инвестиционного проекта. Помимо преимуществ коэффициент эффективности инвестиций имеет и ряд недостатков, среди них выделяются следующие.

- Отсутствует приведение стоимости будущих поступлений к текущему моменту времени.

- Сложно сравнивать проекты, имеющие разную продолжительность и разную динамику формирования прибыли.

- Учитывает линейный метод начисления амортизации инвестиций и не применим для других подходов.

Названные преимущества и недостатки рассматриваемого критерия сами по себе не дают значительного эффекта при принятии решения по конкретному проекту. Их следует рассматривать в контексте системной оценки эффективности инвестиций. Многое зависит от этапа выработки решения. Предварительно оценивая проект, важно получить оперативный аналитический срез. Для этого хорошо подходят такие критерии, как средняя норма рентабельности и простой срок окупаемости. Более того, в условиях коротких проектных сроков и очевидной равномерности предполагаемой прибыли названные показатели дают вполне адекватную картину.

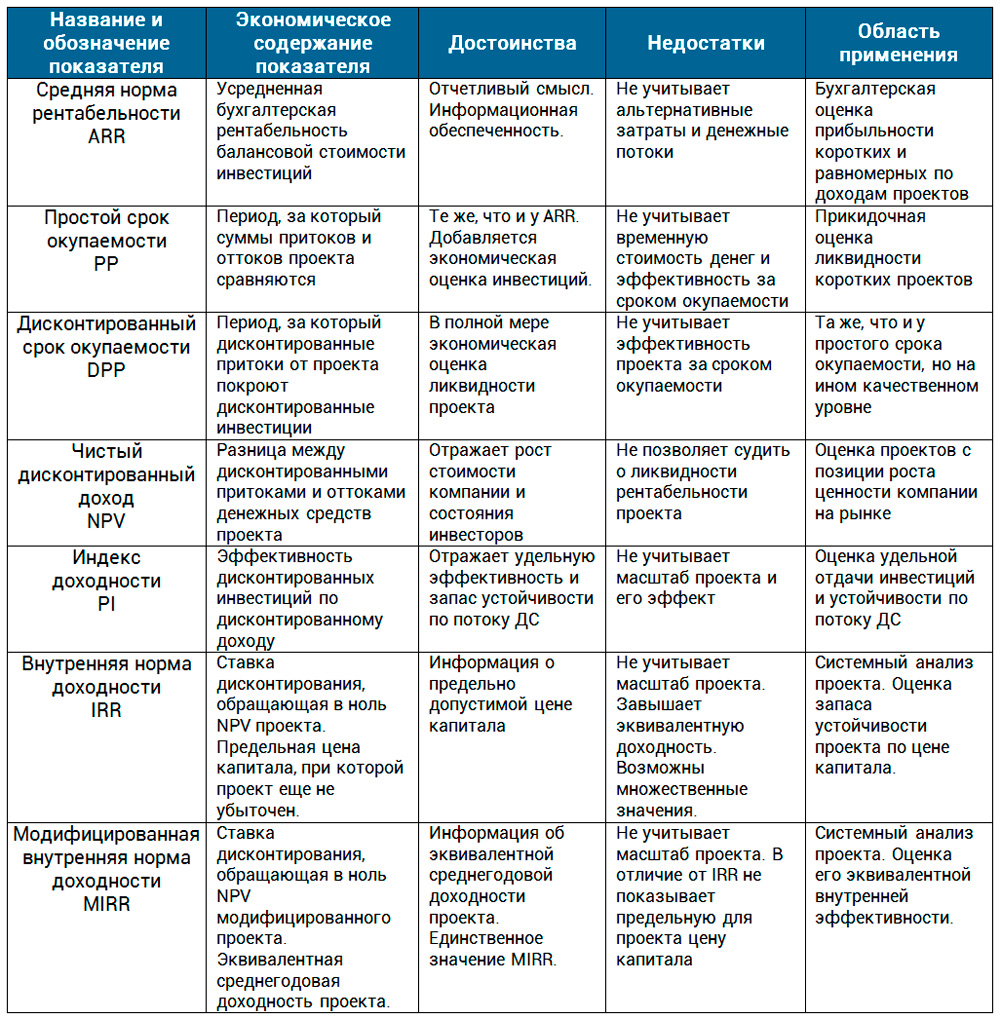

В сложных ситуациях, при росте масштабности и длительности, решение более ответственно и требует комплексного подхода. Тут уже не обойтись без механизмов дисконтирования денежных потоков и оценки других особенностей проектной реализации. Далее вашему вниманию предлагается сравнение показателей эффективности проектов в табличной форме.

В настоящей статье мы рассмотрели среднюю норму рентабельности. Данный показатель оказался последним в составе наших обзоров проектной оценки. На практике же настоящий показатель применяется одним из первых инвестиционными аналитиками, финансовыми директорами и PM в момент, когда руководитель компании или инвестор требует экспресс-ответа. Важно понимать сущность этого критерия. Его экономическое содержание кроется в выявлении рентабельности, прибыльности инвестиций. При этом не имеет значения, что берется за основу базового эффекта, – чистая прибыль или NCF. Понимание этого аспекта делает доступной к восприятию любую формулу показателя независимо от литературного источника.

Источник

ARR: как интерпретируется, пример расчета

Инвестиционный анализ проводится, прежде всего, для того, чтобы определить прибыльность проекта и то, через какое время и в каком размере возможно будет получение этой прибыли. Поэтому одним из важнейших и интереснейших показателей инвестиционного анализа является расчетная норма прибыли (arr). В данной статье мы подробно разберем, что это такое, как и для чего рассчитывается данный показатель.

Что такое arr

ARR – это показатель, отражающий прибыльность компании, проекта и любого объекта инвестирования. Он показывает, насколько выгодна данная инвестиция. Чем выше данный показатель, тем прибыльнее объект инвестирования.

В России ARR могут называть самыми разнообразными словосочетаниями: учетная норма прибыли, рентабельность инвестиций, коэффициент эффективности, средняя норма прибыли.

Но сущность данного параметра не меняется. Он всегда показывает отношение прибыли к сумме вложений, то есть сколько денег приносит каждый вложенный рубль.

Данный показатель является обратным сроку окупаемости. Поэтому ARR можно находить путем деления 1 на срок окупаемости проекта.

Расчетная норма прибыли (arr) — ключевой показатель, способный рассказать о целесообразности инвестирования в проект. Для того, чтобы правильно рассчитать arr советуем при разработке бизнес-плана также ориентироваться и на какие-то уже готовые примеры. Вообще, бизнес-план и разрабатывается для того, чтобы понять, на какой уровень дохода и через какое время можно будет рассчитывать. Поэтому к разработке такого стратегически важного документа следует отнестись с особой ответственностью.

ARR — как индикатор доходности

Accounting Rate of Return (ARR) переводится с английского языка на русский как расчетная норма прибыли. Однако чаще его называют средней нормой рентабельности. Данный коэффициент показывает отношение среднегодовой чистой прибыли к сумме первоначальных инвестиций. Формула ARR выглядит следующим образом:

ARR=средняя чистая прибыль/сумма первоначальных инвестиций.

Рассмотрим на примере его применение.

Собственник изначально вложил в компанию 600 тыс. руб. После начала функционирования бизнес стал приносить чистую прибыль в размере 150 тыс. руб. Необходимо рассчитать норму рентабельности.

Так, в нашем примере 150 тыс. руб. являются среднегодовой чистой прибылью. 600 тыс. руб. составляют сумму первоначальных инвестиций.

ARR=150/600=0,25 или 25%.

Это означает, что каждый вложенный рубль инвестиций в среднем за год приносит собственнику 25 копеек.

arr — это базовый показатель в инвестициях

ARR на сегодняшний день является базовым показателем в инвестиционном анализе. На это есть ряд причин – преимуществ средней нормы рентабельности.

Во-первых, ARR очень прост в расчетах. Так, зная чистую прибыль компании и сумму инвестиций, можно легко посчитать среднюю норму рентабельности.

Во-вторых, простота восприятия. Так, инвестор зная ARR проекта может легко понять, сколько рублей он будет иметь с вложенных средств. На основе чего принять решение, о том стоит ли инвестировать данный проект.

В-третьих, легкость прогнозирования данного показателя. Так, сумма первоначальных вложения всегда одинакова. А объем среднего размера чистой прибыли также можно спрогнозировать.

Таким образом, ARR является базовым показателем в инвестициях, так как он позволяет принять решение о том, стоит ли вкладывать деньги в данный объект. Показывает эффективность данных вложений. При этом рассчитать и спрогнозировать среднюю норму рентабельности очень просто и сделать это может абсолютно любой человек.

Значение показателя arr при бизнес-планировании

Но не только в инвестиционном анализе ARR пользуется большой популярностью. В бизнес-планировании он также распространен.

Целью любой компании, за исключением добровольных организаций и иных некоммерческих фирм, является получение прибыли. То есть собственникам просто не интересно инвестировать проект, который будет приносить мало денег или вообще будет убыточным.

При этом чистая прибыль для разных проектов разная. Один бизнес, например, в среднем за год может приносить 100 тыс. руб., а другой – 300 тыс. руб. На первый взгляд, может показаться, что второй проект более выгоден. Однако, если посмотреть на сумму первоначальных вложений: у первого проекта она составляет 200 тыс. руб., а у второго 900 тыс. руб. То можно сказать, что первый проект более выгоден.

Для того, чтобы объективно сравнивать разные варианты в бизнес-планировании, надо смотреть не только на объем получаемых денег, но и на их отношение к сумме

вложений. То есть на ARR. Так как данный показатель отражает прибыльность проектов, и позволяет выбрать наиболее выгодный.

С другой стороны, собственники бизнеса могут применять среднюю норму рентабельности как ориентир для всех работников компании. Например, задать для предприятия 30% нормы прибыли. И в течение года смотреть, насколько компания выполняет заданную цель. В конце периода, увидев фактическое значение ARR, решить выгодна ли для него данная деятельность.

В итоге, ARR является важным показателем в бизнес-планировании, так как он позволяет принять решение о вложении денег: стоит ли это делать и в какой проект. Также ARR используется для контроля за деятельностью компании.

Почему важно правильно рассчитать коэффициент рентабельности инвестиций (arr)

Коэффициент эффективности является важным показателем в инвестиционном анализе и бизнес-планировании. Так он позволяет инвестору принять решение о том, стоит ли вкладывать деньги в данный объект. И если, он неправильно рассчитает ARR, то может вложить средства в менее выгодный проект и потерять потенциальный доход.

Также, если рассчитанный инвестором ARR будет выше реального, то ожидания инвестора окажутся завышенными. В итоге, после первого обнаружения того, что сумма полученного дохода меньше ожидаемого, инвестор может принять решение о выводе своих средств. Что может отрицательно сказаться на всем проекте. В результате, объект инвестирования потеряет все ресурсе, и наш инвестор просто не сможет вернуть вложенные средства.

Таким образом, важно правильно рассчитывать ARR, так как от этого зависит решение об инвестировании. От чего будет зависеть доход инвестора.

Норма arr

Для конкретного проекта нет четко определенной нормы рентабельности. Так для одного проекта 15% это уже очень хорошо. Для другого объекта инвестирования 40% является достаточно низким. Однако, некоторые судят по тому, насколько велика ARR по отрасли, в которой будет функционировать проект. Так, например, у торговых организаций ARR может превышать 100%. А у производственных предприятий ARR в 10% является хорошим показателем.

Также средняя норма рентабельности зависит от рискованности проекта. По стабильным предприятиям с низким уровнем риска ARR будет также низким. Зато по новым проектам, которые неизвестно как будут функционировать на рынке, норма прибыли должна быть высокой.

В итоге, нельзя сказать только по значению ARR стоит ли вкладывать деньги в данный проект. Его необходимо сравнивать по компаниям, функционирующим в этой же отрасли и с тем же уровнем риска.

Отраслевое сравнение является важнейшей составляющей при анализе расчетной нормы прибыли. Поскольку ориентация только на собственные цифры, без динамики и сравнения может привести к серьезным негативным последствиям. Поэтому инвестиционный анализ должен быть, в том числе, переплетен и с маркетинговым анализом, и в целом должен четко встраиваться в структуру соответствующего бизнес-плана.

Выводы: значение arr

Таким образом, подводя итог вышесказанному, можно сделать вывод, что основное предназначение ARR показывает эффективность вложения средств в данный объект. Рассчитывается как отношение среднегодового размера чистой прибыли к сумме первоначальных инвестиций.

ARR является базовым показателем в инвестиционном анализе и бизнес-планировании. Так как он очень прост в расчёте и понимании, а также его легко спрогнозировать. В связи с чем, по нему легко отслеживать деятельность компании.

Кроме того, данный показатель интересен собственнику компании, так как показывает, сколько денег приносит каждый вложенный рубль. А также средняя норма рентабельности позволяет сравнить различные проекты и выбрать наиболее выгодный. Поэтому важно правильно рассчитать ARR. Ведь в противном случае инвестор может потерять не только потенциальный доход, но и реально вложенные средства.

Прогнозирование уровней прибыли — основная задача проведения инвестиционного анализа. Если вы планируете и хотите создать серьезное предприятие, получить крупные инвестиции и так далее — советуем вам особенно внимательно отнестись к проработке бизнес-плана. Для того, чтобы сделать все правильно, а также сэкономить ваши время и деньги, советуем ориентироваться на уже готовые образцы таких документов в интернете. Готовая автоматическая финансовая модель и понятная структура сделают процесс разработки бизнес-плана быстрым и четким. Также эффектным решением будет обращение за помощью к специалистам в сфере профессиональной разработки бизнес-планов.

Источник