- Примеры решений задач по инвестированию

- Задачи по инвестициям с решениями

- Анализ инвестиционного проекта

- Задача №161. Выбор проекта для инвестирования

- Решение:

- Задача: Решение задач по инвестициям (задачи на дисконтирование) —

- Задача 1

- Задача 2

- Задача 3

- Задача 3.1.1.

- Задача 3.1.5.

- Задача 3.2.5.

- Задача 4

- Методические указания

- Оценка экономической эффективности инвестиционных проектов, млн. руб.

- Решение задач по инвестиционному анализу 2

Примеры решений задач по инвестированию

В этом разделе вы найдете решенные задачи по предмету «Инвестиции» (инвестирование, инвестиционный менеджмент и т.д.). Примеры решений выложены бесплатно для вашего удобства. Если вам нужна помощь в выполнении своих работ, оставьте заявку.

Задачи по инвестициям с решениями

Задача 1. Проект А имеет капитальные вложения в 65000 руб., а ожидаемые чистые денежные поступления составляют 15000 руб. в год в течение 8 лет.

а) Какой период окупаемости этого проекта?

б) Альтернативная доходность равна 14%. Какова чистая приведенная стоимость?

в) Внутренняя норма доходности?

г) Индекс доходности?

Задача 2. а) Каковы периоды окупаемости каждого из следующих проектов (данные в таблице)

б) При условии, что вы хотите использовать метод окупаемости, и период окупаемости равен двум годам, на какой из проектов вы согласитесь?

в) Если период окупаемости равен трём годам, какой из проектов вы выберете?

г) Если альтернативные издержки составляют 10 %, какие проекты будут иметь положительные чистые текущие стоимости?

д) «В методе окупаемости слишком большое значение уделяется потокам денежных средств, возникающим за пределами периода окупаемости». Верно ли это утверждение?

е) «Если фирма использует один период окупаемости для всех проектов, вероятно, она одобрит слишком много краткосрочных проектов». Верно, или неверно?

Задача 3. Компания должна выбрать одну из двух машин, которые выполняют одни и те же операции, но имеют различный срок службы. Затраты на приобретение и эксплуатацию машин приведены в таблице.

(а) Какую машину следует купить компании, если ставка дисконта равна 6 %?

(б) Предположим, что вы финансовый менеджер компании. Если вы приобрели ту или другую машину и отдали её в аренду управляющему производством на весь срок службы машины, какую арендную плату вы можете назначить.

(в) Обычно арендная плата, описанная в вопросе (б), устанавливается предположительно — на основе расчёта и интерпретации равномерных годовых затрат. Предположим, вы действительно купили одну из машин и отдали её в аренду управляющему производством. Какую ежегодную арендную плату вы можете устанавливать на будущее, если темп инфляции составляет 8 % в год? (Замечание: арендная плата, рассчитанная в вопросе (а), представляет собой реальные потоки денежных средств. Вы должны скорректировать величину арендной платы с учётом инфляции).

Задача 4. Имеются следующие условные данные по двум вариантам проекта (табл. 1)

Требуется:

1. Определить по вариантам чистый дисконтированный доход (ЧДД), индекс доходности (ИД) и срок окупаемости (Ток).

2. Найти лучший вариант проекта.

За момент приведения к расчетным ценам принят конец 2-го года.

Задача 5. Выбрать наиболее эффективный инвестиционный проект при норме прибыли r =15% и следующих условиях: Проект Инвестиции 1С Прибыль по годам (Р) у.е.

Р1 Р2 Р3 Р4

П1 300 90 100 120 150

П2 300 150 120 100 90

Определить: NPV, PI, IRR

Задача 6. Рассчитать внутреннюю норму доходности проекта «Заря» стоимостью 180 млн. руб., если он в течение 7 лет обеспечивает ежегодный доход 35 млн. руб.

Задача 7. Компания Игрек анализирует ожидаемые денежные потоки двух альтернативных проектов (в тыс. руб):

Год 0 1 2 3 4 5 6 7

А -300 -387 -192 -100 600 600 850 -180

В -405 134 134 134 134 134 134 0

Рассчитать внутреннюю норму доходности каждого проекта.

Задача 8. Проектом предусмотрено приобретение машин и оборудования на сумму 150000 у.е.. Инвестиции осуществляются равными частями в течение двух лет. Расходы на оплату труда составляют 50000 у.е., материалы – 25000 у.е.. Предполагаемые доходы ожидаются во второй год в объеме 75000 у.е., третий — 80000 у.е., четвертый — 85000 у.е., пятый — 90000 у.е., шестой — 95000 у.е., седьмой — 100000 у.е. Оцените целесообразность проекта при цене капитала 12% и если это необходимо предложите меры по его улучшению.

Источник

Анализ инвестиционного проекта

Рассмотрим ряд задач по анализу и оценке бизнес-проектов.

Задача. Размер инвестиции — 200 000 тыс.руб. Доходы от инвестиций в первом году: 50 000 тыс.руб.; во втором году: 50 000 тыс.руб.; в третьем году: 90000 тыс.руб.; в четвертом году: 110000 тыс.руб. Ставка дисконтирования равна 15%. Определить период по истечении которого инвестиции окупаются.

Также определить чистый дисконтированный доход (ЧДД), индекс прибыльности. Сделать вывод.

Решение задачи

Чистые денежные потоки рассчитываются следующим образом:

Где CFi – денежные потоки по годам.

r – ставка дисконта.

t – номер года, 1-й, 2-й, 3-й и т.д.

Например в первый год получим чистый денежный поток, равный 50000*(1+0,15) 1 =43478,26 (т.р.)

Чистый дисконтированный доход ЧДД (английское сокращение NPV) ЧДД =∑CFi/(1+r) i – I,

Где I – размер инвестиций.

∑CFi/(1+r) i – сумма чистых денежных потоков.

Заполним таблицу с расчетными данными.

Сальдо денежных потоков =

ЧДД=3354,76 тыс. руб.

Срок окупаемости простой равен 3+10000 /110000=3,09 ( лет).

Срок дисконтированный равен 3+ 5 9 538,09 / 62 892,86 =3, 95 ( лет).

Индекс прибыльности рассчитывается следующим образом:

(чистые денежные потоки делим на размер инвестиций).

Индекс прибыльности равен = (43478,26 + 37807,18 + 59176,46 + 62892,86) / 200000 = 1 , 02 .

Выводы:

Таким образом, ЧДД >0,

Индекс прибыльности (рентабельности инвестиций) >1.

Срок окупаемости простой и дисконтированный менее 4 лет. Что говорит о том, что проект окупается в среднесрочной перспективе, и его можно считать эффективным.

Рассмотрим следующую задачу по оценке экономической эффективности вложения денежных средств в бизнес-проект.

Задача. Требуется рассчитать значение показателя чистого дисконтированного дохода для проекта со сроком реализации 3 гола, первоначальными инвестициями в размере 10 млн. руб. и планируемыми входящими денежными потоками равными: в первый год 3 млн руб., во второй год – 4 млн руб, в третий год – 7 млн руб. Стоимость капитала (процентная ставка) предполагается равной 12%. Также определить индекс прибыльности и срок окупаемости инвестиций (простой и дисконтированный). Сделать вывод.

ЧДД (Чистый дисконтированный доход) рассчитывается:

Где I – размер инвестиций.

∑CFi/(1+r) i – сумма чистых денежных потоков.

Чистые денежные потоки рассчитываются следующим образом:

Где CFi – денежные потоки по годам.

r – ставка дисконта.

t – номер года, 1-й, 2-й, 3-й и т.д.

Например в первый год получим чистый денежный поток, равный 3*(1+0,12) 1 =2,679 (млн руб.).

Обобщим расчеты в таблице.

денежных потоков = Накопленный

ЧДД=0,85 (млн руб)=850 тыс. руб.

Индекс рентабельности инвестиций определяется по формуле:

(чистые денежные потоки делим на размер инвестиций).

Индекс рентабельности инвестиций равен = (2,679 + 3,189 + 4,982) / 10 = 1 , 085 .

Срок окупаемости простой равен 2+3 / 7 = 2,43 ( года).

Срок дисконтированный равен =2+ 4,13 /4,982 = 2 , 83 ( лет).

Выводы по задаче:

ЧДД=850 тыс. руб., т.е. больше 0 .

Индекс рентабельности инвестиций=1,085, т.е. >1.

Срок окупаемости простой и дисконтированный менее 3 лет. Следовательно данный проект можно считать привлекательным с точки зрения эффективности вложения инвестиций в него.

Разберем задачу по экономике по расчету точки безубыточности.

Задача. Переменные затраты на единицу продукции: прямые материальные затраты — 60000 рублей, прямые трудовые затраты 25000 рублей, общепроизводственные затраты 20000 рублей, затраты на реализацию продукции 15000 рублей. Постоянные затраты составили: общепроизводственные затраты 6000000 рублей, затраты на рекламу 1500000 рублей, административные расходы 2000000 рублей. Цена продажи составляет 300000 рублей за единицу продукции. Рассчитать точку безубыточности, выручку, валовую маржу, валовую прибыль при объеме продаж в 80 шт.

Найдем точку безубыточности.

Точка безубыточности рассчитывается по формуле:

Точка безубыточности = Общие постоянные затраты / ( цена товара – переменные затраты на единицу).

Подставим данные задачи и найдем точку безубыточности.

Точка безубыточности = (6000000 + 1500000 + 2000000) / [300000 — (60000 + 25000 + 20000 + 15000)] = 53 ( шт.).

Выручка = Цена*Количество = 300000*80=24 000 000 (руб.).

Валовая маржа (маржинальная прибыль) рассчитывается по формуле.

Маржинальная прибыль = Выручка – Общие переменные затраты = 24 000 000 – 80 * (60000 + 25000 + 20000 + 15000) = 14 400 000 (руб.)

Валовая прибыль = Выручка – Переменные затраты – Постоянные затраты = 24 000 000 – 80 * (60000+25000+ 20000 + 15000) — ( 6000000 + 1500000 + 2000000)= 4 900 000 (руб.)

Чистая прибыль = Валовая прибыль – Налог на прибыль = 4 900 000 — 0,2*4 900 000 = 3 9 20 000 (руб.).

Ответ. Точка безубыточности (критический выпуск) = 53 шт.

Выручка = 24 млн руб., валовая маржа = 14,4 млн руб., валовая прибыль = 4,9 млн руб. Чистая прибыль = 3,92 млн руб.

Источник

Задача №161. Выбор проекта для инвестирования

Имеется три проекта вложения денежных средств. Ставка процента составляет 15% годовых.

| Проект | Доходы | Всего доходы | |

|---|---|---|---|

| 1 год | 2 год | ||

| Зайка | 750 | 750 | 1500 |

| Белочка | 500 | 1000 | 1500 |

| Енотик | 1000 | 500 | 1500 |

Рассчитать, какой проект является наиболее выгодным для инвестирования.

Решение:

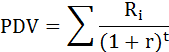

Для оценки будущих доходов при альтернативных вложениях капитала найдём текущую дисконтированную стоимость для каждого проекта по формуле:

PDV – текущая дисконтированная приведённая стоимость,

Ri – доход от инвестиций в году t,

r – ставка процента.

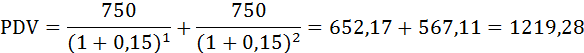

Величина дисконтированного дохода проекта Зайка:

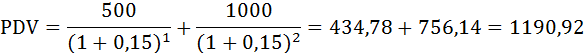

Величина дисконтированного дохода проекта Белочка:

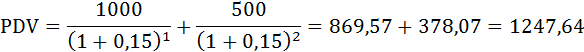

Величина дисконтированного дохода проекта Енотик:

Итак, проект Енотик оказывается предпочтительнее для инвестирования.

Источник

Задача: Решение задач по инвестициям (задачи на дисконтирование) —

Задача 1

Инвестиционный проект, требующий первоначальных вложений 40 800 ден. ед., генерирует денежные потоки величиной 23 000 ден. ед. ежегодно в течение восьми лет. Ставка дисконтирования 12%. Чему равен дисконтированный срок окупаемости этого проекта?

Дисконтированный срок окупаемости – период возврата денежных средств с учетом временной стоимости денег (ставки дисконта).

DPP – дисконтированный срок окупаемости инвестиций;

IC – первоначальные инвестиционные затраты в проекте;

CF – денежный поток, создаваемый инвестицией;

r – ставка дисконтирования;

n – срок реализации проекта.

| Год | Первоначальные затраты | Денежный | Дисконтированный денежный поток | Дисконтированный денежный поток нарастающим итогом |

| 40800 | ||||

| 1 | 23000 | 20539 | 20539 | |

| 2 | 23000 | 18331 | 38870 | |

| 3 | 23000 | 16376 | 55246 | |

| 4 | 23000 | 14628 | 69874 | |

| 5 | 23000 | 13041 | 82915 | |

| 6 | 23000 | 11661 | 94576 | |

| 7 | 23000 | 10396 | 104972 | |

| 8 | 23000 | 9292 | 114264 |

То есть, дисконтированный срок окупаемости проекта наступит на третий год, а именно 40800*3/55246= 2,2 года

Задача 2

Предприятие рассматривает четыре варианта инвестиционных проектов, реализация которых требует равных капиталовложений. Финансирование предполагается осуществить за счет банковского кредита под 18% годовых.

Динамика прогнозируемых денежных потоков следующая.

Исходные данные

| Год | Проект | |||

| 1 | 2 | 3 | 4 | |

| 0-й | -3600 | -3600 | -3600 | -3600 |

| 1-й | 300 | 900 | 900 | |

| 2-й | 300 | 900 | 1350 | 2700 |

| 3-й | 750 | 1500 | 1500 | 1500 |

| 4-й | 3600 | 1800 | 1800 | 750 |

| 5-й | 3750 | 2700 | 2250 | 600 |

- Определите экономическую эффективность каждого проекта (NPV);

- Выберите оптимальный проект.

Формула расчета NPV выглядит:

где: n, t — количество временных периодов,

CF — денежный поток (Cash Flow),

R — стоимость капитала (ставка дисконтирования, Rate)

Рассчитаем дисконтированную стоимость для первого проекта.

| Год | Первоначальные затраты | Денежный | Дисконтированный денежный поток | Дисконтированный денежный поток нарастающим итогом |

| 3600 | -3600 | |||

| 1 | -3600 | |||

| 2 | 300 | 215,4 | 215,4 | |

| 3 | 750 | 456,75 | -3384,6 | |

| 4 | 3600 | 1857,60 | -2927,85 | |

| 5 | 3750 | 1638,75 | -1070,25 | |

| Итого | 568,5 |

Для второго проекта:

| Год | Первоначальные затраты | Денежный | Дисконтированный денежный поток | Дисконтированный денежный поток нарастающим итогом |

| 3600 | -3600 | |||

| 1 | 300 | 254,1 | -3345,9 | |

| 2 | 900 | 646,2 | -2699,7 | |

| 3 | 1500 | 913,5 | -1786,2 | |

| 4 | 1800 | 928,8 | -857,4 | |

| 5 | 2700 | 1179,9 | 322,5 | |

| Итого | 322,5 |

Для третьего проекта:

| Год | Первоначальные затраты | Денежный | Дисконтированный денежный поток | Дисконтированный денежный поток нарастающим итогом |

| 3600 | -3600 | |||

| 1 | 900 | 762,3 | -2837,7 | |

| 2 | 1350 | 969,3 | -1868,4 | |

| 3 | 1500 | 913,5 | -954,9 | |

| 4 | 1800 | 928,8 | -26,10 | |

| 5 | 2250 | 983,25 | 957,15 | |

| Итого | 957,15 |

Для четвертого проекта:

| Год | Первоначальные затраты | Денежный | Дисконтированный денежный поток | Дисконтированный денежный поток нарастающим итогом |

| 3600 | -3600 | |||

| 1 | 900 | 762,3 | -2837,7 | |

| 2 | 2700 | 1938,6 | -899,10 | |

| 3 | 1500 | 913,5 | 14,4 | |

| 4 | 750 | 387,0 | 401,4 | |

| 5 | 600 | 262,2 | 663,6 | |

| Итого | 663,6 |

Наиболее оптимальным является третий проект, так как его дисконтированная стоимость больше других.

Задача 3

Предприятие- инвестор рассматривает инвестиционный проект – приобретение нового технологического оборудования. Стоимость оборудования – 18 000 тыс. руб., срок эксплуатации – 5 лет. Амортизация оборудования исчисляется по линейному методу и составляет 20% годовых. Выручка от реализации прогнозируется по годам в следующих объемах.

Таблица – Исходные данные, тыс. руб.

| Год | ||||

| 1 | 2 | 3 | 4 | 5 |

| 12 240 | 13 320 | 14 760 | 14 400 | 10 800 |

Текущие расходы в первый год эксплуатации составляют 6 120 тыс. руб. и ежегодно увеличиваются на 5%. Ставка налога на прибыль – 24%. Ставка сравнения принята в размере 14%.

Оцените проект по показателю чистого дисконтируемого дохода.

| Год | |||||

| 1 | 2 | 3 | 4 | 5 | |

| Выручка | 12 240 | 13 320 | 14 760 | 14 400 | 10 800 |

| Оборудование | 18000 | ||||

| Амортизация | 3600 | 3600 | 3600 | 3600 | 3600 |

| Расходы | 6120 | 6426 | 6747,3 | 7084,7 | 7438,9 |

| Валовая прибыль | 6120 | 6894 | 8012,7 | 7315,3 | 3361,1 |

| Налог на прибыль | 1468,8 | 1654,6 | 1923,0 | 1755,7 | 806,7 |

| Чистая прибыль | 4651,20 | 5239,4 | 6089,7 | 5559,6 | 2554,4 |

| Итого отток ДС | 18000 | ||||

| Итого приток ДС | 8251,2 | 8839,4 | 9689,7 | 9159,6 | 6154,4 |

Приток ДС = Чистая прибыль амортизация

Рассчитаем дисконтированную стоимость для проекта.

| Год | Первоначальные затраты | Денежный | Дисконтированный денежный поток | Дисконтированный денежный поток нарастающим итогом |

| 18000 | -18000 | |||

| 1 | 8251 | 7236,1 | -10763,9 | |

| 2 | 8839 | 6797,2 | -3966,7 | |

| 3 | 9690 | 6540,8 | 2574,1 | |

| 4 | 9160 | 5422,7 | 7996,8 | |

| 5 | 6154 | 3193,9 | 11190,7 | |

| Итого | 11190,7 |

Таким образом, чистый дисконтированный доход меньше первоначальных инвестиций, значит проект неэффективен.

Задача 3.1.1.

В рассмотрении находится инвестиционный проект. Согласно ему инвестор должен вложить 10 тыс. у. е. Обещанный ему среднегодовой доход составляет 3 тыс. у. е. Найти срок окупаемости, выраженный в годах и месяцах.

Методические указания: использовать формулу (3.1.1).

Доход поступает равномерно, поэтому используем следующую формулу:

PP = K/Dср = 10000/3 тыс. = 3,33 года.

Выразим нецелую часть года в месяцах:

0,33

Ответ: Cрок окупаемости инвестиционного проекта — 3 года и 4 месяца.

Задача 3.1.5.

Рассматривается вопрос о приобретении одной из двух машин, А и B. Ожидается, что их эксплуатация будет приносить доход в течение 2 и 3 лет соответственно (табл. 3.1.3). Альтернативные издержки равны 10 %. Вычислите чистую приведенную стоимость каждой машины. Какую машину следует купить?

Таблица 3.1.3 — Потоки денежных средств для проектов А и В, руб.

Потоки денежных средств (тыс. р.)

Методические указания: использовать формулу (3.1.6).

Используем стандартную формулу чистой приведенной стоимости:

Исходя из показателя чистой приведенной стоимости, следует выбрать машину В, т. к. NPV у этого проекта больше. Однако следует помнить, что критерий NPV используется при сравнении равномасштабных проектов. Здесь проекты имеют разные масштабы как с точки зрения вложений, так и срока эксплуатации. Поэтому необходимо привлечь критерий рентабельности инвестиций — PI:

PI = PV / K = (NPV K) / K.

PI (A) = (100 100) / 100 = 2 = 200 %;

PI (B) = (180 120) / 120 = 2,5 = 250 %.

По данному критерию также следует отдать предпочтение проекту В.

Ответ: Следует выбрать машину В.

Задача 3.2.5.

В табл. 3.2.9 приведены исходные данные по двум альтернативным проектам. Требуется выбрать один из них при условии, что стоимость капитала, предназначенного для инвестирования проекта: а) 8 %; б) 15 %. Определить точку Фишера.

Таблица 3.2.9 — Денежные потоки по имеющимся проектам, тыс. р.

Задача 4

Предположим, компания «Проминвест» строит бюджет капитальных вложений, оценивая два проекта. Проект А предполагает единовременные инвестиции 20 тыс. долл. и получение по 15 тыс. долл. в течение четырех лет. Проект Б предполагает единовременные инвестиции 10 тыс. долл. и получение по 18 тыс. долл. в течение двух лет. Цена капитала для обоих проектов 12% годовых. Какой проект выгоднее?

Рассчитаем дисконтированную стоимость для первого проекта

| Год | Первоначальные затраты | Денежный | Дисконтированный денежный поток | Дисконтированный денежный поток нарастающим итогом |

| 20000 | -20000 | |||

| 1 | 15000 | 13395 | -6605 | |

| 2 | 15000 | 11955 | 5350 | |

| 3 | 15000 | 10680 | 16030 | |

| 4 | 15000 | 9540 | 25570 | |

| Итого | 25570 |

В общем виде для любого инвестиционного проекта формула для расчета внутренней нормы доходности IRR выглядит так:

Внутренняя норма доходности = 64,84%

Рассчитаем дисконтированную стоимость для первого проекта

| Год | Первоначальные затраты | Денежный | Дисконтированный денежный поток | Дисконтированный денежный поток нарастающим итогом |

| 10000 | -10000 | |||

| 1 | 18000 | 16074 | 6074 | |

| 2 | 18000 | 14346 | 20420 | |

| Итого | 20420 |

Внутренняя норма доходности = 151,56%.

Таким образом, внутренняя норма доходности второго проекта больше, поэтому он выгоднее.

Методические указания

Приступая к рассмотрению примеров и самостоятельному решению задач, необходимо внимательно прочесть контент по соответствующему вопросу темы. Базовые концепции в данной теме — это концепция денежного потока, концепция временной ценности денег, концепция компромисса между риском и доходностью, концепция альтернативных затрат.

Важнейшие понятия: чистый дисконтированный доход ЧДД (Net Present Value — NРV), внутренняя норма доходности — ВНД (Internal Rate of Return — IRR), индекс доходности (рентабельности) инвестиции (Profitability Index — РI). Эти понятия следует выучить и разобраться в их соотношениях.

В решении задач используются формулы, объяснение которых представлено в контенте. Для облегчения поиска необходимых разъяснений в контенте нумерация формул и обозначения в практикуме такие же, как и в контенте.

Оценка экономической эффективности инвестиционных проектов, млн. руб.

Чистый денежный поток

Задача 8. Коммерческая организация «Центр социальных технологий» имеет в своем распоряжении транспортное средство ВАЗ 21053, техническое состояние которого не позволяет его использовать без дополнительного капитального ремонта. Текущая рыночная стоимость ВАЗ составляет 140 тыс. руб., а стоимость капитального ремонта оценивается в 50 тыс. руб.

Используя показатель годовых эквивалентных затрат (АЕС) и требуемую рентабельность, равную 10%, обоснуйте выбор между заменой старого оборудования и его капитальным ремонтом.

ТК – 8. Задание

Задача 1. Финансирование инвестиционного проекта осуществляется за счет дополнительного выпуска обыкновенных и привилегированных акций, а также за счет привлечения заемных средств. Структура капитала и цена отдельных его компонентов представлены в табл. 1. Рассчитать среднюю взвешенную цену инвестиционного капитала.

Задача 2. Перед реализацией инвестиционной программы собственный и заемный капитал компании составлял соответственно 98370 и25150 тыс. руб. Цена источников собственных средств – 15%, источников заемных средств – 8%. Оптимальная для предприятия доля заемных средств в общей величине финансирования составляет 32,0%. Для осуществления долгосрочных инвестиций необходимо дополнительно 24700 тыс. руб.

Определить предельную (маржинальную) цену капитала, направленного на финансирование долгосрочных инвестиций, если:

- цена собственных средств финансирования в новой структуре капитала – 15%, цена заемных средств финансирования в новой структуре капитала – 8%;

- после осуществления капитальных вложений цена собственного капитала увеличилась до 15,2%, цена заемного капитала снизилась до 7,5%.

Задача 4. Ежегодный объем реализации предприятия составляет 5 тысяч станков. Отпускная цена каждого 100 тыс. руб. Постоянные издержки за год составляют 200 млн руб., операционная прибыль – 50 млн руб.

Предприятие использует только собственные источники финансирования. Балансовая оценка активов равна 500 млн руб.

Рассматривается инвестиционный проект по модернизации производственного процесса. Инвестиционные затраты составляют400 млн руб. В результате постоянные издержки увеличатся на50 млн руб., переменные издержки на единицу продукции сократятся на 10 тыс. руб., выпуск продукции увеличится на 2 тысячи станков, отпускная цена снизится до 95 тыс. рублей. Средневзвешенная стоимость капитала предприятия равна 10%.

Следует ли предприятию принимать проект? Как изменится эффект операционного рычага после принятия проекта? Увеличивает ли проект риск предприятия? Определите значение критического дохода для предприятия.

Предположим, что отсутствуют возможности внутреннего финансирования и предприятию необходимо взять кредит под 10% годовых. Используя формулу Дюпона, оцените ожидаемую доходность инвестиционного проекта. Следует ли принимать проект при заемном финансировании?

Решение задач по инвестиционному анализу 2

Ниже приведены условия и решения задач. Закачка решений в формате doc и mcd начнется автоматически через 10 секунд.

Предприятие собирается приобрести оборудование, чтобы самостоятельно производить детали, которые раньше покупали от поставщиков. Стоимость оборудования — 500000. Эксплуатационные расходы в первый год составляют100000 и ежегодно возрастают на 10000. За поставку деталей ежегодно платили поставщикам по 250000. Срок эксплуатации оборудования – 5 лет. Ликвидационная стоимость – 30000 (чистый доход от продажи оборудования в конце 5-го года). Ставка по альтернативным проектам- 8% годовых. Эффективна ли данная инвестиция ( NPV , PI , IRR , MIRR , PP , PPD )? Дайте письменное заключение о целесообразности реализации проекта.

Источник