- Что характеризует индекс по доходности и как рассчитать его формулу

- Понятие рентабельности или индекса доходности

- Индекс рентабельности инвестпроекта: методика и формулы

- Значение показателей индекса по доходности

- Роль индекса по доходности в оценке бизнес-плана

- Расчёт доходности в таблице Excel

- Достоинства и проблемы показателя доходности

- Показатели эффективности и привлекательности инвестиционных проектов

- Чистая приведенная стоимость проекта

- Дисконтированный индекс доходности инвестиционного проекта

- Индекс доходности инвестиций

- Внутренняя норма доходности инвестиционного проекта

- Модифицированная внутренняя ставка доходности

- Срок окупаемости первоначальных инвестиций

- Коэффициент эффективности инвестиций

Что характеризует индекс по доходности и как рассчитать его формулу

Инвестор, прежде чем вкладывать средства в какое-либо предприятие, стремится проанализировать, какая прибыль может быть получена в результате. К числу параметров, посредством которых оцениваются перспективы развития бизнес-проекта, относится PI — индекс доходности. Термин имеет несколько названий — Present value index или прибыльности, DPI или рентабельности.

Понятие рентабельности или индекса доходности

Рентабельность проекта обозначает его прибыльность. С помощью этого показателя оценивают потенциальную доходность любого бизнеса. На практике понятие рентабельности широко применяют для оценки экономического состояния предприятия, конкурентоспособности выпускаемой продукции или оказываемых услуг. Для этого отдельный вид продукции сравнивают с таковым у конкурирующих компаний или с другим видом товара, выпускаемого предприятием.

Этот индекс, как показатель, является универсальным. С его помощью можно сравнивать эффективность и прибыльность проектов различного масштаба. Если выразить индекс как понятие в числах, оно отобразит цифру чистой прибыли, делённую на количество затраченных ресурсов. Поэтому возникло понятие — рентабельности вложенного капитала или, простыми словами, доходности.

Индекс рентабельности инвестпроекта: методика и формулы

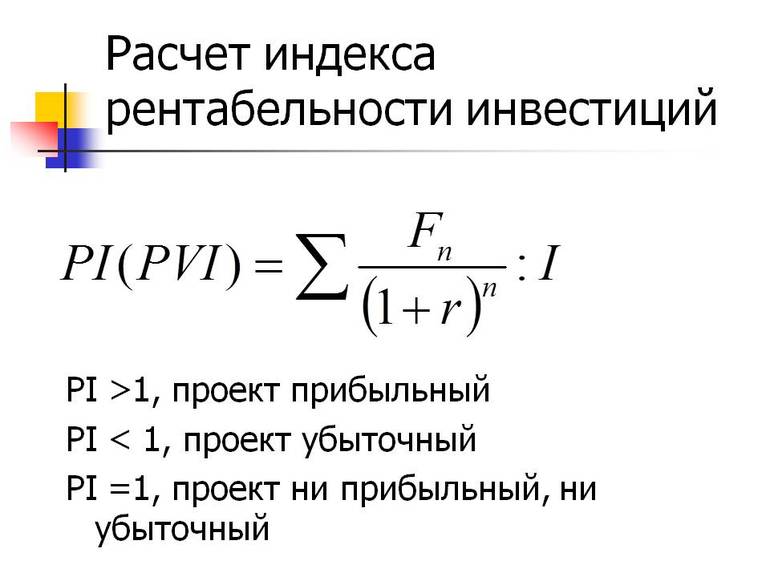

Profitability Index для оценки инвестиций задействую, оценивая относительную доходность различных вложений средств. Рассчитать его величину можно с помощью матформулы:

NPV это чистая стоимость входящих инвестпотоков в реальном времени в рублях. I — величина вкладов в инвестпроект в рублях. Для инвестиций Индекс по доходности используют при оценке относительной отдачи предназначенных для идеи финансов. Если вливания капитала в крупный бизнес-проект разнесены на длительный период, в формулу вводится величина дисконтирования по средней норме отдачи за год.

Значение показателей индекса по доходности

Рассчитывать индекс доходности нужно, чтобы определить возможную эффективность от инвестиции в конкретный бизнес-проект, и успешно ли составлен бизнес-план. Чем выше цифра индекса рентабельности для вложений, тем больший доход способна принести идея в перспективе. Результаты анализа полученных данных характеризуются следующим образом:

- Когда значение индекса прибыльности получается менее 1, проект признается не доходным, и делать дальнейшие вливания нецелесообразно.

- Когда индекс равен единице, считается, что финансовые потоки будут равны прибыли от проекта. Для этого случая возможен запуск бизнес-процессов, но требуется его существенная доработка.

- Если показатель индекса доходности превышает единицу, такой бизнес-план признается перспективным и принимается к рассмотрению.

- Если сравниваются 2 показателя от 2 разных планов, к работе принимается тот, у которого выше значение индекса. Считается, что он обладает большим потенциалом к получению прибыли.

Роль индекса по доходности в оценке бизнес-плана

Любой бизнес-план требует проведения серии расчётов в финансовой части. Здесь учитывается несколько главных показателей. На их основании судят о пригодности проекта к воплощению в жизнь. К числу показателей относятся:

- чистая дисконтированная прибыль;

- внутренняя норма доходности;

- индекс доходности;

- дисконтированное время вероятной окупаемости.

Чтобы бизнес-план был принят и одобрен, необходимо, чтобы чистая дисконтированная прибыль была выше 0, а время окупаемости проекта было минимальным. Оценить ставку дисконта можно разными способами. Если планируется вложить кредитные деньги, то минимальной величиной дисконтирования должна быть процентная ставка по кредиту. Здесь полученная прибыль позволит покрыть расходы. Иначе инвестору гораздо выгоднее направить финансы на счёт в банковское учреждение и не рисковать ими в инвестпроектах.

Если же инвестиции проводятся из собственных финансов, ставка доходности вложений должна равняться или быть большей, чем уровень уже имеющейся доходности бизнесмена. Кроме того, цифра ставки дисконтирования нужна меньшей величины налога на прибыль с имеющегося капитала.

Исходя из этих факторов, проводить оценку рентабельности предприятия всегда нужно по нескольким параметрам — индексу доходности, дисконтной ставке и текущей стоимости всех инвестиций. Определение индекса доходности требуется проводить не только перед принятием бизнес-проекта в момент выбора, но и в ходе реализации и после завершения.

Большое значение имеет и величина, обратная индексу. Она называется сроком окупаемости для инвестиций (РР — Pay-Back-Period). Этот показатель позволяет определить, как скоро инвестор получит доход от вложения своего капитала. В России доходы от инвестиционных проектов можно ожидать спустя 3 года. Это связано с особенностями экономических процессов в стране. Для кредитных средств предельным сроком окупаемости считается 5 лет. В странах с развитой экономикой период составляет 7 лет.

Расчёт доходности в таблице Excel

Один из наиболее простых способов расчёта индекса — оценка с помощью Excel. Ее использует большинство инвесторов, так как она отличается простотой, высокой точностью и скоростью операций. С помощью таких таблиц можно подсчитать дисконтированные расходы и прибыль.

Разработано 2 варианта расчётов доходности. Первый из них отличается простым алгоритмом для индекса:

- финансовый поток определяется с помощью формулы CF = С8-D8;

- дисконтированный финансовый поток рассчитывается Е8/(1+ (1+$C4 $)) А8;

- чистый дисконтированный финансовый поток вычисляется как (F8: F16)—B7;

- с помощью отношения F17/B7 можно вычислить индекс прибыльности.

Для доходности существует второй вариант — более сложный. В нем используется встроенная формула, которая помогает рассчитывать параметры, необходимые для определения дисконтированной прибыли.

Достоинства и проблемы показателя доходности

Индекс доходности даёт вкладчику большое количество преимуществ. Можно сравнивать несколько инвестпроектов различных по объёму вложений. Показатель позволяет также применять ставку дисконтирования к инвестидеям, когда трудно прогнозировать и формализовать часть данных. Формулы для обработки довольно просты и не требуют установки дополнительного программного обеспечения. Достаточно внести все исходные в таблицу Excel.

Наряду с этим, индекс имеет некоторые недостатки, которые проявляются во время его использования:

Не всегда получается спрогнозировать уровень влияния различных факторов на финпотоки.

Для некоторых идей норму дисконта бывает сложно вычислить.

Это касается и расчёта планируемых финпотоков.

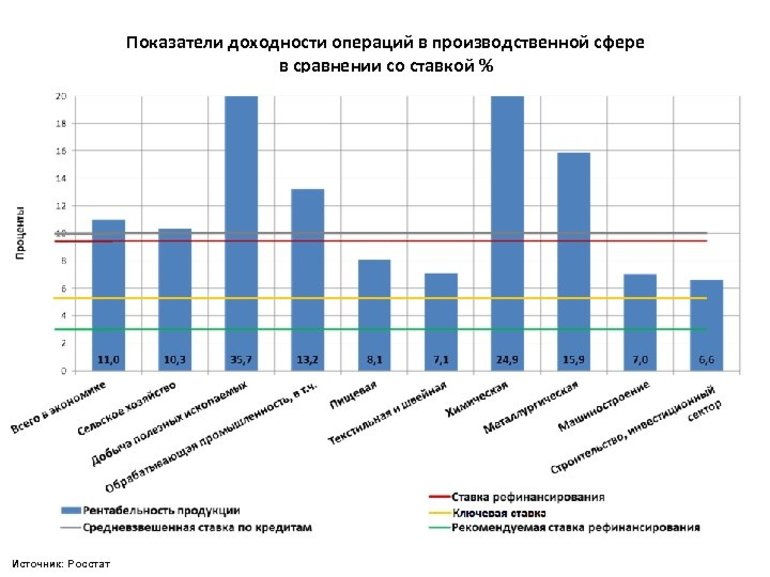

Стабильность финансовых поступлений обусловлена несколькими внешними факторами. Среди них ведущую роль играют ключевая ставка Центробанка, затраты на приобретение материалов и сырья, а также объёмы реализации готовой продукции. Немаловажную роль играет также действующая финансовая политика компании, и какая экономическая обстановка на тот или иной момент наблюдается в государстве. Все эти факторы оказывают непосредственное влияние на ставку дисконта, следовательно, доходность.

Спрогнозировать их бывает не всегда легко. Чем больше предполагаемый срок жизни проекта, тем выше неопределённость при расчётах. В качестве примера можно привести наложение санкций на некоторые российские предприятия, что негативно отразилось на их экономическом состоянии.

Таким образом, при внешней простоте расчётов по формуле индекса доходности могут возникать неожиданные затруднения, снижающие точность показателя.

По каким формулам и в какой программе вы рассчитываете показатель доходности?

Источник

Показатели эффективности и привлекательности инвестиционных проектов

Эффективность инвестиций оценивается довольно большим количеством показателей. Их используют специалисты — аналитики инвестиционных процессов. Для инвесторов обычно достаточно несколько из них, чтобы принять решение об инвестировании. Ниже приводим этот необходимый перечень.

Показатели оценки эффективности инвестиционных проектов:

- чистая приведенная стоимость проекта (NPV);

- индекс доходности (PI);

- внутренняя норма доходности (IRR, %);

- модифицированная внутренняя ставка доходности (MIRR, %);

- срок окупаемости первоначальных инвестиций (РР);

- период окупаемости первоначальных инвестиций, рассчитанный с учетом дисконтирования денежных потоков (DPP);

- коэффициент рентабельности инвестиций (ARR).

Группа этих показателей иногда дополняется показателями, характеризующими денежные потоки в процессе инвестирования – денежные поступления (Чистые денежные поступления NV) и денежные оттоки (Максимальный денежный отток Cash Outflow).

Чистая приведенная стоимость проекта

Поскольку главная цель большинства инвестиций является получение от них максимального дохода показателем, отражающим это стремление инвесторов, является чистая приведенная стоимость инвестиционного проекта.

Данный показатель дает инвестору информацию о том, какую абсолютную величину денег он получит за весь жизненный цикл инвестиционного проекта.

Для его расчета необходимо знать характер денежных потоков, который вызовут инвестиции, и как они будут меняться во времени.

- cтоимость капитала инвестируемого объекта;

- кредитная ставка банков в финансовом окружении;

- среднеотраслевая доходность капитала для инвестируемого объекта;

- доходность финансовых инструментов на фондовом рынке;

- внутренняя норма доходности.

Денежные притоки на инвестируемый объект в виде денежных поступлений NV рассчитываются так:

- CIt – инвестиции за весь жизненный цикл проекта;

- CFt – денежные поступления за весь жизненный цикл проекта;

- n – жизненный цикл инвестиций.

Здесь денежные поступления за весь инвестиционный цикл не включают в себя денежные потоки от операционной деятельности и финансовой деятельностью Они учитываются в процессе реализации инвестиционного процесса.

Для расчетов чистой приведенной стоимости денежные потоки подвергаются дисконтированию по ставке r.

Расчет чистой приведенной стоимости проекта на предварительной стадии инвестирования осуществляется по формуле:

- ICt – приток инвестиций в период от i=0 до T;

- CFt – денежный поток от инвестиций в t–год;

- n – длительность жизненного цикла инвестиций;

- r – норма дисконтирования.

Если вложения делаются одномоментно, то формула приобретает вид:

где ICo – первоначальные инвестиции.

Для упрощения расчетов NPV частное от деления

именуют коэффициентом дисконтирования и, их значения, при различных r, сводят в специальные таблицы, где можно легко определить необходимый коэффициент под заданные условия. Эти табулированные значения легко найти в интернете.

- служит критерием целесообразности вложений в данный инвестируемый объект,

- оценочным показателем при выборе вариантов;

- абсолютным показателем будущей доходности инвестиций.

Одновременно показатель при равенстве его 0, показывает предельный уровень доходности по нижней границе, отраженной выбранной нормой дисконтирования r. Если , они не окупаются, а при , инвестиции принесут инвестору увеличение его капитала. Очевидно, что выбор нормы дисконтирования влияет на конечный результат при решении об инвестициях.

Чем выше эффективность действующего капитала, в который направляются инвестиции, тем меньше будет прирост капитала при прочих равных условиях. Иными словами, в высокоэффективное производство целесообразно делать высокоэффективные инвестиционные проекты.

- 1 инвестиционный объект со стоимостью капитала на уровне 25%;

- 2 инвестиционный объект на уровне 15%;

- Срок жизни инвестиций – 3 года;

- Размер первоначальных инвестиций 60 млн. рублей;

- Среднеотраслевая доходность предприятий данной отрасли 14%.

Поступления дохода от инвестиций:

- Для 1 объекта: 1 год – 27 млн.рублей; 2 год – 33 млн. рублей; 3 год 35 млн. рублей.

- Для 2 объекта: 1 год – 27 млн.рублей; 2 год – 33 млн. рублей; 3 год 35 млн. рублей.

Для 1 объекта норма дисконтирования в 14% неприемлема, так как инвестиционный проект снизит стоимость его капитала, поэтому она может быть не ниже 25%. Рассчитаем NPV при такой норме дисконта: NPV =-60 +27/1,25 + 33/1,5625 + 35/1,953 = -60 + 21,6 + 21,12 + 18,14 = 0,86.

Для 2 объекта: NPV =-60 +27/1,15 + 33/1,322 + 35/1,52 = -60 + 23,47 + 24,96 + 23,02 = 11,45.

Пример показывает, что один и тот же проект для предприятий с разной нормой дисконтирования может быть малоприбыльным и прибыльным. Чтобы устранить неоднозначность подобных оценок на помощь приходят относительные показатели эффективности инвестиционных проектов.

Дисконтированный индекс доходности инвестиционного проекта

Дисконтированный индекс доходности представляет собой отношение всех доходов от инвестиций, дисконтированных по ставке привлечения капитала в инвестиции за жизненный цикл проекта к размеру всех инвестиций также дисконтированный по времени этих вложений. Индекс доходности обозначается как DPI (Discounted Profitability Index) и формула его расчета выглядит так:

Очевидно также, что дисконтированный индекс доходности инвестиций должен быть больше 0.

Индекс доходности инвестиций

Для небольших инвестиционных объектов со сроками реализации около года или несколько больше используют упрощенную формулу индекса доходности инвестиций, которая выглядит следующим образом:

Так для предыдущего примера мы получим:

Для 1 объекта = 60,86 / 60 = 1,014.

Для 2 объекта = 71,45/60 = 1,19.

В данном случае индекс доходности подтверждает, что объект 2 более прибыльный, чем объект 1. Инвестор предпочтет 2 объект, хотя стоимость капитала объекта инвестирования у 1 объекта существенно выше и финансовая устойчивость тоже выше.

Внутренняя норма доходности инвестиционного проекта

Внутренняя норма доходности широко используется при оценке инвестиционных проектов и при их анализе, она обозначается IRR (Internal rate of return) . Математическое выражение внутренней нормы доходности выглядит так:

IRR = r, при NPV = 0, или более подробно:

- CFt – денежный поток от инвестиций в t -м году;

- ICt – инвестиционный поток в t–м году;

- n – срок жизни проекта.

Кроме этого, полученная внутренняя норма доходности может служить нормой дисконтирования денежных потоков при расчетах показателей оценки инвестиционных проектов.

При сравнении нескольких инвестиционных вариантов IRR служит критерием отбора более эффективного варианта. Показатель IRR выражается в процентах, поэтому как относительный показатель, он используется для сравнения даже разномасштабных проектов и с различными жизненными циклами.

Расчет показателя ведется методом последовательного приближения. Функция NPV(r) имеет нелинейный характер, поскольку знаменатель в вышеприведенном уравнении имеет степенную функцию. Поэтому определяются r, близкие к показателю NPV = 0, и в этом диапазоне осуществляется подбор r, при котором выполняется уравнение NPV = 0.

График, приведенный ниже, показывает, как это выглядит:

Находится значение NPV≥0, на графике и значение NPV≤0, на графике .

Далее для расчета IRR принимаем, что отрезок между обозначенными на кривой точками имеет линейный характер. Тогда легко определяем IRR из линейного уравнения:

Данный расчет показывает для 1 варианта 25,88%, что означает, что проект должен обеспечить такую среднюю норму доходности на весь срок существования проекта и поскольку IRR > r, который мы приняли равным 25%, проект реализуем.

Для 2 варианта 18%, средневзвешенная стоимость капитала равна 14%, а среднеотраслевая доходность предприятий в отрасли 15%. и может быть предложен инвестору для реализации.

Модифицированная внутренняя ставка доходности

Модифицированная внутренняя ставка доходности необходима при расчетах эффективности инвестиционных проектов, в которых прибыль от него ежегодно реинвестируется по ставке стоимости совокупного капитала инвестируемого объекта. В этом случае формула приобретает вид:

- MIRR — модифицированная внутренняя ставка доходности;

- d – средневзвешенная стоимость капитала;

- r – ставка дисконтирования денежных притоков;

- CFt – денежные притоки в t-ый год жизни проекта;

- ICt – инвестиционные денежные потоки в t-ый год жизни проекта;

- n – срок жизненного цикла проекта.

Оба показателя и имеют общий недостаток: денежные притоки от инвестиционной деятельности должны быть релевантными, т.е. на всем процессе приростными. В случае возникновения разно знаковых потоков расчет показателей не будет отражать реальную картину.

Показатели оценки инвестиционных проектов включают несколько простых и наглядных показателей, имеющих широкое применение у инвесторов, и наиболее распространенный среди них — срок окупаемости инвестиций.

Срок окупаемости первоначальных инвестиций

Этот показатель говорит инвестору о сроке возврата ему первоначальных вложений.

Общая формула расчета срока окупаемости выглядит следующим образом:

- PP – срок окупаемости инвестиций;

- Io – первоначальные инвестиции в проект;

- CFt – денежный поток от инвестиций в t-том году;

- t – период расчета срока окупаемости .

Если есть возможность определить среднегодовой или среднемесячный доход от вложенных средств, то:

Данный показатель прост и нагляден, но не учитывает фактор изменения стоимости денег во времени.

Если этот фактор ввести в расчет показателя окупаемости, то он будет называться период окупаемости первоначальных вложений, рассчитанный с учетом дисконтирования денежных потоков (DPP):

- CFt – денежный поток от инвестиций в t-том году;

- r – норма дисконтирования денежных поступлений.

Из сравнения этих формул очевидно, что всегда DPP > PP.

Есть еще один недостаток этих показателей: за пределами сроков окупаемости денежные потоки могут изменяться разными темпами и при одинаковых сроках окупаемости сумма накопленного денежного потока может оказаться различной.

Иными словами, нельзя ориентироваться на данный показатель в случае сравнения вариантов инвестирования, необходима обязательная абсолютная оценка накопленного денежного потока за жизненный цикл проекта.

Коэффициент эффективности инвестиций

Если внимательно посмотреть на формулу расчета коэффициента инвестиций, нетрудно заметить, что он по смыслу является обратной величиной срока окупаемости инвестиций:

CFcr — среднегодовой приход денежных средств от проекта в течение жизни проекта. Особенно это видно когда If=0.Тогда нет необходимости ее учитывать в формуле, и она приобретает вид:

РР – срок окупаемости проекта.

Все приведенные показатели характеризуют инвестиции с экономической точки зрения. Инвестора интересуют еще показатели характеризующие степень риска инвестиционного проекта. К этим показателям относятся вероятностные оценки достижения заложенных в инвестиционный проект параметров. Показатели риска характеризуются математическим ожиданием рисковых событий в заданном диапазоне. Рисковые события определяются при анализе характеристик инвестируемого объекта, таких как доходность его капитала, финансовая устойчивость инвестируемого объекта, оборачиваемость его активов и ликвидность капитала. Показатели экономической эффективности вкупе с показателями риска образуют показатели инвестиционной привлекательности проекта. На их основе инвестор и принимает решение о целесообразности инвестиций в тот или иной проект.

Методы оценки экономической эффективности инвестиций.

Технико-экономическое обоснование инвестиционного проекта.

Анализ эффективности инвестиций и их оценка.

Оценка инвестиционных проектов по уровню их рентабельности.

Источник