- Овернайт на брокерском счете — дополнительная доходность от ценных бумаг

- Что такое овернайт простыми словами?

- Сколько можно заработать?

- Главный риск овернайт

- Овернайт у иностранного брокера

- Резюмируя

- Бесплатный овернайт

- Как НЕ НУЖНО открывать ИИС в ВТБ. И как нужно

- ВТБ мои инвестиции полная инструкция по работе мобильного приложения.

- Что такое валютный своп на бирже «Форекс»: особенности и примеры расчета

- Что такое овернайт

- Преимущества и недостатки

- Особенности овернайта

- Проценты овернайт в Тинькофф

- Условия начисления

- Возможные риски

- Как отключить овернайт в Тинькофф

- Условия размещения депозита

- Актуальные предложения банков

Овернайт на брокерском счете — дополнительная доходность от ценных бумаг

Подключенный овернайт позволяет получить определенную прибавку к доходности. Что это такое? Сколько можно заработать? Какие риски несет инвестор? И стоит ли овчинка выделки?

Что такое овернайт простыми словами?

У вас есть на брокерском счете ценные бумаги. Продавать их в ближайшее время не планируете. Например, получаете стабильно дивиденды по акциям.

Ваш брокер предлагает вам сделку.

— Дружище! Одолжи мне, например 1 000 акций Газпрома до завтра. Все равно они у тебя лежат без движения. Утром я тебе их верну в целости и сохранности. А еще сверху приплачу процент от стоимости взятых в долг активов.

— Ок. Почему бы и нет! А для чего они тебе?

— Другой мой клиент-трейдер, хочет зашортить Газпром. Я возьму бумаги у тебя. Дам ему в долг. Под проценты естественно. А прибыль поделим пополам . по совести.

— Хорошо! Уговорил. Бери.

Овернайт (overnight, анг. до утра, на ночь) — это однодневный займ брокеру ценных бумаг под проценты.

Как это работает?

Чтобы брокер не спрашивал каждый раз разрешение клиента о займах овернайт, в договоре прописывается данное условие. Либо его можно подключить отдельно позже. И поставить на поток, выдачу активов под проценты в долг.

Сколько можно заработать?

Для примера, ставка овернайт у брокера Сбербанка — 2% годовых.

Но это не значит, что имея ценных бумаг на 100 000 рублей вы будете стабильно получать 2 тысячи в год сверху. Помимо основного дохода от купонов, дивидендов и роста курсовой стоимости.

На чистый заработок (помимо суммы активов) будет влиять несколько деталей.

Вид ценных бумаг. В основном для овернайта используют только акции. Другие активы, облигации, фонды (ETF и БПИФ) не участвуют в процессе добычи новых денег для владельца.

Только ликвидные. Например, у вас на счете имеются голубые фишки (акции Сбербанка, Газпрома, Лукойла) и компании третьего эшелона ( Квадра, Плазмек, КМЗ и прочий неликвид). Последние скорее всего никому будут не нужны в долг.

Количество займов за год. По факту, вы получаете доход только после предоставления овернайт брокеру на ночь. А вот сколько будут таких операций за год? На практике, количество желающих предоставить однодневный займ на порядок больше, чем людей нуждающихся в заемных ценных бумагах. В лучшем случае, это раз в десять дней. По факту можно еще смело уменьшить в несколько раз.

В итоге, может получится, что имея в своем портфеле самые ликвидные бумаги, заработать получится в разы меньше, заявленной ставки брокера.

И 2% годовой доходности от овернайта превращаются в 0,1-0,2% (и меньше). И только на разрешенные активы.

Немного. Но как говорится: «С паршивой овцы, хоть шерсти клок.»

В принципе, от инвестора при использовании овернайт не требуется никаких телодвижений. Брокер сам занимает нужные ему бумаги. Возвращает с процентами на следующий день.

Какая-то копеечка будет капать. За много лет наберется процент дополнительной доходности.

Главный риск овернайт

На брокерском счете куплены ценные бумаги. Это лично ваши активы. Право собственности зафиксировано в депозитарии. И брокер без вашего разрешения не имеет право пользоваться активами по собственному усмотрению. В нашем случае, давать кому-то в долг.

При овернайте, вы отдаете брокеру свои бумаги. Взамен вы получаете ОБЯЗАТЕЛЬСТВО брокера вернуть взятые в долг бумаги к установленной дате.

По простому, используя овернайт, вы меняете свою собственность на долговую расписку (обязательства) брокера.

Именно здесь скрыт главный риск.

Что будет с вашими ценными бумагами при банкротстве брокера?

Банкротство — это невозможность расплатиться по своим долгам (обязательствам).

Вы становитесь в очередь на возврат причитающего вам долга. И не факт, что до вас дойдет очередь. Возможно вы получите обратно свои ценные бумаги (или денежный эквивалент по текущей рыночной цене). Или только часть.

Конечно, банкротство брокера вещь нечастая. Но следует знать про все варианты исхода событий в будущем при использования овернайта на брокерском счете.

Когда ваши бумаги хранятся в депозитарии, при наступлении негативных событий у брокера можно подать заявление на перенос активов к другому брокеру. Заплатить какую-ту денежку. Но спокойно вывести активы от проблемного брокера.

Овернайт у иностранного брокера

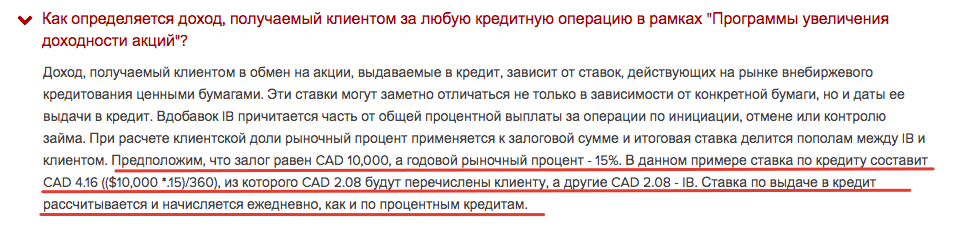

Интерактив брокер предоставляет программу повышения доходности счета. За счет использования денежных средств и ценных бумаг.

За это он готов делиться половиной прибыли.

Взамен клиент лишает страховой защиты SIPC. А это на минуточку, страховка на 500 тысяч долларов. От противоправных действий брокера.

Резюмируя

Небольшой дополнительный доход от овернайт против небольших рисков возможного банкротства брокера в будущем.

В принципе, использование функции овернайта у крупнейших брокеров (того же Сбера), с минимальными (практически нулевыми) шансами потерять деньги — оправдано.

При долгосрочном инвестировании и постепенном накоплении капитала, дополнительный (пусть и небольшой) доход будет не лишним.

Бесплатный овернайт

Хорошо, если вам что-то платят. Многие брокеры, при заключение договора с клиентами, добавляют пункт о разрешении клиентом пользоваться его ценными бумагами. Бесплатно. Или с какой-то смехотворной ставкой. На уровне 0,01-0,02% годовых.

Многие даже не обращают на это внимание. И как следствие, несут определенный уровень риска.

Советую посмотреть свой договор или позвонить брокеру для уточнения. И по возможности лучше отключить.

Обычно для этого нужно (зависит от брокера):

- Написать заявление в двух экземплярах (второй заверить у брокера и оставить у себя).

- Отключить в личном кабинете.

За обновлениями в этой и других статьях теперь можно следить на Telegram-канале: @vsedengy.

Источник

Как НЕ НУЖНО открывать ИИС в ВТБ. И как нужно

Немного негатива в адрес ВТБ Инвестиции

Итак, второй ИИС в семье наконец-то открыт. Три недели прошло у обычного человеку с полной занятостью (а другие ИИСы и не открывают если что).

Если вы хотите стать клиентом ВТБ Инвестиций — не повторяйте моих ошибок. Опишу процесс с самого начала — и так делать не надо! А в конце поста напишу правильную последовательность действий. Несмотря на то, что счёт открывала моя жена, описываю события как бы от себя.

30.09.2020 — скачал приложение ВТБ Мои Инвестиции, открыл брокерский счёт. Думал, что так же просто будет открыть ИИС, но не тут то было. Приложение отправило пешком в отделение ВТБ.

10.10.2020 — сходил в отделение, 30 минут ожидания и ещё 50 минут процесса: открыл неименную карту, мастер-счета в трёх валютах, заявление на открытие ИИС. ИИС не открывался. К борьбе с необузданной машиной присоединился весь персонал ВТБ Привилегии в данном отделении, спускалась группа поддержки с верхних этажей. Так и не открыли, машина победила человека. Сослались на выходные, мол, приходите в будний день лучше. И вообще, мы вам позвоним. На вопрос о том, какой будет тариф, ответили, что Стандартный, а Мой Онлайн (ради которого всё и затевалось — дёшево же!) на то и «онлайн», что открывается онлайн. Откроешь ИИС — тогда и приходи за сменой тарифа.

12.10.2020 — позвонили из ВТБ. Операционистка при заполнении данных ошиблась в адресе регистрации, что по всей вероятности не дало открыть ИИС. Приходите к нам ещё раз, переподписать заявление. Нет, скан нельзя отправить, вы что такое предлагаете.

16.10.2020 — повторный визит в ВТБ. Ещё 30 минут. Другая смена была то ли более опытна, то ли более совестлива. Исправили косяк, сразу поставили Мой Онлайн (оказывается, можно было), но счёт всё равно не отражался в приложении. Не так быстро!

19.10.2020 — ИИС появился в приложении, можно пополнять.

Итак, если вам хочется пользоваться именно ВТБ (а я напомню, что он привлекает людей своей дешевизной — тариф Мой Онлайн не предполагает затрат на депозитарий, только 0,06% за сделки), то вот какую последовательность вам необходимо соблюдать:

0. НИ В КОЕМ СЛУЧАЕ НЕ КАЧАТЬ ПРИЛОЖЕНИЕ И НЕ ЗАВОДИТЬ БРОКЕРСКИЙ СЧЁТ ЕСЛИ ВЫ — НЕ КЛИЕНТ БАНКА

1. Съездить в банк, открыть карту и текущие счета.

2. Скачать приложение ВТБ Онлайн (желательно на следующий рабочий день, мало ли), увидеть там на главной кнопку «Открыть ИИС», и нажать её. Проверить тарифный план при оформлении.

3. Всё.

На вопрос, «а где бы ты открыл третий?», я бы ответил, что точно не в ВТБ. Я понял, что сервисы, простота и удобство — это важно, и за них можно и доплатить.

Моё мнение необязательно должно совпадать с вашим.

Из тех кто делает всё онлайн и без визитов куда-либо, точно знаю о Тинькофф и Открытии. У обеих компаний работают курьеры, доставляющие карты, а ИИС открывается тоже не выходя из дома.

А исходя из того, что депозитарный перевод с ИИС на БС при закрытии имеет определяющее значение, то выбора не остается — Открытие.

Источник

ВТБ мои инвестиции полная инструкция по работе мобильного приложения.

Приложение ВТБ мои инвестиции сначала показалось мне совершенно деревянным. Сейчас, когда полностью разобралась как оно работает, решила написать инструкцию , чтобы любой начинающий инвестор мог быстро разобраться в мобильном приложении ВТБ.

Шаг 1. Скачать приложение на свой мобильный телефон. Следуя подсказкам, заполнить данные и отправить заявку на открытие брокерского счета.

От ВТБ на мобильный телефон придет несколько сообщений, в том числе логин и временный пароль для входа в приложение ВТБ мои инвестиции.

Шаг 2. Пополнить брокерский, нажав на голубой кошелек смотрите картинку.

И выбрать удобный способ пополнения.

Я пополнила с карты Сбербанка, пока не завела карту ВТБ, чтобы не платить лишние комиссии.

Шаг 3. Найти интересующие Вас активы.

Доллары, акции, облигации, фьючерсы и т.д.

Для этого нажмите на знак поиска внизу экрана.

Для удобства я добавила доллар, фьючерс на нефть и акции, которые мне наиболее интересны во вкладку «мои». Выглядит это так:

Для этого каждый актив нужно добавить в избранное. Нажимаем, например, на доллар. В правом углу сверху 3 точки, а внизу экрана жмем на звездочку 🌟

Обратите внимание, что в ВТБ можно покупать доллары, начиная от 1 единицы, тогда как у многих других брокеров доллары продаются только датами от 1000 штук. Спред (разница в цене) меньше 4-х копеек.

Покупать все активы на фондовом рынке можно с одного счета. Внутри приложения можно легко перевести деньги на срочный и внебиржевой счёт.

Чтобы посмотреть уведомления, достаточно нажать на конверт в левом верхнем углу. Чтобы посмотреть сделки и активные заявки — нажать на часики в правом верхнем углу.

Источник

Что такое валютный своп на бирже «Форекс»: особенности и примеры расчета

Всем привет, уважаемые читатели блога AFlife.ru! Окунувшись в мир финансовых операций, начинающий предприниматель может столкнуться с новыми непонятными терминами. Одним из таких является овернайт. Это понятие широко распространено в мировой экономике, банковской и финансовой сфере, юриспруденции. Поэтому важно понимать значение термина овернайт, что это такое, его особенности, преимущества и недостатки с позиции клиента. Ведь с его помощью бизнесмен может получать дополнительную прибыль или использовать как источник срочного финансирования.

Что такое овернайт

Если дословно переводить термин overnight, он означает «с ночи до утра». Иными словами, овернайт – это операция, которая длится не более одного дня. В банковской сфере данное понятие используется для обозначения однодневного кредита или депозита.

Срок действия операции овернайт – одни сутки. Но если вклад был размещен в пятницу или перед праздниками, то на счет деньги вернутся только в понедельник или в первый рабочий день после выходных. То же самое касается однодневного кредита. Чаще этой услугой пользуются ИП, юридические лица или кредитные организации при проведении межбанковских операций.

Однодневный кредит очень удобен, если нужно срочно заплатить поставщикам, а денежные поступления планируются только на следующий день. Воспользовавшись овернайтом, предприниматель может пополнить свой расчетный счет на определенную сумму, не превышающую лимит, указанный в договоре.

На следующий день по истечении срока кредитования средства спишутся с расчетного счета организации или ИП в пользу банка вместе с процентами за пользование займом. Если на момент погашения на счету компании не будет средств, банк начислит штраф и пени, которые будут расти в соответствии с увеличением длительности просрочки. К тому же, это грозит ухудшением банковской истории юрлица, а кредитование для предпринимателя является частым источником финансирования.

Однодневный депозит используют организации и ИП для получения дополнительного дохода. Если на расчетном счете имеется сумма, которую планируют потратить не ранее завтрашнего дня, ее можно положить на вклад. По истечении срока средства вернутся клиенту вместе с начисленными процентами. Обычно для открытия такого депозита банки устанавливают минимальный лимит по собственному усмотрению. А процентная ставка для такого вида депозита отличается в гораздо меньшую сторону по сравнению с программами на более длительный срок. Дело в том, что на практике самые выгодные ставки действуют по длительным накопительным счетам.

Чтобы открыть овернайт, совсем не обязательно лично ехать в банк. Если организация имеет расчетный счет в кредитном учреждении, которым предоставляется овернайт, то практически всю процедуру оформления можно провести дистанционно, воспользовавшись интернет-банкингом.

Некоторые организации предпочитают заключать длительный договор с банком на открытие депозитного счета овернайт, куда периодически перечисляют свободные средства на одну ночь, выходные или праздники. Такой способ менее трудоемкий и сложный.

В других банках необходимо оформлять договор для каждого размещения и на каждый депозит открывается отдельный счет. Это не совсем удобно, но практикуется среди тех, для кого это разовая услуга. Если рассматривать возможность использования услуги физическими лицами, то в большинстве случаев это маловероятно из-за особенностей продукта и системы работы с ним.

Преимущества и недостатки

В банковской сфере программа овернайт пользуется особой популярностью. Причем распространен как кредит, так и депозит. Требования в плане оформления могут немного отличаться, но в целом процедура идентична. Для овернайта характерно множество преимуществ. Речь идет об:

- использовании открытых активов компании на один или несколько дней;

- отсутствии необходимости открытия расчетного счета;

- удобстве открытия вклада.

Если говорить непосредственно об открытии вклада, то клиент может рассчитывать на ряд преимуществ по типу:

- гарантированного получения дохода;

- капитализации;

- начислении процентов на остаток;

- возможности открытия депозита в разных валютах.

При этом вклады по овернайту имеют и несколько недостатков:

- минимальный процент;

- ограничение по сумме депозита;

- возможность размещения средств в течение лишь одного или нескольких дней.

Особенности овернайта

Овернайт имеет ряд специфических особенностей, которые заметно выделяют его среди других банковских продуктов:

- Срок размещения средств или кредитование не может превышать одну ночь или банковский день (сутки). Количество календарных дней депозита увеличивается, только если депозит был открыт накануне праздников или выходных. При этом проценты начисляются за каждый день.

- Процентные ставки значительно ниже по сравнению с другими видами вкладов. Но это не отпугивает вкладчиков. На одну ночь обычно размещают средства, предназначенные для других нужд. Таким образом, они не просто лежат на счету организации, а приносят небольшой доход.

- Многие банки устанавливают минимальные суммы для размещения на депозит. Обычно их размер составляет не менее 500 000 руб. Это связано с тем, что размещать небольшие депозиты на один банковский день под низкий процент просто не имеет смысла.

- Колебание процентных ставок в зависимости от положения банка и состояния экономики на текущий день. Ставки меняются практически каждый день, но в среднем между всеми банками они не слишком отличаются. Также практически не отличаются проценты для юридических и физических лиц в одном банке, если он предоставляет оба вида услуги.

- Отсутствие программы обязательного страхования депозита. Овернайт входит в число рискованных вкладов, поскольку большинство банков не предусматривают систему страхования данного продукта.

Проценты овернайт в Тинькофф

Проценты за овернайт в Тинькофф – это плата, которую производит брокер своим клиентам за взятие взаймы активов на время вне основной российской торговой сессии.

Когда вы покупаете бумаги на бирже, вы становитесь их владельцем. Брокер не имеет никакого права ими распоряжаться.

Информация, что вы – обладатель акций Apple или Газпрома, хранится в депозитарии, брокер просто вносит соответствующие записи (или удаляет их, когда вы продаете бумаги).

Что это проценты за овернайт? Простыми словами — это вознаграждение, выплачиваемое вам брокером за разрешение использования ваших активов ночью на фондовом рынке.

Он имеет право распоряжаться только вашими деньгами, но на практике он их не трогает, так как их объем, как правило, невелик. А вот активы его интересуют больше. Но без специального распоряжения клиента он ими пользоваться не может – за нарушение правила ему грозит уголовная ответственность.

Поэтому и был придуман овернайт. Дословно это означает «через ночь». Получив от клиента разрешение на заем, брокер берет вечером из депозитария его акции и обязывается вернуть их завтра. Таким образом, он может распоряжаться ими.

Почему именно ночью, объясняется просто: фондовый рынок работает круглосуточно, и когда в России ночь, то в США – разгар дня. Следовательно, получив взаймы ценные бумаги, брокер может производить спекуляции с ними в других торговых секциях.

За разрешение использования ваших акций ночью брокер выплачивает вам, как их владельцу, вознаграждение. Это и есть те самые проценты за овернайт в Тинькофф. Иными словами, это дополнительный бонус за пользование вашими активами.

Так как клиенты приобретают акции и облигации в Тинькофф через БКС, то фактически проценты за овернайт выплачивает БКС. Однако для удобства они отображаются в личном кабинете банка.

Обратите внимание: Микрофинансовая организация Т-Финанс. Это тоже Тинькофф?

См. также: Как Рассчитать Семейный Бюджет На Месяц Таблица

Условия начисления

Итак, теперь понятно, что такое проценты за овернайт в Тинькофф, точнее в БКС. Условия их начисления определяются в Приложении 13 к договору обслуживания и перечислены на сайте брокерской компании.

Отказали в Тинькофф? В Альфа-Банк не откажут, кредитка «100 дней без процентов« — подробнее

- обладатель бумаг предоставляет денежные средства или финансовые активы в виде краткосрочного займа компании БКС за вознаграждение;

- заем предоставляется на один день, поэтому клиент может распоряжаться ими по своему усмотрению во время всей торговой сессии без ограничений;

- БКС выступает поручителем за заемщика, который становится фактическим владельцем активов, и обязуется от своего имени компенсировать все затраты вне зависимости от финансового результата сделок;

- за пользование активами и деньгами брокер выплачивает вознаграждение – проценты за овернайт в Тинькофф (конкретный размер вознаграждение зависит от объема заимствований и определяется тарифами);

- держатель акций получит дивиденды, если заемщик приобретет бумаги в день закрытия реестра (т.е. дивиденды будут перечислены собственнику ценных бумаг, а не брокеру).

Словом, овернайт помогает клиенту зарабатывать дополнительные средства в то время, когда он не пользуется своими активами, то есть ночью после закрытия российской торговой сессии.

Скачать:

Приложение №13 О размещении свободных денежных средств и ценных бумаг.pdf

Возможные риски

Можно предположить, что передача актива в доверительный заем другому юридическому лицу несет в себе риски. На самом деле проценты будут перечислены, даже если брокер получит финансовый убыток. Он в любом случае исполнит свои обязательства и вернет и бумаги, и проценты за их пользования. Поэтому минуса на счете клиента не появится в любом случае.

Единственный существенный риск – банкротство брокера. Если БКС закроется, то клиенты лишатся бумаг, находящихся в овернайте. Вероятность этого определяется финансовым состоянием компании, которая в настоящий момент достаточно устойчивая.

Как отключить овернайт в Тинькофф

Несмотря на то, что в целом овернайт позволяет получить дополнительную прибыль, некоторые клиенты предпочитают его отключить по разным причинам. Например, им не было толком объяснено, что такое проценты за овернайт в Тинькофф, и они опасаются возможных рисков.

Услуга овернайта подключается по умолчанию при подписании договора на брокерское обслуживание в БКС.

Чтобы отказаться от нее, необходимо:

- обратиться в ближайший офис БКС с договором;

- оформить заявление на отключение овернайта;

- ожидать в течение 3 дней отключения услуги.

Обратите внимание: Отключаем смс в Тинькофф Банк

По отзывам клиентов, оставленным на сайте banki.ru, отключить проценты овернайт в заявленный 3-х дневный срок не всегда удается

Обращаться непосредственно в Тинькофф смысла нет – обслуживанием инвесторов занимается именно БКС, он же получает финансовую выгоду от овернайта.

Лучшая кредитная карта Тинькофф Платинум (до 300 000 с доставкой на дом) — подробнее

Условия размещения депозита

Каждая кредитная организация самостоятельно разрабатывает перечень условий для размещения краткосрочного депозита – овернайт. Однако существует ряд наиболее общих правил, которые соблюдаются в обязательном порядке всеми банками:

- Для размещения средств между сторонами подписывается соглашение (договор), которое регулирует спорные вопросы, права и обязанности всех участников сделки.

- Минимальный срок размещения средств – не менее 6 часов. Как понятно из всего вышесказанного, это однодневный депозит (кредит). То есть, в зависимости от условий договора, срок размещения может составлять от 6 часов до одного банковского дня.

- Установленная минимальная сумма депозита. Кредитная организация устанавливает минимальную сумму в соответствии с проводимой политикой и ситуацией на рынке. В некоторых банках – это 500 000 руб, в других – 5 000 000 руб. Данный момент не регулируется Центральным банком и всецело зависит от финансовой организации.

- Процентная ставка по депозиту часто меняется. В некоторых случаях диапазон колебания может составлять от 0,33 % до 3,0 %. Кредитные учреждения могут сами устанавливать период, в течении которого процентная ставка будет стабильной. Одни банки меняют ее раз в день, другие – раз в месяц.

- Овернайт может размещаться как в рублях, так и в иностранной валюте. Основные аспекты услуги немного меняются в зависимости от валюты размещения. Традиционно вклады в долларах и евро имеют гораздо более низкую ставку.

Общие условия овернайта служат основой для разработки банками собственного продукта. Кредитные организации строго придерживаются моментов, регулируемых Центральным банком. А во всем остальном ориентируются на состояние рынка (спрос на услугу, конкуренция, предложения других учреждений) и собственные потребности.

Актуальные предложения банков

Поскольку услугой в большой степени пользуются юридические лица, многие банки разрабатывают для них продукт с привлекательными условиями. Но учитывая общий риск данной программы (в частности отсутствие государственного страхования), предпочтение стоит отдавать проверенным кредитным организациям. Рассмотрим актуальные предложения известных и надежных банков.

Банк «Открытие» предлагает своим клиентам возможность использование овернайта без открытия специального депозитного счета. Это значительно облегчает задачу и экономит время клиента. Основные условия получения услуги:

- Минимальная сумма для депозита – 2 000 000 руб (или 100 000 евро), а если дело касается корпоративных клиентов, то – 5 000 000 руб или 250 000 долларов.

- Срок размещения – 1 день.

- Валюты, которые могут быть использованы: рубль, евро, доллар.

- Периодичность изменения ставки: один месяц.

«ВТБ Банк» считается одним из самых надежных, и для своих клиентов предлагает следующие условия:

- Минимальная сумма – 1 000 000 руб.

- Срок размещения – 1 день.

- Валюта: рубль.

- Периодичность изменения ставки: ежедневно, в зависимости от ситуации на рынке и внутренних факторов.

Лидер финансового сектора «Сбербанк». Данная кредитная организация предлагает своим клиентам возможность подзаработать на наиболее выгодных ценных бумагах. Для этого достаточно заполнить специальное заявление и перевести деньги. Таким образом предприниматель дает поручение на проведение операций по ОСТ-РЕНО-овернайт. Банк оставляет за собой право на самостоятельное проведение операций в рамках установленных правил. Комиссия за операции с ценными бумагами составляет всего 0,001 % от общей стоимости проданных бумаг.

Удобнее всего пользоваться овернайтом в той кредитной организации, в которой у юридического лица открыт основной расчетный счет. Переводы совершаются быстрее, облегчается оформление услуги и процесс ее ведения. Персональный менеджер компании подскажет, как правильно и наиболее выгодно вложить деньги на короткий период.

Как открыть расчетный счет на примере Точка банка мы рассматривали в одной из предыдущих статей.

Источник