- Инвестиционный кредит

- Что такое инвестиционное кредитование простыми словами

- Инвестиционный кредит: виды и классификация

- Формула расчета инвестиционных кредитов

- Требования к заемщикам для инвестиционного кредитования

- Программы инвестиционного кредитования

- Плюсы и минусы инвестиционного кредитования

- Выводы

- Банковские инвестиционные кредиты

- Понятие банковского инвестиционного кредита

- Готовые работы на аналогичную тему

- Особенности инвестиционного кредита

- Цели финансирования

- Основные задачи банковского инвестиционного кредитования

- Основные виды банковского инвестиционного кредитования

- Организация инвестиционного кредитования в коммерческих банках: нормативная база, этапы кредитного процесса

Инвестиционный кредит

Инвестиционное кредитование – это продукт, появившийся на финансовом рынке более 10 лет назад. Он актуален для начинающих предпринимателей или уже существующих организаций, и способствует их скорейшему развитию за счет привлечения кредитных средств на покупку оборудования, зданий и иного имущества.

Что такое инвестиционное кредитование простыми словами

Итак, инвестиционное кредитование — это одалживание денег бизнесу (начинающему или действующему) для его развития. По структуре источников финансирования оно делится на несколько видов:

- Банковское: деньги выделяются в виде целевого кредита, либо возобновляемой или не возобновляемой кредитной линии;

- Государственное, когда средства перечисляются из федерального или муниципального бюджета. Это доступно только для отдельных отраслей, развитие которых будет экономически выгодно для страны;

- Деньги от иностранных организаций. В российское предприятие вкладываются инвестиции, а инвестор получает прибыль от дохода. Также кредиторами могут быть иностранные банки.

Наибольшей популярностью пользуются инвестиционные банковские кредиты, выдающиеся на следующие цели:

| Проектное финансирование | Финансирование для расширения действующего бизнеса | Инвестиции в строительство |

| Инвестиции вкладываются в новый проект или предприятие | Деньги вкладываются в покупку нового оборудования, строительство дополнительных производственных цехов, и пр. | Привлекаются на строительство любого типа площадей обычно после получения предприятием всех разрешений и лицензий |

| Сумма кредита рассчитывается из потенциально возможной прибыли | Учитывается доходность организации за разные периоды времени, от этого рассчитывается размер кредита | Для расчета кредита учитывается объем вложенных заемщиком собственных денег, потенциально возможная прибыль от использования финансируемых объектов недвижимости |

| Потребуется бизнес-план с детальными расчетами | Для рассмотрения заявки в банк предоставляются бухгалтерские отчеты и налоговые декларации | В банк направляются отчеты о фактических и планируемых затратах |

Обратите внимание! Существует и валютное инвестиционное кредитование, при котором предприятию выдаются деньги в иностранной валюте. Например, такое предложение есть в банке «Уралсиб»: срок кредита – до 6 лет, минимальная сумма – эквивалентна 50 000 000 долларов США, форма – единовременный заем или кредитная линия (возобновляемая или не возобновляемая). В залог передается имущество.

Инвестиционный кредит: виды и классификация

Инвестиционные кредиты также делятся на несколько видов:

- По капиталовложениям: на открытие нового предприятия или расширение действующего бизнеса, техническое переоборудование производства, на реконструкцию;

- По периодичности кредитования: одноразовые либо кредитная линия (циклические и сезонные);

- По отраслям: для промышленности, аграрной отрасли, торговых сетей, связи, транспортных услуг;

- По объектам инвестиций: увеличение капитализации, пополнение оборотных средств, нематериальные или трудовые активы;

- По срокам кредита: краткосрочные (1-3 года), среднесрочные (3-5 лет), долгосрочные (от 5 лет).

Формула расчета инвестиционных кредитов

Каждый банк использует индивидуальные формулы для расчета сроков, сумм и обязательных платежей по кредитам. Рассмотрим условный пример ежемесячных платежей, который может заметно отличаться от предложения конкретного банка.

Предприятие берет в кредит 5 000 000 руб. на срок в 1 год (12 месяцев) по ставке 10%. Ежемесячный платеж будет рассчитан следующим образом:

Определяется ежемесячная процентная ставка: 10/12 = 0,83%

Далее сумма долга умножается на полученную ставку и на срок кредитования:

(5 000 000 × 0,83%) × 12 = 498 000 руб. в месяц. Итого, за год нужно будет выплатить 5 976 000 рублей, переплата составляет 976 000 руб.

Обратите внимание: переплата равна почти 20% от суммы кредита, хотя ставка по нему 10%.

Если же кредит берется на более долгий срок – например, на 10 лет — то переплата может вырасти в разы, хотя соответственно сокращается и ежемесячный платеж.

Требования к заемщикам для инвестиционного кредитования

Инвестиционное кредитование – это большой риск для банков, поэтому они предъявляют к заемщикам повышенные требования:

- Обязательно наличие бизнес-плана с четкими и обоснованными экономическими расчетами;

- Платежеспособность. Она подтверждается документами о доходности предприятия, лицензиями на осуществление деятельности, контрактами с контрагентами. Также оценивается количество человек в штате, стабильность поставок сырья, рынок сбыта;

- Наличие собственных средств для вложений. Обычно кредиторы требуют от 25%, но некоторым нужно финансирование из бюджета клиента от 50%;

- Предоставление обеспечения. Залогом может стать имущество и иные активы организации;

- Отсутствие долгов. Если у юридического лица есть задолженность перед государством или кредиторами, шансы на одобрение кредита сводятся к минимуму.

Это лишь общие критерии. Для оценки благонадежности и платежеспособности заемщиков банки пользуются индивидуальными методами. По сути, инвестиционное кредитование схоже с другими залоговыми кредитами, но, в отличие от них, кредитор и заемщик преследуют одну цель – увеличение прибыли на предприятии. Предпринимателю это выгодно по понятным причинам, но его финансовое благосостояние немаловажно и для кредитора: если есть риск снижения доходности после заключения договора, это может повлечь убытки и для него.

Программы инвестиционного кредитования

Рассмотрим несколько банковских предложений:

| Название банка | Срок | Ставка | Цели | Форма предоставления кредита | Сумма |

| Россельхозбанк (только для юридических лиц) | До 96 месяцев | Индивидуально | Покупка транспорта, недвижимости, оборудования, пополнение основных средств, реконструкция помещений | Единовременной суммой или в виде кредитной линии с лимитом | До 60 000 000 руб. |

| ВТБ | До 12 лет | От 10% | Приобретение товаров, оборудования, недвижимости, транспорта | Разовый кредит или кредитная линия без возобновления | До 150 000 000 руб. |

| Сбербанк | До 15 лет | Финансирование лизинговых сделок, инвестиционных проектов, импорт товаров, пополнение оборотных средств, и другие цели | Разовый кредит или все виды кредитных линий | Рассчитывается индивидуально | |

| ЮниКредит Банк | 1-10 лет | Индивидуально | Товары, оборудование, расширение бизнеса, недвижимость, транспорт | Разовый кредит | До 73 000 000 руб. |

Плюсы и минусы инвестиционного кредитования

Чтобы понять, стоит ли прибегать к инвестиционному кредитованию в банках, достаточно ознакомиться с достоинствами и недостатками:

| Плюсы | Минусы |

| Появление дополнительных финансовых потоков | Обязательно предоставляется залог: недвижимость предприятия, транспорт, иные необоротные активы. Обременения снимаются только после возврата долга |

| При грамотном подходе это позволяет увеличить доходность предприятия | Высокие процентные ставки: в среднем они варьируются от 13 до 16% годовых |

| Возможность получить большие суммы, по сравнению с другими видами кредитов | Большие сроки погашения кредитов |

| Такие кредиты выдаются далеко не всем, их получать очень сложно | |

| Предоставление льготного периода (отсрочки платежей) на срок до 18 месяцев в среднем | Если деньги выделяются на приобретение имущества, впоследствии оно передается в залог банку, и до закрытия догов собственник не сможет его продать при необходимости |

Если предпринимателю нужна небольшая сумма (до 10 млн. руб.), ему лучше оформить обычный потребительский кредит. Ставки по нему и инвестиционному кредиту могут быть примерно одинаковы (13-16%), но последний получить намного проще, к тому же есть возможность взять деньги на развитие бизнеса без предоставления залога.

Выводы

Большие компании, представленные на Мосбирже, находятся в более выгодной ситуации, чем остальные: для привлечения средств они могут выпустить пакет облигаций с заметно более низкой купонной ставкой, чем платили бы по инвестиционному кредиту. Причем кроме обычных облигаций компании могут выпускать и субординированные — которые позволяют списывать долг, не становясь при этом банкротом.

А вот на обывательском уровне понятие «инвестиционный кредит» иногда понимается как частный кредит, который можно использовать для инвестиций. Отдаем долг банку, остаток оставляем себе. Стоит ли это делать? В середине 2000-х годов, когда российский рынок рос в среднем на десятки процентов годовых, такая тактика могла сработать. Однако средняя доходность фондового рынка ниже ставок инвестиционного кредита, что и подтвердилось после кризиса 2008 года: российскому рынку понадобилось восемь лет, чтобы достичь докризисных максимумов.

Источник

Банковские инвестиционные кредиты

Вы будете перенаправлены на Автор24

Понятие банковского инвестиционного кредита

Довольно часто в условиях рыночной экономики для модернизации того или иного предприятия, организации производства или фирмы у предпринимателя (или у предприятия) нет достаточных средств. Обновление или введение различных новшеств (инноваций) требует для полной реализации замысла значительных вложений. В таких случаях на помощь может прийти инвестиционное кредитование.

Инвестиционное кредитование – это предоставление долгосрочного целевого займа, выдаваемого под конкретную инвестиционную программу.

Сумма инвестиционного кредита может быть довольно значительная. Это обстоятельство и обуславливает особенности инвестиционного кредита.

Готовые работы на аналогичную тему

Особенности инвестиционного кредита

Особенностями инвестиционного кредитования являются некоторые обстоятельства. Так, например, банк, выступая в роли инвестора, принимает на себя значительную часть риска по дельнейшему развитию инвестиционного проекта. Выдается подобный заем только субъекту с явным практическим опытом подобного рода деятельности. Помимо этого обязательным условием является то, что обязательства по кредиту должны обеспечиваться имуществом соискателя. Заемщик может использовать средства для финансирования текущих целей проекта.

Инвестиционное кредитование направлено на финансирование будущего бизнеса. Поэтому оно связано с большим риском. Банки, предоставляя подобные кредиты, оценивают свои услуги довольно дорого и предъявляют к соискателям очень жесткие требования.

Цели финансирования

Благодаря предоставляемому кредиту соискатель может решить несколько важных проблем. Так, к примеру, он может приобрести или построить недвижимость, необходимую для дела, закупить транспортные средства или современное оборудование, реконструировать помещения, привлечь необходимых специалистов или закупить новые технологии. Кроме того он может использовать кредит для погашения кредитов в других банках и для улучшения управленческой деятельности самой фирмы.

Основные задачи банковского инвестиционного кредитования

Какие же задачи стоят перед инвестиционным кредитованием? Банковское инвестиционное кредитование используется при выполнении средне- и долговременных проектов. Наиболее важными задачами банков являются вопросы по успешной разработке и реализации инвестиционных кредитных проектов, развитие сотрудничества с различными организациями (в том числе и международными, правительственными и неправительственными). Важной задачей банка является также разработка самих схем кредитования, в которых банк выступает в роли организатора или кредитора.

Основные виды банковского инвестиционного кредитования

В современной экономике выделяют несколько видов инвестиционного кредитования.

- Срочное кредитование это такой вид кредитования, когда кредиты в ходе долгосрочных инвестиций выделяются для покупки оборудования и строительства сооружений на срок более одного года. Погашение кредита предполагается за счет будущих потоков платежей предпринимателя.

- Револьверное кредитованиепредполагает возможность должникам заимствовать средства в определенных лимитах, а также позволяет погашать либо всю суму займа, либо какую-то ее часть, снова заимствовать средства в пределах действия определенных сроков кредитной линии.

- Но наиболее рискованным является предоставление долгосрочных проектных кредитов. Оно предполагает поступление в будущем наличных денег за счет пополнения основногокапитала сейчас.

Источник

Организация инвестиционного кредитования в коммерческих банках: нормативная база, этапы кредитного процесса

Кредитный процесс — это организация банковского кредитования, включающая процессы рассмотрения заявки клиента о выдачи ему кредита, принятия решения банком, подготовки и заключения договора, выдачи кредита, его сопровождения и возврата, а также контроля на всех этапах.

Рассмотрим теперь более подробно и поэтапно процесс банковского инвестиционного кредитования.

I. Знакомство с заемщиком, оценка его кредитоспособности, а также риска в связи с предоставлением кредита.

Банк производит качественный анализ предоставляемого заемщиком бизнес-плана проекта, дает промежуточное заключение о его целесообразности. Эта работа выполняется специалистами кредитного подразделения банка или с привлечением специалистов из других банковских подразделений, а при необходимости – обращением к независимым экспертам. Важными пунктами проверки являются анализ эффективности бизнеса, тенденций его развития, проработанности проекта, его финансирования.

Следующий этап предполагает осмотр специалистами банка предприятия, которое реализует свой инвестиционный проект. Далее банк изучает финансовую отчетность с целью выявления ее недостатков и определения конкретных условий выдачи денежных средств, поскольку заемщик, как правило, приукрашивает финансовую отчетность.

Следующая стадия – выявление внешних рисков, с одной стороны, предприятия-заемщика, с другой – партнеров предприятия. Банку-инвестору необходимо обладать информацией о связях участников инвестиционного проекта и их взаимодействии с иными банками.

Разработка банком оптимальной концепции кредитования проекта – это следующий этап. Для этого пускаются в дело результаты анализа бизнес-плана, обследование предприятия, данные о добросовестном функционировании банков-партнеров (участников).

Работа банка предусматривает доскональную проработку инвестиционного кредитования. Здесь важно законодательное обоснование кредитной обеспеченности, договоры должны быть проработанными, имеющими степень защищенности в случае возникновения конфликтной ситуации, чтобы выиграть дело в арбитражном суде.

II. Оформление кредитного договора и его подписание.

Основа кредитных отношений банка и заемщика, возникающих при выдаче ссуд, – кредитный договор. В нем изложены условия и порядок обеспечения заемщика кредитом. Изучив представленные документы, собственную информацию о клиенте, проанализировав его кредитоспособность, банк заключает кредитный договор с заемщиком, если рассмотрение всего вышеизложенного дает положительные результаты. В кредитном соглашении отражены: вид кредита, цель его получения, срок и размеры кредита, вид обеспечения ссуды, величина процентной ставки, порядок предоставления и погашения кредита, права, обязанности и ответственность банка и заемщика, а также дополнительные условия по соглашению кредитора и заемщика.

III. Кредитный мониторинг.

Последней немаловажной стадией банковского инвестиционного кредитования является кредитный мониторинг, поскольку кредиты являются главной причиной банковского риска. Кредитный мониторинг представляет собой систему наблюдения за возвратом кредита, принятие мер по его погашению. При инвестиционном кредитовании особенно важна защита банковских интересов в условиях реализации договорной деятельности.

В связи с этим особую роль играет правовое обеспечение инвестиционного кредита. Все отношения между клиентом и банком, а также его партнерами определяются совокупностью договоров, внутренних положений и регламентов коммерческого банка, которые определяют порядок выдачи и возврата инвестиционных кредитов. Помимо перечисленного, базу правового обеспечения составляют нормативно-правовые акты в области кредитной и инвестиционной деятельности, инструкции и указания Центрального банка.

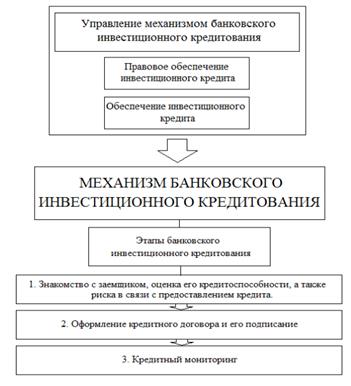

Этапы банковского инвестиционного кредитования представлены на рисунке. Качественная разработка приведенных документов в сочетании с грамотной кредитной политикой банка, осуществлением соответствующих контрольных процедур будут совокупно определять эффективность функционирования механизма банковского инвестиционного кредитования, а также его качество.

Несмотря на постоянные изменения в законах, на основе которых осуществляется процесс кредитования, нормативно-правовая база кредитования остается недостаточно совершенной как с точки зрения количества законодательных актов, так и их качества .

В настоящее время существуют следующие законодательные и нормативно-правовые акты, применяемые банками при осуществлении кредитных отношений:

· статьи 819 — 821 главы 42, ГК РФ (часть вторая) от 26.01.1996 г. № 14-ФЗ (ред. от 18.07.2005 г.);

· федеральный закон «О банках и банковской деятельности» от 02.12.1990 г. № 395-1 (ред. от 29.12.2014);

· федеральный закон «О кредитных историях» от 30.12.2004 г. № 218-ФЗ (ред. от 28.06.2014 с изм. и доп., вступ. в силу с 01.03.2015)

· постановление Правительства РФ «О мерах по развитию системы ипотечного жилищного кредитования в Российской Федерации» от 11 января 2000 г. № 28 (в ред. Постановлений Правительства РФ от 12.04.2001 г. № 291,от 08.05.2002 г. № 302);

· постановление Правительства РФ «Об утверждении положения о предоставлении дополнительной (закрытой) части кредитной истории субъекту кредитной истории, в суд (судье) и в органы предварительного следствия» от 16.07.2005 г. № 435;

· письмо ЦБ РФ «О резервах банков, формируемых согласно положению Банка России от 26.03.2004 г. № 254-П» от 29.04.2005 г. № 70-Т, Минфина РФ от 28.04.2005 г. № 01-СШ/54;

· положение «О порядке предоставления (размещения) кредитными организациями денежных средств и их возврата (погашения)» (утвержденное ЦБ РФ 31.08.1998 г. № 54-П, ред. от 27.07.2001 г.);

· указание Банка России «О порядке направления запросов и получения информации из Центрального каталога кредитных историй субъектом кредитной истории и пользователем кредитной истории посредством обращения в бюро кредитных историй» от 29 ноября 2005 г. № 1635-У;

· приказ ЦБ РФ «О порядке приема и рассмотрения заявок на выдачу кредитов юридическим лицам» от 18 августа 1992 г. № 44;

· положение Банка России «О порядке формирования кредитными организациями резервов на возможные потери по ссудам, по ссудной и приравненной к ней задолженности» от 26 марта 2004 г.№ 254-П;

· правила кредитования физических лиц Сбербанком России и его филиалами от 30 мая 2003 г. № 229-3-р (утвержденные Сбербанком РФ 10 июля 1997 г.) и др.

Источник