- Правильный расчет среднегодовой доходности в инвестициях

- Как рассчитать среднегодовую доходность

- Основные ошибки при вычислениях

- Как считать доходность инвестиций: формулы расчета

- Как рассчитать доходность инвестиций?

- Как считать доходность в процентах годовых?

- Как считать среднегодовую доходность

- Как рассчитать среднюю годовую доходность, если известны доходности по годам?

- Какую годовую доходность имеет средний инвестор?

Правильный расчет среднегодовой доходности в инвестициях

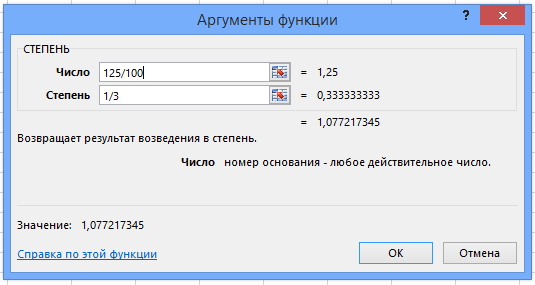

Любой инвестор рано или поздно должен подвести итоги и рассчитать доходность инвестиций. Так как цифры вроде 125% за 5 лет мало информативны, то доходность принято приводить доходность к годовым значениям. Такую доходность называют среднегодовой доходностью. В случае с 125% за 5 лет среднегодовая доходность равна 17,6%. 125% принято назвать накопленной доходностью.

Как рассчитать среднегодовую доходность

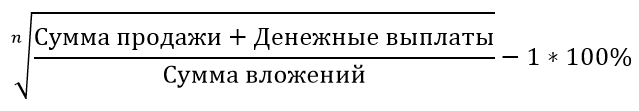

Если период инвестиций измеряется в годах, то формула среднегодовой доходности выглядит следующим образом:

R – накопленная доходность

r – среднегодовая доходность

T– срок инвестиций (в годах)

Эта формула предполагает капитализацию процентов. Её нельзя применять, например, в тех случаях, когда дивиденды выводились из инвестиций (не реинвестировались).

В случае произвольного промежутка инвестиций среднегодовая доходность считается по аналогии.

R – накопленная доходность

r – среднегодовая доходность

T– срок инвестиций (в месяцах)

Здесь период инвестиций измеряется в месяцах. Если необходимо рассчитать с точностью до дней, то 12 надо заменить на 365.

Пример вычисления:

Инвестор получил доходность 12% за 16 месяцев. Чему равна его годовая доходность?

Основные ошибки при вычислениях

Чаще всего начинающие инвесторы допускают ошибку, считая следующим образом (пример с доходностью 125% за 5 лет):

Или в примере с 12% за 16 месяцев:

Такой вариант расчетов в инвестициях использовать нельзя, так как при этом не учитывается капитализация процентов.

Источник

Как считать доходность инвестиций: формулы расчета

Автор: Алексей Мартынов · Опубликовано 01.06.2015 · Обновлено 05.11.2015

Доходность (норма доходности, уровень доходности) — это степень увеличения (или уменьшения) инвестированной суммы за определенный период времени. В отличие от дохода, который выражается в номинальных величинах, то есть в рублях, долларах или евро, доходность выражается в процентах. Доход можно получать в двух видах:

- процентный доход — это проценты по депозитам, купоны по облигациям, дивиденды по акциям, арендная плата по недвижимости;

- рост стоимости купленных активов — когда цена продажи актива больше цены покупки — это акции, облигации, недвижимость, золото, серебро, нефть и другие товарные активы.

Такие активы как недвижимость, акции и облигации могут сочетать в себе два источника дохода. Расчет доходности нужен для оценки роста или падения вложений и является критерием оценки эффективности инвестиций.

Как рассчитать доходность инвестиций?

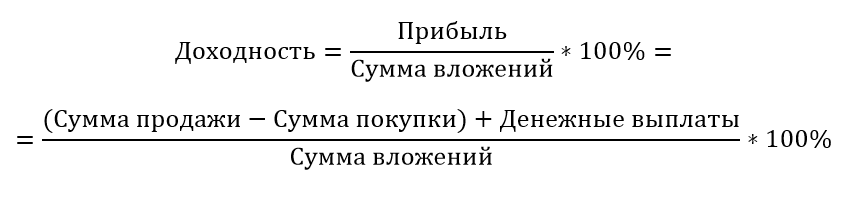

В общем виде доходность всегда рассчитывается как прибыль (или убыток), деленная на сумму вложенных средств, умноженная на 100%. Прибыль считается как сумма продажи актива — сумма покупки актива + сумма денежных выплат, полученных за период владения активом, то есть процентный доход.

Формула 1

Мы купили акцию по цене 100 рублей (сумма вложений), продали акцию по цене 120 рублей (сумма продажи), за период владения акцией получили 5 рублей дивидендов (денежные выплаты). Считаем доходность: (120-100+5)/100 = 0,25 ∗ 100% = 25%.

Формула 2

Есть вторая формула, по которой доходность считается как сумма продажи актива + сумма денежных выплат, деленная на сумму вложений, минус 1, умноженная на 100%.

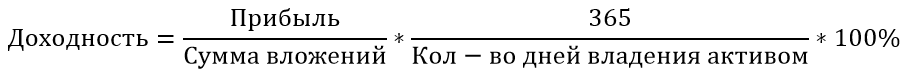

Как считать доходность в процентах годовых?

В формуле расчета простой доходности не учитывается такой важный параметр, как время. 25% можно получить за месяц, а можно и за 5 лет. Как тогда корректно сравнить доходность активов, время владения которыми различается? Для этого считают доходность в процентах годовых. Доходность в процентах годовых рассчитывается для того, чтобы сравнить друг с другом эффективность активов, время владения которыми отличается. Доходность в процентах годовых — это доходность, приведенная к единому знаменателю — доходности за год.

К примеру банковский вклад дает 11% в год, а какие-то акции принесли 15% за 1,5 года владения ими, что было выгоднее? На первый взгляд акции, они ведь принесли доходность больше. Но инвестор владел ими больше на полгода, поэтому их доходность как бы растянута во времени по сравнению с депозитом. Поэтому, чтобы корректно сравнить депозит и акции, доходность акций нужно пересчитать в процентах годовых.

Для этого в формулу добавляется коэффициент 365/T, где Т — количество дней владения активом.

Мы купили акцию за 100 рублей, продали через 1,5 года за 115 рублей. 1,5 года это 1,5*365=547 дней.

(115-100)/100 ∗ 365/547 ∗ 100% = 10%. В этом случае депозит оказался немного выгоднее акций.

Как форекс, управляющие компании, брокеры и банки манипулируют годовой доходностью.

В любой рекламе доходности обращайте внимание на сноски, уточняйте какую доходность указывают в рекламе и за какой период. К примеру, в рекламе звучит доходность 48% годовых. Но она может быть получена всего лишь за один месяц. То есть компания за месяц заработала 4% и теперь с гордостью рекламирует продукт, дающий 4*12=48% годовых. Даже вы, заработав за день на бирже 1%, можете хвастаться, что заработали 365% годовых) Только доходность эта виртуальная.

Как считать среднегодовую доходность

Как считать среднегодовую доходность

Срок владения активами может составлять несколько лет. При этом большинство активов не растет на одну и ту же величину. Такие активы как акции могут падать или расти на десятки или сотни процентов в год. Поэтому хочется знать, сколько в среднем в год росли ваши инвестиции. Как тогда вычислить среднюю годовую доходность? Среднегодовая доходность рассчитывается через извлечение корня по формуле:

Формула 1

где n — количество лет владения активом.

3√125/100 — 1 ∗ 100% = 7,72%

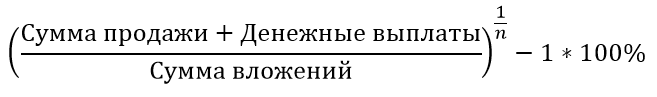

Формула 2

Другая формула расчета среднегодовой доходности — через возведение в степень.

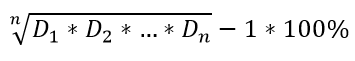

Как рассчитать среднюю годовую доходность, если известны доходности по годам?

Если известны доходности актива по годам, то среднюю годовую доходность можно вычислить перемножив годовые доходности и извлечь из произведения корень в степени равной количеству лет.

Для начала переведите доходности из процентов в числа.

Эти формулы учитывают эффект сложных процентов. Простая формула расчета доходности этого не учитывает и завышает доходность, что не совсем правильно.

Источник

Какую годовую доходность имеет средний инвестор?

В отношении к рынку существуют 2 крайности. Одни предполагают, что фондовый рынок-это чистейшей воды мошенничество, и профит от него получает только брокер, что, как мы выяснили в корне неправильно. Для того, чтобы потерять все средства на фондовом рынке нужно как минимум очень сильно «постараться» то есть совершить целую серию неправильных действий, да еще и выбрать наихудший момент.

По сути, не включая вкладку «маржинальная торговля» в приложении, вы не сможете потерять все средства при всем желании. Даже если все деньги вложены в акции компании, потерпевшей банкротство, у вас с гарантией 90% все же выкупят эти акции по какой-то цене.

Но существует в восприятии фондового рынка и другая крайность, связанная с неверной оценкой своих способностей и рисков. Так многие начинающие инвесторы полагают, что могут сделать 60, 80, 100 и даже 200% в год на фондовом рынке. Подогревают подобные идеи и некие пользователи пульса в приложении Тинькофф, у которых в приложении показана трехзначная годовая доходность. Как же обстоит дело на самом деле?

Давайте посмотрим правде в глаза. Из анонимного опроса, проведенного 1 октября на форуме трейдеров, в котором приняли участие 2259 человек (достаточно репрезентативная выборка), 54% признались, что за последний год имеют положительный результат в торговле на фондовом рынке, в то время как 46% (. ) сообщили, что имеют отрицательный результат.

Итак, почти половина инвесторов за последний год не вышли даже в 0. И это-горькая правда. Конечно это был мягко говоря не самый легкий год на фондовом рынке, который можно сравнить и с 1929 годом и с 2008, и с временем Второй Мировой войны и тем не менее.

Какой же средний размер годовой прибыли имеют те инвесторы, которые торгуют в плюсе? Давайте обратимся к фактам. Давно статистически известно, что лишь 5% от общего числа игроков могут переиграть рост индекса.

Каким же был индексный рост в последний год?

Рассмотрим 3 крупнейших американских индекса. S&P вырос с 01.10.2019 по 01.10.2020 на 17%, NASDAQ-на 46% (. ), Dow Jones- на 6.67%. Таким образом, имеем очень неплохую среднегодовую доходность по американским акциям-23% не смотря на кризисный год.

Итак, согласно статистике, лишь 5% игроков на американском рынке имеют доходность свыше 23%. Однако, средняя доходность у инвестора на американском фондовом рынке составляет всего лишь 3.9% годовых? Почему это так?

Нет ничего проще, чем купить фонды на основные индексы США. Любой брокер не то что на западе, но и в России предоставляет такие возможности даже неквалифицированным инвесторам. Для этого не нужно обладать опытом, знаниями, образованием, квалификацией.

Что же мешает зарабатывать 23 % в год, пусть даже 11% в долларах (с поправкой на историческую многолетнюю доходность индексных фондов). Вы только вдумайтесь: 11% в год в валюте-это фантастические цифры. Какую сумму даст за 10-15 лет магия сложных процентов? А если реинвестировать дивиденды? А если еще понемногу докладывать с каждой зарплаты. Для понимания магии сложных процентов, приведем очень простой пример. Самый известный в мире инвестор Уоренн Баффет имеет на протяжении 55 лет среднегодовую доходность «всего» 20.5% (причем многие «инвесторы» на полном серьезе говорят «всего 20% в год, как же это медленно и долго» ).

Один доллар, вложенный в фонд Баффета, в 1965 году, превратился бы в 24765 долларов. А если бы вы были ленивым и неспособным инвестором и просто вложили бы доллар в фонд с обычной для рынка доходностью (11%), то получили бы 300 долларов. Конечно, нужно еще сделать поправку на инфляцию, но результат все равно впечатляет.

Впрочем понятие «геометрическая прогрессия» проходится в средней школе и в общем то известно любому школьнику, не говоря о взрослом человеке.

Если начать инвестирование с возраста 18 лет и просто совершать не особо сложные действия, доступные каждому, то к 40 годам можно будет забыть о таких понятиях как «кредит», «ипотека», «пенсия». Можно жить в любой точки земного шара и при желании даже не работать. И это доступно всем и каждому. Почему же люди так не делают, почему предпочитают вместо этого получать 3.9% в год, едва обгоняя инфляцию.

Для ответа на этот вопрос, давайте разберемся в психологии среднестатистического участника рынка. Какие цели он имеет?

Для большинства реальная внутренняя цель состоит в том, чтобы поиграть, получить какие-то эмоции, выиграть деньги, потешить свое самолюбие, показать себя дальновидным и проницательным. Значительное число людей не способны мыслить рационально, они не понимают, как это можно «откладывать жизнь на потом». Ведь всего хочется «здесь и сейчас» в моменте. Имеет ли среднестатистический инвестор желание заработать деньги?

Как ни парадоксально, ответ на этот вопрос не однозначен. 99 % новичков настроены очень решительно и полагают, что им не составит труда обыграть рынок, а потому вопреки здравому смыслу пускаются в спекуляции зачастую весьма рискованные. Самонадеянность многих начинающих инвесторов на фондовом рынке удивляет.

Представим, что вас только что научили играть в шахматы, вы научились расставлять фигуры, изучили как они ходят и даже сыграли одну-две партии. После этого, вас сажают играть с гроссмейстером, за спиной у которого многие годы шахматной карьеры, сотни турниров, тяжелейшая борьба с другими видными шахматистами за место под солнцем, тысячи часов, проведенные за разбором теории и партий других мастеров.

Возможно ли победить в такой ситуации? Да, конечно возможно, в жизни всякое бывает. История шахмат знает такие случаи. Но поставим теперь вопрос по-другому, а каковы шансы выиграть у него математически?

Не нужно быть гением математики и статистики, чтобы понимать, что эти шансы минимальны.

То же самое происходит и на фондовом рынке. Шансы обогнать индекс, руководствуясь «везением» и «интуицией», ничтожны, а делать это на длительном временном отрезке практически невозможно. Вернемся к примеру с шахматистом. Возможно один раз ему и удастся чудом выиграть у маэстро, но после этого он сто раз гарантированно проиграет.

Существует очень мудрая латинская максима «Nil ex nihilo fit», что означает : «Нельзя получить нечто из ничего». Спортсмены так же часто говорят «No pain-no gain «.

Эти же принципы применимы и к рынку. Большие ежегодные прибыли на брокерском счету рисуются не благодаря интуиции и везению, а в результате долгой и упорной работы, обучения, анализа собственных ошибок. Более того, эти усилия прикладываются систематически, на протяжении длительного временного интервала. По сути это те же навыки, которые нужны в профессиональном спорте: настойчивость, развитая сила воли, внутренняя дисциплина, целеустремленность.

Только прилагая титанические усилия, можно получить результат. Как правило профессионалы приходят к успеху только после полосы неудач или применительно к бирже после многих лет торговли с низкой доходностью.

Потому если вы думаете разбогатеть быстро, не прилагая усилий, можно с тем же успехом сходить в казино.

Тем кто приходят на рынок в поисках эмоций и легких денег обязаны задуматься: «А действительно ли им это нужно», ведь возможно на их пути будет больших терний, чем звезд.

Источник

Как считать среднегодовую доходность

Как считать среднегодовую доходность