- Задача — Срок окупаемости проекта простым способом и с учетом дисконтирования

- Анализ инвестиционного проекта

- Задача №447 (расчет дисконтированного периода окупаемости проекта)

- Рекомендуемые задачи по дисциплине

- Задача №633 (расчет показателей эффективности проекта)

- Задача №446 (оценка эффективности инвестиционного проекта)

- Задача №631 (расчет показателей эффективности проектов)

- Задача №447 (расчет дисконтированного периода окупаемости проекта)

- Задача №1431 (выбор варианта вложения капитала)

Задача — Срок окупаемости проекта простым способом и с учетом дисконтирования

Определить срок окупаемости проекта простым способом и с учетом дисконтирования по двум вариантам.

Данные для расчетов:

| Капиталовложения, тыс. руб. | Ежегодный доход, тыс. руб. | Ставка дисконтирования, % | |

| Вариант А | Вариант Б | ||

| 600 | 95 | 8 | 10 |

Решение

Формула расчета срока окупаемости простым способом выглядит следующим образом:

К – первоначальные инвестиции,

Дп – среднегодовая стоимость денежных поступлений от реализации инвестиционного проекта.

Окупаемость проекта с учетом дисконтирования рассчитывается на основе коэффициента дисконтирования.

Коэффициент дисконтирования (Кд) считается по сложным процентам (единицу делит на (1+ставка дисконта) в степени, соответствующей числу лет, за которые мы производим дисконтирование):

Д – норма дисконта,

Дисконтированное значение дохода можно получить, умножив ежегодный доход на коэффициент дисконтирования. Формула расчета срока окупаемости выглядит следующим образом:

Т = период до момента окупаемости + денежный поток на момент окупаемости/дисконтированный денежный поток в год окупаемости.

Произведем расчеты для двух вариантов проектов:

Коэффициент дисконтирования при ставке 8%:

1-й год Кд = 1 / (1 + 0,08)^ 1 ≈ 0,926

2-й год Кд = 1 / (1 + 0,08)^ 2 ≈ 0,857

3-й год Кд = 1 / (1 + 0,08)^ 3 ≈ 0,794

4-й год Кд = 1 / (1 + 0,08)^ 4 ≈ 0,735

5-й год Кд = 1 / (1 + 0,08)^ 5 ≈ 0,681

6-й год Кд = 1 / (1 + 0,08)^ 6 ≈ 0,630

7-й год Кд = 1 / (1 + 0,08)^ 7 ≈ 0,583

8-й год Кд = 1 / (1 + 0,08)^ 8 ≈ 0,540

9-й год Кд = 1 / (1 + 0,08)^ 9 ≈ 0,500

10-й год Кд = 1 / (1 + 0,08)^ 10 ≈ 0,463

Для нахождения дисконтированного дохода необходимо каждый годовой доход умножить на соответствующий коэффициент дисконтирования. Результаты расчетов приведены в таблице ниже:

| Период времени | Стоимость проекта, тыс. руб. | Денежные поступления, тыс. руб. | Коэффициент дисконтирования | Дисконтированный доход, тыс. руб. | Кумулятивная стоимость, тыс. руб. |

| 0 | 600 | — | — | — | -600 |

| 1 | — | 95 | 0,926 | 88 | -512 |

| 2 | — | 95 | 0,857 | 81 | -431 |

| 3 | — | 95 | 0,794 | 75 | -355 |

| 4 | — | 95 | 0,735 | 70 | -285 |

| 5 | — | 95 | 0,681 | 65 | -221 |

| 6 | — | 95 | 0,630 | 60 | -161 |

| 7 | — | 95 | 0,583 | 55 | -105 |

| 8 | — | 95 | 0,540 | 51 | -54 |

| 9 | — | 95 | 0,500 | 48 | -7 |

| 10 | — | 95 | 0,463 | 44 | 37 |

| Итого | 600 | 950 | 637 |

Срок окупаемости проекта простым способом составляет: 600 / 95 = 6,32 года или 6 лет и 4 месяца (6 + 0,32*12).

Срок окупаемости проекта с учетом дисконтирования составляет: 9 + (7/44) = 9,16 лет или 9 лет и 2 месяца (9 + 0,16*12).

Коэффициент дисконтирования при ставке 10%:

1-й год Кд = 1 / (1 + 0,1)^ 1 ≈ 0,909

2-й год Кд = 1 / (1 + 0,1)^ 2 ≈ 0,826

3-й год Кд = 1 / (1 + 0,1)^ 3 ≈ 0,751

4-й год Кд = 1 / (1 + 0,1)^ 4 ≈ 0,683

5-й год Кд = 1 / (1 + 0,1)^ 5 ≈ 0,621

6-й год Кд = 1 / (1 + 0,1)^ 6 ≈ 0,564

7-й год Кд = 1 / (1 + 0,1)^ 7 ≈ 0,513

8-й год Кд = 1 / (1 + 0,1)^ 8 ≈ 0,467

9-й год Кд = 1 / (1 + 0,1)^ 9 ≈ 0,424

10-й год Кд = 1 / (1 + 0,1)^ 10 ≈ 0,386

Для нахождения дисконтированного дохода необходимо каждый годовой доход умножить на соответствующий коэффициент дисконтирования. Результаты расчетов приведены в таблице ниже:

| Период времени | Стоимость проекта, тыс. руб. | Денежные поступления, тыс. руб. | Коэффициент дисконтирования | Дисконтированный доход, тыс. руб. | Кумулятивная стоимость, тыс. руб. |

| 0 | 600 | — | — | — | -600 |

| 1 | — | 95 | 0,909 | 86 | -514 |

| 2 | — | 95 | 0,826 | 79 | -435 |

| 3 | — | 95 | 0,751 | 71 | -364 |

| 4 | — | 95 | 0,683 | 65 | -299 |

| 5 | — | 95 | 0,621 | 59 | -240 |

| 6 | — | 95 | 0,564 | 54 | -186 |

| 7 | — | 95 | 0,513 | 49 | -138 |

| 8 | — | 95 | 0,467 | 44 | -93 |

| 9 | — | 95 | 0,424 | 40 | -53 |

| 10 | — | 95 | 0,386 | 37 | -16 |

| Итого | 600 | 950 | 584 |

Срок окупаемости проекта простым способом составляет: 600 / 95 = 6,32 года или 6 лет и 4 месяца (6 + 0,32*12).

Как видно из таблицы, кумулятивный денежный поток отрицателен на конец 10 года, что говорит о том, что с учетом дисконтирования срок окупаемости превысит 10 лет. Срок окупаемости с учетом дисконтирования составит: 10 + (16/95*(1/(1 + 0,1)^ 11 )) = 10,48 лет или 10 лет и 6 месяцев (10 + 0,48*12).

Ответ: срок окупаемости проектов А и Б простым способом составит 6 лет и 4 месяца, а с учетом дисконтирования проект А окупится за 9 лет и 2 месяца, а проект Б – за 10 лет и 6 месяцев.

Источник

Анализ инвестиционного проекта

Рассмотрим ряд задач по анализу и оценке бизнес-проектов.

Задача. Размер инвестиции — 200 000 тыс.руб. Доходы от инвестиций в первом году: 50 000 тыс.руб.; во втором году: 50 000 тыс.руб.; в третьем году: 90000 тыс.руб.; в четвертом году: 110000 тыс.руб. Ставка дисконтирования равна 15%. Определить период по истечении которого инвестиции окупаются.

Также определить чистый дисконтированный доход (ЧДД), индекс прибыльности. Сделать вывод.

Решение задачи

Чистые денежные потоки рассчитываются следующим образом:

Где CFi – денежные потоки по годам.

r – ставка дисконта.

t – номер года, 1-й, 2-й, 3-й и т.д.

Например в первый год получим чистый денежный поток, равный 50000*(1+0,15) 1 =43478,26 (т.р.)

Чистый дисконтированный доход ЧДД (английское сокращение NPV) ЧДД =∑CFi/(1+r) i – I,

Где I – размер инвестиций.

∑CFi/(1+r) i – сумма чистых денежных потоков.

Заполним таблицу с расчетными данными.

Сальдо денежных потоков =

ЧДД=3354,76 тыс. руб.

Срок окупаемости простой равен 3+10000 /110000=3,09 ( лет).

Срок дисконтированный равен 3+ 5 9 538,09 / 62 892,86 =3, 95 ( лет).

Индекс прибыльности рассчитывается следующим образом:

(чистые денежные потоки делим на размер инвестиций).

Индекс прибыльности равен = (43478,26 + 37807,18 + 59176,46 + 62892,86) / 200000 = 1 , 02 .

Выводы:

Таким образом, ЧДД >0,

Индекс прибыльности (рентабельности инвестиций) >1.

Срок окупаемости простой и дисконтированный менее 4 лет. Что говорит о том, что проект окупается в среднесрочной перспективе, и его можно считать эффективным.

Рассмотрим следующую задачу по оценке экономической эффективности вложения денежных средств в бизнес-проект.

Задача. Требуется рассчитать значение показателя чистого дисконтированного дохода для проекта со сроком реализации 3 гола, первоначальными инвестициями в размере 10 млн. руб. и планируемыми входящими денежными потоками равными: в первый год 3 млн руб., во второй год – 4 млн руб, в третий год – 7 млн руб. Стоимость капитала (процентная ставка) предполагается равной 12%. Также определить индекс прибыльности и срок окупаемости инвестиций (простой и дисконтированный). Сделать вывод.

ЧДД (Чистый дисконтированный доход) рассчитывается:

Где I – размер инвестиций.

∑CFi/(1+r) i – сумма чистых денежных потоков.

Чистые денежные потоки рассчитываются следующим образом:

Где CFi – денежные потоки по годам.

r – ставка дисконта.

t – номер года, 1-й, 2-й, 3-й и т.д.

Например в первый год получим чистый денежный поток, равный 3*(1+0,12) 1 =2,679 (млн руб.).

Обобщим расчеты в таблице.

денежных потоков = Накопленный

ЧДД=0,85 (млн руб)=850 тыс. руб.

Индекс рентабельности инвестиций определяется по формуле:

(чистые денежные потоки делим на размер инвестиций).

Индекс рентабельности инвестиций равен = (2,679 + 3,189 + 4,982) / 10 = 1 , 085 .

Срок окупаемости простой равен 2+3 / 7 = 2,43 ( года).

Срок дисконтированный равен =2+ 4,13 /4,982 = 2 , 83 ( лет).

Выводы по задаче:

ЧДД=850 тыс. руб., т.е. больше 0 .

Индекс рентабельности инвестиций=1,085, т.е. >1.

Срок окупаемости простой и дисконтированный менее 3 лет. Следовательно данный проект можно считать привлекательным с точки зрения эффективности вложения инвестиций в него.

Разберем задачу по экономике по расчету точки безубыточности.

Задача. Переменные затраты на единицу продукции: прямые материальные затраты — 60000 рублей, прямые трудовые затраты 25000 рублей, общепроизводственные затраты 20000 рублей, затраты на реализацию продукции 15000 рублей. Постоянные затраты составили: общепроизводственные затраты 6000000 рублей, затраты на рекламу 1500000 рублей, административные расходы 2000000 рублей. Цена продажи составляет 300000 рублей за единицу продукции. Рассчитать точку безубыточности, выручку, валовую маржу, валовую прибыль при объеме продаж в 80 шт.

Найдем точку безубыточности.

Точка безубыточности рассчитывается по формуле:

Точка безубыточности = Общие постоянные затраты / ( цена товара – переменные затраты на единицу).

Подставим данные задачи и найдем точку безубыточности.

Точка безубыточности = (6000000 + 1500000 + 2000000) / [300000 — (60000 + 25000 + 20000 + 15000)] = 53 ( шт.).

Выручка = Цена*Количество = 300000*80=24 000 000 (руб.).

Валовая маржа (маржинальная прибыль) рассчитывается по формуле.

Маржинальная прибыль = Выручка – Общие переменные затраты = 24 000 000 – 80 * (60000 + 25000 + 20000 + 15000) = 14 400 000 (руб.)

Валовая прибыль = Выручка – Переменные затраты – Постоянные затраты = 24 000 000 – 80 * (60000+25000+ 20000 + 15000) — ( 6000000 + 1500000 + 2000000)= 4 900 000 (руб.)

Чистая прибыль = Валовая прибыль – Налог на прибыль = 4 900 000 — 0,2*4 900 000 = 3 9 20 000 (руб.).

Ответ. Точка безубыточности (критический выпуск) = 53 шт.

Выручка = 24 млн руб., валовая маржа = 14,4 млн руб., валовая прибыль = 4,9 млн руб. Чистая прибыль = 3,92 млн руб.

Источник

Задача №447 (расчет дисконтированного периода окупаемости проекта)

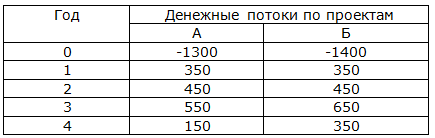

Имеются два инвестиционных проекта, которые характеризуются следующими чистыми потоками денежных средств (млн. руб.):

Определите более выгодный проект с точки зрения дисконтированного периода окупаемости при ставке дисконта 12%.

Рекомендуемые задачи по дисциплине

Задача №633 (расчет показателей эффективности проекта)

Для каждого из ниже перечисленных проектов рассчитайте IRR и NPV, если значения коэффициента дисконтирования равно 20%: Проекты IC Р1 Р2 Р3 Р4 Р5 А -370 — — — — 1000 В -240 60 60 60 60 60 С -263,5 100 100 100 100 100

Задача №446 (оценка эффективности инвестиционного проекта)

Инвестиционный проект рассчитан на 17 лет и требует капитальных вложений в размере 250000 млн. руб. В первые шесть лет никаких поступлений не.

Задача №631 (расчет показателей эффективности проектов)

Анализируются проекты (долл.): IC P1 P2 A -5000 3500 3000 B -2500 1500 1800 Ранжируйте проекты по категориям IRR, PP, NPV, если i=13%.

Задача №447 (расчет дисконтированного периода окупаемости проекта)

Имеются два инвестиционных проекта, которые характеризуются следующими чистыми потоками денежных средств (млн. руб.): Определите более выгодный проект с.

Задача №1431 (выбор варианта вложения капитала)

Выберите наиболее выгодный вариант вложения капитала. Условие. По первому варианту при капиталовложениях 960 тыс. руб. прибыль составит 390 тыс.

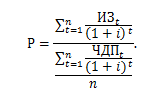

Период окупаемости является одним из наиболее распространенных и понятных показателей оценки эффективности инвестиционного проекта. Дисконтированный показатель периода окупаемости определяют по формуле:

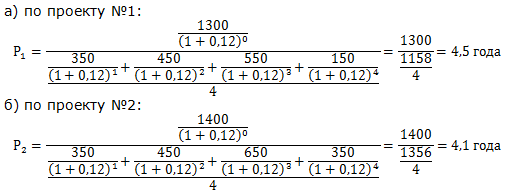

Рассчитываем дисконтированный период окупаемости:

Таким образом, дисконтированный период окупаемости по проекту №1 составляет 4,5 года, по проекту №2 – 4,1 года. Следовательно, второй проект реализовать наиболее целесообразно.

Источник