- Выдача беспроцентного займа сотруднику компании

- Требования к сотруднику

- Оформление соглашения о беспроцентном займе

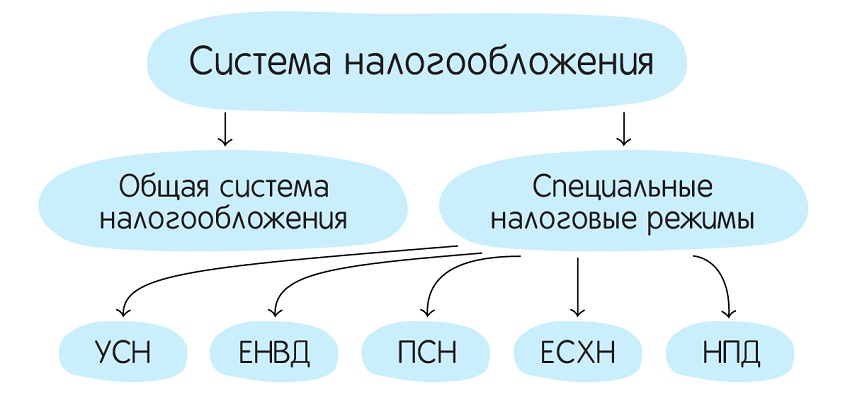

- Налогообложение по кредиту работнику компании

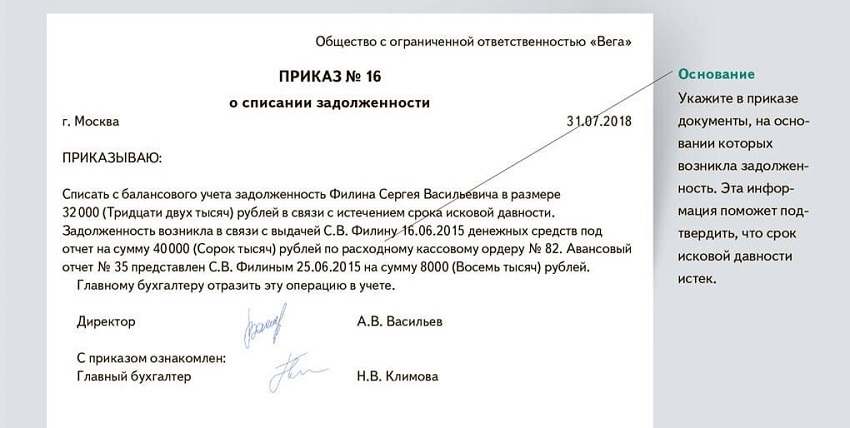

- Если долг прощается

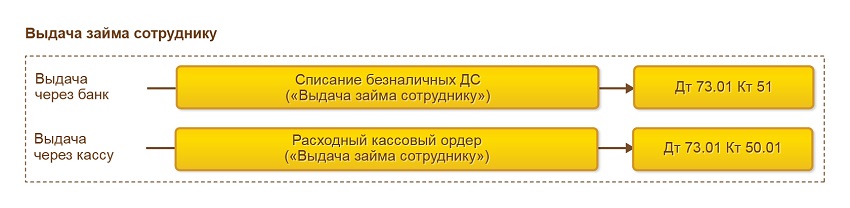

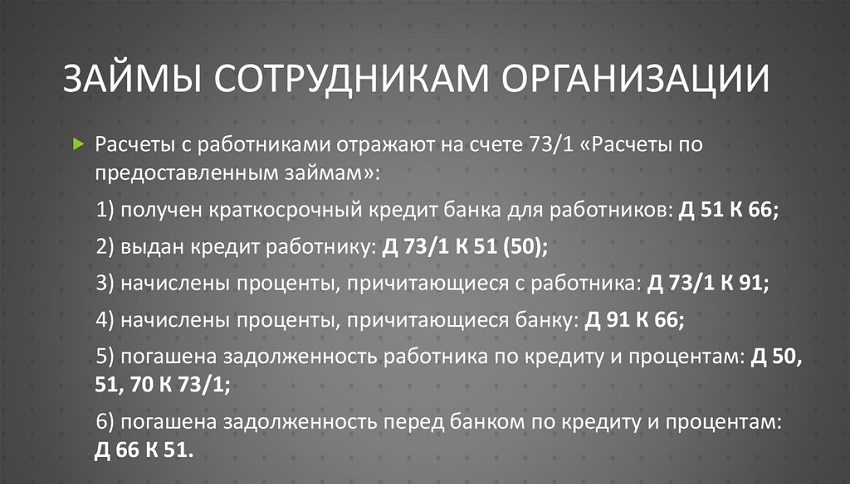

- Проводки

- Некоторые нюансы беспроцентной сделки

- Займ сотруднику от организации: правила оформления, особенности налогообложения

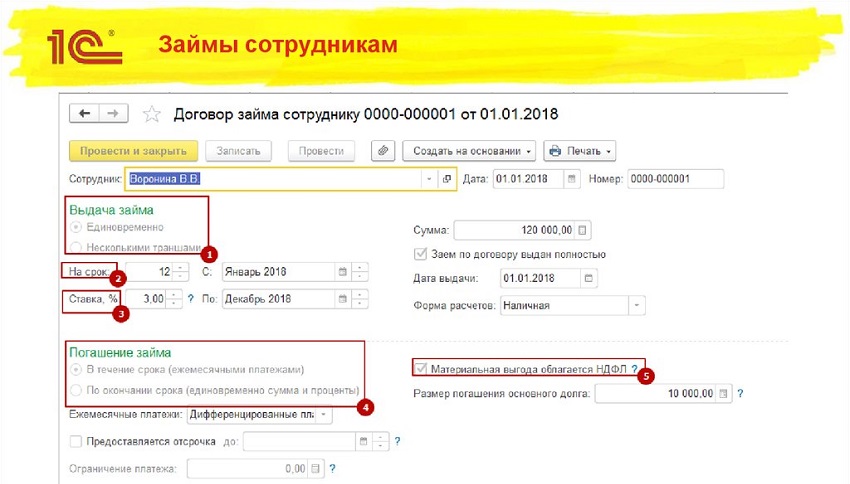

- Особенности оформления займа

- Требования организации к сотруднику

- Как обратиться за денежным займом?

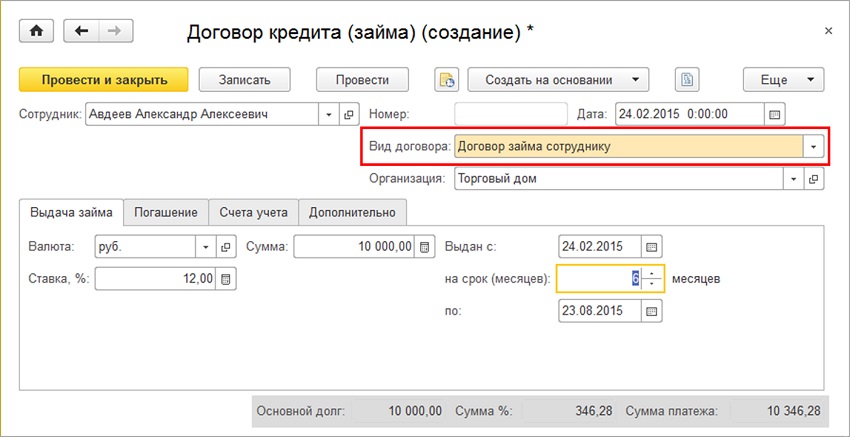

- Договор займа

- Соглашение о займе без процентов

- Порядок налогообложения сотрудника по займу от организации

- Материальная выгода

- Налог на прибыль, страховые взносы, НДС

- Проводка

- Списание (прощение) долга

- Особенности беспроцентного займа

Выдача беспроцентного займа сотруднику компании

Организации и частные предприниматели имеют право выдавать ссуды другим организациям и собственным сотрудникам не только под низкий процент, но и без оплаты за пользование денежными средствами.

Для работника подобный заем выглядит намного привлекательнее банковского кредита благодаря отсутствию оплаты (при процентной ставке в 0%), а также отсутствию необходимости готовить пакет документов.

Бухгалтерии работодателя следует отразить в учете не только операции по выдаче и погашению ссуды, но и связанные с ними налоговые последствия.

Требования к сотруднику

В каждой компании приняты собственные правила, применяемые при кредитовании работников. Некоторые предприятия в качестве средства мотивации выдают небольшие суммы в долг работникам практически с момента их трудоустройства в компанию, другие – после прохождения испытательного срока работы.

В серьезных компаниях решение о выдаче работнику беспроцентного займа в соответствии с его заявлением принимается руководством организации исходя из материальных возможностей компании и с учетом характеризующих заявителя факторов в виде:

- его личностных качеств (ответственность, качество труда);

- продолжительности работы в компании;

- величины получаемого дохода (заработной платы);

- наличия действующих (непогашенных) долгов по ссудам в различных кредитных организациях;

- характеристики непосредственного руководителя работника;

- целей, для которых запрашивается ссуда.

Потенциальный заемщик входит в число сотрудников организации, в которую он обращается за кредитом, а потому практически все требуемые для рассмотрения вопроса о выдаче средств документы находятся в бухгалтерии и кадровой структуре работодателя.

При положительном рассмотрении заявки в организации готовится соответствующий приказ и уведомление (распоряжение), после чего с работником подписывается договор о займе.

Источником денежных ресурсов для выдачи займов могут служить личные деньги руководителя организации, часть резервного, уставного или других фондов, а также нераспределенная прибыль предприятия.

Вопрос: Какой код указывается в поле 20 платежного поручения при перечислении беспроцентного займа своему работнику?

Посмотреть ответ

Выдаваемые средства не касаются коммерческих или предпринимательских целей ни одной из сторон соглашения.

Важно! Если сотрудник запрашивает крупную сумму средств с указанием конкретной цели их использования, работодатель вправе запросить подтверждающие документы (план квартиры проживания или договор-намерение при покупке жилья, справку о составе семьи, медицинское заключение при необходимости лечения).

Оформление соглашения о беспроцентном займе

ВАЖНО! Образец договора беспроцентного займа от КонсультантПлюс доступен по ссылке

При заключении договора о кредитовании с сотрудником сделка должна производиться в письменном виде (ст. 808 ГК РФ, ст. 5 ФЗ №82 (19.06.00)). В качестве образца может использоваться стандартный кредитный договор, в который добавляются специфические условия, касающиеся конкретной сделки.

Величина процентной ставки за пользование ресурсами прописывается в тексте документа. Если размер ставки не указан, то получатель ссуды обязан производить оплату вознаграждения по займу в размере ставки рефинансирования, установленной ЦБ РФ на день погашения долга. В ситуации с беспроцентной сделкой условие должно прописываться с указанием ставки в размере 0% (ст. 809 ГК РФ).

В тексте должны прописываться и другие условия предоставления займа в виде:

- его размера;

- срока выдачи (даты выдачи средств и окончательного возврата);

- целевого назначения.

Договор должен содержать сведения о:

- месте и дате заключения сделки;

- наименовании кредитора и его руководителе (учредителе);

- данных заемщика (работника);

- периодичности и способах погашения долга с указанием возможности досрочного возврата полученных средств;

- штрафных санкциях при нарушении любой из сторон условий соглашения;

- обстоятельствах форс-мажора, освобождающих участников договора от исполнения обязательств;

- конфиденциальности документа, то есть неразглашении условий соглашения иным лицам за исключением случаев, предусмотренных законодательно;

- способах разрешения сторонами спорных вопросов, возникающих при исполнении соглашения.

В случае продления срока действия сделки или корректировки иных ее условий сторонами подписывается дополнительное соглашение к договору, являющееся его неотъемлемой частью.

Договор вступает в силу с момента получения заемщиком (сотрудником) денег, подтверждаемого кассовым (расходным) ордером или платежным поручением в зависимости от способа получения денег (наличными, перечислением на счет заемщика в банке).

Порядок возврата займа указывается в тексте соглашения, в противном случае заемщик вправе по своему усмотрению погашать долг путем внесения денег в кассу кредитора или перечислением средств на расчетный счет предприятия.

Важно! Если кредит носит целевой характер, то заемщик должен в оговоренный срок представить организации-работодателю документы, подтверждающие использование ссуды на предусмотренные в договоре цели (договор купли, платежное поручение, акт приемки, расписку).

Налогообложение по кредиту работнику компании

Работодатель, выдавший беспроцентный кредит, не получает от исполнения сделки доходов, поэтому не производит выплату налогов.

Получение беспроцентной ссуды сотрудником влечет для последнего налоговые последствия, так как он получает материальную выгоду, выраженную в виде экономии средств на отсутствии процентов по сделке (ст. 212 НК РФ). Подобный доход подлежит налогообложению на общих основаниях.

После выдачи беспроцентной ссуды компания обязана производить:

- начисление НДФЛ по ставке 35% на сумму сэкономленных процентов в течение всего периода действия договора о займе (ежемесячно по последним числам месяца);

- удержание налога с любых доходов сотрудника-заемщика с учетом того, что общая сумма удерживаемого НДФЛ не должна быть больше 50% выплачиваемого дохода;

- перечисление НДФЛ в бюджет на следующий рабочий день после удержания.

Доход в виде экономии на отсутствии процентов не облагается налогом на доходы физического лица в случаях, если:

- ссуда предназначена для нового строительства или для покупки в пределах территории Российской Федерации жилья (дома, комнаты, доли в жилом помещении), земельного участка с расположенным на нем жилым строением или для проведения индивидуального жилищного строительства (ИЖС);

- кредит выдан банковским учреждением, расположенным на территории РФ, для рефинансирования целевого займа, выданного для ведения ИЖС или покупки жилья.

Вопрос: В какой срок нужно исчислить и перечислить НДФЛ с дохода работника в виде материальной выгоды от беспроцентного займа? Как заполнить разд. 2 расчета 6-НДФЛ по материальной выгоде от экономии на процентах?

Посмотреть ответ

Если долг прощается

Если организацией принято решение не взыскивать долг с сотрудника, а простить его, то налог, начисленный на размер выгоды от сэкономленных процентов по ссуде, должен удерживаться с заработка работника до полного его исчерпания.

Должна облагаться налогом (13%) и сама сумма долга со дня прощения, выраженного в виде уведомления о прощении долга или в виде соглашения о дарении денег (ст. 210, 224 НК РФ).

Итого в случае прощения долга из заработка работника удерживается налог:

- с суммы долга (прощенного);

- с выгоды от сэкономленных процентов на дату прощения;

- на доходы, выплачиваемые физическому лицу (НДФЛ).

В этом случае общая сумма удержанных налогов также не должна превышать 50% выплачиваемого дохода.

Проводки

По бухгалтерскому учету все виды расчетов с сотрудниками (кроме заработной платы и сумм подотчета) отражаются на счете 73, а расчеты по кредитам – на субсчете 73-1.

Проводки по счетам при кредитовании работника выглядят следующим образом:

- в момент выдачи займа — Дебет сч. 73-1 / Кредит сч.50 («Касса») или сч. 51 («Расчетные счета»);

- при погашении ссуды – Дебет сч. 50, 51, 70 (в зависимости от порядка платежа) / Кредит сч. 73-1.

Проценты по договору отсутствуют, поэтому в учете не отражаются.

Важно! При недостатке дохода для удержания всей суммы налога по окончании отчетного года (до 1 марта следующего года) налоговый орган должен быть проинформирован о невозможности удержания налога по форме 2-НДФЛ (с признаком 2).

Некоторые нюансы беспроцентной сделки

Соглашение беспроцентного займа между предприятием и сотрудником регулируется ст. 42 ГК РФ и ст. 809 НК РФ.

Законодательные нормы и акты в РФ, включая Гражданский и Налоговый кодексы, не содержат каких-либо запретов в отношении предоставления организациями кредитов сотрудникам. Но выданная ссуда может привлечь внимание ФНС, если ее размер превысит 600 тыс.руб., согласно ФЗ № 115 (07.08.2001) о противодействии легализации полученных преступным путем доходов.

Факт, что сделка является именно беспроцентной, должен обязательно найти отражение в тексте соглашения. В противном случае по умолчанию ставка по договору принимается равной ставке рефинансирования НБ и производится доначисление налога на прибыль.

Источник

Займ сотруднику от организации: правила оформления, особенности налогообложения

Организации и индивидуальные предприниматели на законных основаниях имеют возможность выдавать на основании договора займа денежные средства своим работникам и другим фирмам. При этом законом не ограничивается верхний и нижний порог процентной ставки за использование заемщиком полученных денежных средств. Исходя из этого, организации имеют полное право давать своим сотрудникам деньги без начисления процентной ставки либо установив минимальный размер оплаты за пользование заемными средствами по своему усмотрению. При оформлении займа сотруднику организация должна учитывать все нюансы данной сделки.

Особенности оформления займа

С точки зрения финансовой выгоды и простоты оформления, денежный займ от организации для физического лица в разы привлекательнее, чем длительный и сложный процесс получения банковского кредита. Как правило, процентная ставка по такому займу равна нулю. К тому же, нет необходимости тратить время на сбор документации.

В бухгалтерии при этом необходимо грамотно отразить выделение денежной суммы, погашение заемщиком возникших обязательств и налоговые последствия, связанные с этой процедурой.

Требования организации к сотруднику

Правила и порядок кредитования своих работников в каждой организации свои, поскольку нет четкой регламентации в законе.

В одних компаниях выделение заемных средств сотруднику возможно при условии наработки определенного трудового стажа. Другие работодатели стимулируют работников небольшими краткосрочными займами практически с первого месяца (или даже дня) трудоустройства либо по истечении оговоренного испытательного срока.

Одним из важных условий выделения организацией займов для своих сотрудников является стабильное финансовое положение.

При рассмотрении просьбы о выделении заемных средств принимают во внимание:

- стаж работы и личностные характеристики претендента (качества сотрудника, ответственность, польза для компании);

- размер средней ежемесячной заработной платы;

- наличие действующих кредитов и задолженностей в соответствующих учреждениях;

- цель, на которую потребовался займ сотруднику.

Учитывая, что потенциальный заемщик работает в данной организации, для оформления займа не требуются документы, подтверждающие личность и доходы физического лица. Вся информация о заемщике уже есть в бухгалтерии организации и в отделе кадров.

Как обратиться за денежным займом?

Процедура подачи заявления не отличается сложностью. Сотрудник обращается с письменным заявлением на имя руководителя организации. Руководитель рассматривает обращение и принимает решение.

При положительном исходе дела в организации издается соответствующее уведомление (распоряжение, приказ). Выдача денежных средств осуществляется на основании договора займа. В нем указаны данные сторон и условия выдачи и погашения займа.

В качестве источника финансирования в такой ситуации могут быть использованы:

- личные средства руководителя (или ИП);

- часть уставного, резервного либо иного фонда организации;

- нераспределенная прибыль.

В исключительных случаях при выделении крупной суммы на конкретные цели, озвученные в заявлении, руководитель имеет право запросить план квартиры, договор намерения при приобретении недвижимости, медицинское заключение и так далее.

Договор займа

Операции по внутренним займам для сотрудников регламентированы статьей 42 ГК. Действия по выдаче и получению денежных средств отражаются в договоре займа. Дополнительно к нему допускается приложение расписки либо акта о передаче заемных средств.

В договоре в обязательном порядке следует прописать:

- размер займа;

- сроки и схему погашения задолженности;

- размер и порядок выплаты процентов (либо их отсутствие).

В силу кредитный договор вступает с момента выдачи сотруднику заемных средств.

Очень важно указать размер процентной ставки. При отсутствии фиксированных данных величину процентов определяют на основе ставки рефинансирования на момент погашения части либо всей суммы займа. При отсутствии в договоре отметки о безвозмездной основе оказания работнику денежной помощи применяется автоматически начисление процентов.

Заемные средства могут быть начислены организацией только в национальной валюте. При отсутствии указанного периода погашения займ считается выданным до востребования. В этом случае он подлежит погашению в течение месяца с даты истребования.

Важно! Работник имеет право вернуть заемные средства до истечения периода погашения, если это не противоречит договору.

Размер денежной помощи для сотрудников организации не ограничен. Займы более 600 000 рублей подлежат особому контролю со стороны банка.

В рамках погашения задолженности оплата возможна на расчетный счет либо в кассу предприятия. Сумму долга на основании договора могут удерживать и при начислении заработной платы, но не более 20% от нее.

Соглашение о займе без процентов

Любая сделка в данном случае фиксируется в письменном виде. В соглашении о выдаче займа на безвозмездной основе этот факт отражают в обязательном порядке. Отсутствие пункта о безвозмездном характере оказания финансовой помощи влечет за собой автоматическое начисление процента.

В соглашении необходимо указать:

- сумму займа;

- период погашения;

- целевое назначение.

Соглашение содержит такую информацию:

- место и дата выдачи заемных средств;

- наименование организации и ФИО руководителя;

- персональные сведения о заемщике;

- схема и сроки погашения, возможность досрочного погашения;

- пути разрешения спорных ситуаций;

- пункт о конфиденциальности документа;

- варианты форс-мажорных ситуаций, освобождающие участников сделки от обязательств по данному соглашению.

В случае продления периода займа либо при появлении иных изменений это прописывается в дополнительном соглашении. Документ о дополнительном соглашении становится частью основного договора кредитования.

Порядок налогообложения сотрудника по займу от организации

В случае заключения договора безвозмездного займа работодатель не извлекает финансовой выгоды от данной сделки. Следовательно, отсутствует основание для начисления налога.

Сотрудник, получивший заемные средства на беспроцентной основе от своего работодателя, получает выгоду в виде экономии на выплате процентов. Это влечет за собой налогообложение полученного таким образом дохода.

По факту выдачи беспроцентного займа работодатель обязан выполнить такие операции:

- насчитать НДФЛ из расчета 35% на сумму экономии на процентах в течение всего периода заимствования (ежемесячно);

- удержать налог с доходов заемщика, но не больше половины размера заработной платы;

- перечислять НДФЛ в бюджет ежемесячно.

Начисление налога происходит в последний день месяца, а перечисление удержанной суммы в бюджет будет на следующий после начисления день.

Важно принять во внимание те случаи, когда налог не взимается. К ним относятся следующие займы, полученные для определенных целей:

- Денежная ссуда, полученная на строительство нового жилья или покупку во вторичном фонде квартиры, дома, доли или комнаты. Налог не взимается, если денежные средства направлены на приобретение земельного участка для последующего строительства жилого дома.

- Кредит получен заемщиком в целях рефинансирования целевого займа, взятого на покупку либо строительство индивидуального жилья.

Материальная выгода

Фактически материальная выгода у сотрудника при получении денежного займа у работодателя выходит в двух ситуациях:

- при получении ссуды без процентов за пользование денежными средствами;

- при начислении процентной ставки по займу меньше 2/3 от ставки рефинансирования Центробанка России.

Работодатель в остальных случаях автоматически становится налоговым агентом, в обязанности которого входит начисление и удержание налога с материальной выгоды.

Важно! Сумма налога каждый месяц удерживается из заработной платы. При этом для резидентов РФ ее размер составляет 3%, для иных лиц ставка определена в размере 30%.

Налог на прибыль, страховые взносы, НДС

При начислении налога на прибыль предприятия выданные и возмещенные ссудные денежные средства налогом не облагаются, поскольку не являются прибылью.

При выдаче процентного денежного займа размер полученных процентных выплат составляет внереализационный доход. Страховые взносы на заемные средства не начисляются, а полученные проценты не облагаются НДС.

Проводка

Выдача работникам организации заемных средств должна быть отражена на счете 73-1 «Расчеты по предоставленным займам».

Отражаются все операции по заемным средствам:

- дебет 73-1, кредит 50 (51) выдача заемных средств;

- дебет 73-1, кредит 91-1 начисление процента;

- дебет 51 (50), кредит 73-1 погашение через кассу или расчетный счет;

- дебет 70, кредит 68 удержание НДФЛ с полученной работником выгоды.

Расчеты и соответствующие проводки должны быть отражены в бухгалтерском учете каждый месяц.

Списание (прощение) долга

В ситуации, когда руководитель организации принимает решение о прощении суммы долга своему работнику, потребуется выполнить целый ряд установленных законом действий:

- В первую очередь, факт прощения долга документально отражается в письменном виде. Это может быть соглашение о дарении денежных средств сотруднику организации, подписанное руководителем. Другим вариантом документального оформления служит официальное уведомление о прощении суммы заемных денежных средств.

- В сложившейся ситуации сумма прощеного долга составляет определенную материальную выгоду. Согласно действующему законодательству, с нее начисляется налог в размере 13%. Датой начисления подоходного налога становится день, когда подписан соответствующий документ.

- Если организацией (или руководителям) принято решение не удерживать долг с работника, то налог, начисленный на размер прибыли от сэкономленных процентных выплат, удерживается с заработной платы физического лица до полного погашения.

В итоге налогообложению подлежат:

- сумма долга (прощеного);

- выгода от сэкономленных процентов на дату прощения;

- доходы, выплачиваемые сотруднику (НДФЛ).

В этом случае суммарная величина удержанных налогов не может быть больше половины ежемесячной заработной платы физического лица.

Особенности беспроцентного займа

Работодателям и сотрудникам следует принять во внимание тот факт, что размер денежного займа и период его погашения, как и величина процентного начисления за использование финансов, законодательно неограничены. Каждая организация по своему усмотрению и принятому внутреннему распорядку имеет право оказать финансовую поддержку работникам как на платной, так и на безвозмездной основе.

Выдача целевого займа зависит от финансовых возможностей организации. В случае, если размер финансовой помощи, выделенной сотруднику, превышает 600 000 рублей, то сделка привлекает внимание налоговой службы и контролируется банком в рамках закона о легализации денег, полученных преступным путем.

Если целевой займ выделен сотруднику для улучшения жилищных условий, строительство либо покупку жилья, то можно документально доказать целевое применение заемных средств.

Следует отметить, что сроки погашения неограничены, поэтому работодатель имеет полное право поддержать в финансовом плане добросовестного сотрудника, оказав ему денежную помощь на безвозмездной основе с длительным периодом погашения задолженности. Кроме того, работодатель располагает возможностью списания заемных обязательств своего сотрудника путем прощения полной суммы долга либо его части.

В случае выделения заемных денежных средств на безвозмездной основе данный факт в обязательном порядке отображается отдельным пунктом в договоре или соглашении займа. В ряде предприятий и организаций стимулирование сотрудников путем выделения заемных средств на безвозмездной основе является обычной рабочей практикой.

Крайне важно соблюсти при выделении денежной помощи все правила оформления соответствующей документации, бухгалтерских проводок и налоговых отчислений. При изменении ситуации (прощении долга) порядок налоговых отчислений соответственно изменяется. Это тоже в обязательном порядке находит свое отражение в отчетности предприятия и удержании налоговых сборов.

В ситуации, если для удержания налоговых вычетов суммы заработной платы сотрудника до конца отчетного года не хватает, то необходимо до конца периода отправить в местный отдел налоговой службы соответствующее уведомление.

Источник