- Неожиданный сплит затронул три фонда Сбера – SBMX, SBGB, SBRB

- Обзор БПИФа SBMX от Сбербанка: состав, доходность, отзыв

- Особенности фонда

- Отличия от ПИФа и ETF

- Какова доходность

- Как купить паи

- Мой отзыв – стоит ли покупать

- Обзор ETF SBMX от Сбербанка — лучшие российские акции в одном флаконе

- Основные условия

- Структура и состав фонда

- Расходы на управление

- Дивиденды

- Налоги

- Где купить паи

- Порог входа

- Доходность

- Стоит ли покупать

- Сравнение с бенчмарком

- Альтернативы или конкуренты

- Выводы

- Налоги на дивиденды

Неожиданный сплит затронул три фонда Сбера – SBMX, SBGB, SBRB

7 июня многие розничные инвесторы обнаружили в торговых приложениях катастрофическое – на почти 99% – падение трех крупных БПИФов «Сбер Управление Активами». К счастью, всего лишь было проведено дробление паев 1 к 100. Но к нему оказались не готовы брокеры, биржа, да и сам крупнейший банк страны.

Под сплит попали:

Эти одни из крупнейших биржевых фондов в России. SBRB является лидером в стране по СЧА. SBMX занимает второе место, SBGB – четвертое. Наибольшее число пайщиков из этой троицы у БПИФа на индекс Мосбиржи. На конец прошлого года их было порядка 40 тысяч человек.

На все бумаги у нас есть обзоры, в которых рассказываем об особенностях, плюсах и минусах. Смотрите по ссылкам выше.

Каждый пай, котором вы владели до этого, был разделен на 100 новых. Их цена стала соотвественно меньше в сто раз. SBGB теперь стоит около 12,2 рубля, SBMX – 18,4 рубля, SBRB – 11,3 рубля.

Единственное упоминание о предстоящем дроблении удалось обнаружить в новостях на сайте Мосбиржи от 1 июня. Заголовок и содержание, конечно, не самые понятные. Но в целом нельзя сказать, что торговая площадка не предупреждала.

При этом на странице новостей управляющей компании и на страничках самих инструментов никаких сообщений о грядущих изменениях не было. Не появилось их непосредственно в день дробления. Не доводилась информация о сплите и в родном брокерском приложении зеленого банка.

Задним числом и не без усилий удалось найти ПДФ-файл с сообщением.

Из него можно узнать, что решение было принято 17 мая 2021 года. В реестрах дробление должны были учесть еще 4 июня. Цель операции – «уменьшение стоимости одного инвестиционного пая для удобства расчетов».

При этом до конца торгового дня на сайте УК Сбера все три фонда показывали убыток.

Аналогичные ошибки были в торговых мобильных приложениях других игроков, например у Тинькоффа. И на страницах котировок фондов на Мосбирже.

То есть к довольно распространенному действию оказался не готов практически весь рынок. Это очень печально для клиентов банка, позиционирующего себя технологическим лидером. Весной этого года сплиты сразу пяти фондов провел ВТБ. И тогда клиенты были заблаговременно и доступным языком предупреждены.

Ошибочные котировки скоро поправят. Дробление не должно повлиять на доходность и другие показатели фондов. Теоретически для розничных инвесторов это позитивное изменение. Паи станут доступнее и ликвиднее, будет проще управлять их долями в портфелях.

Возможны проблемы с тем, что брокер по ошибке обнулит срок владения бумагами. Напомним, он важен для получения налоговой льготы (ЛДВ). Ранее регуляторы и биржа указывали, что это такие корпоративные действия как дробление или консолидация не должны оказывать влияния на срок владения.

Источник

Обзор БПИФа SBMX от Сбербанка: состав, доходность, отзыв

Инвестпривет, друзья! Совсем недавно Сбербанк застартил новый продукт – первый в России биржевый ПИФ. Называется он SBMX и представляет собой нечто среднее между ETF и ПИФом. Купить паи нового фонда можно на Московской бирже через любого брокера. Разберемся, в чем особенности БПИФа SBMX, какова его доходность и как можно заработать на нем. И вообще, для чего он нужен.

Особенности фонда

Официально фонд называется Сбербанк – Индекс МосБиржи полной доходности «брутто». SBMX – это тикер фонда на бирже. По сути он отображает индекс Московской биржи, в которую входят наиболее ликвидные акции и депозитарные расписки отечественного рынка. Так, в структуру SBMX входят акции Лукойла, Газпрома, Роснефти, Яндекса, Татнефти и, конечно, самого Сбербанка. Всего в состав фонда входит 35 позиций.

Фонд разбит на маленькие частички – паи. Их можно купить у любого брокера. По общему правилу, как только активы фонда возрастают, то цена пая тоже растет. А стоимость активов зависит от индекса Мосбиржи. Короче, если российский фондовый рынок чувствует себя хорошо, то SBMX Сбербанка тоже растет (паи дорожают).

Полученная прибыль от дивидендов реинвестируется, что позволяет фонду постоянно наращивать объем активов. Так что цена пая должна расти и за счет этого.

В соответствии с политикой, изменений цены пая не должна отклоняться от бенчмарка – индекса Московской биржи – более чем на 3%. Состав активов «перетряхивается» раз в квартал. На мой взгляд, для активного управления этого маловато, а для пассивного – многовато. Но на МосБирже состав индекса пересматривают тоже не часто.

Что касается вознаграждения УК – а управляет SBMX Сбербанк Управление активами – то оно составляет 1,1% от стоимости чистых активов и взимается раз в год. Но в цену пая она уже заложена, так что никому ничего держатель пая не должен платить.

Но нужно учесть, что за покупку пая БПИФа на бирже придется заплатить комиссию брокеру. Она зависит от тарифного плана и торговых условий.

Торговлю паями SBMX на бирже осуществляет маркет-мейкер. Им выступает – сюрприз! – тоже Сбербанк. Маркет-мейкер (нет, не пати-мейкер, застрелись!) – это чувак компания, которая обеспечивает нормальную ликвидность на рынке. Иными словами, именно через него идет основной объем покупок и продаж паев, если на рынке недостаточно частных инвесторов.

Для актива, который только появился и еще не привлек достаточно количества покупателей, это хороший признак. Значит, вы всегда сможете купить и продать паи на бирже по актуальной цене и с минимальным спрэдом.

Отличия от ПИФа и ETF

Чтобы было понятнее, что такое БПИФ SBMX и как он функционирует, расскажу, чем БПИФы принципиально отличаются от ПИФа и ETF.

В отличие от обычных ПИФов, предлагаемых в том же Сбербанке или, например, от ПИФов ВТБ, паи ETF SBMX можно легко купить на бирже и продать там же. У них высокая ликвидность, т.е. продать их можно в любой момент, пока биржа работает. Это дешевле – не придется платить 1-2% за покупку и скидку при продаже, только комиссию брокера (а это сущие копейки, если правильно подобрать тариф).

Плюсом является дивидендная политика БПИФа Сбербанка – обычно биржевые фонды выплачивают дивы инвесторам, а здесь они реинвестируются. В результате у фонда появляется как финансовая подушка, так и проявляется рост активов.

Но в отличие от ETF применяется другая система контроля деятельности и в целом механизм работы фонда. Так, для обеспечения работы классического ETF привлекаются крупные и независимые друг от друга поставщики ликвидности, обычно мировые инвестиционные банки (погуглите, чем мировые инвестиционные банки отличаются от обычных коммерческих, удивитесь). Депозитарием (хранилищем) паев выступают крупные коммерческие банки. У FinEx это Bank of New York Mellon.

У российского же SBMX жнец, и жрец, и на дуде игрец и провайдером (создателем фонда), и поставщиком ликвидности, и депозитарием (банком-кастодианом) является Сбербанк CIB. В общем, в другой стране бы сказали: «Велики риски», но мы-то знаем, что Сбербанк – слишком большой, чтобы упасть.

Мосбиржа и Сбербанк называют SBMX «ETF по российскому праву», а их главный конкурент FinEx с этим не согласна. Ну и Бог с ними, если честно. Для нас принципиальной разницы нет. Главное, что бумаги будут ликвидные, провайдер не умыкнет их на Кипр, а Сбербанк в случае чего ответит своими активами.

Какова доходность

Самое интересное, сколько на этом можно заработать. Посмотреть актуальные котировки фонда SBMX можно аж в 4 местах:

- на сайте Сбербанка https://www.sberbank-am.ru/individuals/etf/etf-moex/ – там же можно ознакомиться с политикой, составом активов и прочими интересностями относительно фонда;

- на Ру.Инвестинге https://ru.investing.com/etfs/sberbank-moex-russia-total-return-chart – там же находятся график SBMX, прогнозы и технический анализ;

- на страничке фонда на Инвестфанде: http://pif.investfunds.ru/funds/5247/detail/1/.

Если у вас есть брокер, то найдите в списке активов фонд по тикеру SBMX – котировки и вся нужная инфа будут предоставлены.

Так, сейчас стоимость пая составляет 1040 рублей. В перспективе она будет только расти. Заработать можно, если продать пай дороже, чем вы купили.

Как купить паи

Приобрести паи SBMX можно у любого брокера, предоставляющего выход на Московскую биржу. Произвести покупку БПИФа SBMX через Сбербанк Управление активами тоже можно без проблем. Но я советую рассмотреть вам альтернативы – вот, я составлял рейтинг брокеров с минимальными комиссиями.

Приобретение производится по 1 лоту, в который входит 1 пай. Стоимость паев растет. Чем раньше инвестор приобретет паи, тем больше паев возьмет за те же деньги.

Купить паи SBMX можно на ИИС. Тогда вы сможете получить дополнительно налоговый вычет – один из двух, точнее.

И напомню, что держать паи фонда лучше больше 3 лет. Тогда вы получите налоговый вычет на доход с продажи пая ПИФа. По 3 млн рублей за каждый год. Этого, я думаю, достаточно. Короче: держите бумаги сбербанковского SBMX больше 3 лет – и не платите НДФЛ с прибыли.

Мой отзыв – стоит ли покупать

В настоящий момент фонд только набирает оборот. Стоимость чистых активов всего 200 млн рублей. Для сравнения – у фонда FXRL, тоже дублирующего индекс МосБиржи, в активах 600 млн рублей, а у ETF SPY, повторяющего индекс самых доходных американских акций – 280 млрд долларов. Так что есть куда расти.

Если посмотреть на состав SBMX ETF, то очевидно, что в нем собрались самые крутые акции России. Если у вас не хватает денег, чтобы произвести достойную диверсификацию, этот фонд – то, что вы искали. Так, и даже с 50 тысячами на Мосбирже особо не повоююешь, что уж говорить о меньших суммах. А вот вложиться в весь индекс, приобретя по кусочкам каждый эмитент – очень хорошо.

Так что мой отзыв о SBMX Сбербанка – самый положительный. В ближайшее время собираюсь прикупить десятка три паев. Только вот пока не решил, через какого брокера. Через Тинькофф Инвестиции нельзя – а жаль, я пользуюсь в основном им.

Кстати, в качестве альтернативы SBMX можно рассмотреть фонд FXRL (цена пая – 2265 рублей) от FinEx или RUSE – от ITI. Они дублируют индекс РТС. Только обратите внимание на комиссии и конкретную стратегию.

Источник

Обзор ETF SBMX от Сбербанка — лучшие российские акции в одном флаконе

В середине 2018 года Сбербанк выпустил некий «псевдо ETF» — под названием SBMX. Это нечто среднее между ETF и ПИФами.

Были даже внесены некоторые поправки в законодательство, ради этого. Но нам в принципе неважно, как это называется. Главное, чем он может быть полезен инвесторам.

Фонд SBMX инвестирует в российский фондовый рынок: акции и депозитарные расписки.

Что это такое? Зачем он нужен? Стоит ли покупать? Выгодно или нет?

Разберем в статье.

Основные условия

Etf от Сбербанка SBMX является индексным. С пассивным управлением.

То есть он отслеживает индекс. И покупает акции, в аналогичной пропорции.

За ориентир взят Индекс Мосбиржи полной доходности «брутто». Тикер — MCFTR.

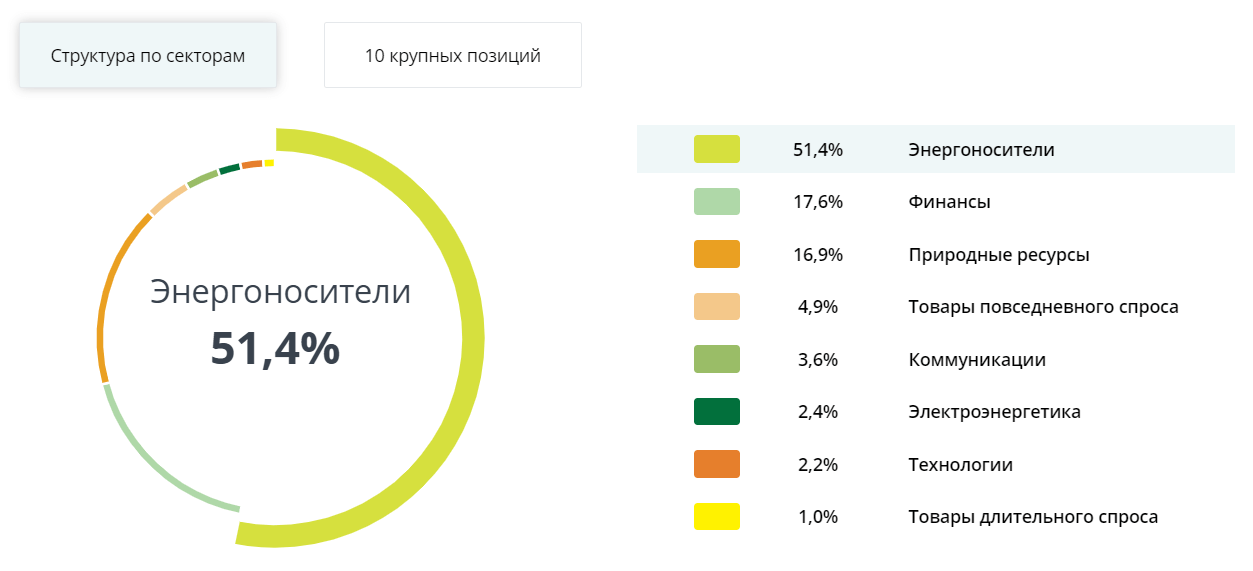

Структура и состав фонда

Список ценных бумаг, входящих в фонд можно посмотреть на сайте Сбербанка.

С разбивкой по секторам экономики.

И конкретно по доле каждого актива в портфеле. Правда показаны только первые 10 крупнейших позиций. С суммарной массовой долей более 63%.

Полный список и доли акций в составе индекса доступны на сайте Московской биржи.

Расходы на управление

Сбербанк обещает брать не более 1,1% комиссий в год. В эту сумму включена плата за управление, депозитарий и прочие расходы.

При превышении активов фонда более 2,5 миллиардов рублей, суммарная комиссия будет снижена до 1%.

На момент написания статьи, общая сумма привлеченных средств оценивалась в более 600 миллионов.

Фонду SBMX потребовалось меньше года с момента старта, чтобы привлечь активов на более чем 4 миллиардов рублей. Соответственно суммарная комиссия снизилась до 1% в год.

Дивиденды

Фонд не выплачивает дивиденды, а весь поступающий доход реинвестирует. Дополнительно увеличивая стоимость пая.

С точки зрения долгосрочных инвестиций — это более выгодный вариант. Деньги сразу начинают работать. Плюс экономия на налогах.

Получая дивиденды живыми деньгами — с нас автоматически удерживается 13%. При автоматическом реинвестировании мы ничего не платим.

Налоги

Дивиденды не получаем — налог не удерживается.

Продержали ETF более 3-х лет — налог не удерживается.

Покупаем ETF внутри ИИС — налог возвращается.

Где купить паи

Пая фонда SBMX обращаются на фондовом рынке.

Соответственно, если у вас есть доступ на биржу (заключен договор на брокерское обслуживание) — вам доступны операции с ETF на акции от Сбербанка.

Процедура покупки-продажи аналогична сделкам с другими ценными бумагами.

Оказывается ETF от Сбербанка отсутствуют у некоторых брокеров. Например, в Тинькофф инвестиции я его не наблюдаю.

Порог входа

Старт торгов на бирже состоялся в августе 2018 года. С цены пая или акции — 1 000 рублей. С ростом индекса, стоимость пая будет пропорционально увеличиваться. Или уменьшаться, при падении.

Средняя годовая волатильность по российскому рынку — 30% за год. Это значит, что в пределах года мы можем наблюдать изменение стоимости паев.

В любом случае, порог входа достаточно демократичный. Учитывая, что рынки редко растут в год более чем на 20-30%, в течение ближайших лет стоимость одной акции будет в пределах нескольких тысяч рублей.

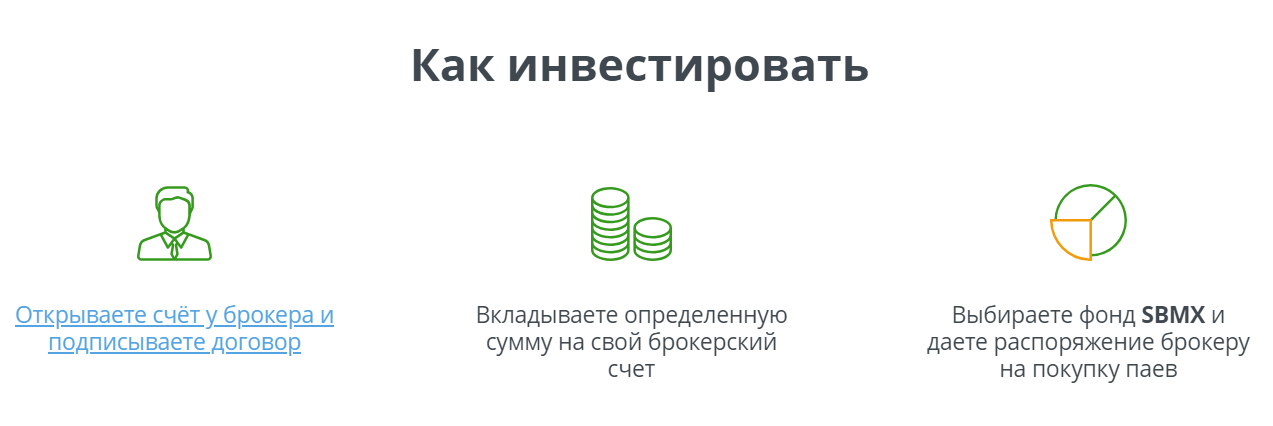

Доходность

Выгодно ли инвестировать в фонд Индекса МосБиржи полной доходности «брутто?

Оценивая выгодность вложений в фонд акций от Сбербанка, нужно представлять общую картину движения фондового рынка в целом.

График индекса Московской биржи с 2014 года.

Доходность индекса IMOEX за последние 5 лет составила 70%.

Среднегодовая доходность — около 11%.

Спокойно. Мы посмотрели общий индекс Мосбиржи (MOEX). Наш Сберовский БПИФ SBMX ориентируется на индекс полной доходности брутто (MCFTR).

В этом случае мы получаем дополнительную прибыль, в виде реинвестирования получаемых дивидендов.

За тот же период времени дивиденды принесли дополнительную прибыль более 50%. Увеличив доходность с 70% до 123% за 5 лет.

Стоит ли покупать

В чем преимущества индексного фонда?

- За небольшие деньги (несколько тысяч), вы получаете полностью диверсифицированный портфель акций.

- Фонд отслеживает индекс Московской биржи (ранее назывался ММВБ). И повторяет его динамику.

- Полностью пассивное инвестирование — покупаем весь рынок в целом, а не отдельные акции.

В индекс Московской биржи бумаги включаются и получают долю по определенному признаку: капитализация, фри-флоат и многое другое. В итоге получаем пул из самых-самых лучших компаний.

Ребята с биржи, следящие за индексом, отслеживают положение дел в компаний по финансовым показателям. У кого дела идут получше — могут получить увеличение доли. У плохих компаний вес в индексе понижается. Вплоть до полного изгнания. И заменом на другие перспективные компании.

В этом плане — индексная стратегия очень хорошая штука. Мы имеем в портфеле акции, согласно их доли в индексе. Хороших и стабильных побольше. Мелких и с высокими рисками — поменьше.

Взамен платим комиссию в 1% в год. Можно рассматривать это как плату за то, что мы имеем самые лучшие компании в портфеле.

Так-то это дорого. По международным критериям, общая доля годовых расходов на комиссии и прочие поборы, возникающие при инвестировании, не должна превышать 0,5%.

Но у нас пока нет более дешевой альтернативы.

Стоимость «самостоятельной сборки» индекса дорогое удовольствие. Обойдется примерно в 3-5 миллиона рублей. Просто, чтобы купить акций 42 компаний в необходимой пропорции.

Плюс ежеквартально, состав индекса и долей пересматривается. И потребует от инвестора новых движений: что-то продавать-покупать.

Попытки выбирать отдельные акции (вместо индекса) как правило тоже к ничему хорошему не приводят.

По статистике, львиная часть игроков, проигрывает индексам на длительных интервалах времени. Даже профессионалы.

Если взять частных любителей-инвесторов, то доля проигравших стремится к 98%.

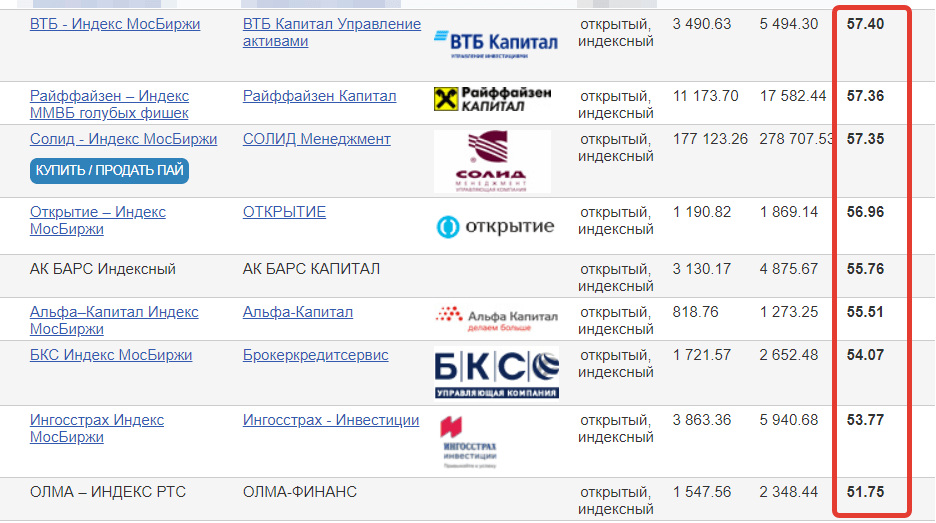

Для примера, доходность паевых фондов, управляемых профессионалами за последние 3 года. Имеющих, аналогичную индексную стратегию.

Индекс полной доходности за этот период подрос на 64%. Даже если вычесть 3% комиссий за владение паями, которые будет взимать Сбербанк. Останется 61%. Никто не смог победить. А почему?

Быстрый ответ: ВЫСОКИЕ КОМИССИИ.

Обычные ПИФ берут за управление 3-5% ежегодно. В этом плане ETF от Сбербанка в разы выгоднее.

Если вы хотите инвестировать в российский фондовый рынок, не имеете знаний и опыта. И не горите желанием тратить время на обучение и отслеживание ситуаций на рынке, то выбор индексного ETF (в нашем случае SBMX от Сбербанка) будет хорошим решением.

Важно! Рынок акций является высокорискованным. И на коротких сроках вкладывать деньги не рекомендуется. Оптимально-минимальным периодом инвестиций будет срок от 3-5 лет.

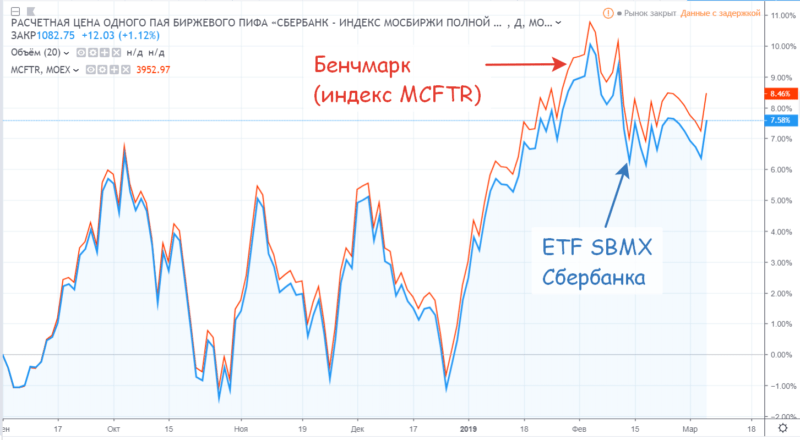

Сравнение с бенчмарком

В правилах фонда заложено возможность отклонения на 3%.

График доходности ETF от Сбера на акции может отставать от своего бенчмарка на искомые 3%.

На практике мы можем получить неприятную картину по ожидаемой прибыли и убыткам. Прибыль будет меньше, убыток больше.

Индекс полной доходности за год возрастет на 15%. Сберовский фонд будет ниже. За счет годовой комиссии в 1% (вычитается из стоимости пая ежедневно). И рост составит 14%. Это в идеале.

Принимая во внимание ошибку слежения в 3% мы можем получить результат и 13%. И 12. И даже 11%.

При скромном росте индекса или даже снижении, эта разница будет особенно заметна.

Рост индекса за год 4%. Реально вы можете получить ноль процентов прибыли.

Справедливости ради отметим, что ошибка слежения может работать и в другую сторону. То есть фонд ETF может обгонять индекс по доходности. Но это бывает в редких случаях.

Специалисты Сбербанка тестировали и проверяли отклонения в первые месяцы обращения. И бодро отрапортовали, что их ETF практически идеален. Ошибка слежения составила всего 0,1%.

Прошло еще несколько месяцев. Можно самостоятельно посмотреть, есть ли отклонения в котировках.

Ниже сравнение двух графиков. Самого SBMX и его бенчмарка MCFTR.

За полгода доходность составила 7,58% и 8,46%.

Вычитаем комиссию за управление 0,55% за шесть месяцев.

И получаем ошибку слежения в 0,33%. Я считаю очень хороший результат. Добавлю от себя . для Российского рынка.

Альтернативы или конкуренты

На Московской бирже есть подобные фонды, отслеживающие индекс российских акций. Правда на индекс RTS.

Индекс Мосбиржи (IMOEX) и РТС отличаются только валютой учета. То есть переведя стоимость долларового индекса РТС в рубли, мы получаем значение индекса Московской биржи.

У нас есть FXRL от Finex. И RUSE от IT FUNDS.

Первый еще несколько лет назад был монополистом на рынке ETF в России. Второй появился в апреле 2018 года.

Комиссии:

Дивиденды по FXRL реинвестируются. RUSE — раз в год выплачивает.

В плане надежности: ETF от FINEX показали свою стабильность в течение нескольких лет. И привлекли уже сотни миллионов долларов инвесторов (по всей линейки фондов).

RUSE пока таким похвастать не может. И есть риск в будущем, что если «бизнес не пойдет» — фонд будет расформирован.

Первые несколько лет, FINEX был убыточным. Пока не привлек достаточно клиентов и капиталов под управление. И комиссии стали перекрывать расходы фондов. Он выстоял. А по IT FUNDS пока не ясно. Слишком мало времени прошло.

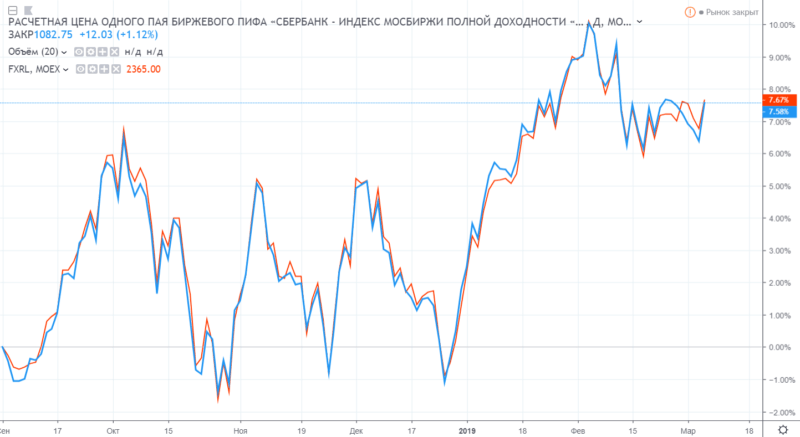

Сравним графики FXRL и SBMX от Сбербанка. RUSE, выплачивающий дивы на руки, будет иметь сильные отклонения. Поэтому анализировать его нет смысла.

Красный — FXRL.

Синий — SBMX.

Графики практически идентичные. С минимальными разрывами.

Еще одним конкурентом Сберовского фонда является БПИФ VTBX от ВТБ. Тоже фонд на индекс Московской биржи. С налоговыми льготами на налоги. И с меньшей комиссией. Подробно про VTBX, его плюсах и минусах читайте в обзоре.

Выводы

Появление новых игроков на рынке ETF положительный эффект в отрасли.

Пока цены на услуги кусаются. Комиссии в размере 1% за управление индексным фондом — это очень много по мировым меркам.

Для сравнения подобные ETF, но от американских провайдеров, на индекс S&P 500 хотят всего 0,03% в год.

В российских реалиях, по сравнению с ПИФ, с их адской комиссией в несколько процентов, ETF торгуются «практически даром».

Возможно, развитие конкуренции и появлении в будущем новых игроков, даст толчок к снижению комиссий. Конечно, до западных стандартов нам еще очень далеко. И есть куда стремиться.

Сам ETF SBMX на индекс Московской биржи полной доходности брутто — получился вполне годным.

Главным плюсом Сберовского БПИФ является его надежность. ETF от главного банка страны — конкуренты отдыхают.

Минусы: чуть дороже, чем его ближайший конкурент FXRL. Но разница минимальна — всего 0,1%.

Налоги на дивиденды

Добавил информацию по дивидендам. Спасибо за подсказки в комментариях.

Российские ПИФ освобождены от уплаты налогов на дивиденды. Это значит, все что полагается — выплачивается в полном объеме. Или увеличивает величину одного пая на сумму дивидендов.

По такой схеме, ближайший, более дешевый на первый взгляд конкурент FXRL, по факту становится практически в разы дороже по комиссиям.

Фонд FXRL, является иностранным. И обязан уплачивать налоги на дивиденды по ставке — 15% (для нерезидентов РФ). Наш SBMX не платит такие налоги.

Вот эта разница в налогообложении и будет выгодой для держателей фонда Сбербанка.

Размер дивидендных выплат индекса Московской биржи — 6,71% (на момент написания статьи).

Владельцы FXRL потеряют на налогах около 1% от стоимости пая. Плюс ежегодная комиссия в 0,9%. Итого — 1,9%.

Пайщики Сбербанка заплатят только 1,1% (или 1% при росте активов в будущем).

Получается, при прочих равных, биржевой ПИФ SBMX от Сбербанка на 0,8-0,9% выгоднее, по сравнение с ETF от Finex.

Для того, чтобы в плане общих комиссий оба фонды были примерно равны, необходимо чтобы дивидендная доходность индекса Московской биржи упала ниже 1,5%. За последние несколько лет, меньше 4% я не видел.

За обновлениями в этой и других статьях теперь можно следить на Telegram-канале: @vsedengy.

Источник