Научная электронная библиотека

Топсахалова Ф. М.-Г.,

Вопрос 19. Кругооборот инвестиций на рынке инвестиционных товаров

Оборот инвестиций в форме физического капитала представляет их первичный рынок. Оборот инвестиций в сфере финансового капитала выражает вторичный рынок этих инвестиций.

Финансовые активы опосредуют движение стоимости физического капитала, увеличивая тем самым скорость перелива капитала в высокодоходные сферы инвестиционной деятельности. Именно мобильность финансовых активов на РИТ придает величине их рыночной стоимости свойство наиболее чуткого барометра рыночной конъюнктуры. Следовательно, механизм цены равновесия наиболее отчетливо проявляется на финансовом рынке.

Рыночная цена (курс) финансовых активов регистрируется биржами. Данный курс инвесторы оценивают как «полезность» капитала с позиции его способности обеспечивать вкладчику высокий доход при заданном уровне риска.

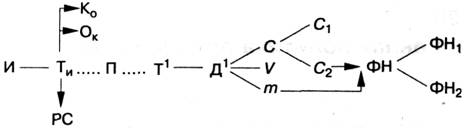

С учетом изложенного кругооборот инвестиций в сфере воспроизводства физического капитала (движимого и недвижимого имущества) можно представить следующим образом:

где И — инвестиции в денежной и товарной формах, а также в форме имущественных прав и интеллектуальных ценностей;

Ти — инвестиционные товары, в которые авансированы инвестиции;

Ко — основной капитал;

Ок — оборотный капитал;

PC — рабочая сила, интеллектуальный потенциал;

П — производительная фаза оборота инвестиций;

Т 1 — товарная фаза оборота инвестиций;

Д 1 — денежная фаза оборота инвестиций (цена реализации инвестиционного товара);

С — фонд возмещения;

Сх — фонд возмещения материальных затрат, включаемых в издержки производства;

С2 — амортизационные отчисления;

V — фонд оплаты труда, включая взносы на социальные нужды;

т — чистый доход инвестора в форме прибыли;

ФН — фонд накопления, образуемый из амортизационных отчислений и чистой прибыли;

OHj — фонд накопления, направляемый на возмещение потребленного капитала;

ФН2 — фонд накопления, используемый для новых инвестиций, в форме нераспределенной прибыли.

Указанная формула выражает движение средств юридических лиц при любой форме коммерческой деятельности. Экономическое содержание данной цепочки превращений заключается в следующем.

Инвестиции (И) в различной форме (денежной, товарной и др.) вкладывают в инвестиционные товары (Ти) для создания материальных предпосылок коммерческой деятельности. Инвестируемый капитал в различных формах авансируют в конкретные виды товаров, в совокупности представляющие физический капитал. Например, инвестиции в денежной форме могут быть вложены (посредством стадии обмена) в любой элемент физического капитала (движимого и недвижимого имущества). Конечной целью инвестирования капитала является получение прибыли (т).

Источник

1.2. Кругооборот и оборот инвестиций

Движение ресурсов (капитала) осуществляется в инвестиционной сфере и образует оборот и кругооборот инвестиций на основе общих законов воспроизводства. В соответствии с последними, любой капитал в своем движении (в сфере производства и сфере обращения) проходит три стадии кругооборота, принимая при этом три функциональные.

Поскольку инвестиции существуют в трех воспроизводственных формах (ресурсы, вложения, доход), постольку в своем кругообороте они также последовательно проходят три стадии инвестиционной деятельности и принимают указанные три формы. Однако движение капитала в виде инвестиционных ресурсов получает свои особенности.

Анализ кругооборота инвестиций целесообразно начать с распределения дохода (выручки), так как он является финансовой основой формирования инвестиционных ресурсов хозяйствующего субъекта в качестве источников финансирования инвестиционной деятельности.

Содержание и основные цели, характеризующие движение инвестиций по трем стадиям кругооборота, представлены в табл. 1.

Т а б л и ц а 1.

Содержание и цели стадий кругооборота инвестиций

возмещения и окупаемости

1. Анализ финансового состояния фирмы.

2. Определение пропорций в распределении чистого дохода на фонды потребления и накопления.

3. Обзор имеющих альтернатив для инвестирования

Формирование потенциального инвестиционного спроса

1. Разработка ТЭО или бизнес-плана.

2. Поиск внешних источников финансирования

3. Кап. Строительство

4. Подготовка персонала

5. Другие затраты

Формирование реального инвестиционного спроса (Материализация инвестиционных ресурсов в элементы основного капитала)

Опосредована основной деятельностью

Получение дохода или социального эффекта

Анализ стадий кругооборота инвестиций позволяет увидеть его особенности и выявить роль основной (производственной) деятельности в движении инвестиций. Не входя в инвестиционную, она, тем не менее, является непременным условием достижения цели инвестиционных вложений — получение дохода (социального эффекта).

Движение инвестиций от момента формирования ресурсов через затратную стадию к доходу является процессом их кругооборота, который в своей непрерывности завершается после полного их оборота. Последний, называемый инвестиционным циклом, — это время от начала осуществления вложений (затрат) до их полного возврата, т. е. окупаемости. Он состоит из двух периодов: первый обусловливает формирование инвестиционного спроса и осуществление вложений (затрат), второй охватывает время, в течение которого вложения возмещаются и окупаются. Второй период инвестиционной деятельности опосредуется основной деятельностью.

Следует подчеркнуть, что в условиях рыночной экономики инвестиционный цикл по продолжительности не может быть любым, поэтому большое значение имеет скорость (срок) окупаемости вложений. Он измеряется временем, в течение которого полученный валовой доход сравняется с произведенными затратами. Этот показатель является очень важным, особенно, если хозяйствующему субъекту приходится привлекать кредит банка.

Представленное выше описание кругооборота и оборота инвестиций фактически иллюстрировало движение материально-вещественных элементов инвестиций. Оно наиболее полно и наглядно отражает взаимосвязь инвестиционной и основной деятельности. Однако, как известно, производительная форма капитала невозможна без денежной. Последняя конкретизируется на уровне инвестиционной деятельности в виде инвестиционных ресурсов в наиболее ликвидной форме в виде финансовых инструментов, основные стадии кругооборота которых осуществляются на финансовом рынке. Это обстоятельство обусловливает завуалированность связи инвестиционной деятельности с основной.

Механизм поддержания экономических пропорций в хозяйственной системе в целом и в инвестиционной сфере в частности, заключен в перераспределительных функциях финансового рынка. Этот рынок, наряду с широким спектром функций, выполняет важную роль в формировании ресурсов для инвестирования. Рассмотрим основные параметры финансового рынка в связи с анализом инвестиционной деятельности.

В общей постановке вопроса под финансовым рынком следует понимать совокупность рыночных механизмов, которые регулируют перераспределение свободных денежных средств между различными субъектами — собственниками и заемщиками.

Финансовый рынок как самая мобильная часть рыночной системы реализует наиболее полно цели рыночного саморегулирования: перелив капиталов создает адекватную уровню экономической цивилизации структуру экономики. С позиций особенностей механизма перелива ресурсов, финансовый рынок подразделяется на кредитный рынок и рынок ценных бумаг.

Кредитный рынок образуется в результате движения ссудного капитала в форме кредита. Субъектами этого рынка являются кредиторы и заемщики. Главные субъекты кредитного рынка — банки. Их основная функция привлекать на возвратной основе денежные средства отдельных субъектов в форме депозитов, денежных вкладов, аккумулирования остатков средств на расчетных счетах, а также межбанковских кредитов. Затем банки предоставляют эти средства другим рыночным субъектам, используя механизм кредитования. В результате формируется рынок кредитных ресурсов и рынок кредита.

Характеризуя кредитный рынок, необходимо особо отметить, что классической функцией банковской системы является предоставление не инвестиционного кредита, а краткосрочное кредитование текущей производственной деятельности и товарного оборота для поддержания ликвидности экономических субъектов. При этом, если источником краткосрочного кредита являются денежные средства, временно высвобожденные у ряда хозяйствующих субъектов, то инвестиционный кредит основывается на накоплении капитала и его использовании на инвестиционные цели посредством механизма инвестиционного кредитования. Этим в конечном итоге обеспечивается перелив инвестиционных ресурсов из сфер экономики, где сложился их избыток, в сферы, где обнаружился их недостаток. В итоге складывается предложение инвестиционного капитала под конкретные проекты развития производства. В конечном итоге краткосрочные по характеру ресурсы превращаются в источник финансирования инвестиций на возвратной и платной основе.

Другой механизм перелива денежных ресурсов на финансовом рынке осуществляется посредством рынка ценных бумаг. Как сегмент финансового рынка, рынок ценных бумаг — это сфера обращения первичных и производных ценных бумаг. Как всякий рынок, рынок ценных бумаг складывается из спроса и предложения. В качестве его субъектов выступают эмитенты и инвесторы, а соответствующую рыночную инфраструктуру образуют инвестиционные институты.

В связи с характеристикой рынка ценных бумаг необходимо особо подчеркнуть, что в странах с развитой рыночной экономикой он является объектом достаточно жесткого государственного контроля и регулирования на основе соответствующих законодательных документов. Основополагающий принцип этих Законов — наиболее полное и правдивое оглашение эмитентами всех фактов их деятельности, касающейся ценных бумаг, выпускаемых на первичный рынок. Этим государство отчасти защищает интересы частных инвесторов. Это обусловлено тем, что обладая высокой ликвидностью рынок ценных бумаг проявляет некоторые схожие функции с денежным рынком, поэтому требует высоких экономических гарантий.

Экономическая природа рынка ценных бумаг заключается в том, что это наиболее быстрый способ перелива капиталов. При этом на рынке должны быть удовлетворены обе стороны — и продавцы, и покупатели. Эти задачи решают посредники, которые следят за коньюнктурой на данном рынке и обладают правом осуществления торговых операций на нем. Однако для современного рынка ценных бумаг характерны не одиночки посредники, а крупные фирмы, специализирующиеся на операциях с ценными бумагами. Это инвестиционные компании и инвестиционные фонды.

Источник

Кругооборот инвестиций

Инвестиционный рынок может быть представлен в виде модели кругооборота инвестиций и объектов инвестирования (рис. 74). Данная система основана на свободном движении инвестиционных ценностей и инвестиционных ресурсов (объектов инвестиций и денег), связывающем путем обмена инвесторов и потребителей инвестиций, а также регион в качестве субъекта рынка, предлагающего гарантии, через сектор инвестиционных ресурсов, сектор долей и обязательств и сектор гарантий. На рис. 13 показана схема такого движения.

Рис. 13. Кругооборот продуктов и доходов

Под инвесторами при этом понимается лицо, предлагающее на инвестиционном рынке инвестиционные ресурсы (например, инвестиционный банк, холдинговая компания, корпорация). Сектор инвестиционных ресурсов – часть инвестиционного рынка, на которой инвесторы и потребители инвестиций посредством спроса и предложения устанавливают реальную цену инвестиционных ресурсов, получают информацию об объемах ценах инвестиционных ресурсов, а также непосредственно сами инвестиции.

В качестве компенсационного выступают сектор долей и обязательств, а также сектор гарантий. В этой связи, сектор долей и обязательств – часть рынка на которой, посредством спроса и предложения, устанавливаются цены на доли обязательства, которая обеспечивает получение информации об объемах и ценах долей и обязательств, а также на которой происходит переход долей и обязательств от потребителей инвестиций к инвестором.

В свою очередь, сектор гарантий – часть инвестиционного рынка, которая позволяет определить цену и объемы необходимых гарантий на инвестиционные ресурсы, доли и обязательства.

Суммарная стоимость предложенных инвестиционных ресурсов в регионе может рассматриваться как инвестиционный потенциал региона, а суммарная потребность в инвестиционных ресурсах, то есть суммарная стоимость долей и обязательств, предлагаемых к реализации, может рассматриваться как инвестиционные потребности региона.

В этом случае установление баланса потенциала и потребностей есть одна из основных задач правительства региона в регулировании регионального инвестиционного рынка. На наш взгляд, существование рынка инвестиций, и ход кругооборота инвестиций невозможны без наличия инвестиционной среды.

Источник

Кругооборот инвестиций это процесс

Кругооборот инвестиций в сфере воспроизводства физического капитала (движимого и недвижимого имущества) может быть описан следующим образом. Инвестиции вкладываются в инвестиционные товары для создания материальных предпосылок коммерческой деятельности. Инвестиционный капитал в различных формах авансируется в конкретные виды товаров, в совокупности представляющих физический капитал. Инвестиции в денежной форме могут быть вложены в любой элемент физического капитала. Инвестиции в товарной форме, вкладываемые в коммерческую деятельность, непосредственно трансформируются в материально-вещественные элементы капитала. Инвестиции в виде имущественных прав реализуются в процессе воспроизводства как использование опыта, ноу-хау и других интеллектуальных ценностей. [c.347]

Виды и кругооборот инвестиций [c.136]

Как отмечалось выше, весь доход, полученный от продажи товаров и услуг домашним хозяйствам, фирмы должны возвратить последним в виде факторных доходов. Возникает вопрос откуда же они тогда могут взять деньги для инвестиций Ответ только один — у домашних хозяйств Дело в том, что домашние хозяйства не тратят все свои доходы на покупку товаров и услуг часть дохода идёт в сбережения населения, которые представляют собой утечку из кругооборота платежей, поскольку часть полученных домашними хозяйствами доходов как бы выпадает из общего кругового движения. [c.141]

Различия в сроках кругооборота основных и оборотных средств, портфельных и реальных инвестиций, окупаемости различных видов затрат обусловливают различные сроки пользования заемщиками кредитом. В зависимости от срока, на который предоставляется кредит, он бывает краткосрочным (до 1 года), среднесрочным (от 1 до 5 лет) и долгосрочным (свыше 5 лет). Первый является важным источником оборотных средств предприятий. Посредством его формируются производ- [c.134]

Поскольку инвестиции существуют в трех воспроизводственных формах (ресурсы, вложения, доход), постольку в своем кругообороте они также последовательно проходят три стадии инвестиционной деятельности и принимают эти три формы. Однако движение капитала в виде инвестиционных ресурсов получает свои особенности. [c.277]

В краткосрочном периоде рост инвестиций означает увеличение спроса на инвестиционные товары и совокупного спроса. В долгосрочном периоде рост инвестиций способствует вводу в действие новых мощностей, увеличению потенциала производства и реального ВВП, т.е. росту совокупного предложения. Взаимосвязь инвестиций и ВВП была замечена и объяснена Дж.М. Кейнсом, который вывел правило мультипликатора. Нео-кейнсианцы дополнили правило принципом акселератора. Эффект мультипликатора связан с тем, что, во-первых, в экономике происходит постоянный кругооборот доходов и расходов. То, что расходуют одни экономические субъекты на приобретение оборудования, жилья, одежды, другие получают в качестве доходов. Во-вторых, изменение размеров дохода вызывает адекватное изменение потребления и сбережений. Так, первоначальные инвестиции в 10 млрд р. приведут к увеличению спроса на рабочую силу и кредитные ресурсы. Рост спроса обусловит рост доходов в виде заработной платы, процента и прибыли, увеличится потребление домохозяйств. Увеличение доходов на 10 млрд р. при предельной склонности к потреблению 3/4 даст прирост потребления в 7,5 млрд р., оставшиеся 2,5 млрд р. будут сберегаться. Расходы на потребление в 7,5 млрд р. будут означать рост доходов других домохозяйств и увеличение их потребления и сбережений в соответствии с предельной склонностью к потреблению и предельной склонностью к сбережениям. Эту цепочку можно продолжать до тех пор, пока не иссякнет источник роста доходов. Таким образом, исходные изменения в инвестициях в 10 млрд р. приведут к многократному лавинообразному потоку расходов и доходов, росту производства и занятости в смежных отраслях производства, росту реального ВВП на величину большую, чем исходные инвестиции. Если его прирост составит 40 млрд р., то мультипликатор инвестиций будет равен [c.65]

После подсчета нормативных величин текущих активов и текущих пассивов можно определить потребность в оборотном капитале по проекту для каждого шага расчетного периода по схеме, которая была указана в самом начале рассматриваемого вопроса. При определении потребности в инвестициях, необходимых для формирования оборотного капитала, следует иметь в виду особенности кругооборота оборотных активов (капитала), а именно — единовременные финансовые ресурсы, направляемые на формирование оборотного капитала, обслуживают множество производственных циклов, т. е. не только на шаге, где они впервые появляются, но и на последующих шагах. Дополнительная потребность (прирост) в инвестициях возникает лишь в случае, если увеличивается потребность в оборотном капитале. Если она снижается (например, в связи с увеличением при прочих равных условиях устойчивых пассивов), то будет иметь место высвобождение ранее авансированных средств. [c.143]

Представленное выше описание кругооборота и оборота инвестиций фактически иллюстрировало движение материально-вещественных элементов инвестиций. Оно наиболее полно и наглядно отражает взаимосвязь инвестиционной и основной деятельности. Однако, как известно, производительная форма капитала невозможна без денежной. Последняя конкретизируется на уровне инвестиционной деятельности в виде инвестиционных ресурсов как денежных вложений, основные стадии кругооборота которых осуществляются на финансовом рынке. Это обстоятельство обусловливает за-вуалированность связи инвестиционной деятельности с основной. [c.279]

Источник