- Как выбрать акции для инвестирования? 19 показателей для оценки компаний

- Фундаментальный анализ – основа выбора акций для инвестирования

- Работа с мультипликаторами

- Как рынок оценивает бизнес?

- Оценка финансовой составляющей работы

- КПД работы компании

- Подбор компаний для дивидендных портфелей

- Выбор компании для инвестирования. Как оценить ее бизнес?

Как выбрать акции для инвестирования? 19 показателей для оценки компаний

Инвестирование отличается от трейдинга горизонтом планирования. При кратко- или среднесрочной торговле трейдера не интересует стоимость бумаг через несколько лет, его цель – заработок на локальных движениях ценового графика. Инвестор оперирует другими временными категориями, он реализует стратегию «купи и держи» с горизонтом планирования 10-15 и больше лет. На результат напрямую влияет то какие бумаги были выбраны на старте, поэтому ниже основной акцент будет сделан на том как выбрать акции для инвестирования .

Фундаментальный анализ – основа выбора акций для инвестирования

В идеале для отбора бумаг в инвестиционный портфель проводится полноценный фундаментальный анализ .

Условно весь процесс можно разделить на 4 этапа:

- анализ на макроуровне с тем, чтобы выделить наиболее перспективные рынки. Выделяются наилучшие для инвестирования экономические зоны, отдельные страны;

- секторальный анализ. В соответствии с господствующим технологическим укладом подбираются самые перспективные отрасли;

- анализ показателей отдельных компаний. Учитывается оцененность бизнеса рынком, долговая нагрузка, прогнозы экспертов, планы по развитию;

- определение справедливой стоимости ценных бумаг, выбранных на предыдущей стадии компаний.

В итоге инвестор отбирает компании, работающие в перспективной сфере, желательно, чтобы рынок недооценивал их ценные бумаги . В долгосрочной перспективе вероятность роста таких акций максимальна. Покупкой недооцененных акций занимался, теперь уже миллиардер, Уоррен Баффет .

Но полноценный фундаментальный анализ слишком сложен, рядовой инвестор потратит на изучение информации слишком много времени. Поэтому при формировании инвестиционного портфеля используют ряд упрощений, облегчающих анализ, и выбор акций для инвестирования.

Работа с мультипликаторами

Мультипликатор – производная характеристика, рассчитывающаяся на основе ключевых показателей компании . Позволяют взглянуть на бизнес с разных точек зрения, понять потенциал вложений в него, и понять стоит ли выбирать его акции для инвестирования.

Как рынок оценивает бизнес?

Эта группа мультипликаторов дает оценку бизнеса рынком. К ключевым мультипликаторам относятся:

- P / E – капитализация делится на прибыль за год. Само по себе число не особо важно, его нужно сравнивать со средним по рынку и показателями конкурентов.

- P / S – в числителе находится стоимость акции, в знаменателе – выручка на 1 бумагу. Рекомендуется использовать для оценки всех без исключения компаний;

- P / BV – капитализация отнесена к СЧА ( Book Value – стоимость чистых активов). Если P / BV меньше 1,0, то компания обладает активами, превышающими ее капитализацию;

- EV – из капитализации вычитаются собственные средства и прибавляются долги. Enterprise Value показывает теоретическую стоимость бизнеса, которую пришлось бы заплатить при покупке компании. Может оказаться так, что компания с более низкой капитализацией будет обгонять по EV бизнес с большей капитализацией;

- EBITDA – показывает прибыль до того как из нее будут сделаны различного рода отчисления. Мультипликатор незаменим при оценке компаний, работающих в одном секторе, но в разных странах;

- EV / EBITDA – смысл показателя тот же, что и у P / E , но за счет того, что в EBITDA не учитываются различного рода отчисления этот мультипликатор подходит для сравнения бизнеса из разных стран. Основное требование заключается в том, чтобы этот показатель был больше 0, но меньше 3,0. Если соотношение EV / EBITDA невысокое, но больше 0, то компания считается недооцененной.

Ни один из перечисленных показателей не является универсальным . Некоторые из них могут давать несколько искаженную картину из-за особенностей работы бизнеса. Например, P/BV искажен для IT-сектора (обилие нематериальных активов), P/S хуже работает применительно к финучреждениям и в случае с бизнесом малой капитализации.

Оценка финансовой составляющей работы

Выбор акций для инвестирования не обходится без оценки финансовых показателей. К этой группе мультипликаторов относятся:

- долг/ EBITDA – характеристика окупаемости бизнеса. Чем мультипликатор меньше, тем лучше;

- долг/ Equity – большее значение этого показателя указывает на большую закредитованность компании. Это не обязательно недостаток, бизнес может привлекать средства, например, для расширения или поглощения конкурента. Долг отнесен к собственным средствам;

- EPS – доход на акцию, резкие скачки в EPS позволяют прогнозировать изменение стоимости акций. Важно не конкретное значение мультипликатора, а динамика его изменения. Доход на 1 ценную бумагу должен постоянно расти;

- Quick assets ratio – самые ликвидные активы (без учета запасов продукции на складах) делятся на объем краткосрочных обязательств. Это число показывает способность компании в случае форс-мажора быстро погасить краткосрочные обязательства за счет собственных активов. В идеале Quick ratio ≥ 1,0, это значит, что компания может мобилизовать ресурсы и не возникнет кризис ликвидности .

Эти мультипликаторы учитываются в обязательном порядке.

КПД работы компании

Об эффективности работы бизнеса можно судить, ориентируясь на следующие показатели:

- ROE – без учета заемных средств рассчитывается доходность на собственные средства бизнеса. Показатель, например, 15% показывает, что на каждый доллар капитала компания зарабатывает 15 центов;

- ROA – чистая прибыль отнесена к стоимости собственных и заемных активов. Показывает эффективность использования всех активов. Менее значим по сравнению с ROE ;

- Net Margin – чистая прибыль делится на выручку. По маржинальности рекомендуется сравнивать только компании, работающие в одном секторе. Оценивается и динамика этого показателя, и его численное значение по сравнению со средним в индустрии.

Подбор компаний для дивидендных портфелей

Если нужно составить портфель акций для получения постоянного, растянутого во времени дохода, то важна стабильность дивидендных выплат и их рост на дистанции. Можно ограничиться включением в инвестпортфель только дивидендных аристократов, королей и чемпионов, но это не единственный путь. В портфели такого типа можно включать и бумаги других компаний, не относящихся к аристократам.

Для выбора акций для инвестирования важна оценка по следующим показателям:

- Payout – какая доля прибыли идет на выплаты акционерам. Для дивидендных портфелей не стоит выбирать компании, платящие менее 30% и больше 70% от прибыли в качестве дивидендов. Первые непривлекательны с точки зрения дивидендов, вторые могут скорректировать дивидендную политику;

- индекс DSI (российские компании), создан УК «Доход». На российском рынке мало дивидендных аристократов, поэтому можно ориентироваться на этот индекс.

При работе с REIT на Payout можно не обращать внимание. Законодательство обязывает REIT направлять на дивиденды как минимум 90% от прибыли.

Источник

Выбор компании для инвестирования. Как оценить ее бизнес?

Доброго времени суток, коллеги!

Перед отпуском решил разобрать достаточно серьезную тему. Пост будет очень объемный, и надеюсь полезный. Возможно, кому-то послужит настольным гайдом по оценке компаний. Он вам поможет в дальнейшем понять фундаментальный разбор компаний и деятельность бизнеса в целом.

Тему назвал: “Выбор компании для инвестирования. Как оценить ее бизнес?”

Нужно отчетливо понимать, что нет инструмента и анализа, который с 99.9% покажет вам, что та или иная компания идеальна для инвестирования и при ее покупке цена однозначно вырастет, и будет расти дальше.

Я придерживаюсь исключительно фундаментального анализа. О нем дальше и пойдет речь.

Предположим, у нас есть определенная сумма денежных средств, и мы хотим ее инвестировать. У нас уже есть депозит в банке, куплено немного валюты и есть сумма на инвестиции. Огромное количество компаний, куда можно проинвестировать, но как определиться, как правильно распределить деньги?

Как не было бы странно, но начнем мы не с выбора финансового инструмента, а с вашего возраста. Да – да. Вы правильно прочитали. С возраста.

Лично я придерживаюсь такой философии, что инструменты, находящиеся в вашем портфеле должны напрямую зависеть от вашего возраста.

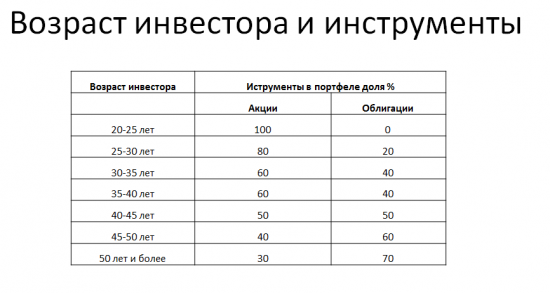

Посмотрим на картинку ниже:

Данная таблица содержит в себе общий смысл риска и доходностей инструментов.

Нужно понимать, что чем больше акций у вас в портфеле, тем выше потенциальная доходность такого портфеля, также высок и риск. Доли выбраны не случайно. Чем вы моложе, тем больше вы склонны к риску, а также больше времени на то, чтобы восстановить портфель.

После того, как мы определились с % инструментов в портфеле… переходим к выбору инструментов.

Я рекомендую приобретать бумаги, которые входят в индекс Московской Биржи. Они более надежные в долгосрочной перспективе.

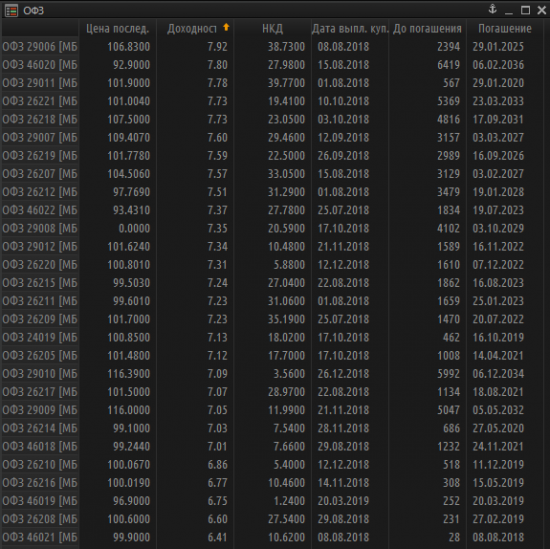

Мы будем рассматривать вариант инвестирования, где у нас в портфеле акции, так как с облигациями определиться легче. Можно в портфель добавить ОФЗ, на текущий день они в среднем дают порядка 7%.

Корпоративные облигации дают чуть больше %, но и нужно понимать, что ОФЗ будут надежнее (если их сравнивать с коммерческими облигациями).

Перейдем к акциям..

Безусловно, всего в статье я не смогу передать, но постараюсь..

Что нужно знать о компании, чьи акции обращаются на бирже? Ну во-первых это надежность компании, а именно на сколько ее бизнес стабилен.

Тут перед нами встает огромный выбор акций. Их правда очень много. Я бы рекомендовал иметь в портфеле несколько секторов экономики для лучше устойчивости вашего портфеля. Это нужно для того, чтобы снизить риск потери стоимости портфеля. Одно дело, когда у вас в портфеле только одна акция и другое, когда их 7-10, а то и больше..

Ниже я подготовил наглядную информацию по секторам, из которых уже можно выбрать несколько инструментов для инвестирования. В действительности их гораздо больше..

Хорошим показателем сбалансированного портфеля будет служить ориентир на индекс ММВБ. Что это означает? Например, индекс ММВБ вырос на 1%, а ваш портфель, например, из 7 акций вырос на 1,3%. Это очень хороший показатель. Работает и обратное… Если индекс ММВБ падает на 0.5%, а ваш портфель на 0.3% значит ваш портфель эффективен. Но бывает и обратное. Зацикливаться на этом нет необходимости. Просто можете понаблюдать за этим. Но нужно понимать, что чем больше у вас бумаг из индекса ММВБ, тем больше вероятность, что портфель будет повторять колебания самого индекса.

Какие показатели нам говорят о стабильности бизнеса? Ниже пойдут показатели бизнеса, о которых в дальнейшем пойдет речь (постараюсь описать их простыми словами):

Первое и самое приятное… Чистая прибыль компании – Это все те деньги, которые остались у компании после уплаты налогов, сборов, отчислений и обязательных отчислений в бюджет. Именно из чистой прибыли выплачиваются дивиденды акционерам компаний, а также происходит реинвестирование денег на дальнейшее развитие бизнеса компании.

Далее поговорим о Выручке – это та денежная масса, которую получила компания от реализации товаров, услуг, работ и материальных ценностей.

Не самый приятный для инвестора показатель..)) Долги или иногда их называют Обязательства – это та сумма денежных средств, которая компания должна оплатить кому-то за что-то. Есть долгосрочные обязательства – долговые обязательства компании, которые превышают один год. Также есть краткосрочные обязательства – те долги, которая компания обязана погасить в течении одного года (до одного года).

Далее… Капитал – простыми словами это деньги и имущество, которые принадлежат компании. Собственный капитал компании рассчитывается как Активы – Обязательства.

Появилось новое слово. Активы – это совокупность имущества и денежных средств, которые принадлежат компании, иначе это сумма собственного капитала и обязательств компании.

Когда мы познакомились с основными определениями, можно потихоньку переходить к выбору компаний.

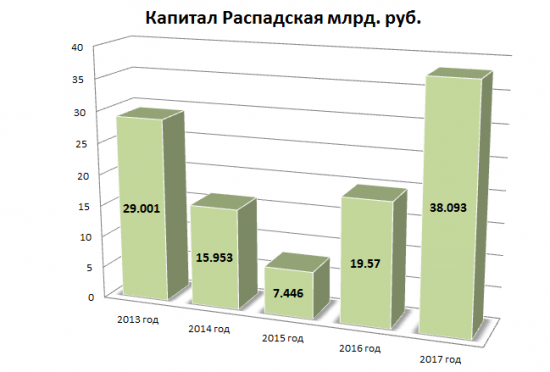

В данной статье я покажу, как по основным показателям оценить компанию, в которую вы планируете инвестировать. Ранее я делал подобную статью на примере Распадской. Она многим понравилась. В этой статье я где-то повторюсь с обзором Распадской, но будут более точные разъяснения каждого пункта.

Необходимо отметить, что фундаментальный анализ компании на основании отчета МСФО, описанный ниже лучше применять к компаниям одного сектора. Точнее… вы оцениваете Распадскую, например, с Алросой или Полюсом. Да, компании добывают разные продукты, но это будет вернее, нежели сравнивать Распадскую и Сбербанк.

Также необходимо понимать, что полученные результаты – это не сигнал к покупке. Помимо сухих цифр нужно оценивать историю бизнеса (показатели за последние 3-5 лет), стабильность, а также перспективы развития, так как мы покупаем компанию не на 1 день.

Итак, перейдем к Распадской.

Для начала давайте посмотрим динамику основных показателей бизнеса компании:

Источник