- Год биткоина. Чем закончилась криптовалютная революция—2017

- Обновление трехлетнего рекорда и китайский демарш

- Март. Отказ регистрации ETF и продолжение роста биткоина

- Апрель. Японская легализация криптовалют

- Май. Триумф альткоинов и проект реформы биткоина

- Цена и капитализация биткоин

- Содержание

- 2019: Объем биткоинов в обращении на $213 млрд

- 2013: Рост курса в 7 раз за 2 месяца благодаря махинациям

- Смотрите также Блокчейн и криптовалюта

- Биткоин в 2017 году обвалили не фьючерсы, а закон спроса и предложения

- В преддверии ETF на Биткоин

Год биткоина. Чем закончилась криптовалютная революция—2017

Уходящий год сыграл огромную роль в становлении криптовалютного рынка. Если 2013 был годом мирового триумфа биткоина, то 2017 можно назвать годом триумфа рынка цифровых активов как единого явления со множеством валют и других элементов. Именно в 2017 году множество людей узнало, что биткоин — не только не единственная, но, возможно, даже не самая перспективная криптовалюта: альткоины могут составлять ему реальную конкуренцию. Всего за 2017 год курс и капитализация биткоина выросли примерно в 20 раз (по данным на конец года), а капитализация всего крипторынка — в 34 раза.

Обновление трехлетнего рекорда и китайский демарш

Последние дни 2016 года были отмечены быстрым ростом курса биткоина. Но цена его ещё оставалась ниже, чем в рекордные дни декабря 2013. Поэтому 2017 год начался с интриги: будет ли побит рекорд в январе? Ответ оказался положительным: заветная 1000-долларовая планка была второй раз в истории преодолена. 6 января новый рекорд курса биткоина составил $1100.

Но инвесторы радовались недолго. 7 января Народный банк Китая сообщил о планах проверок на крупнейших криптовалютных биржах. К 12 января курс биткоина откатился до $770, потеряв 30%. Биржи активно пошли на сотрудничество с властями и еще несколько месяцев усложняли жизнь инвесторам — регулярно приостанавливая торговлю, вводя новые комиссии, усложняя вывод средств, а то и надолго запрещая его под предлогом обновления оборудования.

Биткоин выдержал удар, постепенно восстановив позиции к концу февраля. Но Китай, еще недавно считавшийся абсолютным лидером рынка, радикально ухудшил свои позиции. В 2016 году на долю Китая приходилось порой выше 90% всех сделок с биткоином, а после январских событий эта доля почти перестала подниматься выше 20%.

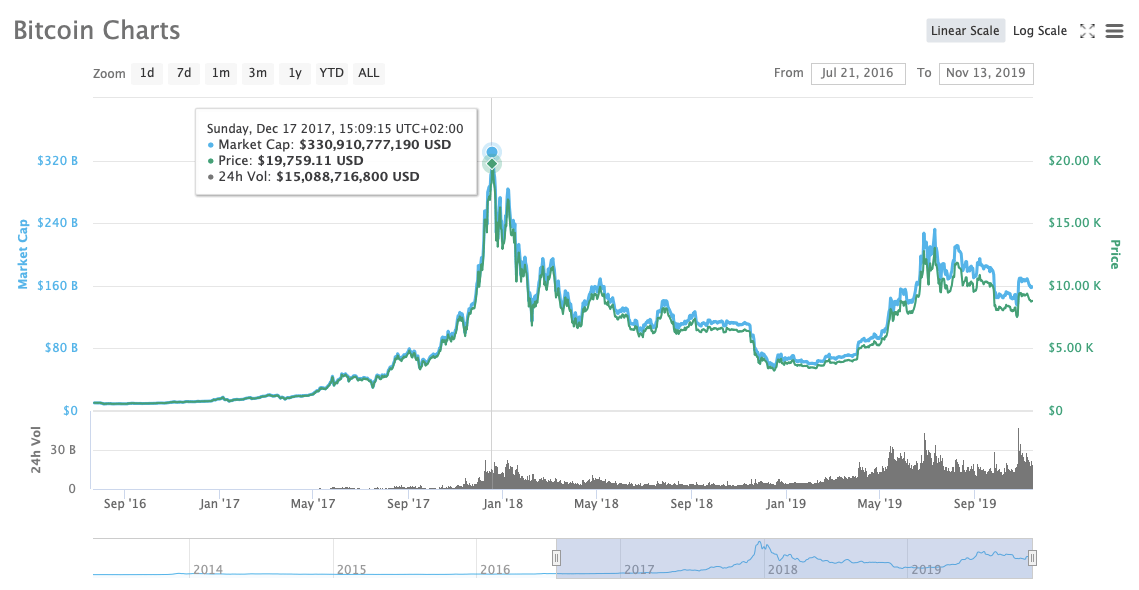

Рост курса и капитализации биткоина (BTC) в 2017 году (здесь и далее данные coinmarketcap.com)

Март. Отказ регистрации ETF и продолжение роста биткоина

Уже несколько лет отношения между государствами и криптовалютами неопределенны. Кому-то из идеалистов крипторынка нравится его «протестное» внегосударственное положение, но реалисты понимают, что между криптоэкономикой и традиционной экономикой надо наводить мосты. В том числе — чтобы уберечься от событий типа тех, что зимой произошли в Китае. И если сами криптовалюты не признаны государством, то можно попробовать создать зависящие от их курсов классические финансовые инструменты и торговать ими по нынешним законам фондового рынка. На внебиржевом рынке такие инструменты существуют еще с 2012 года, когда компания Exante запустила отслеживающий биткоин-фонд (цена пая которого равна цене биткоина). Но активистам биткоина хотелось и официального биржевого признания. С этой целью братья Уинклевосс разработали проект биткоин-ETF — такого же отслеживающего фонда, но торгующегося на бирже как обычная акция. Это привлекло бы к биткоину множество классических инвесторов, подстегнуло бы его курс и означало бы частичное официальное признание.

К сожалению, 10 марта американская Комиссия по ценным бумагам и биржам отказала братьям в регистрации ETF. Причем отказала в формулировках, которые не оставляли сомнения: проблемой является не конкретный проект ETF, а сам биткоин с его децентрализацией и «неуправляемостью». Американское правительство не готово помогать его развитию и не считает его инструментом, с которым стоит иметь дело.

Впрочем, биткоин отреагировал на это удивительно мягко. 10 марта его курс упал с $1250 до $1100, но уже к 15 марта восстановил позиции. С 16 до 25 марта произошёл более глубокий спад до $900, но и он был отыгран к 11 апреля.

Апрель. Японская легализация криптовалют

Если американское руководство в марте официально отказало биткоину в доверии, то в апреле, словно отыгрывая роль «хорошего полицейского», неожиданно либеральную позицию в этом вопросе заняла Япония. 1 апреля в ней вступил в действие закон, приравнивающий все криптовалюты к обычным деньгам и легализующий их оборот.

Принятие закона стало для инвесторов важнейшим прецедентом: крупное государство одним актом легализовало явление, которое до этого обычно считали «требующим очень осторожного юридического подхода», а то и прямым «врагом государства». Япония показала, что все может быть проще. И, возможно, ее примеру последуют другие страны.

Как ни странно, как и в марте, рынок отреагировал на новость вяло. Новый серьезный рост биткоина и других криптовалют начался лишь в конце месяца. Поэтому до сих пор среди экспертов нет единого мнения, насколько велика была роль Японии в дальнейших событиях, которые изменили крипторынок навсегда.

Май. Триумф альткоинов и проект реформы биткоина

Благодаря ли японскому закону, или просто от накопления критической массы доверия инвесторов, в мае произошло, пожалуй, главное криптовалютное событие года: беспрецедентный рост множества валют.

24 апреля биткоин стоил те же $1250, что и 10 марта. Но к 24 мая он подорожал до $2700 — более, чем вдвое. Эти темпы напомнили 2013 и более ранние годы. Капитализация биткоина выросла с $20 до $44 млрд. Но еще сильнее выстрелили альткоины. Их суммарная капитализация за те же дни выросла с $10 до $46 млрд! Курсы отдельных альткоинов выросли на порядок: Stellar Lumens — в 8 раз, LuckChain — в 10 раз, Bytecoin и Reddcoin — в 11 раз. Впервые в истории суммарная капитализация альткоинов превысила капитализацию биткоина. Широкая общественность поняла, что альткоины — не просто тень биткоина, но его реальные конкуренты.

Сам же биткоин в дни ажиотажа хотя и вырос, но ярко показал одну из своих технических проблем: низкую пропускную способность сети. В мае время его некоторых транзакций достигало нескольких суток. Довольно консервативное биткоин-сообщество было вынуждено принять решение об изменении протокола (хардфорке) валюты с целью увеличения пропускной способности сети. После долгих дебатов 23 мая ряд ключевых авторитетов сообщества подписали Нью-Йоркское соглашение о двухэтапной реформе BTC: в августе в BTC вводится технология SegWit, позволяющая проводить множество транзакций «в обход» блокчейна валюты, а в ноябре размер блоков блокчейна увеличивается вдвое — с 1 MB до 2 MB. Реформа была названа SegWit2x, и ее реализация серьёзно повлияла на события второй половины 2017 года.

Источник

Цена и капитализация биткоин

Содержание

В мае 2021 г цена на Bitcoin рухнула до отметки в $33 тыс. долларов

2019: Объем биткоинов в обращении на $213 млрд

Предложение золота по данным на август 2019 г, составляет 8,7 трлн долл, предложение доллара США 1,7 трлн долл.

Рыночная капитализация Bitcoin по годам:

- 2010 год: 1,4 млн долларов

- 2011: 33 млн долларов

- 2012: 143 млн долларов

- 2013: 9,4 млрд долларов

- 2014: 4,3 млрд долларов

- 2015: 6,4 млрд долларов

- 2016: 15,3 млрд долларов

- 2017: 213,9 млрд долларов

- 2018: 66,9 млрд долларов

- 2019: 130 млрд долларов

- 2020: 141,8 млрд долларов (по состоянию на 05.03.2020)

2013: Рост курса в 7 раз за 2 месяца благодаря махинациям

В январе 2018 года издание Journal of Monetary Economics опубликовало статью об искусственных манипуляциях на бирже, в результате которых в 2013 году курс криптовалюты биткоин вырос в семь раз за два месяца.

Исследователи Нил Гандал (Neil Gandal), Дж. Т. Хамрик (JT Hamrick), Тайлер Мур (Tyler Moore) и Тали Оберман (Tali Oberman) проанализировали влияние подозрительной активности на криптовалютной бирже Mt. Got, которая в 2014 объявила о своем банкротстве. По их данным, именно сделки на этой площадке привели к резкому увеличению курса криптовалюты.

В основном сделки осуществлялись с помощью двух ботов Markus и Willy, которые создавали видимость реальных сделок на рынке. Однако, по данным исследователей, у ботов не было биткоинов, которыми они торговали. Во время хакерской атаки на Mt. Gox эти боты проводили фальшивые сделки стоимостью в миллионы биткоинов, манипулируя ценой BTC. При этом в исследовании говорится о том, что бот Willy также мог быть использован для маскировки более ранней хакерской атаки на Mt. Gox. Согласно одной из версий, в 2011 году хакеры украли у Mt. Gox около 650 тысяч биткоинов.

Высокая активность мошенников на бирже стимулировала пользователей к торговле биткоинами, поэтому средний объем операций на всех биржах, торгующих биткоинами, был намного выше в дни активности ботов. Криптобиржа Mt Gox не проявляла беспокойства из-за подозрительных сделок, так как получали с них прибыль благодаря комиссионным за транзакции.

Отмечается, что злоумышленникам удавалось влиять на курс из-за низкого спроса и небольшого числа участников на рынке. Mt. Gox была одной из крупнейших торговых платформ: через биржу проходило около 70% всех сделок с биткоином. В начале 2014 года Mt. Gox обанкротилась и прекратила работу. Общие потери инвесторов Mt. Gox оцениваются в 850 тыс. биткоинов.

Суть исследования проста: если биткоин хочет, чтобы его воспринимали всерьез, ему необходимо покончить с махинациями на бирже. Разумеется, крупные игроки могли значимо влиять на ограниченный рынок биткоина в 2013 году. Более того, крупные игроки и сейчас могут на него влиять, как считают исследователи. Но поскольку рынок растет, с ним растет и количество инвесторов. Децентрализация отрасли, в свою очередь, должна самостоятельно регулировать рынок.

Поскольку многие инвестируют средства в криптовалютные активы, а некоторые страны предпринимают шаги по легализации биткойна как платежной системы (как это сделала Япония в апреле 2017 года), манипуляция криптовалютными рынками становится серьезной проблемой, отмечают исследователи.

В январе 2018 года рынок криптовалюты переживает спад. Так, 17 января стоимость биткоина упала более чем вдвое по сравнению с рекордами месячной давности. В декабре курс биткоина достиг 20 тыс. долларов, а общая капитализация этой криптовалюты превысила 330 млрд долларов. [1]

Смотрите также Блокчейн и криптовалюта

- Консорциум R3— R3 управляет консорциумом из более чем 60 крупнейших в мире финансовых институтов для разработки прорывных коммерческих приложений для индустрии финансовых услуг, которые используют соответствующие элементы распределенных и общих реестровых технологий.

- IPChain Сеть транзакций прав и объектов интеллектуальной собственности

- Блокчейн–фонд

- Эмеркоин Блокчейн-консорциум (Emercoin Consortium)

Источник

Биткоин в 2017 году обвалили не фьючерсы, а закон спроса и предложения

Последняя фаза роста криптовалют прекратилась 17 декабря 2017 года. Именно в этот день Биткоин установил максимальный курс и полетел вниз. Сразу после этого за рекорды взялись альткоины, но эйфория длилась недолго. В целом начало падения рынка совпало с запуском фьючерсов на Биткоин от CME. Действительно ли они лопнули последний криптовалютный пузырь?

Недавно этот вопрос подняли вновь. Напомню, 23 октября мы писали об интервью бывшего председателя Комиссии по торговле товарными фьючерсами Кристофера Джанкарло. Тогда он высказал уверенность в том, что запуск фьючерсов оказался стратегическим ходом администрации Трампа, направленным на разрыв Биткоин-пузыря.

Однако когда об этом спросили глобального руководителя по индексу акций и альтернативных инвестиционных продуктов в CME Group Тима МакКорта, он категорически отверг теорию влияния фьючерсов на Биткоин.

Уже много раз меня спрашивали о том, мог ли запуск фьючерсов обвалить Биткоин с 20 до 3 тысяч долларов. Нет, не мог.

Как говорит МакКорт, CME стартовала с 1100 фьючерсных контрактов. На конец 2017 года на этот сегмент приходилось около 100 миллионов долларов. За столь короткий промежуток времени с учётом размеров рынка Биткоина фьючерсные контракты никак не могли оказать влияние на его цену.

С учётом размера рынка Биткоина, спот-трейдинга или возможности майнинга BTC, фьючерсы никак не могли повлиять на цену криптовалюты. Подобное регулируется законом спроса и предложения. У нас просто не было средств и способности реализовать подобный удар.

Напомним, на пике курса капитализация первой криптовалюты составляла 330 миллиардов долларов.

Курс и капитализация Биткоина 17 декабря 2017 года. Источник: CoinMarketCap

Стоит отметить, с тех пор объём Биткоин-фьючерсов на CME значительно вырос. Когда в мае текущего года BTC резко прыгнул до уровня 8000 долларов, ежедневный объём торгов достигал 13600 контрактов или 68000 BTC. В долларовом исчислении это 515 миллионов, что как минимум в пять раз больше показателей в конце декабря 2017 года. Значит ли это, что теперь этот сектор оказывает большее влияние на цену Биткоина? Вот ответ Тима.

Безусловно, мы играем какую-то роль в ценообразовании, так как люди могут свободно изъявлять свои требования на покупку и продажу через CME. Но вряд ли это может каким-либо образом повлиять на цену BTC.

В преддверии ETF на Биткоин

Не так давно всякие надежды на Биткоин-ETF разбились об очередной отказ SEC. В этот раз отклонили заявку от Bitwise Asset Management. По словам комиссаров SEC, рынок Биткоина пока недостаточно созрел для запуска подобных инструментов.

Кроме того, представители Комиссии по ценным бумагам и биржам по-прежнему убеждены, что Биткоин уязвим перед потенциальными манипуляциями на зарождающемся рынке. По словам Тима МакКорта, сложно отрицать растущий интерес к более продуманной и «взрослой» торговле криптовалютой.

МакКорт также заверил, что ETF на Биткоин когда-нибудь всё же будут одобрены, так как этот инструмент также способствует улучшению процесса выявления цены актива.

Невозможно отрицать, что торговля BTC и Биткоин-деривативами уже существует, и это никуда не денется. Среди клиентов CME есть как поставщики ETF, так и управляющие активами. Они используют наши фьючерсные продукты для создания других ETF, для хеджирования структурных проектов, и мы, несомненно, хотели бы предоставить им возможность делать всё то же самое с Биткоином.

Это не первый шаг навстречу большим деньгам для мира криптовалют на этой неделе. Напомним, накануне платформа Bakkt открыла кастодиальный сервис для всех желающих институциональных инвесторов. Мы подробно разбирали эту ситуацию в данном материале.

В итоге представитель CME Group уверен, что фьючерсы не повлияли на Биткоин в декабре 2017 года. По его мнению, цена вполне логично и предсказуемо упала из-за огромного количества желающих продать свои монеты по высокой цене. А чем больше предложение товара на рынке, тем сильнее продавцы готовы снижать цену. Отсюда и падение.

Актуальный курс монеты можно посмотреть в классном рейтинге криптовалют, а в крипточате трейдеров есть ещё много другой полезной информации.

Источник