- Личные расходы директора: можно ли жить за счет фирмы

- Александра НИКОЛАЕВА, ведущий эксперт «ПАГ» юридической группы «Прайвэт Атторнейз Гроуп», управляющий партнер московского офиса.

- www. pag-group. ru

- Личные расходы директора: можно ли жить за счет фирмы

- Александра НИКОЛАЕВА, ведущий эксперт «ПАГ» юридической группы «Прайвэт Атторнейз Гроуп», управляющий партнер московского офиса.

- Как жить на дивиденды и получать от 10 до 50 тысяч рублей каждый месяц

- Как жить на дивиденды

- Сколько нужно, чтобы жить на дивиденды

- Сколько нужно акций, чтобы получать дивиденды в 10.000 рублей в месяц

- Сколько нужно акций, чтобы получать дивиденды в 20.000 рублей в месяц

- Сколько нужно акций, чтобы получать дивиденды в 50.000 рублей в месяц

- Как инвестировать, чтобы жить на дивиденды, если таких денег нет

- 1. Инвестируйте регулярно

- 2. Докупайте акции на полученные дивиденды

- 3. Вкладывайте деньги в разные компании

- 4. Рассмотрите для покупки «дивидендных аристократов» США

- 5. Не гонитесь за высокими дивидендами

- Как купить акции и получать дивиденды

Личные расходы директора: можно ли жить за счет фирмы

Личные расходы директора: можно ли жить за счет фирмы?

Любые расходы руководителя могут быть оплачены из бюджета компании – за счет прибыли, остающейся после выплаты всех налогов. Впрочем, некоторые расходы можно «повесить» на затраты, уменьшив налог на прибыль и фактически увеличив свой собственный доход.

Какие затраты руководителя БЕЗУСЛОВНО можно отнести на расходы?

Необходимо отметить, что законодательство РФ о налогах не содержит норм, связывающих отнесение затрат фирмы на уменьшение полученных фирмой доходов с тем, какое лицо производит эти расходы: руководитель или не руководитель.

Закон (ст. 252 НК РФ) в целях исчисления налога на прибыль устанавливает только следующие критерии:

1) расходы должны быть обоснованы, то есть экономически оправданы для деятельности конкретной фирмы,

2) расходы должны быть документально подтверждены, то есть подтверждены документами, оформленными в соответствии с законодательством РФ, либо документами, оформленными в соответствии с обычаями делового оборота, применяемыми в иностранном государстве, на территории которого были произведены соответствующие расходы, или документами, косвенно подтверждающими эти расходы (например: таможенной декларацией, приказом о командировке, проездными документами, отчетом о выполненной работе в соответствии со служебным заданием).

Такой же принцип и для принятия к вычету расходов в части НДС, но у покупателя обязательно должен быть счет-фактура, оформленный в соответствии со ст. 169 НК РФ.

Поэтому в случае налоговой проверки налоговый орган будет выяснять не только и не столько, кто произвел расходы денег фирмы (хотя это тоже немаловажный факт), а для какой цели эти расходы сделаны и какими документами они подтверждены. Аналогично будет выясняться вопрос расходов и обращения в суд, если спор об обоснованности расходов дойдет до суда.

Если руководитель одновременно входит в число владельцев фирмы, то вопрос об источнике денег для его расходов иногда решается не через прямое финансирование расходов за счет денег фирмы, а через регулярную (но, в соответствии с учредительными документами фирмы!) выплату дивидендов. В данный момент к налоговой базе по доходам, полученным в виде дивидендов от российских организаций российскими гражданами, являющимися налоговыми резидентами РФ, применяется налоговая ставка 9 процентов. Оставшиеся после налогообложения дивиденды руководитель может тратить по своему усмотрению. Бывает, что такой путь целесообразнее, чем обосновывать, для какой цели руководитель потратил деньги фирмы на «ужин в ресторане» или «номер в отеле».

Если же расходы обоснованы и подтверждены надлежащими документами, то в целях исчисления налога на прибыль не запрещено списывать расходы, обычно производимые руководителями при командировках или деловых встречах, например: на питание, аренду автомобиля, гостиничного номера или зала для переговоров, мобильную связь, Интернет и пр.

Бухгалтерам фирм, применяющих УСН или ЕСХН, нужно быть особенно внимательными и проверять каждый вид расхода на соответствие правилам НК РФ для УСН или ЕСХН, так как для этих спецрежимов не все расходы могут приниматься к уменьшению доходов, даже если расход обоснован с точки зрения производственной целесообразности самой фирмы. К документам, составленным на иностранном языке, необходимо прилагать перевод на русский язык.

Какие расходы руководителя оплачивать за счет фирмы можно с осторожностью?

Если бухгалтер имеет сомнения в том, что расход надлежаще обоснован и при этом сумма расхода не является для фирмы существенной, правильнее такой расход отнести за счет прибыли и не тратить потом время на споры об обоснованности такого расхода.

Если же такое решение не находит понимания, то руководителю желательно учитывать, что любые расходы, не подтвержденные надлежащими документами и/или выходящие за рамки разумных пределов по стоимости и/или по содержанию, могут быть предметом спора с налоговым органом. Например, расходы на вино, водку, пиво, сигареты, шоу-группы и т. п. при проведении деловых переговоров. Отсутствие отчета о командировке и/или бизнес-встрече очень нежелательно, т. к. налоговый орган может посчитать расходы на эти мероприятия необоснованными.

Какие «экзотические» виды расходов вам приходилось встречать у ваших клиентов?

Сейчас уже не «начало 90-х», и бизнес становится более образованным. Но бывают случаи, когда с корпоративных пластиковых карт, выдаваемых для использования в командировках, руководители фирм, особенно если они еще и владельцы бизнеса, производят расходы на личные нужды и нужды своей семьи. Например, приобретают парфюмерию, одежду, предметы интерьера, оплачивают развлекательные центры и т. п. Отнесение таких расходов «на себестоимость» фирмы законом не предусмотрено.

Что вы можете посоветовать руководителю, чтобы сократить риски начисления штрафов за неверно оформленные расходы (риски ошибок «штатной бухгалтерии»)?

«Штатная бухгалтерия» бывает разная по квалификации. Если руководитель имеет основания считать, что бухгалтер квалифицирован в вопросе оформления расходов, необходимо, чтобы бухгалтер провел с работниками инструктаж по оформлению расходов и составил им письменную памятку (как должны быть оформлены расходы, что можно принять на расходы, а что нельзя). Если же вышеуказанное решение не подходит, желательно пригласить стороннего специалиста для проведения данной работы, особенно если расходы руководящего звена регулярны и существенны по размеру. Кроме того, желательно примерно раз в полгода-год проводить проверку правильности оформления расходов силами внешних консультантов, которые имеют опыт участия в налоговых проверках и в судебных спорах. Это будет определенной подстраховкой для «штатной бухгалтерии» и уменьшит риски ошибок.

Александра НИКОЛАЕВА, ведущий эксперт «ПАГ» юридической группы «Прайвэт Атторнейз Гроуп», управляющий партнер московского офиса.

www. pag-group. ru

Журнал «На стол руководителю» №29, 2008г.

Источник

Личные расходы директора: можно ли жить за счет фирмы

Личные расходы директора: можно ли жить за счет фирмы?

Любые расходы руководителя могут быть оплачены из бюджета компании – за счет прибыли, остающейся после выплаты всех налогов. Впрочем, некоторые расходы можно «повесить» на затраты, уменьшив налог на прибыль и фактически увеличив свой собственный доход.

Какие затраты руководителя БЕЗУСЛОВНО можно отнести на расходы?

Необходимо отметить, что законодательство РФ о налогах не содержит норм, связывающих отнесение затрат фирмы на уменьшение полученных фирмой доходов с тем, какое лицо производит эти расходы: руководитель или не руководитель.

Закон (ст. 252 НК РФ) в целях исчисления налога на прибыль устанавливает только следующие критерии:

1) расходы должны быть обоснованы, то есть экономически оправданы для деятельности конкретной фирмы,

2) расходы должны быть документально подтверждены, то есть подтверждены документами, оформленными в соответствии с законодательством РФ, либо документами, оформленными в соответствии с обычаями делового оборота, применяемыми в иностранном государстве, на территории которого были произведены соответствующие расходы, или документами, косвенно подтверждающими эти расходы (например: таможенной декларацией, приказом о командировке, проездными документами, отчетом о выполненной работе в соответствии со служебным заданием).

Такой же принцип и для принятия к вычету расходов в части НДС, но у покупателя обязательно должен быть счет-фактура, оформленный в соответствии со ст. 169 НК РФ.

Поэтому в случае налоговой проверки налоговый орган будет выяснять не только и не столько, кто произвел расходы денег фирмы (хотя это тоже немаловажный факт), а для какой цели эти расходы сделаны и какими документами они подтверждены. Аналогично будет выясняться вопрос расходов и обращения в суд, если спор об обоснованности расходов дойдет до суда.

Если руководитель одновременно входит в число владельцев фирмы, то вопрос об источнике денег для его расходов иногда решается не через прямое финансирование расходов за счет денег фирмы, а через регулярную (но, в соответствии с учредительными документами фирмы!) выплату дивидендов. В данный момент к налоговой базе по доходам, полученным в виде дивидендов от российских организаций российскими гражданами, являющимися налоговыми резидентами РФ, применяется налоговая ставка 9 процентов. Оставшиеся после налогообложения дивиденды руководитель может тратить по своему усмотрению. Бывает, что такой путь целесообразнее, чем обосновывать, для какой цели руководитель потратил деньги фирмы на «ужин в ресторане» или «номер в отеле».

Если же расходы обоснованы и подтверждены надлежащими документами, то в целях исчисления налога на прибыль не запрещено списывать расходы, обычно производимые руководителями при командировках или деловых встречах, например: на питание, аренду автомобиля, гостиничного номера или зала для переговоров, мобильную связь, Интернет и пр.

Бухгалтерам фирм, применяющих УСН или ЕСХН, нужно быть особенно внимательными и проверять каждый вид расхода на соответствие правилам НК РФ для УСН или ЕСХН, так как для этих спецрежимов не все расходы могут приниматься к уменьшению доходов, даже если расход обоснован с точки зрения производственной целесообразности самой фирмы. К документам, составленным на иностранном языке, необходимо прилагать перевод на русский язык.

Какие расходы руководителя оплачивать за счет фирмы можно с осторожностью?

Если бухгалтер имеет сомнения в том, что расход надлежаще обоснован и при этом сумма расхода не является для фирмы существенной, правильнее такой расход отнести за счет прибыли и не тратить потом время на споры об обоснованности такого расхода.

Если же такое решение не находит понимания, то руководителю желательно учитывать, что любые расходы, не подтвержденные надлежащими документами и/или выходящие за рамки разумных пределов по стоимости и/или по содержанию, могут быть предметом спора с налоговым органом. Например, расходы на вино, водку, пиво, сигареты, шоу-группы и т. п. при проведении деловых переговоров. Отсутствие отчета о командировке и/или бизнес-встрече очень нежелательно, т. к. налоговый орган может посчитать расходы на эти мероприятия необоснованными.

Какие «экзотические» виды расходов вам приходилось встречать у ваших клиентов?

Сейчас уже не «начало 90-х», и бизнес становится более образованным. Но бывают случаи, когда с корпоративных пластиковых карт, выдаваемых для использования в командировках, руководители фирм, особенно если они еще и владельцы бизнеса, производят расходы на личные нужды и нужды своей семьи. Например, приобретают парфюмерию, одежду, предметы интерьера, оплачивают развлекательные центры и т. п. Отнесение таких расходов «на себестоимость» фирмы законом не предусмотрено.

Что вы можете посоветовать руководителю, чтобы сократить риски начисления штрафов за неверно оформленные расходы (риски ошибок «штатной бухгалтерии»)?

«Штатная бухгалтерия» бывает разная по квалификации. Если руководитель имеет основания считать, что бухгалтер квалифицирован в вопросе оформления расходов, необходимо, чтобы бухгалтер провел с работниками инструктаж по оформлению расходов и составил им письменную памятку (как должны быть оформлены расходы, что можно принять на расходы, а что нельзя). Если же вышеуказанное решение не подходит, желательно пригласить стороннего специалиста для проведения данной работы, особенно если расходы руководящего звена регулярны и существенны по размеру. Кроме того, желательно примерно раз в полгода-год проводить проверку правильности оформления расходов силами внешних консультантов, которые имеют опыт участия в налоговых проверках и в судебных спорах. Это будет определенной подстраховкой для «штатной бухгалтерии» и уменьшит риски ошибок.

Александра НИКОЛАЕВА, ведущий эксперт «ПАГ» юридической группы «Прайвэт Атторнейз Гроуп», управляющий партнер московского офиса.

Источник

Как жить на дивиденды и получать от 10 до 50 тысяч рублей каждый месяц

Дивидендные выплаты – один из способов получать пассивный доход. В этой статье разбираемся, можно ли жить на дивиденды и сколько для этого нужно акций.

Как жить на дивиденды

Дивиденды – выплата, которую компании периодически переводят тем, кто владеет их акциями. Размер выплаты зависит от количества акций, которые держит инвестор. Поэтому, чтобы получить больше дивидендов, придётся покупать больше бумаг той или иной компании.

Ещё один показатель, который влияет на дивидендный заработок – дивидендная доходность или по-другому выплата на одну акцию. Например, акция стоит 100 рублей, выплата на акцию – 7 рублей, значит, доходность по дивидендам – 7%.

Чем выше дивидендная доходность, тем меньше надо инвестировать, чтобы получать нужную для жизни сумму .

У компаний из России одни из самых высоких дивидендов в мире. Средняя доходность – 8%. В США платят около 2–3%. По отдельным американским компаниям, которые являются лидерами своих отраслей, доходность достигает 5%.

На дивиденды можно жить, если вы готовы регулярно инвестировать деньги в ценные бумаги и наращивать капитал, либо сразу вложить крупную сумму.

Сколько нужно, чтобы жить на дивиденды

Это зависит от уровня заработка, который хотите получать в месяц. Правда, большинство компаний отдают дивиденды только раз в год или максимум раз в три месяца.

В России нет компаний, которые переводят выплаты ежемесячно. По 43 статье закона об акционерных обществах, компании, зарегистрированные в РФ, могут платить дивиденды только от одного до четырёх раз в год.

В США есть компании и инвестиционные фонды, которые платят дивиденды каждый месяц, но они не продаются на российских биржах . Чтобы получить доступ к их покупке, нужно открыть счёт у иностранного брокера. Сложность в том, что не все зарубежные брокерские компании работают с гражданами РФ, а те, которые работают, требуют внести минимальный депозит от $10 тысяч.

Примеры зарубежных дивидендных акций, которые можно купить в России:

Если хотите получать выплаты раз в месяц, можно собрать инвестиционный портфель из нескольких компаний, чтобы каждый месяц кто-то отправлял выплату. Другой способ – получать дивиденды пару раз в год и равномерно распределять деньги на траты в течение года.

Ниже мы рассчитали несколько примеров, которые помогут увидеть, сколько нужно вложить, чтобы жить на дивиденды.

Сколько нужно акций, чтобы получать дивиденды в 10.000 рублей в месяц

10 тысяч – скорее прибавка к зарплате или пенсии, чем сумма, на которую можно жить. Тем не менее, чтобы заработать такие деньги на дивидендах нужно выбрать подходящие компании, а потом купить их бумаги на определённую сумму.

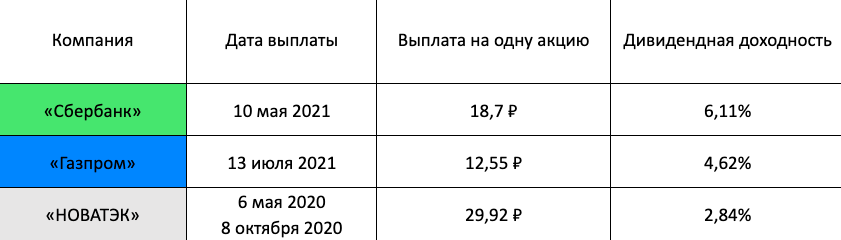

Для примера мы взяли три компании: «Сбербанк» , «Газпром» и «НОВАТЭК» . Посмотрите, какие они делали выплаты за последний год.

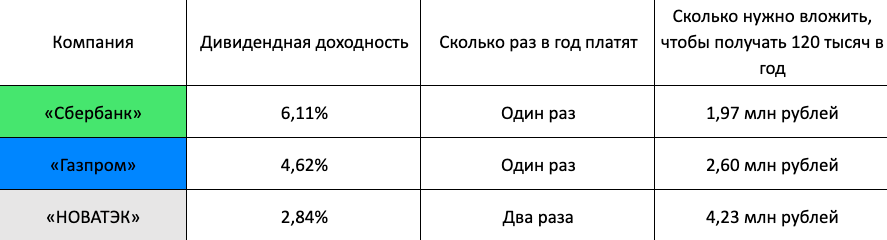

Вот сколько нужно инвестировать в каждую из них, чтобы зарабатывать на дивидендах 120 тысяч в год. При этом с полученных дивидендов ещё удержат налог 13%, поэтому фактическая сумма, которую вы получите на руки, будет меньше.

Сколько нужно акций, чтобы получать дивиденды в 20.000 рублей в месяц

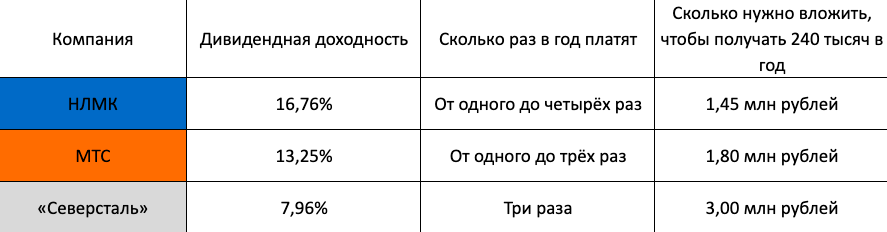

Чтобы получать 20 тысяч в месяц или 240 тысяч в год с этих же компаний, нужно вложить в два раза больше денег или найти другие, где дивидендная доходность выше, например: НЛМК , МТС и «Северсталь» .

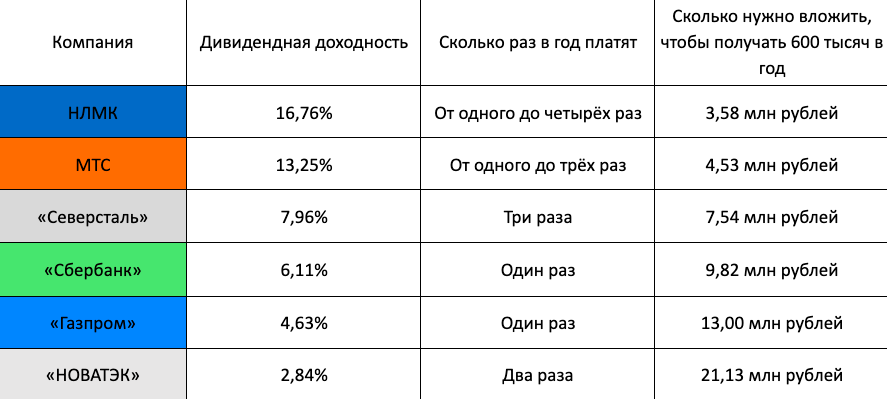

Сколько нужно акций, чтобы получать дивиденды в 50.000 рублей в месяц

Чтобы зарабатывать 50 тысяч в месяц, нужно получать 600 тысяч в год. Сделаем расчёт без учёта налогов для всех шести компаний, чтобы понять, сколько нужно денег.

Как инвестировать, чтобы жить на дивиденды, если таких денег нет

1. Инвестируйте регулярно

Наращивайте свой общий капитал постепенно и каждый месяц вкладывайте 10–20% от зарплаты. Если у вас есть накопления, то не инвестируйте всё сразу, лишая себя подушки безопасности. Направьте на акции ту часть, которую можно потратить без вреда для личного бюджета.

2. Докупайте акции на полученные дивиденды

Чтобы быстрее достичь нужной суммы, реинвестируйте первые дивиденды обратно в акции, дополнительно увеличивая размер капитала.

3. Вкладывайте деньги в разные компании

Не инвестируйте всё только в одну компанию. Так вы берёте на себя повышенный риск. Например, если покупаете только акции «Газпрома» , любые колебания на нефтегазовом рынке сразу отразятся на доходности этих бумаг. Распределяйте вложения в равных долях на 10–12 дивидендных компаний из разных секторов экономики.

4. Рассмотрите для покупки «дивидендных аристократов» США

Так называют компании, которые десятилетиями перечисляют дивиденды и регулярно увеличивают их размер. Примеры:

5. Не гонитесь за высокими дивидендами

Компании делают дивидендные выплаты, чтобы привлечь инвесторов покупать их акции. Когда совет директоров какой-то компании устанавливает дивиденды выше среднерыночных, это может значить, что у бизнеса плохие фундаментальные показатели: низкая или отрицательная чистая прибыль, маленькая выручка, высокий уровень долговой нагрузки.

Как купить акции и получать дивиденды

Дивидендные выплаты автоматически приходят на брокерский счёт – специальный счёт, который должен открыть каждый инвестор перед покупкой акций. Затем нужно просто держать бумаги и не продавать их.

Брокерский счёт оформляется у брокерской компании (брокера) – это посредник на бирже, который обеспечивает все сделки инвестора. Например, инвестор сообщает брокеру, что хочет купить 10 акций «Сбербанка» , брокер принимает поручение и переводит деньги в ценные бумаги, а затем записывает сделку на брокерский счёт инвестора.

В России есть две биржи, где продаются дивидендные акции. Первая – Московская биржа, на которой проводят торги российскими акциями. Вторая – Санкт-Петербургская. На ней торгуются иностранные ценные бумаги. Инвестировать в акции напрямую на бирже физическому лицу нельзя. Все сделки проходят только через брокера.

За каждую операцию брокеры списывают комиссию. Обычно не больше 0,3% от суммы покупки или продажи бумаг. Налоги за дивиденды тоже рассчитывает брокер. Он сам удерживает 13% и отправляет их в ФНС.

По американским ценным бумагам налог составляет 30%, но если подписать форму W-8BEN, то налог будет 13%. Форма подтверждает, что вы налоговый резидент РФ и должны платить российские налоги. Подписать W-8BEN можно, обратившись в поддержку брокера.

Оформить брокерский счёт и купить дивидендные акции онлайн можно через брокера «Тинькофф Инвестиции».

- Заполните заявку на брокерский счёт и брокер откроет его за 2–3 дня.

- Когда счёт оформят, войдите в личный кабинет, пополните счёт картой, выберите нужные ценные бумаги и купите их. Доступы в кабинет тоже даст «Тинькофф».

- Комиссия за сделки от 0,025%. Пополнение счёта или вывод денег бесплатно, а начать инвестировать можно без минимального порога входа.

- Отслеживать динамику активов и продать их можно тоже через кабинет, а чтобы узнать даты выплат дивидендов, зайдите в раздел «Календарь инвестора».

- Полученные дивиденды выводятся на обычную карту.

Источник