- Рыночная капитализация — простой способ оценки стоимости компании

- Рыночная капитализация: что это и чем индикатор может быть полезен инвестору

- Польза рыночной капитализации для инвесторов

- Недостатки оценки компании по значению рыночной капитализации

- Практический пример расчета рыночной капитализации компании

- Расчет капитализации компании: определение, метод и оценка

- Определение капитала

- Определимся с понятием капитализации

- Методы подсчета различных видов капитализации

- Рыночная капитализация

- Балансовая капитализация

- Классификация компаний по стоимости капитализации

- Завышение капитализации

- Пример расчета капитализации (на примере грузовика и кофе)

- Заключение о роли оценки капитализации компании на рынке

Рыночная капитализация — простой способ оценки стоимости компании

Рыночная капитализация — оценочный индикатор, позволяющий проанализировать общее отношение инвесторов к той или иной компании. Хотя он бок о бок указывается на официальных сайтах компаний рядом с такими параметрами, как EBITDA или P/E, назвать его мультипликатором сложно из-за необъективности. Это скорее базовый показатель для расчета более точных мультипликаторов, например, чистого долга. О том, как рассчитать рыночную капитализацию компании и о недостатках индикатора, читайте дальше.

Рыночная капитализация: что это и чем индикатор может быть полезен инвестору

Рыночная капитализация отражает общую стоимость размещенных акций, находящихся во владении инвесторов и собственников компании. Индикатор применяется для поверхностной оценки стоимости компании и анализа её динамики на определенном отрезке времени.

Существует общая рыночная капитализация и биржевая оценка обыкновенных акций, находящихся в обороте. Многие источники трактуют рыночную капитализацию как умножение рыночной цены одной акции на число акций в обращении, но это еще менее точный показатель для оценки компании. Правильной была бы коррекция на так называемое разводнение капитала, которое может включать в себя:

- опционы на покупку акций;

- привилегированные акции;

- конвертируемые облигации.

О наличии таких бумаг в капитале компании подскажет финансовая отчетность, но найти на официальном сайте о них информацию без опыта будет сложно. Потому рекомендую руководствоваться оптимальной формулой:

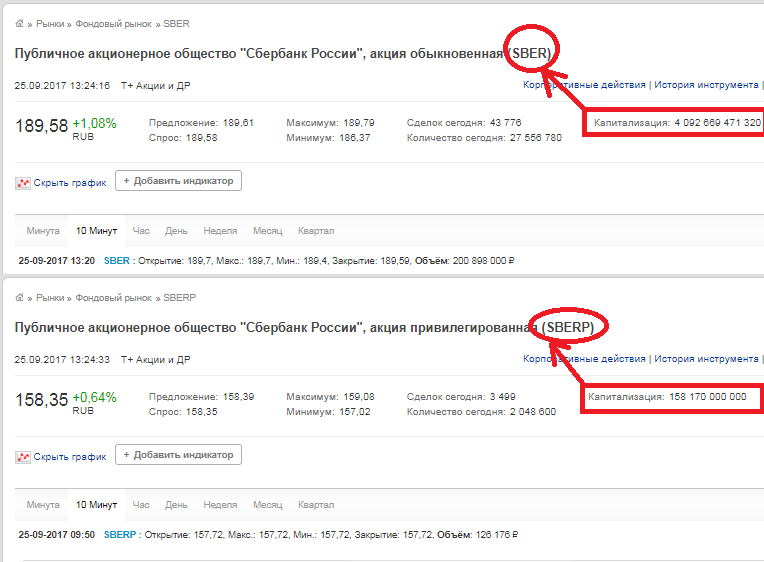

Рыночная капитализация = кол-во простых акций * текущая рыночная цена + кол-во привилегированных акций * текущая рыночная цена

Вся информация для расчета есть в свободном доступе.

Польза рыночной капитализации для инвесторов

- для оценки динамики роста капитализации на разных отрезках времени, на основании которой может быть принято решение об инвестировании;

- для анализа того, как стоимость акций и капитализация реагируют на те или иные фундаментальные факторы. Насколько стоимость компании чувствительна к форс-мажору или наоборот к положительным рыночным сигналам. Чем больше чувствительность, тем больше риск, но тем больше можно заработать на волатильности.

Сравнивать капитализацию компаний одной отрасли, как и стоимость отдельно взятой акции, по-моему мнению, не целесообразно. Например, динамика акций Газпрома, несмотря на его капитализацию в почти 3 трлн рублей, для инвесторов не самая привлекательная, а стоимость акций банка ВТБ и вовсе исчисляется в копейках и потому не может быть сравнима, например, с акциями Сбербанка.

Производные мультипликаторы на основе капитализации: PE Ratio, PS Ratio, Price Book Ratio.

Недостатки оценки компании по значению рыночной капитализации

- наличие в цене акций спекулятивной составляющей. Например, традиционно перед выплатой дивидендов наблюдается рост котировок ценных бумаг, после выплат — откат. Финансовое состояние компании остается неизменным, капитализация изменяется;

- игнорирование в показателе других влиятельных экономических факторов. Инвесторы, которые умеют анализировать отчетность, рыночную стоимость акций сопоставляют с долговой нагрузкой и ликвидными активами компании. Но есть инвесторы, которые вкладывают деньги, руководствуясь хорошей динамикой котировок и чьими-либо советами. Вот именно они и завышают безосновательно рыночную стоимость бумаг;

- ограниченная возможность оценки. Сделать оценку по рыночной капитализации можно только публичных акционерных компаний, о которых есть базовая информация.

Практический пример расчета рыночной капитализации компании

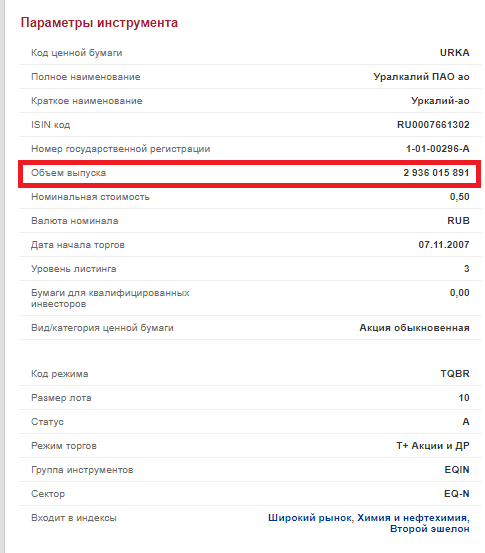

Все данные о количестве акций и об их текущей стоимости есть как на сайтах самих компаний и аналитических ресурсов, так и на самой бирже. Для примера возьмем ПАО «Уралкалий» . Количество обыкновенных акций — 2 936 015 891,

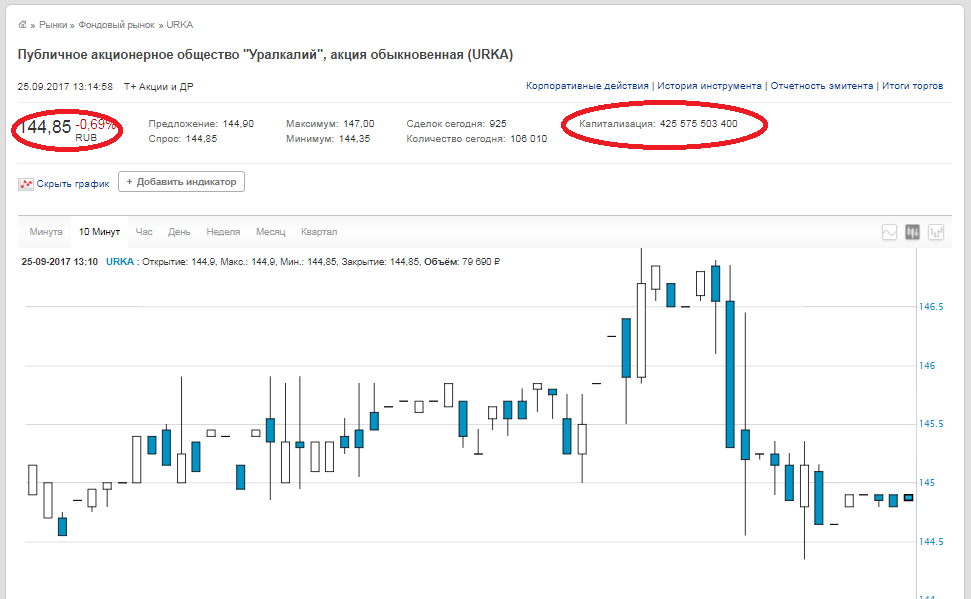

цена закрытия — 144,85 рублей (данные на 25.09.2017). Умножаем эти цифры между собой и получаем рыночную стоимость 425,575 млрд рублей. Такая же цифра и на сайте биржи.

Обратите внимание, что на сайте биржи в строке «Капитализация» указывается не капитализация компании, а капитализация акции, то есть если у компании есть обыкновенные акции и привилегированные, то для получения рыночной капитализации компании необходимо сложить эти два числа.

Вывод. Расчет рыночной капитализации в сравнении с расчетом мультипликаторов EBITDA, P/E или чистого долга очень прост и однозначен. Но он служит только обобщенным индикатором и имеет большие погрешности. Основываться только лишь на динамике стоимости акций в момент принятия решения об инвестировании я бы не рекомендовал. Анализировать нужно все индикаторы и мультипликаторы в комплексе.

Рыночная капитализация используется при расчете многих других полезных и нужных мультипликаторов, о которых я напишу немного позже.

Источник

Расчет капитализации компании: определение, метод и оценка

- 10 Августа, 2019

- Производство

- Александра Карташова

Процесс оценки стоимости компании является важным этапом при анализе состояния фирмы, а также при принятии инвестиционных решений. Для того чтобы правильно оценить соотношение активов и пассивов, а также дальнейшие перспективы предприятия, нужно проводить расчет капитализации компании. Далее будут рассмотрены определения этого термина, методы подсчета капитализации компании, а также приемы ее оценки для практического использования.

Определение капитала

В сфере финансов капитал — это сумма денег, необходимая инвестору для размещения в инвестиции или проект.

В экономике это не так. Вместо этого экономисты определяют капитал как оборудование, необходимое для организации производственного процесса. Это один из двух факторов производства (другой – труд).

Таким образом, если определенная компания производит автомобили, капитал компании будет состоять из оборудования, необходимого для производства этих автомобилей, а также зданий, необходимых для размещения оборудования и готовой продукции, складов, транспортных средств, таких как погрузчики и грузовики, и любого другого инвентаря или установок, непосредственно применяемых в производственном процессе.

Кроме того, офисы компании, компьютеры, столы, стулья, телефоны, интеллектуальная собственность и даже ручки и карандаши являются частью капитала компании. Единственное, что не является частью капитала — это земля и труд.

Определимся с понятием капитализации

Капитализация, также известная как рыночная капитализация, — это процесс оценки компании. Проще говоря, рыночная капитализация бизнеса равна количеству акций, находящихся в обращении, или количеству акций, приобретенных или доступных для покупки, умноженному на рыночную цену этих акций.

Расчет капитализации компании по балансу предполагает оценку стоимости компании через разницу активов и обязательств (активы минус обязательства) или сумму денег, которой компания владеет. Капитал — это только один элемент активов. Другие элементы включают размер счетов компании, ее краткосрочные и долгосрочные инвестиции и все, что она может конвертировать в наличные деньги.

Таким образом, если бы у компании было в общей сложности 100 000 акций в обращении и эти акции стоили по 5 рублей каждая, то расчет капитализации компании показал бы общую сумму в 500 000 рублей.

Таким образом, рыночная капитализация состоит как из финансового, так и из экономического смысла слова «капитал», за вычетом всего, что бизнес может задолжать, например, затрат на рабочую силу.

Методы подсчета различных видов капитализации

Капитализация может иметь несколько значений в деловом формате. От этого зависит способ того, как можно посчитать капитализацию компании в конечном счете.

С одной стороны, капитализация отражает теоретическую стоимость компании. Однако на практике она не равна ее рыночной стоимости. Это связано с реакцией рынка на дополнительные факторы, такие как стоимость существенной непубличной информации, изменения в управлении, операционные эффекты и другие нематериальные факторы, которые не могут быть отражены в цене акций или финансовой отчетности.

Рыночная капитализация

Во-первых, это понятие, связанное с рынком, которое относится к стоимости акций компании, находящихся в обращении. В этом случае подразумевается рыночная капитализация компании. Формула расчета этой величины выглядит следующим образом:

- Рыночная капитализация = текущая цена акций компании x количество акций в обращении на рынке.

Важно отметить, что рыночная капитализация — это не то же самое, что стоимость собственного капитала, и она не равна долгу компании плюс собственный капитал ее акционеров (хотя это тоже иногда называют просто капитализацией компании).

Например, расчет капитализации компании производится путем вычислений, приведенных далее.

Предположим, что у компании XYZ есть 10 миллионов акций в обращении, а текущая цена акции составляет 9 рублей. Основываясь на этой информации и приведенной выше формуле, мы можем рассчитать, что рыночная капитализация компании XYZ составляет 10 миллионов x 9 рублей = 90 миллионов рублей.

Балансовая капитализация

Второе значение этого термина относится к акту учета стоимости как актива, а не расхода.

В бухгалтерском смысле капитализация широко используется в компаниях, которые хотят сохранить чистую прибыль внутри фирмы, но при этом заплатить как можно меньше налога на прибыль (бизнес-расходы облагаются налогом; капитализированные активы — нет).

В бухгалтерском учете капитализация происходит, когда мы записываем стоимость как актив, а не расход. Если мы не рассчитываем полностью списать затраты в текущем периоде, мы можем использовать этот подход.

Основой для расчета капитализации компании является также факт осуществления затрат и изменение качественных характеристик имущества.

Например, компания XYZ создает новую дренажную систему, чтобы предотвратить сток дождевой воды от затопления. Поскольку затраты, связанные с изменением, представляют собой дополнительные имущественные вложения, компания XYZ может капитализировать эти затраты. Таким образом, вместо того чтобы записывать затраты в качестве расходов на балансе, что снизило бы чистую прибыль компании, компания XYZ записывает затраты в качестве актива на балансе. Эти активы затем обесцениваются, что оказывает гораздо меньшее влияние на чистую прибыль.

Классификация компаний по стоимости капитализации

Рыночные аналитики используют расчеты капитализации компании по рынку как средство категоризации различных предприятий. Универсального правила классификации не существует, но, как правило, практикуются следующие типы градации:

- В международной практике компании с рыночной капитализацией менее 1 млрд долларов США обычно считаются компаниями с «малой капитализацией».

- Компании с «большой капитализацией» обычно имеют рыночную капитализацию не менее 8 млрд долларов США.

- Следующая категория – компания с крупной капитализацией (от 10 до 200 млрд долларов США).

- Выделяют также компании с мега-капитализацией, когда компания имеет рыночную капитализацию 200 млрд долларов США или более. Очень немногие компании, входят в эту группу. Тем не менее, такие гиганты как Exxon Mobil или Apple, отвечают этим критериям.

Компании с мега- и крупной капитализацией квалифицируются как «голубые фишки», то есть стабильные компании, с хорошей ликвидностью на рынке и большим капиталом для осуществления активной торговли на рынке в течение дня.

- Помимо крупных компаний можно выделить фирмы с нано-капитализацией, обычно до 50 миллионов долларов США.

- Уровень микрокапитализации – до 300 миллионов долларов США или меньше.

Завышение капитализации

Рыночная капитализация отражает восприятие компании инвесторами. Однако истинная стоимость может отличаться от рыночного расчета капитализации компании. В разное время на протяжении всей истории рыночные крахи случались в результате чрезмерной спекуляции инвесторов.

Спекуляция — это покупка определенных инвестиций, которая приводит к увеличению стоимости всего бизнеса. Это, в свою очередь, заставляет других инвесторов спекулировать, поскольку они тоже хотят нажиться на росте рыночной стоимости. Такое поведение часто приводит к кризису, когда становится понятно, что рыночная капитализация компании не отражает истинной стоимости бизнеса.

Помните, что способность компании получать прибыль оценивается на основе капитала, находящегося в ее собственности. Увеличение капитала приводит к расширению бизнеса. Увеличение капитала приводит к увеличению совокупных активов. Метод расчета капитализации компании, основанный на оценке активов, составляющих собственный капитал предприятия, является истинным методом оценки, используемым финансовыми бухгалтерами, а не финансовыми спекулянтами и инвесторами.

Пример расчета капитализации (на примере грузовика и кофе)

Допустим, что у нас есть кофе, который пьют сотрудники в офисе. Мы предполагаем, что весь кофе будет использован в отчетном периоде. К капитализации компании эти расходы мы не сможем отнести.

При этом мы смело записываем новый грузовик в качестве основных средств. Мы начисляем амортизацию на грузовик в течение длительного периода.

Другими словами, мы знаем, что будем потреблять кофе в комнате персонала полностью гораздо быстрее, чем грузовик.

Капитализация происходит, когда компания покупает грузовики, но не тогда, когда она покупает мешки кофе. В текущем отчетном периоде мы не ожидаем полного потребления грузовых автомобилей. Тем не менее мы будем потреблять весь кофе. Мы сразу же записываем грузовики в актив. Тем не менее записываем кофе как расходы.

Заключение о роли оценки капитализации компании на рынке

Капитализация — это показатель общей стоимости компании. Это не единственная мера, но та, которую финансовые инвесторы используют для оценки и оценки компании. Капитализация не является мерой того, сколько капитала принадлежит компании. Напротив, финансовые бухгалтеры используют размер капитала, находящегося в собственности предприятия, для своих собственных методов оценки компании. Проблемы с неправильной оценкой капитализации, как правило, возникают в случае использования только одного метода расчета.

Источник