Как рассчитать реальную доходность своего портфеля

Реальная доходность – это доходность, скорректированная на инфляцию.

В данной статье мы разбирали как посчитать номинальную доходность портфеля. Там всё просто. А в этой статье мы рассчитывали реальную доходность индекса Московской биржи. Там же есть калькулятор, который рассчитывает доходность индекса с довнесениями в портфель. Но в этом калькуляторе есть ряд ограничений, нельзя проставить произвольные даты, нельзя учитывать изъятия из портфеля.

В этой статье мы исправили эти ограничения. Теперь можно рассчитать вашу номинальную и реальную доходность, а также сравнить ее с индексами. (если ваш портфель сформирован позже 01 января 2015 года)

В данном калькуляторе вы посчитаете свою номинальную и реальную доходность и сравните динамику и доходность вашего портфеля с индексами MCFTRR (индекс Мосбиржи с дивидендами нетто) и S&P500TR (индекс S&P500 с дивидендами брутто). При этом сравнение с индексами будет проходить по принципу «как если бы вы вместо бумаг в своем портфеле покупали ETFна данные индексы, а не то, что вы покупали на самом деле». Такое сравнение очень важно, особенно если в вашем портфеле идут регулярные взносы или снятия.

Пример: в некотором году некий индекс начал год на отметке 3000 и закончил год на отметке 3000, при этом внутри года было сильное падение индекса с последующим восстановлением до 3000. Итого, годовая доходность индекса составила 0%. А вы, в момент падения купили какую-то акцию, которая к концу года выросла вместе с рынком, и из-за этой покупки у вас может получиться положительная доходность. Вы как будто бы обогнали рынок. Но это не так, возможно, если бы вы в момент падения купили не акцию, а ETFна индекс, то ваша положительная доходность увеличилась бы. Из этого следует, что правильнее сравнивать себя с рынком, воспроизведя в ретроспективе покупку индекса. Тогда вы получите «свой» рост конкретного индекса.

Для того, чтобы воспользоваться калькулятором у вас должен быть:

— список ваших взносов и изъятий в портфель.

— оценочные стоимости вашего портфеля на разные даты (например, я фиксирую стоимость своего совокупного портфеля на каждый конец месяца). Или, хотя бы текущую стоимость портфеля. Без промежуточных стоимостей вы лишитесь графиков в сравнении за всю историю вашего портфеля, но все равно посчитаете текущую, реальную и номинальную доходности.

Вот так будет выглядеть результат ваших расчетов. (это абстрактный пример из генератора случайных чисел)

В данном результате вы увидите:

- Текущую номинальную и реальную доходность вашего портфеля.

- Номинальную и реальную доходность вашего гипотетического портфеля, как если бы вы вкладывали все деньги в индекс Мосбиржи (с дивидендами)

- Номинальную и реальную доходность вашего гипотетического портфеля, как если бы вы вкладывали все деньги в индекс S&P500 (с дивидендами)

- Визуальный ряд:

— Номинальные результаты в рублях всех трех портфелей

— Сравнение номинальной и реальной доходности вашего текущего портфеля

— Сравнение реальных доходностей всех трех портфелей

- Все доходности и результаты посчитаны в рублях, с учетом валютной переоценки. То есть вложение в S&P500TR пересчитано на рубли, с учетом курса рубля к доллару.

- Реальная доходность высчитывается на основании официальных месячных данных инфляции. Дневные данные рассчитаны, как месячные, деленные на количество дней в конкретном месяце.

- Изменение портфеля на российские акции определяется индексом полной доходности Мосбиржи НЕТТО, на основании закрытия дневных котировок.

- Изменение портфеля на американские акции определяется индексом полной доходности S&P500, на основании закрытия дневных котировок.

- Все расчеты годовой доходности проводятся с помощью формулы XIRR.

- Все входящие потоки от эмитентов (дивиденды, купоны) учитываются в текущей стоимости портфеля, дополнительно указывать их как «пополнение счета» не нужно. Если же вы выводите дивиденды и купоны с брокерских счетов, то данную операцию необходимо отражать как «изъятие».

- Калькулятор рассчитан на данные от 01.01.2015 и по текущую дату.

- Все формулы и данные открыты для проверок и корректировок (в случае необходимости)

- Периодически будет проходить улучшение калькулятора и добавляться данные по инфляции и котировки индексов. (необходимо периодически скачивать с сайта новую версию)

- Так как калькулятор считает данные с 2015 год по текущую дату, то скорее всего ваш гипотетический портфель из S&P500 будет обгонять ваш текущий и гипотетический портфель Мосбиржи. Но это не значит, что это будет продолжаться в дальнейшем, не стоит делать поспешных выводов.

Как пользоваться калькулятором.

- Очень важный момент! Так как в калькуляторе одновременно работает 15 тысяч формул XIRR (а каждая из 15 тысяч формул проводит до 100 расчетов внутри себя), то после ввода данных проводится более 1 миллиона расчетов (помимо нескольких тысяч тяжелых формул ВПР). За счет этого файл может долго обрабатывать данные, до 10 минут.

- Сделать копию файла. По умолчанию файл закрыт для редактирования, в отличии от предыдущих калькуляторов.

- Перейти на вкладку «Исходные данные» и заполнить три ряда данных:

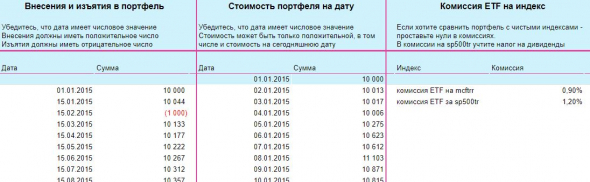

— Внесения и изъятия в портфель. Эти данные обязательные! Без них невозможно посчитать ваши доходности. Необходимо внести ваши внесения и изъятия, с датами и суммами, так как это сделано на примере. Обязательно – даты должны идти в хронологическом порядке от дальней к ближней. Если вы будете копировать данные с ECXEL, то убедитесь, что копируете именно в формате даты и числа (экселевские пробелы внутри чисел «1 000 000» корректно не копируются в google таблицы), потому лучше, сначала скопировать данные в отдельную книгу google таблиц, убедиться в верности формата, уже оттуда копировать в шаблон (желательно через специальную вставку). Внесения заносятся в виде положительного числа, изъятия – в виде отрицательного.

— Стоимость портфеля на дату. Эти данные не обязательные (если у вас их нет), но без них вы не получите правильный визуальный ряд. Если есть хоть какие-то оценки (дневные, месячные или годовые) то вносите, учитывая правила внесения из предыдущего пункта, если данных нет, то внесите одной строкой оценку портфеля на сегодня, с сегодняшней датой. ВАЖНО! Данные нужно вносить только с шестой строки, в пятую строку автоматически скопируются данные по первоначальному взносу, он и будет являться первой оценкой вашего портфеля. Данные по оценке портфеля могут иметь только положительное число.

— Комиссии ETF на индексы. В случае если вы хотите сравнить свой портфель с чистым индексом, то нужно поставить нулевые комиссии. Если вы хотите сравнить свой портфель с вложениями в конкретные индексы, то нужно поставить комиссию конкретных ETF, в моем примере я на Мосбиржу беру FXRL (именно поэтому индекс нетто, а не брутто) и FXUS. Но на FXUS ставлю комиссию 1,2%, чтобы учесть налог на дивиденды, которые платит провайдер ETF (2%*15%=0,3%).

4. Далее переходим во вкладку «Расчет» и ждем от 1 до 10 минут, в зависимости от производительности вашего оборудования (шкала загрузки в правом верхнем углу), когда все загрузится, вы увидите свои данные.

5. Периодически заходите на сайт и обновляйте калькулятор. В нем будут происходить изменения, а также добавляться обновленные данные по инфляции и котировкам индексов.

- Если у вас и за 10 минут не загрузились данные, то скорее всего ваше оборудование не сможет просчитать данные, воспользуйтесь другим компьютером.

- Если расчет выдает ошибку, не считает и не формирует графики – вероятнее всего, вы некорректно внесли данные. Не тот формат даты и числа. Данные не в хронологическом порядке. Оценка портфеля ушла «в минус»

- Не все доходности рассчитались (например, рассчитались все, кроме реальной доходности какого-либо портфеля). Такое может, из-за особенностей формулы XIRR, если формула не находит при определенном количестве итераций правильное решение, то она выдаст ошибку. Это исправится само со временем (через несколько дней), либо требует исправления формулы в конкретной ячейке листа «Расчет». (напишите мне, решим)

- Вы все сделали правильно, но все равно ничего не работает. – Убедитесь, что у вас последняя версия калькулятора. Зайдите на сайт и скачайте новый релиз.

- Ниже скриншот расчета моего реального портфеля. Видно, что график реальной и номинальной доходности моего портфеля изменяется резкими горизонтальными и вертикальными линиями. Это происходит из-за того, что загружены месячные данные, по оценке стоимости портфеля. Также видно, что графики кое где прерываются – это особенности формулы XIRR, описанные в пункте 3. И еще есть резкие выбросы доходностей (апрель 2019), это может происходить только из-за отсутствия дневных данных по стоимости портфеля. Но все эти графические недочеты никак не влияют на правильность расчета доходностей на текущую дату.

- Графики формируются без доходностей собственного портфеля, либо доходности линейные. Это из-за отсутствия (либо малого количества) стоимостей вашего портфеля на разные даты. Если вы изначально их не фиксировали, то можете взять из отчетов брокеров. Но это не важно и не влияет на расчет текущих доходностей.

Кстати, вот тут статья о реальной доходности Мосбиржи с 2003 года, вы наверняка ее уже видели.

Источник

Как посчитать доходность портфеля инвестиций?

Слежу за вашими статьями про инвестиции. Благодаря им смог купить свои первые ценные бумаги.

В конце года решил оценить доходность своего портфеля. Собрал всю информацию с датами и ценами покупки, зафиксировал цены акций и облигаций на конец года, посчитал годовую доходность по каждой из купленных серий и впал в ступор. Теперь все эти проценты нужно свести воедино, чтобы получить доходность для портфеля в целом. Но доли ценных бумаг в структуре портфеля не одинаковы.

Как быть, если покупал ценные бумаги не в один день, а на протяжении всего года? Хочу получить доходность по каждой ценной бумаге в отдельности и по портфелю в целом, но не знаю, как действовать.

Богдан, вы задали очень важный вопрос. Действительно, пока инвестор не считает точную доходность своего портфеля, ему сложно двигаться вперед и эту доходность увеличивать.

Как следить за портфелем

Удобнее считать доходность в таблице в экселе. В нее надо заносить все ваши сделки, движение средств по вашему портфелю, дивиденды, комиссии и так далее.

Такие отчеты вам и так будут предоставлять брокеры. Но я рекомендую переносить информацию из них в собственную эксельку, где вы структурируете все удобным для вас образом. Я считаю, что инвестор действительно в курсе своих инвестиций, только если он постоянно ведет такую таблицу.

Как считать доходность

Базовая формула определения доходности такая:

Прибыль / Вложения × 100%

Где прибыль — это разница между суммой продажи и суммой покупки акций

Но в реальной жизни и в реальных портфелях этого недостаточно. Если вы ведете табличку со всеми сделками, уплаченными комиссиями и полученными дивидендами, вы сможете точнее посчитать свою прибыль по этой формуле:

Прибыль = Прибыли и убытки по каждой сделке + Дивиденды − Комиссии

Часто бывает так, что вы покупаете ценные бумаги не на все деньги, которые перевели на брокерский счет, и часть средств вообще остаются нераспределенными, а эксель-таблицы у вас нет. Тогда можно поступить проще и посчитать прибыль как разницу между тем, сколько денег у вас сейчас, и тем, сколько вы изначально вложили.

Но за год вы могли довносить или выводить деньги со счета. Тогда поможет функция экселя ЧИСТВНДОХ (на английском XIRR): она считает доходность для графика денежных доходов.

Чтобы воспользоваться ею, заполните эксельку.

Чтобы воспользоваться таблицей, перейдите по ссылке и выберите в меню «Файл» пункт «Создать копию»

Как заполнить таблицу для подсчета доходности

| Движение средств | Дата | Комментарий |

|---|---|---|

| 100 000 | 01.01.2017 | Вы положили 100 000 рублей на счет |

| 50 000 | 01.03.2017 | В начале марта положили еще 50 000 рублей |

| −20 000 | 14.06.2017 | В апреле сняли 20 000 рублей |

| −150 000 | 18.09.2017 | На какой-то день X все ваши средства на счете стоят 150 000 рублей |

Теперь просто воспользуйтесь функцией ЧИСТВНДОХ, указав ей соответствующие ряды данных и точную доходность.

Если вы не сильны в экселе, объясняю: в ячейку, где вы хотите видеть результат, вставьте следующее выражение:

В2:B5 — диапазон ячеек с данными колонки «Движение средств».

С2:С5 — диапазон ячеек с данными колонки «Дата».

Программа автоматически посчитает вашу доходность.

Перевод доходности к годовым процентам

И последнее. Доходность нужно считать в годовых процентах, так как только тогда вам будет понятна сумма, которую вы получили, и вы сможете сравнить ее с доходностью вклада или других инструментов.

Чтобы перевести полученную доходность в годовые проценты, воспользуйтесь этой формулой:

Доходность в процентах × Количество дней в году / Количество дней инвестирования

Например, на прошлом шаге вы получили доходность 10%. Но вы инвестировали деньги всего на полгода, ваша годовая доходность будет такой:

10% × 365 / 180 = 20% годовых

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.

пример, конечно самый простой, но неплохо бы даже к нему приложить пример реальной таблицы, чтобы совсем далекий от ексель человек мог начать вести учет (раз статьи для начинающих).

Ниже пример моей личной таблицы с реальными суммами сделок текущего года, доступен по ссылке:

буду рад замечаниям (по ошибкам, например, в формулах) и идеям для анализа портфеля ( на годовые проценты не смотрите, пока не придумал как правильно анализировать)

Источник