- Возврат инвестиций

- Срок возврата инвестпроекта

- Техника возврата инвестиций

- ROI – показатель расчета окупаемости

- Как показать возврат инвестиций

- Как рассчитать возврат инвестиций (ROI)?

- Для чего нужен коэффициент ROI?

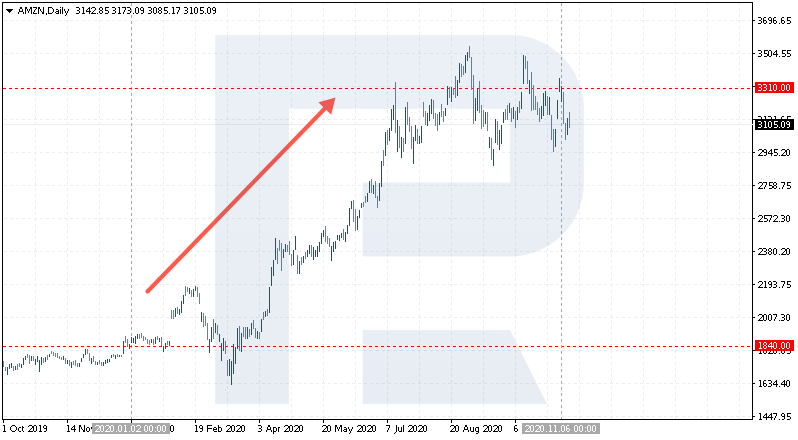

- Пример показателя ROI для акций Amazon

- Какой показатель ROI считается качественным?

- Основные преимущества ROI

- Основные недостатки ROI

- Заключение

Возврат инвестиций

Перед тем, как вкладывать денежные средства в новые проекты, руководителей компаний интересует вопрос: когда окупятся вложения и каков срок получения реальной прибыли. Ответить на них поможет понятие нормы инвестиций и знания методик, предсказывающих окупаемость, с которыми мы предлагаем ознакомиться из нашей статьи.

Важно! Под возвратом инвестиций подразумевается сумма процентной ставки, гарантирующая возврат первоначальных инвестиционных вкладов.

При инвестировании средств, каждый актив имеет эффективный период экономической жизни, в процессе которого инвестор получает доходы. При этом приносимая активом прибыль должна полностью покрывать потерю вложенных средств до момента прекращения его экономической стабильности.

В цифрах размер прибыли, необходимой для возврата первоначальных вложенных средств называется нормою.

Современная норма возврата инвестиций вычисляется по 3-м методикам:

Прямолинейная.

Методика, придуманная Рингом подразумевает постепенное возмещение денежных средств в равных суммах. Для расчета нормы инвестиций необходимо разделить полную сумму инвестиций на оставшуюся длительность экономической жизни. Подобная методика используется при условии инвестирования в недвижимость, стадия стабильности которой близится к концу.

Аиннуитентным способ.

Модель возврата нормы эффективна в случаях, если при возврате денег предусмотрен коэффициент прибыльности. Применение методики целесообразно на завершающей стадии. Однако, не исключено ее использование еще некоторое время

Модель Хоскольда.

Используется в ситуациях, когда ставка прибыли высока и реинвестирование по указанному коэффициенту невозможно. Модель Хоскольда предусматривает возврат бюджетных и других инвестиций по безрисковой ставке.

Срок возврата инвестпроекта

Показатель окупаемости вложенных денежных средств, считается одним из главных значений инвестиционного проекта. Основополагающим фактором является период окупаемости – время, которое доказывает эффективность вложенных денежных средств.

Внимание! Всем инвесторам следует помнить, что любой бизнес убыточен до момента достижения им точки возврата. После этого проект начинает давать прибыль и считается успешным.

Определить срок окупаемости инвест проекта можно по такой формуле:

РР = Ко / CFcr, где

PP— период окупаемости инвестиционного проекта в течение последних лет, Ко — первоначальная сумма инвестирования, CFcr — среднегодовой показатель денежных поступлений от инвестпроекта.

В большинстве случаев указанная формула используется с целью предоставления ответа на вопрос: будут ли возвращены первоначальные инвестиции в течение периода экономической жизни.

Техника возврата инвестиций

Путей возврата инвестиций два. Первым из них является амортизация, или регулярно откладываемая денежная сумма, необходимая для компенсирования стоимости основных средств. Вторым — путь возврата денег посредством отказа от разных услуг или экономии расходов.

Инвестиционным считается проект, в результате которого инвестор получает чистую прибыль. Изъятие денежных средств при закрытии инвест проекта не считается чистой прибылью. Порядок предусматривает изъятие свободных средств.

ROI – показатель расчета окупаемости

В переводе на русский аббревиатура означает возврат инвестиций. Вычислить рентабельность конкретного инвестиционного проекта можно благодаря использованию следующей формулы:

ROI = (чистый доход – стоимость проекта) / сумма инвестиций * 100%

Полученный результат покажет, насколько рентабелен проект. Чем больше получится показатель ROI, тем прибыльнее инвестпроект. Положительный результат является подтверждением доходности компании.

Внимание! Указанная методика может быть использована и в частном бизнесе. Чтобы определить будущую прибыль предприятия, предпринимателям необходимо вместо вложенной в процент суммы указать уставной капитал.

Что такое ROI? Как рассчитать возврат инвестиций? Просто о сложном:

Источник

Как показать возврат инвестиций

На предыдущих уроках вы узнали, как и зачем считать конверсию и стоимость целевого обращения/заказа. Мы подошли к главному — как понять:

- достаточно ли у вас заказов по приемлемой цене;

- окупились ли вложения в рекламу;

- какую прибыль вы получили.

Коэффициент возврата инвестиций (return on investment, ROI) — это отношение заработанных денег к потраченным. ROI показывает:

- окупились ли вложения;

- получили ли вы прибыль.

Так выглядит самая простая формула для оценки ROI:

Если ROI меньше 100% — вы понесли убытки. Если равен 100% — вложения окупились, но прибыли нет. Если больше 100% — вы получили прибыль.

Пример. Интернет-магазин продаёт розы, орхидеи и тюльпаны. Для рекламы каждого вида цветов в Директе была создана рекламная кампания. Вот результаты:

| РК | Расход | Заказы | Себестоимость | Доход |

|---|---|---|---|---|

| Розы | 2670 | 8 | 600 | 1000 |

| Орхидеи | 4310 | 9 | 600 | 1100 |

| Тюльпаны | 2810 | 7 | 500 | 950 |

В столбцах «Доход» и «Заказы» лидируют орхидеи. Поэтому на первый взгляд кажется, что больше всего прибыли мы получили от их продажи. Проверим, так ли это: посчитаем ROI. Начнём с роз:

| ROI = | (1000 – 600) × 8 | × 100% = 119,9% |

| 2670 |

Как видите, ROI рекламной кампании «Орхидеи» находится на грани окупаемости инвестиций: чуть более 100% (104,4%), а результаты кампании «Розы» — лучшие.

Важно! Чтобы безошибочно определить ROI вычитайте из выручки все затраты. Например, если у вас магазин цветов считайте стоимость не только цветов, но и упаковки, доставки, зарплату сотрудникам. Помните не только о заказах с сайта, но и о звонках, офлайн-продажах и т. п.

Иначе картина исказится и вы сделаете неверные выводы об эффективности.

Чем выше коэффициент конверсии (CR) и ниже стоимость обращения (CPA), тем выше ROI. Значит, вы можете:

- Оптимизировать рекламу.

- Улучшать качество сайта и трафика.

Чем больше средний чек (Average Order Value, AOV), тем выше ROI. AOV вычисляется так: общий доход делится на количество заказов.

Чтобы увеличить средний чек, вы можете:

- Оптимизировать цены на товары, разрабатывать акции и спецпредложения.

- Увеличивать кросс-продажи и дополнительные продажи.

- Внедрять и улучшать программы лояльности.

Анализируйте ROI систематически (например, раз в месяц). Можно считать ROI для рекламных каналов, кампаний в Директе, форматов рекламы, товаров или услуг, регионов и т. д. Зная ROI, вы вовремя и грамотно распределите вложенные в рекламу средства и увеличите их эффективность.

Пример. Вы запустили две рекламные кампании. ROI кампании А — 120%, а Б — 90%. Значит, вы можете:

- перераспределить бюджет, отдав больше кампании А;

- выяснить, почему кампания Б менее успешна, изменить её и вновь измерить ROI.

Источник

Как рассчитать возврат инвестиций (ROI)?

Многие трейдеры покупают и продают различные активы каждый день, однако далеко не каждый представляет, как правильно оценить, насколько качественно он делает подобные инвестиции.

Профессиональные инвесторы довольно часто используют понятие ROI — этот показатель позволяет оценить насколько окупились инвестиции, что в конечном итоге поможет инвестору зарабатывать именно в долгосрочной перспективе. Также показатель используется для эффективного инвестирования не только в бизнес, но и в любые финансовые активы. В переводе с английского «ROI» (Return on Investment) означает возврат инвестиций и представляет собой отношение чистой прибыли к инвестициям.

Для чего нужен коэффициент ROI?

Если мы говорим про реальный бизнес, то этот показать подскажет качественную оценку инвестиций в бизнес именно в долгосрочном плане. Если же трейдер или инвестор покупает акции и хочет оценить прибыль от дальнейшей продажи ценных бумаг, то здесь показатель ROI способен дать оценку различным компаниям и призван подсказать трейдеру, какая из бумаг будет более прибыльной.

За счет этого инвестор уже может собрать портфель из наиболее стабильных компаний, даже несмотря на рыночные колебания. Для оценки вложений в акции мы можем взять любую бумагу и рассмотреть на простом примере покупки данных акций, какой ROI мы в итоге получим.

Пример показателя ROI для акций Amazon

К примеру, в начале текущего 2020 года одна акция Amazon стоила 1840$. Мы покупаем 1 акцию компании, именно это и будет размером наших инвестиций.

Уже к ноябрю 2020 года стоимость акций Amazon выросла до уровня 3310$. Таким образом, купив 1 акцию в январе 2020 года и продав ее в ноябре 2020 года, мы бы заработали 1470$ чистого дохода. Рассчитаем ROI: поделим 1470 на размер инвестиций (1840), умножим на 100%.

Здесь важно понимать, что если показатель возврата инвестиций получается выше процента по банковскому вкладу, то можно смело рассматривать инвестиции в эту компанию. Но это, конечно, при условии, что и стоимость акций будет расти, и компания будет выплачивать дивиденды.

Если же показатель ROI падает ниже % по банковскому вкладу, то трейдеры стараются не рассматривать подобные инвестиции. Такие моменты могут возникнуть в рамках сильного обвала рынка.

В нашем примере за счет роста стоимости акций показатель возврата инвестиций оказался очень высоким. Конечно, важно понимать, что могут быть коррекции на рынке и данный показатель на самом деле будет ниже.

Какой показатель ROI считается качественным?

Если мы говорим про реальный бизнес, то здесь значение возврата инвестиций выше 10% считается оптимальным показателем. Если ROI оказывается ниже, тогда проще будет вложиться в простой банковский депозит.

При инвестициях на валютном рынке, фондовом рынке или же в нефть даже отрицательный показатель ROI имеет место быть. Более того, большинство опытных инвесторов готовы вкладывать именно в недооцененные активы.

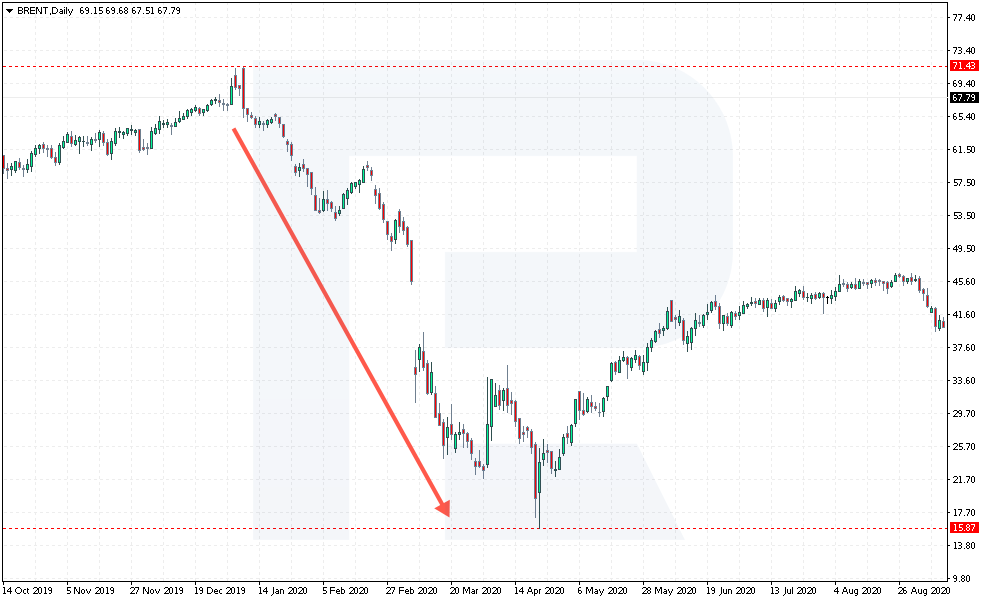

В качестве небольшого примера или же идеи для поиска таких возможностей мы можем рассмотреть нефть марки Brent. Здесь часто происходят серьезные падения рынка, а инструмент подолгу может пребывать в рамках нисходящей тенденции. Имеет смысл изучить максимальный отрицательный ROI, который бывает в эти моменты и рассматривать покупки, только когда видим данную ситуацию. Тем самым мы будем следовать заповедям таких величайших инвесторов как Уоррен Баффетт, и покупать активы, только когда они сильно упали, а не на вершинах рынка.

К примеру, с начала года цена нефти упала с 71$ до 16$, то есть показатель ROI в этот момент находился бы на уровне -77%. Если бы мы купили нефть по максимальной цене, то уже через несколько месяцев могли бы продать в несколько раз дешевле, что, конечно же, совсем невыгодно.

С другой стороны, это может быть сигнал к тому, что именно сейчас есть тот хороший момент для покупки актива, потому что его цена сильно упала. А выходить из рынка можно, когда показатель ROI достиг уровня 50%. Опять же, опытный трейдер может и так, без дополнительных расчетов, оценить данную ситуацию и просчитать все в уме.

Основные преимущества ROI

- В первую очередь, можно говорить о простоте расчетов. Довольно просто и быстро сравнить как инвестиции в компании, так и оценить различные акции, что позволит равномерно распределить свои инвестиции.

- Можно сказать, что показатель возврата инвестиций представляет собой лучшее решение для быстрой оценки как бизнеса, так и компаний в целом.

- Конечно же, анализ исторических данных. Здесь мы также быстро и просто можем оценить, насколько правильными были инвестиции трейдера исходя из результатов данного показателя.

Основные недостатки ROI

- Не учитывается временной фактор, то есть не совсем понятно, за какой временной промежуток считать данный показатель, и насколько от этого будут зависеть результаты наших инвестиций.

- К примеру, за несколько лет показатель ROI может отображать хорошие данные, а за период с начала текущего года всё будет наоборот. Поэтому здесь уже инвестор самостоятельно принимает решение и учитывает различные временные данные. Возможно, имеет смысл сделать собственное исследование, в результате которого удастся выделить качественные временные факторы, от которых и стоит отталкиваться.

- Мы не учитываем абсолютно все данные и затраты. Как правило, собрать все необходимые для расчётов цифры, особенно для больших компаний, не всегда получится. С другой стороны, на фондовом рынке, в качестве затрат могут выступать различные комиссионные и разница между ценой покупки и продажи.

- Многие инвесторы отмечают, что данный показатель будет абсолютно бесполезным для сложных рынков.

- К сожалению, мы не сможем посчитать потенциальную прибыль, а получаем показатель только за определенный временной промежуток. Было бы также интересно просчитать и оценить на перспективу ближайших нескольких лет, чтобы понимать уровень возврата инвестиций через эти временные промежутки.

Заключение

Есть мнение, что ROI — очень популярный на сегодняшний день коэффициент, и особенно часто его используют маркетологи. Если же мы рассматриваем использование этого показателя для любого типа финансового рынка, то здесь также есть варианты для различных исследований, которые может самостоятельно произвести инвестор.

Как в примере с нефтью Brent, мы можем высчитать показатель ROI, который будет сигнализировать о потенциальных покупках и показывать, что рынок сильно упал, и что в этот момент и можно открывать длинные позиции. С другой стороны, мы просто можем оценивать размер этого падения и также находить максимальные просадки актива, которые также будут давать сигнал к началу движения вверх.

Поэтому, как и любой вариант торговли, данный показатель может подсказать нам какие-то интересные идеи, которые мы можем применять для более качественной работы. К сожалению, чаще ROI будет интересен для инвесторов, которые просто считают возврат инвестиций от вложений в различные акции и анализируют эти данные в рамках оценки своих вложений.

Источник