- Брокерская деятельность

- Разбираем кто такой брокер и какую роль играет в деятельности трейдеров и инвесторов

- Кто такой брокер

- Виды брокера и его основные функции

- Биржевой брокер

- Кредитный брокер

- Ипотечный брокер

- Страховой брокер

- Брокеридж

- Другие брокеры

- Критерии выбора брокера

- Как открыть брокерский счет

- Вариант 1

- Вариант 2

- Варианты биржевой торговли

- Заключение

Брокерская деятельность

Брокерская деятельность — это деятельность по совершению гражданско-правовых сделок с ценными бумагами от имени и за счет клиента (в том числе эмитента эмиссионных ценных бумаг при их размещении) или от своего имени и за счет клиента на основании возмездных договоров с клиентом.

Профессиональный участник рынка ценных бумаг, осуществляющий данную деятельность, именуется брокером.

Брокерская деятельность лицензируется тремя видами лицензий:

- лицензией на осуществление брокерской деятельности по операциям с ценными бумагами со средствами юридических лиц;

- лицензией на осуществление брокерской деятельности по операциям с ценными бумагами со средствами физических лиц;

- лицензией на осуществление брокерской деятельности по операциям с государственными ценными бумагами, ценными бумагами субъектов РФ и муниципальных образований.

Брокер может осуществлять свою деятельность на основе договора о брокерском обслуживании, заключенного с клиентом.

Денежные средства клиентов, переданные ими брокеру для инвестирования в ценные бумаги, а также денежные средства, полученные по сделкам, совершенным брокером на основании договоров с клиентами, должны находиться на отдельном банковском счете (счетах), открываемом брокером в кредитной организации.

Существуют следующие виды счетов:

- Кассовый (наличный) счет дает право клиенту осуществлять операции с ценными бумагами только в пределах средств, находящихся у него на счете. Это сводит к минимуму риски, связанные с оплатой ценных бумаг.

- Маржинальный (маржевый) счет дает право клиенту на получение кредита от брокерской фирмы для покупки ценных бумаг. Брокер вправе предоставлять клиенту в заем денежные средства и/или ценные бумаги для совершения сделок купли-продажи ценных бумаг при условии предоставления клиентом обеспечения. В качестве обеспечения обязательств клиента брокер вправе принимать только ценные бумаги, принадлежащие клиенту и/или приобретаемые брокером для клиента по маржинальным сделкам. Ценные бумаги должны быть ликвидными и включенными в котировальный список организаторов торговли на рынке ценных бумаг. Ценные бумаги, выступающие обеспечением обязательств клиента по предоставленным брокером займам, подлежат переоценке. Величина обеспечения и процентов по займу определяется договором о брокерском обслуживании. Сумма кредита не должна превышать 50% от суммы сделки. При совершении сделки по покупке ценных бумаг с использованием кредита сами ценные бумаги остаются у брокера в залоге как обеспечение причитающихся ему платежей до погашения кредита. Когда клиент полностью возвращает сумму займа, ценные бумаги зачисляются на его счет. Если денежные средства или ценные бумаги не возвращаются в установленный срок или не оплачены в срок проценты по займу, а также в случае, если величина обеспечения станет меньше суммы займа, брокер имеет право обратить взыскание на денежные средства и/или ценные бумаги, выступающие обеспечением, во внесудебном порядке, т. е. перевести ценные бумаги на свой счет или продать их для погашения займа.

Маржинальные сделки — это сделки, совершаемые с использованием денежных средств или/и ценных бумаг, переданных брокером в заем

Брокер обязан вести учет денежных средств каждого клиента, находящихся на специальном брокерском счете (счетах), и отчитываться перед клиентом. Договор о брокерском обслуживании может предусматривать обязательство хранить денежные средства, предназначенные для инвестирования в ценные бумаги или полученные в результате продажи ценных бумаг, у брокера на забалансовых счетах и право их использования брокером до момента возврата этих денежных средств клиенту в соответствии с условиями договора. Часть прибыли, полученной от использования указанных средств и остающихся в распоряжении брокера, в соответствии с договором перечисляется клиенту.

Брокеры являются членами фондовой биржи или представителями, в обязанности которых входит исполнение приказов клиентов-инвесторов по совершению биржевых сделок путем нахождения контр-агентов. Задача брокеров состоит в осуществлении всех процедур по регистрации и оформлению сделок; защите интересов своих клиентов; информировании клиентов обо всех сделках и операциях на их счетах.

Отправной точкой во взаимоотношениях между брокером и клиентом служит заключение договора о брокерском обслуживании. После заключения договора о брокерском обслуживании с клиентом брокер обязан принимать и передавать в операционный зал все инструкции клиента, вести расчеты по сделкам, заключенным клиентом.

При возникновении необходимости (желания) продать или купить ценные бумаги клиент подает заявку брокеру. Заявка — это документ, в котором оговорены все условия сделки: реквизиты клиента; вид и количество приобретаемых (продаваемых) ценных бумаг; цена исполнения сделки; срок выполнения заявки. Получив заявку клиента, брокер заполняет специальный бланк-приказ, который обычно содержит следующую информацию: наименование актива; количество лотов или ценных бумаг, которые надо купить/продать; биржа, на которой котируется актив; вид сделки; цена, по которой должна быть заключена сделка; имя клиента и номер его счета; дата приказа; период, в течение которого приказ остается в силе.

Источник

Разбираем кто такой брокер и какую роль играет в деятельности трейдеров и инвесторов

Если вы решили заняться торговлей на бирже или собираетесь инвестировать деньги, то вам обязательно понадобится брокер. Поэтому, в этой статье, подробно разберем кто такой брокер, рассмотрим виды брокеров, их функции и критерии выбора надежного партнера.

Кто такой брокер

Прежде, чем приступать к рассмотрению темы статьи, давайте определимся с самим понятием, а потом уже будем разбираться как выбрать брокера.

Если говорить просто, то это посредник между покупателем и продавцом, трейдером и биржей, заемщиком и кредитором.

Тут у вас может возникнуть вопрос: «Почему это мы пишем и про покупателей, и про заемщиков, и про страхователей?»

Всё очень просто! Брокеры бывают разные, но функции остаются неизмены-это посредничество.

Тем более, что с английского «broker» так и переводится, как «посредник».

Деятельность брокера–это выполнение поручений клиента, за совершение которых взимается определенная плата. Выполняемые поручения также разнообразны, в зависимости от вида брокера.

Это могут быть сделки с ценными бумагами (купля и продажа), недвижимостью, поиск наиболее выгодных финансовых предложений и многое другое.

Брокером может работать, как физическое лицо, так и организация (юридическое лицо). Для начала деятельности необходимо получить лицензию, выдаваемую Центральным банком РФ.

Важно! Лицензия бессрочная, но может быть отозвана Центробанком!

Информацию об актуальном списке всех действующих брокеров, можно получить на сайте Центрального банка. При выборе брокера вы должны обязательно свериться с этим списком, чтобы избежать ненужных рисков.

Важно! Кстати, если вы интересуетесь брокерами, то значит хотите стать либо трейдером, либо инвестором . Для этого рекомендую вам следить за моим проектом, где я показываю, как обычный человек может стартануть с 50 000 рублей и расти сначала до 100 000 рублей, а потом и до миллиона рублей .

Виды брокера и его основные функции

Биржевой брокер

Биржевой брокер–посредник между сторонами на рынках для торговли срочными контрактами, валютой, ценными бумагами и т. п.

Это наиболее распространенный посредник, в большинстве случаев именно его и имеют в виду люди, когда говорят про брокеров.

Доступ к возможности торговать на бирже предоставляется исключительно через брокера, имеющего соответствующую лицензию Центробанка.

Самостоятельно работать и проводить сделки с фьючерсами, валютой, опционами или ценными бумагами нельзя!

Только брокер откроет для вас счет, зачислит на него ваши финансы, по вашему поручению проведет сделки на рынке, выведет с брокерского счета, за что и получит от вас денежное вознаграждение в виде комиссионных отчислений.

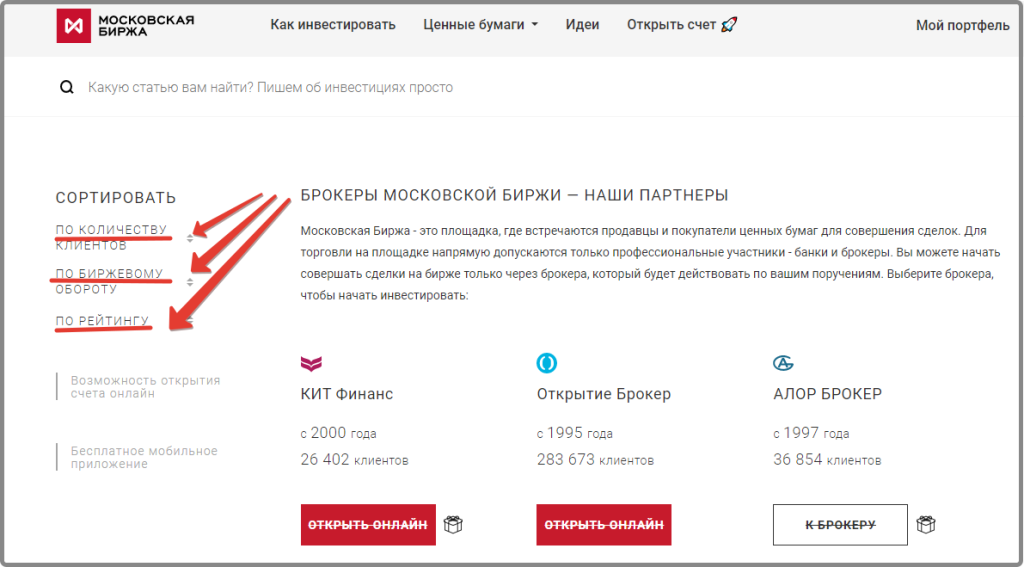

Важно! Начинать знакомство с брокерами надо с изучения сайта Московской биржи.

Помимо указанных, биржевые брокеры предоставляют и дополнительные функции:

- Консультационная: разъясняют клиентам порядок налогообложения, вопросы работы на бирже, функционале торговых терминалов и др.;

- Обучающая: могут организовывать курсы для трейдеров, проводить вебинары по различным темам;

- Аналитическая: составляют рекомендации, аналитические обзоры и прогнозы;

- Расчетная: являясь налоговыми агентами могут предоставлять услуги по расчету налогов, его уплате в бюджет.

Важно! Отзывы о брокерах можно всегда почитать в интернете! Но, не забывайте, что не всем отзывам можно верить!

Кредитный брокер

Кредитный — оказывает услуги на кредитном рынке их участникам (банкам, заемщикам, оценочным конторам, страховым фирмам, агентствам недвижимости и прочим),

Ипотечный брокер

Ипотечный брокер-обслуживает ипотечного заемщика.

Такие брокеры в России, в отличие от Западной Европы и Америки, мало распространены. Большинство наших соотечественником не обладают большими финансовыми возможностями, поэтому стараются экономить свои деньги.

Тем более, не готовы оплачивать услуги посредника при выборе кредитных продуктов. И зачастую это оправдано, особенно в сфере потребительского кредитования.

Ведь большинству людей не получится существенно изменить условия предоставления кредита банками, в лучшем случае банк может пойти на какие-то не существенные уступки.

А в худшем, просто откажет в предоставлении кредита, и брокер здесь наверно не сильно поможет.

А вот в сфере ипотечного кредитования, где существуют различные социальные программы от государства, более вариативны предлагаемые банками условия и существеннее суммы кредитования. Брокер может действительно помочь.

Основные услуги, оказываемые кредитными брокерами:

- Помощь в подборе оптимального варианта кредитования, с учетом предложений банков и платежеспособности клиента;

- Анализ кредитной истории и предложения по её улучшению;

- Проведение переговоров с кредиторами, в том числе при возникновении проблем;

- Помощь в подготовке документов для подачи заявки на кредит, работа с оценочными и страховыми компаниями;

- Юридические консультации.

Страховой брокер

Страховой–помогает на страховом рынке, являясь посредником между страхователем и страховщиком. Пример: все тот же наш любимый Сбербанк.

Основные функции, оказываемые страховыми брокерами:

- Подбор страховщика;

- Изучение условий страхования;

- Помощь в оформлении и заключении договора, его сопровождение;

- Оформление документации при наступлении страхового события;

- Проведение консультаций.

Также надо понимать разницу между страховым агентом, который работает в интересах определенной страховой компании, и страховым брокером, который не привязан к определенному страховщику и работает на всем рынке страхования.

Брокеридж

Брокеридж–оказывает услуги в сфере коммерческой недвижимости, по поиску покупателей или арендаторов коммерческих площадей, организацию и проведению переговоров с покупателями или арендаторами, на условиях собственника недвижимости и т.д.

Кроме того такой брокер участвует в подготовке договора на куплю-продажу или аренду объекта. Подыскивает покупателей или арендаторов на складские, офисные, торговые помещения.

Другие брокеры

Форекс-брокер, Авиаброкер, лизинговый, таможенный брокер. В общем, разновидностей, как вы видите, очень много и каждый работает в определенной сфере.

Важно! Но в этой статье я сделаю акцент именно на биржевом брокере, ведь именно он является связующим звеном между трейдером (инвестором) и биржей.

Критерии выбора брокера

Как я уже отмечала во многих статьях, торговля на бирже-это такой же вид деятельности, как если хотите, такая же работа, как и любая другая.

Поэтому овладеть навыками успешной торговли на бирже: фондовой ли, или валютной, может любой грамотный человек.

Но здесь надо подходить со всей ответственностью не только к обучению трейдингу, или инвестированию, но и к выбору правильных инструментов, подбору брокера.

И так, давайте подробнее рассмотрим критерии, на которые надо обращать внимание, при выборе биржевого брокера. Вообще, через какого брокера лучше торговать я делала обзор здесь.

1. Наличие действующей лицензии.

Такую информацию легко можно получить, на сайте Центрального банка. В строке поиска достаточно написать «список брокеров» и вы сможете скачать таблицу с этим списком. Например, по состоянию на 11 февраля 2021 года в нем содержится 267 организаций, а например на 28 июня 2019 года, таких компаний было 314.

Как видите, многие лишаются лицензий, это повод серьёзно отнестись к выбору организации.

2. Опыт работы.

Такие сведения можно уточнить у самого брокера или, опять же, обратившись к таблице Центробанка, там есть столбец «Дата выдачи», из которого можно увидеть, когда выдавалась лицензия. Напомню, что лицензия выдаётся бессрочно, а аннулируется только при серьёзных нарушениях или ликвидации организации.

3. Активные клиенты.

Такую информацию, с указанием количества клиентов составляет Московская биржа. Соответственно, чем больше активных клиентов, тем популярнее брокер, а значит, и мы можем сделать косвенный вывод о его политике по отношению к своим клиентам и величине комиссионных.

Ведь к плохой («дорогой») брокер много клиентов не наберет, или быстро растеряет тех, которые были.

4. Торговый оборот.

По нему можно судить о том кто является самым крупным «игроком» на рынке. Информация также доступна на Московской бирже.

5. Предлагаемые торговые площадки.

Тоже не маловажный критерий, ведь кому-то будет достаточно, если брокер открывает доступ на Московскую биржу, а кто-то захочет торговать и на зарубежных. Крупнейшие брокеры, такие как БКС, Финам, Открытие позволяют работать на зарубежных рынках.

6. Минимальный размер счета.

Некоторые брокеры вообще минимальную сумму не устанавливают, но так как их заработок идёт от объёма сделок, то пытаются стимулировать трейдера иметь как можно больший счет путем дифференцированной ставки комиссионных отчислений.

7. Тарифы.

Вот в них-то бывает очень не просто разобраться. Есть несколько брокеров, у которых достаточно просто и понятно расписана тарифная политика, а у большинства очень сложно разобраться. Поэтому надо выбрать несколько брокеров, наиболее удовлетворяющих вашим критериям и обзвонить их, уточнив информацию о применяемых тарифах.

8. Открытие счета удаленно.

Не во всех населенных пунктах есть представительства брокера, поэтому возможность онлайнового открытия счета–это очень большое преимущество. Сейчас такую возможность предоставляют многие брокеры, поэтому уточняйте у них.

Как открыть брокерский счет

Открытие счета у брокера–достаточно простая процедура, для этого потребуется паспорт, возможно ИНН, в зависимости от брокера.

Вот вам основные варианты два варианта:

Вариант 1

В первом случае вам лично придётся посетить офис брокера, заполнить нужные документы, уточнить интересующие вопросы, после этого вы подписываете договор. Брокер должен вам открыть доступ к личному кабинету и торговому терминалу.

Плюсом такого варианта будет то, что вы сможете в офисе брокера разобраться с тарифами и получить необходимые комментарии.

Важно! Можно открыть обычный брокерский счет, а можно и индивидуальный, инвестиционный счет (ИИС).

Вариант 2

Во втором случае, вы можете открыть счет онлайн.

Вам никуда не придётся ездить, но вот разбираться в тарифах придётся самостоятельно.

Если у брокера хорошо работает консультационная и техническая поддержка, то проблем в этом не будет.

Также хочу коснуться вопроса безопасности работы с брокером. Многие опасаются за сохранность своих ценных бумаг, и злоупотреблений со стороны брокера.

Хочу напомнить, что брокер–это посредник между вами и биржей, поэтому приобретенные вами акции хранятся в виде записей в депозитарии .

Поэтому даже в случае отзыва лицензии у брокера, ценные бумаги останутся за вами, вам лишь придётся найти нового брокера.

Варианты биржевой торговли

Все торговые операции вы будете осуществлять через брокера, давая ему соответствующие поручения. Есть несколько способов как передачи такой заявки, давайте их рассмотрим:

1. По телефону

Позвонив брокеру вы называете кодовое слово, назначенное вами при подписании договора. Так брокер сможет провести вашу идентификацию. Затем вы назовете оператору наименование ценных бумаг и количество, которое хотите приобрести. Далее называете цену по которой следует выполнить приказ или указываете, что сделку надо провести по рыночной цене, которая существует на данный момент.

2. С помощью мобильного приложения или личного кабинета

Здесь ничего сложного нет, вам надо выбрать наименование ценных бумаг, количество и стоимость. По рыночной цене, то сделка будет выполнена сейчас же, если по нерыночной, то будете ждать, когда цена дойдет до требуемых значений.

3. С использованием торгового терминала

Мне такой вариант нравиться больше всего. Про телефонную торговлю и говорить нечего–это прошлый век. Её можно оставить, как резервный канал. Например, при отключении Интернета.

Как настроить торговлю через терминал у самого популярного брокера Сбербанка читайте здесь.

Торговля через мобильные приложения мне лично, не очень нравятся.

Считаю, что там достаточно ограниченный функционал, да и сами приложения могут работать нестабильно.

Торговый терминал, это совсем другое дело!

С самого начала я пользуюсь Quik, и меня он вполне устраивает. Единственная сложность–это довести все действия до автоматизма, чтобы судорожно не вспоминать, как же отдать ту или иную команду.

Можно всё отработать, не рискуя своими деньгами. Кроме того, некоторые брокеры организуют бесплатные занятия по работе с терминалами. Если в этом есть необходимость, то можно воспользоваться и этим предложением.

Важно! В любом случае выбор варианта торговли остаётся за вами, попробуйте разные и остановитесь на том, который будет более удобен лично вам.

Заключение

Вот, в общем-то, и краткое рассмотрение вопроса о брокерах. Как видите, ничего особенно сложного в деятельности таких организаций нет. Поэтому, решив приступить к торговле на бирже или инвестированию, очень внимательно подойдите к выбору брокера.

Так, чтобы вам было не только удобно взаимодействовать, но и не переплачивать лишних денег. Об особенностях открытия брокерских счетов у наиболее крупных брокеров, таких как: БКС, Финам, Тинькофф, Сбербанк, ВТБ, Альфа-банк, можно почитать в моих статьях на этом же сайте.

Источник