- Индекс рентабельности инвестиций

- Определение

- Критерии принятия решений

- Формула

- Пример

- Преимущества и недостатки

- Индекс доходности: формула

- Формула индекса рентабельности (доходности) инвестиций

- Как рассчитать индекс доходности: пример

- Дисконтированный индекс доходности

- Индекс физического объема

- Заключение

- Как рассчитать индекс рентабельности инвестиций (PI)

- Формулы и примеры

- Что такое индекс рентабельности инвестиций (PI)

- Как рассчитать индекс доходности

- Анализ PI-индекса

Индекс рентабельности инвестиций

Определение

Индекс рентабельности (англ. Profitability Index, PI) является параметром инвестиционного проекта, который используется для оценки его эффективности. Следует отметить, что этот показатель не имеет размерности и является коэффициентом, хотя может выражаться и в процентах. С экономической точки зрения он показывает приведенную стоимость, которая будет получена в результате реализации проекта, в расчете на 1 у.е. первоначальных инвестиций.

Критерии принятия решений

Если индекс рентабельности используется для ранжирования проектов, необходимо придерживаться следующих рекомендаций:

- если PI 1 проект следует принять;

- PIA > PIA при ранжировании нескольких взаимоисключающий проектов предпочтение следует отдать проекту с наиболее высоким значением.

Важно помнить, что ранжирование проектов на основе индекса рентабельности может отличаться от ранжирования этих же проектов на основе их чистой приведенной стоимости (англ. Net Present Value, NPV). Поэтому при оценке взаимоисключающих проектов решение должно быть принято на основании чистой приведенной стоимости!

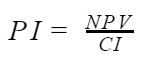

Формула

Индекс рентабельности проекта (PI) рассчитывается как отношение приведенной стоимости всех будущих чистых денежных потоков проекта к сумме первоначальных инвестиций.

где N – срок жизни проекта; CFi – чистый денежный поток в i-ом периоде; r – ставка дисконтирования; CF0 – денежный поток в 0-ой точке (сумма первоначальных инвестиций).

Пример

Руководство компании рассматривает возможность реализации двух взаимоисключающих проектов. Чистый денежный поток по годам и размер первоначальных инвестиций представлены в таблице. В качестве ставки дисконтирования используется посленалоговая стоимость капитала равная 12%.

Чтобы рассчитать индекс рентабельности необходимо определить приведенную стоимость будущих денежных потоков для каждого из проектов.

Для Проекта А приведенная стоимость денежных потоков составит 109 230,7 у.е., а для Проекта Б 99 209,5 у.е. Таким образом индекс рентабельности Проекта А составит 1,092, а для Проекта Б 1,102.

При этом показатель чистой приведенной стоимости (NPV) для Проекта А составляет 9 230,7 у.е., а для Проекта Б 9 209,5 у.е.

Оба проекта характеризуются положительной чистой приведенной стоимостью и индексом рентабельности выше 1. В случае, если они являются независимыми, руководству компании следует принять каждый из них.

Однако в случае, если они являются взаимоисключающими, возникает конфликт между их ранжированием на основании чистой приведенной стоимости и индекса рентабельности.

В этом случае предпочтение следует отдать проекту с более высоким значением чистой приведенной стоимости, то есть Проекту А, несмотря на то, что он обладает более низким значением индекса рентабельности!

Преимущества и недостатки

Основным преимуществом данного метода является то, что его применение для оценки независимых проектов приводит к тем же результатам, что и метод чистой приведенной стоимости.

Однако, при оценке взаимоисключающих проектов ранжирование на основе индекса рентабельности может вступить в конфликт с ранжированием на основе чистой приведенной стоимости. В этом случае предпочтение следует отдавать ранжированию на основании чистой приведенной стоимости!

Источник

Индекс доходности: формула

Сегодня мы разберемся, какие аналитические инструменты помогут определить, насколько прибыльны денежные вложения – поговорим об индексе доходности (или рентабельности) инвестиций: выясним, что это такое, как и по какой формуле его рассчитать. Сначала обратимся к теории, а затем проверим, как все работает на конкретных примерах.

Сперва определим, что такое инвестиции. Это вложения капитала в бизнес. При этом сам вклад не обязан быть материальным: передача технологий, авторских прав и другой интеллектуальной собственности тоже к ним относятся. Главная цель любых вложений – получение прибыли. Оценить их эффективность и прикинуть будущую выгоду от сотрудничества с конкретной компанией помогут простые аналитические инструменты. К таковым относят индекс рентабельности (прибыльности, доходности) инвестиций – это характеристика, отражающая размер дохода, который получает спонсор, на каждый вложенный рубль доллар или евро. Грубо говоря, это сумма прибыли деленная на общий объем инвестиции. Его использую для расчета эффективности вложений в конкретную компанию, и выбора наиболее подходящего варианта из доступных на рынке.

Изображение с сайта inzoloto.ru

Формула индекса рентабельности (доходности) инвестиций

- B i – чистая финансовая прибыли i-го года

- n – срок действия соглашения об инвестициях в годах

- I 0 – базовые вложения, первая выплата и так далее

- r – ставка дисконтирования

Формула легко упрощается – в частном случае она примет следующий вид:

- NPV – текущая ценность компании

- PV – полная финансовая прибыль проекта

- I 0 – исходные вложения

Если вы вкладываете деньги не один, а несколько раз, то формула усложняется:

Индекс рентабельности (доходности, прибыльности) – это, как мы уже говорили, показатель количества прибыли на единицу инвестиций. Он отражает, сколько денег вы получите с каждого вложенного рубля, доллара или евро. И чем выше этот показатель, тем лучше для вас. Значение индекса ниже единицы – это сигнал о том, что ваш вклад приносит убыток, а не доход. Если показатель равен единице, то деньги «работают в ноль».

Индекс рентабельности инвестиций (PI) поможет рассчитать эффективность вложений на каждом этапе:

- Оценить потенциал сделки перед заключением договора.

- Отследить динамику роста или сокращения прибыли.

- Посчитать, сколько всего денег принесло сотрудничество после завершения проекта и вывода вложений.

Этот показатель используется и для формирования инвестиционного портфеля. С его помощью проще оценить, какой доход принесут разные фирмы с близкой по значению текущей стоимостью (NPV) или подобрать сочетание проектов так, чтобы их суммарная стоимость была максимальной.

Главный недостаток индекса доходности инвестиций – это зависимость от масштаба проекта. Необходимо сравнивать проекты с приблизительно равной NPV, в противном случае значение PI не отразит реальной картины.

Изображение с сайта investtalk.ru

Как рассчитать индекс доходности: пример

Попробуем открыть магазин. Нам нужно 100 000 рублей и пять лет. Норма прибыли в таком случае составляет 10%. По прошествии нужного срока получаем вот такую таблицу:

Анализируем полученные данные и получаем следующее значение индекса рентабельности инвестиций:

PI = 72074 100000 =0,72

Как видно из расчета, дела у нашего абстрактного магазина идут не очень – значение PI меньше единицы и проект сильно потерял в стоимости.

Дисконтированный индекс доходности

Еще один показатель, помогающий проанализировать рентабельность вложений. Его формула выглядит вот так:

- PV – общий доход

- IC – вложения на первом этапе

Это частный случай – здесь денежные средства вкладываются единовременно. В общем случае уравнение выглядит следующим образом:

- PVi – полная прибыль проекта за период i

- ICi – объем вложений в период i

- r – ставка дисконтирования

- n – количество итераций (сколько раз вы вкладывали деньги)

Главный недостаток метода – нельзя сравнивать финансовые потоки, относящиеся к разным периодам. В этом случае результаты не будут объективными.

Пример:

- Объем вложений – 100 000 рублей

- Доход от инвестиций в 1-й год: 30 000 рублей

- 2-й год: 41 000 рублей;

- 3-й год: 43 000 рублей;

- 4-й год: 38 000рублей;

- Барьерная ставка –а 10%.

Считаем доходы:

- PV1 = 30000 / (1 + 0,01) = 29 703

- PV2 = 41000 / (1 + 0,01) = 40 594

- PV3 = 43000 / (1 + 0,01) = 42 574

- PV4 = 38000 / (1 + 0,01) = 37 623

- DPI = (29703 + 40 594 + 42 574 + 37 623) / 100 000 = 1,50 – рентабельность проекта отличная.

Расчеты дисконтированного индекса прибыльности учитывают либо все капиталовложения за определенный период, либо инвестиции непосредственно перед запуском проекта. В этих случаях показатель DPI примет разные значения.

Индекс физического объема

Этот показатель отражает динамику активности инвесторов и относится к макроэкономическим. При этом влияние цен не учитывается. Он нужен для анализа рынка или деятельности конкретного предприятия: если тренд таков, что спонсоры все менее охотно вкладывают средства в конкретный бизнес, это сигнал о том, что предприятие работает неэффективно. Формула индекса физического объема выглядит так:

- K осн. 1 — объем текущих вложений в актуальных ценах;

- K осн. 0 — объем вложений в базовый период в актуальных на тот момент ценах

- I ц — отношение цен в текущем периоде к базовому, в процентах.

Индекс физического объема можно рассчитать и для всех инвестиций в целом, и для отдельных компонентов (издержки на расходные материалы, услуги и так далее). Для удобства расчетов используются специальные коэффициенты, рассчитываемые из цен производителей. Они помогают привести стоимость вложений к базовой.

Заключение

Мы выяснили, как рассчитать индекс рентабельности (доходности, прибыльности) инвестиций и какие еще инструменты помогут оценить перспективу вложения денег в конкретный бизнес. Это достаточно простые методы финансово-экономического анализа, которые не всегда могут дать объективное представление о ситуации. Чтобы получить полную картину и учесть все факторы нужно применять более сложные инструменты. Но если ваша цель – просто оценить потенциал сделки, расчет индекса прибыльности вполне подойдет.

Источник

Как рассчитать индекс рентабельности инвестиций (PI)

Формулы и примеры

Индекс прибыльности – индикатор, экономический смысл которого выражает заинтересованность инвестора в проекте. Чем больше можно заработать, тем выше ПИ (PI).

Финансирование коммерческих проектов всегда сопряжено с рисками. Опасения вызывает достоверность прогнозирования по извлечению чистой прибыли. Даже самая тщательная оценка бизнес-плана основана на предположениях. Трудно предвидеть объемы продаж, а от них зависит соотношение получаемых доходов и сделанных вложений.

Несмотря на сложности, развитие бизнеса невозможно без взвешенного подхода к делу. Следовательно, предварительный анализ нужен, и одним из его критериев служит индекс рентабельности инвестиций. Статья рассказывает о том, как его рассчитать.

Что такое индекс рентабельности инвестиций (PI)

Понятия рентабельности, прибыльности и доходности в экономике означают степень эффективности работы вложенных средств. Эти показатели близки по смыслу физическому коэффициенту полезного действия.

В общем виде оценка доходности затрат производится по их результативности. Коэффициент рентабельности характеризует отношение суммы входящих денежных потоков к величине капитала, израсходованного на их получение. Он легко определяется «задним числом», методом деления одного показателя на другой.

Задача усложняется, если планируется финансирование инвестиционного проекта с трудно-прогнозируемым экономическим эффектом.

Индекс прибыльности (PI – аббревиатура английского термина Profitability Index) определяется как результат отношения сумм дисконтированного дохода и вложенного капитала. Иными словами, индекс показывает, сколько копеек приносит каждый рубль, потраченный на реализацию проекта. Особого пояснения требует слово «дисконтированный». В контексте, термин означает перерасчет прибыли с учетом фактора времени.

В течение срока реализации проекта деньги успевают обесцениться за счет инфляции. Средства, размещенные на банковском депозите, обеспечивают пассивную прибыль по годовой ставке с минимальным риском и без всяких хлопот. По этой причине о доходности инвестиций финансист судит по возможным последствиям размещения тех же средств, но в другие объекты. При этом, он оценивает сопутствующие факторы:

- риски,

- оборачиваемость капитала,

- ликвидность приобретаемых активов,

- перспективность проекта.

Немалую роль играет опыт проведения аналогичных операций.

В конечном счете формируется решение, основанное на относительной доходности, то есть на соотношении предполагаемой прибыли с некими базовыми значениями.

Чем выше индекс рентабельности проекта, тем привлекательней бизнес, нуждающийся в финансировании. Обычной ситуацией считается наличие альтернативных предложений. При выборе лучшего варианта для вложений требуется сравнение нескольких инвестиционных проектов.

Необходим единый подход, позволяющий не допустить ошибку. Важна бывает и интуиция, присущая наиболее прозорливым бизнесменом, но без объективной оценки не обойтись. Критерием принятия оптимального решения выступает коэффициент доходности инвестиций, рассчитанный для каждого объекта вложения.

Как рассчитать индекс доходности

Метод определения рентабельности инвестиции (PI) проекта вкратце описан выше. Посчитать этот показатель можно по формуле:

- PI – индекс доходности инвестиций;

- NPV – сумма чистого дисконтированного дохода (с учетом ставки налога на прибыль);

- CI – величина вложенного капитала.

Как видно из математического выражения, индекс представляет безразмерный коэффициент: числитель и знаменатель — оба выражены в денежных единицах, которые взаимно сокращаются.

В некоторых случаях для удобства и наглядности PI измеряется в процентах. Для этого значение следует умножить на 100%.

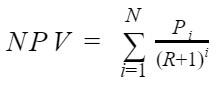

Чтобы дисконтировать (привести к актуальным условиям) доход, следует воспользоваться еще одной формулой:

- NPV – сумма чистого дисконтированного дохода;

- i – номер периода реализации проекта (года или месяца);

- N – общая продолжительность реализации проекта (в годах или месяцах);

- Pi – сумма прибыли за отдельный период под номером i, называемая входящим отдельным денежным потоком;

- R – дисконтная ставка.

Значение R устанавливается инвестором и является его внутренней нормой. В некоторых случаях оно равно ставке рефинансирования Центрального банка РФ, но чаще превышает ее. Дело в том, что у крупного предпринимателя есть альтернативные варианты вложений, обеспечивающие ему определенную отдачу. Отвлекая средства на менее рентабельные направления, бизнесмен несет потери.

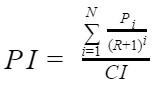

После простой подстановки, формула PI приобретает окончательный вид:

Теперь можно рассмотреть пример расчета.

- Сумма инвестиций в проект CI – 2 млн руб.

- Продолжительность реализации проекта N – 3 года.

- Прибыль за первый год – 120 тыс. руб.

- Прибыль за второй год – 1,3 млн руб.

- Прибыль за третий год – 2,2 млн руб.

- Дисконтная ставка – 18%.

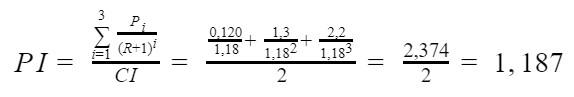

После подстановки значений получается результат:

Из полученной итоговой суммы дисконтированного дохода (в числителе формулы) можно сделать вывод о том, что она больше вложенного капитала, а значение PI указывает, во сколько раз.

Очевидно, что за трехлетний период времени инвестору вернутся деньги, превышающие сумму вложений на 18,7%.

Анализ PI-индекса

Индекс прибыльности – индикатор, экономический смысл которого выражает заинтересованность инвестора в проекте. Чем больше можно заработать, тем выше ПИ (PI). NPV, то есть дисконтированный суммарный денежный поток наглядно показывает, сколько средств получит финансист за один оборот капитала. Таким образом, анализ дает двойные итоги: абсолютный и относительный.

Рассчитанный индекс доходности инвестиций прост в оценке. Если сравнивать его с единицей, возможны три варианта:

- PI > 1. Проект заслуживает внимания и подробного анализа на предмет выявления возможных ошибок. Необходимо перепроверить все исходные данные. Бывает, что влияющие на успех факторы дают погрешности в вычислениях. Если расчеты подтверждаются, инвестиция целесообразна.

- PI = 1. По критерию NPV наблюдается стопроцентная самоокупаемость без прибыли. В некоторых деловых кругах такой результат называют «бульоном с варенных яиц». Если модификация бизнес-проекта не позволяет выжать из него более высокую рентабельность, от финансирования лучше отказаться.

- PI

Источник