- Как инвестировать в Сбербанке — с чего начать новичку?

- Сбербанк Инвестиции — с чего начать?

- Тарифы для инвестирования в Сбере

- Как происходит покупка и продажа инвестиций

- Стоит ли инвестировать через Сбербанк

- Видео-обзор

- Можно ли заработать на инвестициях в Сбербанке? Мнение экспертов

- Куда вложить деньги физическим лицам

- Инвестиции через брокерский счет

- Инвестиции в облигации

- Индивидуальный инвестиционный счет (ИИС)

- Инвестиции в фонды

- Инвестиции в акции

- Инвестиции в драгоценные металлы

- Безрисковые инвестиции в Сбербанке – депозиты и вклады

- Стоит ли инвестировать в Сбербанке?

- Видеообзор

Как инвестировать в Сбербанке — с чего начать новичку?

Сбербанк Брокер — профессиональный участник рынка и позволяет вам совершать операции с ценными бумагами. Наличие брокерского счета приравнивается к вашему кошельку. Именно там находятся деньги и купленные активы. В обзоре расскажет подробно, каким образом инвестировать новичку в Сбербанке.

Сбербанк Инвестиции — с чего начать?

Начать нужно с открытия счета. Инвестировать со Сбербанком можно через обычный брокерский счет или через Индивидуальный инвестиционный счет (ИИС).

Сбербанк дает возможность совершать сделки на:

- Фондовом рынке (акции, облигации, фонды), Валютном рынке (доллары, евро), Срочный рынок с рискованными инструментами (фьючерсы, опционы), Внебиржевой рынок (акции и другие бумаги в иностранной валюте).

Тарифы для инвестирования в Сбере

Сбербанк предлагает два тарифа брокерского счета: Инвестиционный и Самостоятельный. При открытии счёта открывается окошко с информацией по тарифу. По умолчанию стоит Инвестиционный тариф, который довольно невыгодный и связан с дополнительными комиссиями. Нужно помнить, что тариф можно поменять на Самостоятельный.

По Инвестиционному тарифу есть комиссия 0,3% от оборота. Она включает в себя дополнительную информационную поддержку и аналитику. Однако доступ к порталу Sberbank Investment Research только для квалифицированных инвесторов. Если вы не такой, то выгода от использования Инвестиционного тарифа сомнительна и нет причин переплачивать.

Второй тариф Сбера называется Самостоятельный. Здесь комиссии более привлекательные:

- 0,06% при объеме сделки 1 млн. рублей, 0,035% при объеме сделки выше 1 млн. рублей, 0,018% при объеме сделки выше 50 млн. рублей.

Как происходит покупка и продажа инвестиций

Инвестировать в Сбербанке может физическое лицо, резидент РФ через несколько технических инструментов:

- Классический терминал КВИК (QUIK). Программа в веб-версии КВИКа. Мобильный КВИК. Приложение Сбербанк Инвестор.

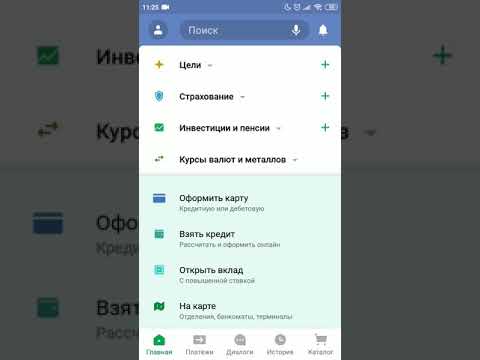

Чтобы начать инвестировать, нужно быть клиентом банка и открыть брокерский счет. Лучше всего его открыть в Сбербанк онлайн (вкладка Прочее → Открыть Брокерскй счет).

Пополнить счет, внести деньги и открыть вклад можно через отделение, через Сбербанк онлайн или через мобильное приложение.

Рассмотрим покупку инвестиций (акции, облигации, фонды) в мобильном приложении Сбербанк Инвестор.

Перед началом инвестирования зайдите в приложение банка на вкладку Прочее и ознакомиться с FAQ (часто задаваемые вопросы). Не жалейте на это времени, там неплохо освещены важные вопросы.

Вкладка «Мои счета» это общий обзор портфеля на конкретный момент. Можно посмотреть, сколько денег в бумагах, сколько в денежных средствах.

Открываем вкладку «Рынок» и видим котировки по всем основным инструментам. Они сгруппированы: акции, облигации, фонды, валюта и внебиржевой рынок.

Через поиск можно найти интересующую нас ценную бумагу. Выбираем и видим окно с информацией и ценой. После изучения нажимаем кнопку Купить или Продать.

Ждем подтверждающую sms. Указываем сумму, на которую будем совершать операцию. Подтверждаем покупку или продажу.

После этого можно перейти на вкладку Заявки. Там пользователь увидит, что сделка исполнена. Так происходят операции купли-продажи инвестиций в мобильном приложении.

Стоит ли инвестировать через Сбербанк

Чтобы понять, стоит ли инвестировать через Сбербанк, нужно посмотреть преимущества и недостатки этого метода.

Преимущества:

- Простое и понятное приложение для клиентов.

- Можно пройти тест для определения склонности к риску.

- Есть возможность заполнить в личном кабинете Сбербанк Онлайн форму w8-ben. Она нужна, чтобы платить по американским акциям с дивидендов 13%, а не 30%.

- Можно переводить с ИИС дивиденды и купоны на банковский счет. Затем можно пополнить ИИС или потратить на свои нужды.

- Большая сеть филиалов по всей стране, удобно пополнить счет, вывести деньги, много банкоматов.

Недостатки:

- Нет возможности совершать сделки на Санкт-Петербургской бирже, а только на Московской.

- Очень упрощенные графики для анализа инвестиции при покупке.

- Новостей по компаниям не бывает, сложно сориентироваться и сделать выбор.

- Нестабильная работа приложения: подвисание, выкидывание, обнуление данных по счетам.

- Поддержка работает неоперативно, иногда не работает вообще. Негативные отзывы.

- Нет данных по дивидендам, купонам.

- Отсутствие единого счета для всех секций Московской биржи.

Итак, с чего начать инвестиции со Сбером? Начните с изучения информации. Сбербанк брокер может быть интересен в первую очередь людям, которые ратуют за надежность и сохранность своего капитала. А также тем, кому не очень интересно вкладывать в американский фондовый рынок.

Видео-обзор

Источник

Можно ли заработать на инвестициях в Сбербанке? Мнение экспертов

Инвестированием в наши дни занимаются практически все. Например, образование и занятие спортом это тоже инвестирование, так как является вкладом в будущее. Получить благо в перспективе невозможно, если в настоящем ничего для этого не сделать. Инвестиции это интеллектуальные, денежные, материальные вложения, которые в будущем приведут к получению дохода или обеспечат заработок. В экономическом плане инвестирование – это вложение средств в различные материальные, а также нематериальные активы ради их преумножения.

Куда вложить деньги физическим лицам

Российские граждане имеют много возможных вариантов инвестирования своих средств. Выбор зависит от целей и сроков накопления, финансовых возможностей и степени готовности к риску. Рассмотрим наиболее популярные варианты инвестирования через Сбербанк.

Инвестиции через брокерский счет

Обычный человек не может напрямую совершать операции с ценными бумагами. Для этого нужен профессиональный участник рынка брокер. Наличие брокерского счета приравнивается к вашему кошельку. Именно с брокерского вы покупаете себе валюту или ценные бумаги, то есть инвестируете с целью получения дохода.

Открыть брокерский счет можно бесплатно в приложении Сбербанк онлайн. А покупать различные активы вы можете через мобильное приложение Сбербанк Инвестор и торговые терминалы КВИК.

Сбербанк дает возможность совершать сделки на различных рынках:

- Фондовом (акции, облигации, фонды, пифы и депозитарные расписки), Валютном (доллары, евро), Срочном с рискованными инструментами (фьючерсы, опционы), Внебиржевом (акции и другие бумаги в иностранной валюте).

Инвестиции в облигации

Облигации — самый консервативный инвестиционный инструмент. Государство выпускает облигации и тем самым занимает у инвестора деньги. За время владения ценной бумагой выплачиваются проценты (купонный доход). В конце обозначенного срока государство обязуется выкупить облигации по номиналу.

Облигации выпускаются на определенный срок, обычно от 1 года до 10 лет. Торгуются на бирже и владелец может в любой момент продать их. При этом он сохранит купонный доход, накопленный за каждый день владения.

Основной показатель при определении общего дохода облигации является ее доходность к погашению. Номинал большинства облигации при выпуске составляет 1000 рублей. После выпуска их цена меняется: становится выше или ниже номинала в зависимости от спроса, ставки ЦБ и других факторов. От текущей цены облигации меняется и ее доходность к погашению. Чем ниже ее цена при покупке, тем выше доходность к погашению.

Но решили продать облигацию на вторичном рынке через 3 месяца (91 день). Цена продажи будет определяться рыночной, например, 1005 рублей + сумма НКД (накопленный купонный доход) за время владения 19,94 рубля. То есть 1024,94 рубля вы получите при продаже.

Покупатель в следующий срок выплаты купона получит доход не за фактический срок владения облигацией, а полностью за весь купонный период, получив обратно уплаченный НКД.

Для покупки облигации вам нужно открыть брокерский счет и перевести на него деньги. Все это можно сделать в Сбербанк онлайн. Инвестировать можно в мобильном приложении Сбербанк инвестор. Во вкладке Рынок можно выбрать интересующие вас облигации. На экране каждой облигации отображается текущая цена, доходность к погашению, размер НКД, купонного дохода, дата ближайшей выплаты и погашения.

Индивидуальный инвестиционный счет (ИИС)

ИИС — особый вид брокерского либо счета доверительного управления. Это хороший и законный способ налоговой экономии, если вы инвестируете на российском финансовом рынке.

Особенностью ИИС — открывается минимум на 3 года, вывести деньги на счет раньше можно, но тогда теряется вся налоговая экономия. Частичное изъятие тоже запрещено.

Если вы хотите самостоятельно принимать решения, куда инвестировать, какие активы покупать, то нужно открыть ИИС у российского брокера, например, Сбербанк. В противном случае вам подойдет ИИС доверительного управления в управляющей компании.

Есть два вида ИИС тип «А» и тип «Б». Чтобы выбрать, какой подходит, нужно ответить на вопросы:

| ИИС типа «А» | ИИС типа «Б» | |

|---|---|---|

| Если у вас есть официальный доход, который облагается по ставке 13%? | есть | нет |

| Вы собираетесь довольно рискованно инвестировать в иностранной валюте? | нет | да |

| Или вы хотите инвестировать более консервативно и со льготным налогообложением? | да | нет |

ИИС типа «А» открывается на 3 года. Каждый год вы имеете право на налоговый вычет до 400 тыс. рублей, но не более внесенной суммы. С прибыли, которую вы получите за годы инвестирования, возьмут налог 13%.

Итого за первый год доходность 21%.

ИИС типа «Б» подразумевает, что вычета у вас не будет. Но на выходе с результата вашей деятельности не возьмут налог 13%.

- Вносить можно только рубли. Нужно выбрать только один тип вычета, совместить оба нельзя. 1 инвестор – 1 ИИС. Максимальная сумма взноса в год 1мнл. рублей. Минимальный срок 3 года, можно больше. Выбор типа ИИС происходит по вашим действиям в течение всего срока действия. То есть подаете декларацию на возмещение 13%, значит, выбрали тип «А», иначе тип «Б».

Открыть ИИС и перевести на него деньги можно в мобильном приложении или интернет-банке Сбербанк онлайн. Инвестировать на ИИС можно в приложении Сбербанк Инвестор. Подать заявление на вычет можно в электронном виде на сайте ФНС в личном кабинете налогоплательщика или через Госуслуги.

Инвестиции в фонды

Сбербанк дает возможность совершать операции с паевыми (ПИФы) и биржевыми инвестиционными фондами (ETF).

ETF чем-то похож на ПИФ, но всегда следует за определенным индексом. Например, индекс S&P 500, индекс на золото, серебро, индекс на акции крупнейших компаний развивающихся стран, индекс на китайский рынок и т.д.

В ETF нет активного управления, это фонд, который четко следует за выбранным индексом, и его можно купить на бирже.

ETF – это способ быстро и за минимальные деньги получить готовый портфель из много ценных бумаг.

Например, купив, ETF на индекс S&P 500, вы покупаете весь индекс S&P 500. Если хотите вложить в британский рынок, покупаете ETF на британские акции и получаете портфель из акций крупнейших британских компаний.

В чем отличие от ПИФа:

- Так как ETF это биржевой фонд, то работа с ним такая же, как с обычными ценными бумагами, которые торгуются на бирже. То есть можно покупать, продавать, закладывать, спекулировать и т.д. С ПИФом это сделать невозможно. Поэтому плюс ETF — это вариативность возможных операций с ними. Также в случае с ETF нет скидок и надбавок, то есть комиссий за вход и преждевременный выход. Порог входа в ETF достаточно комфортен для большинства инвесторов. В ETF очень низкие комиссии за управление, так как ETF следует за индексом и активное управление отсутствует.

Чтобы купить любой вид фондов, нужно в мобильном приложении Сбербанк Инвест зайти на вкладку «Рынки» и выбрать интересующий вас фонд. Там можно совершить операции со всеми паевыми и биржевыми инвестиционными фондами, которые торгуются на Московской бирже.

Инвестиции в акции

Акция – это ценная бумага, которая дает право на долю в компании.

Они бывают обычные и привилегированные. Обычные дают право участвовать в собрании акционеров и голосовать по важным вопросам. Привилегированные не дают право голосовать, зато по ним регулярно и гарантированно начисляются дивиденды. Дивиденды выплачиваются и по обычным акциям, если такое решение было утверждено голосованием на собрании акционеров.

Инвестируя в акции, можно зарабатывать на дивидендах и получить доход при продаже акции в случае роста их стоимости.

Цена акции зависит от множества факторов и нужно быть готовым к тому, что на коротких промежутках стоимость акции может падать. В такие моменты не стоит сразу продавать. Правильнее придерживаться долгосрочной стратегии и владеть акциями на протяжении нескольких лет.

Дивиденды и доход от продажи акций облагается НДФЛ по ставке 13%. Налоговую декларацию заполнять не нужно. Банк выступает в качестве налогового агента и перечисляет денежные средства уже с учетом суммы удержанного налога.

Для покупки акций нужно открыть брокерский счет и перевести на него деньги. Это удобно сделать в Сбербанк онлайн. Инвестировать можно в мобильном приложении Сбербанк Инвестор. Во вкладке Рынок нужно выбрать интересующую вас акцию.

Инвестиции в драгоценные металлы

Памятные и инвестиционные монеты, обезличенные металлические счета, слитки золота, серебра, платины и палладия. Всё это инструменты для долгосрочных инвестиций, необычные подарки, предметы коллекций.

Безрисковые инвестиции в Сбербанке – депозиты и вклады

Депозиты и вклады – это наиболее легкий путь для инвестирования денег. Риск лишиться денег сводится к нулю. Такой порядок действий подходит тем, кто ценит надежность и стабильность, новичкам.

Между двумя понятиями существует разница: депозит и вклад являются видами хранения. Депозит – это вид хранения ценностей, но необязательно денег. Это могут быть ценные бумаги, акции, облигации, драгоценные металлы и т. п.

Рассмотрим ниже популярные виды вкладов Сбербанка:

| Вклад «Сохраняй» Девиз тарифа «Помочь сберечь накоплениям и получить максимальный доход» | Вклад «Пополняй» Девиз тарифа «Вклад, на котором удобно копить» | Вклад «Пенсионный плюс» Девиз тарифа «Получайте доход от пенсионных и социальных зачислений» |

| Ставка до 3,56%Сумма от 1 000 рублей Без частичного снятия и пополнения Срок вклада от 1 месяца до 3 лет | Ставка до 3,09%Сумма от 1 000 рублей Без частичного снятия С пополнениемСрок вклада от 3 месяцев до 3 лет | Ставка до 3,67%Сумма от 1 рубля Снятие причисленных процентов С пополнением Срок вклада 3 года |

Стоит ли инвестировать в Сбербанке?

Чтобы ответить на этот вопрос, как заработать на инвестициях в Сбербанке и стоит ли это делать, нужно рассмотреть все плюсы и минусы выбора этого брокера.

- надежность, стабильность; возможность открытия ИИС; наличие мобильного приложения; низкие комиссии на тарифе «Самостоятельный»; купоны и дивиденды можно отправлять на обычный счет. Затем можно пополнять ИИС или тратить на собственные нужды.

- неудобное неинформативное приложение с ограниченным функционалом; необходимость ждать подтверждения по смс и терять время на покупку; приложение часто зависает; ограниченный выбор инвестиционных возможностей, нет выхода на Санкт-Петербургскую биржу для покупки акций американских компаний; сомнительные предложения: доверительное управление, инвестиционные облигации, инвестиционное страхование жизни; неоперативная поддержка, отвечают долго или не отвечают вообще; отзыв многих пользователей негативный и они выбирают другого брокера.

Видеообзор

Источник