- Что такое дивиденды

- Стоит ли рассчитывать на дивиденды

- Кто и как определяет размер дивидендов

- Самые надежные плательщики дивидендов

- Как часто выплачиваются дивиденды

- Сколько можно заработать на дивидендах

- Стратегия дивидендного инвестирования

- Что такое дивиденды и как их получить частному инвестору

- Дивидендное инвестирование: что это такое, и как оно работает

Что такое дивиденды

Дивиденды – это периодические выплаты, которые получают владельцы акций компаний. Дивиденды определяются советом директоров и утверждаются на общем собрании акционеров.

С точки зрения инвесторов дивиденды – это хорошая возможность получения пассивного дохода. Как правило, дивидендная доходность оказывается выше ставки по банковским вкладам. При этом, как всегда в финансах, доходности противопоставлен риск.

Стоит ли рассчитывать на дивиденды

Хотя покупка акций с целью получения дивидендов чаще всего оказывается выгоднее, чем вклад в банк, не стоит забывать о том, что они не гарантированы. Во-первых, дивиденды выплачиваются из прибыли корпорации, только тогда, когда она есть.

А ее может, само собой, не быть. Причем не только по вине менеджмента, но также и по объективным причинам, таким, например, как кризис в экономике или даже то, что может считаться явным форс-мажором – мировая пандемия.

Кто и как определяет размер дивидендов

Раз в год в акционерных обществах должно собираться общее собрание акционеров, которое, помимо других вопросов, утверждает размер дивидендов. Решение о его размере изначально принимает совет директоров, действующее руководство компании. Причем общее собрание не может каким-либо образом потребовать заплатить больше, чем предложено.

В свою очередь, руководство компании само определяет, что в данный период лучше для бизнеса: хорошие отношения с инвесторами или, с другой стороны, направление всей прибыли в дальнейшее развитие компании. Так, например, компания Яндекс – единственная, входящая в индекс Московской биржи, которая не платила дивиденды ни одного раза. Но это не значит, что она самая непривлекательная среди прочих. Для кого-то даже наоборот.

Самые надежные плательщики дивидендов

С другой стороны, есть компании, которые традиционно дивиденды платят, причем всегда. В США есть такое понятие, как «дивидендные короли». Оказаться в их числе – считается очень престижно. Еще бы, это фирмы, которые выплачивают постоянно растущие дивиденды на протяжении 50 лет! Правда, таких компаний совсем немного, меньше двадцати. Их имена всем известны, это все те же мировые бренды – от Coca-Cola до Proctor & Gamble.

Российские компании пока и не могут похвастаться столь длительной положительной историей, но в то же время, уже сейчас они считаются вполне достойными на мировом рынке по уровню дивидендной доходности, которая чаще всего оказывается выше, чем в Америке.

Как часто выплачиваются дивиденды

Дивиденды могут выплачиваться ежеквартально, раз в полгода или один раз в год. В США владельцы акций получают деньги чаще всего два раза в год, это зависит от компаний.

В России представлены все три варианта. Чаще всего – ежегодно. Так делает большинство. Дважды в год из «голубых фишек» с инвесторами делятся своей прибылью

Сколько можно заработать на дивидендах

По американским акциям дивиденды приносят редко более 5% годовых, чаще всего еще меньше. Не так обстоит дело в России. Среди отечественных компаний уже выделились некоторые лидеры. Так, в нефтегазовом секторе это Сургутнефтегаз. Эта компания платила своим акционерам и 11%. А кроме того, стабильными дивидендами известны Лукойл, Татнефть.

Неплохие результаты показывают предприятия металлургического комплекса: Северсталь, Норникель, от 7 до 10 %. Связь – МТС, инвестиции в компанию принесли около 11%. В других секторах, например, в ритейле, на дивидендах можно заработать порядка 6-11%, самый высокий уровень у Детского мира и М.Видео.

Стратегия дивидендного инвестирования

Существует специальная стратегия, которую используют многие инвесторы, которая заключается в подборе акций для портфеля из компаний, которые стабильно выплачивают высокие дивиденды. Полученную прибыль можно потом изъять и потратить на себя либо реинвестировать в покупку дополнительных ценных бумаг того же или других эмитентов.

У такого подхода есть неоспоримые достоинства: действительно, дивиденды платят надежные и стабильные компании, получающие прибыль. А значит, в любом случае у инвестора собирается качественный портфель.

Но, с другой стороны, у такой стратегии есть и минусы, с которыми надо считаться. Во-первых, наиболее быстро растущие фирмы, на которых можно заработать действительно большую прибыль, редко платят высокие дивиденды. А некоторые до поры до времени не делают этого вообще. Выбирая дивидендные бумаги, инвестор часто теряет из вида акции с быстрым ростом котировок.

Второй момент заключается в системе налогообложения. Прежде, чем реинвестировать деньги, полученные в качестве дивидендов, надо будет заплатить налоги на доходы. В этом плане выгоднее, чтобы портфель как можно дольше просто рос в цене. А рассчитаться с государством можно будет только в самом конце.

Источник

Что такое дивиденды и как их получить частному инвестору

Дивиденды — часть прибыли компании, которую может получить владелец акции. Чем больше бумаг у инвестора, тем большую долю прибыли компания отдаст своему акционеру.

Как узнать размер дивидендов

Компании публикуют новости о дивидендах и финансовых результатах на своих корпоративных сайтах в специальном разделе для акционеров и инвесторов. В нем можно узнать о том, как рассчитывается размер дивиденда, периодичность выплат и дивидендную историю. Информацию о российских компаниях также можно найти на сайтах специализированных агентств, например на портале e-disclosure.ru или на сайте биржи.

Размер дивидендов и дату закрытия реестра рекомендует совет директоров компании или наблюдательный совет, а окончательное решение о выплате дивидендов утверждает общее собрание акционеров. На этом собрании владельцы акций не могут повысить размер дивидендных выплат, но могут поддержать рекомендации совета директоров или наблюдательного совета (это происходит чаще всего), уменьшить выплаты или отказаться от них совсем.

Как получить дивиденды частному инвестору

Для получения дивидендов инвестору нужно открыть и пополнить брокерский счет, а потом купить акции не менее чем за два рабочих дня до составления списка акционеров, имеющих право на получение дивидендов. Это связано с тем, что акции на Московской и Санкт-Петербургской биржах торгуются в режиме T+2, то есть покупатель становится обладателем бумаг через два рабочих дня после сделки.

Больше ничего особенного делать не нужно — после вычета налога брокер переведет дивиденды на брокерский счет , индивидуальный инвестиционный счет (ИИС) или банковский счет инвестора. Это произойдет максимум через 25 рабочих дней после даты закрытия реестра на получение дивидендов.

Кто и как платит?

При выборе дивидендных акций частному инвестору можно изучить историю выплат. Есть американские компании, которые выплачивают дивиденды на протяжении последних 25 лет и даже ежегодно их увеличивают. Их акции рейтинговое агентство Standard & Poor’s включило в специальный индекс «дивидендных аристократов» — S&P 500 Dividend Aristocrats. В этот индекс обычно входит около 50 компаний с капитализацией более $3 млрд.

В индекс, например, входят производитель газированных напитков Coca-Cola и производитель лекарств и потребительских товаров Johnson & Johnson, которые повышают дивиденды 56 лет подряд. Сеть гипермаркетов Target увеличивает дивиденды 51 год подряд, биофармацевтическая компания AbbVie поднимает дивиденды 46 лет, телекоммуникационный гигант AT&T — 35 лет, а нефтяная компания Chevron — 31 год подряд.

S&P исключает компании из индекса «дивидендных аристократов», если им не удается увеличить выплаты дивидендов по сравнению с предыдущим годом или они по каким-то причинам покидают индекс S&P 500. Агентство пересматривает состав индекса ежегодно в январе. Ребалансировку долей акций в индексе S&P 500 Dividend Aristocrats компания делает в конце января, апреля, июля и октября.

Среди российских компаний размер дивидендов на акцию в течение последних 20 лет увеличивает компания ЛУКОЙЛ.

Не все компании платят дивиденды. Также в дивидендной политике многих эмитентов зафиксированы условия, при которых можно ничего не выплачивать. Например, компания может отказаться от выплат, если вместо прибыли получит убыток.

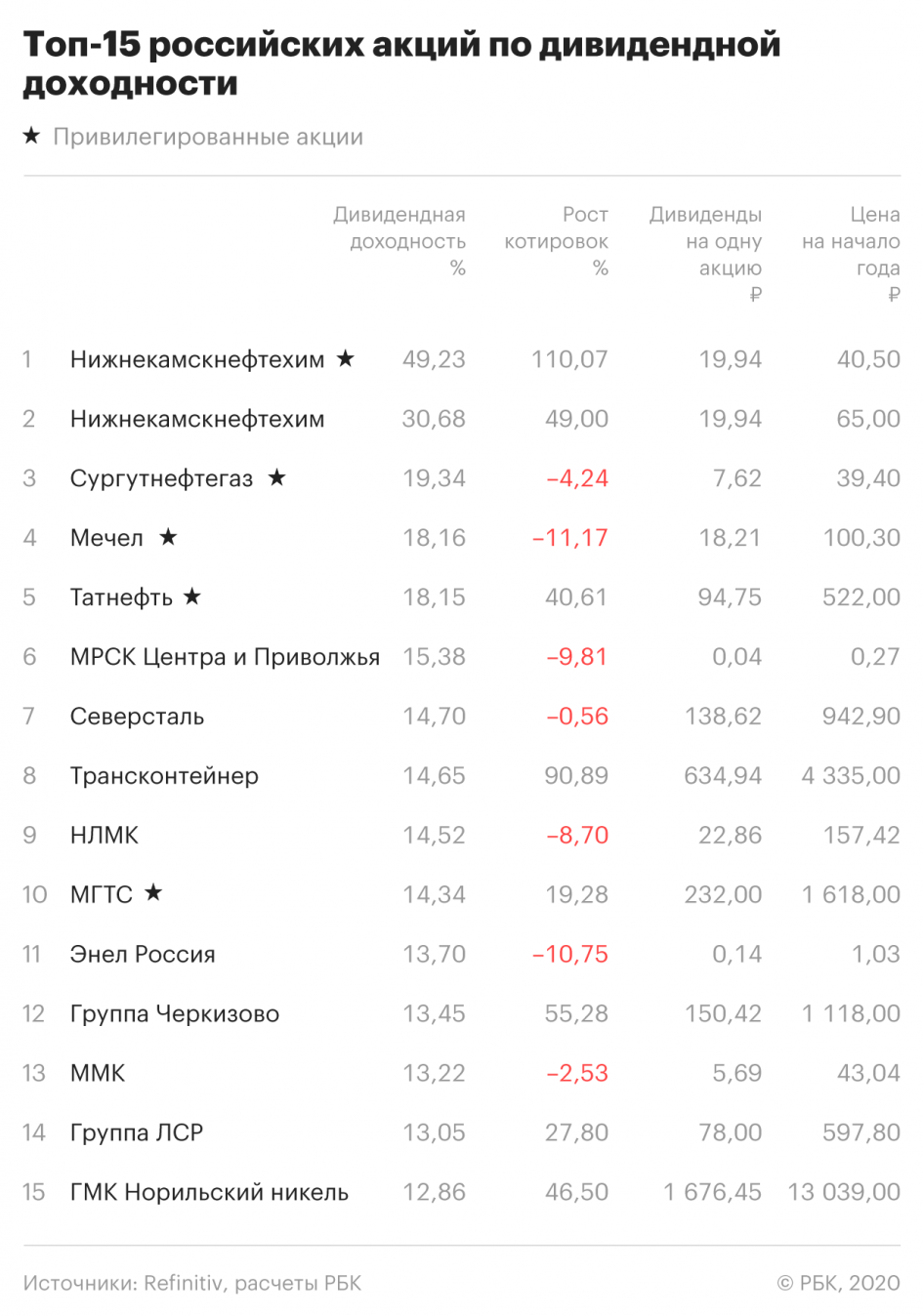

РБК Quote определила 15 российских акций, которые принесли наибольшую дивидендную доходность в 2019 году:

Дивидендная доходность рассчитана как процентное отношение суммы дивидендов, выплаченных в течение года на одну акцию, к цене акции на начало 2019 года.

Что такое дивидендный гэп и как на нем заработать

После составления списка акционеров, имеющих право получить дивиденды, котировки акций чаще всего падают. Обычно это снижение сопоставимо с размером дивидендов. Такое падение цены называют дивидендным гэпом.

Самые распространенные инвестиционные стратегии, связанные с дивидендами:

- инвестор может купить бумаги после объявления рекомендаций совета директоров о размерах дивидендов и продать акции после закрытия реестра, несмотря на падение цены. По подсчетам РБК Quote, такая стратегия чаще всего оказывается наиболее прибыльной;

- акции можно купить строго за два рабочих дня до закрытия реестра и продать сразу после составления списка акционеров. В этой стратегии ставка делается на то, что гэп все же окажется меньше, чем размер дивидендов;

- можно купить акции сразу после объявления рекомендаций совета директоров по объему дивидендов, а потом не спешить с продажей и дождаться закрытия дивидендного гэпа;

- можно отказаться от дивидендов и купить акции сразу «на дне», воспользовавшись падением цен после составления списка на получение дивидендов в расчете на то, что котировки быстро вернутся к уровню отсечки.

Купить акции американских дивидендных аристократов или надежных российских компаний можно прямо сейчас на РБК Quote. Проект реализован совместно с банком ВТБ.

Стоимость компании на рынке, рассчитанная из количества акций компании, умноженного на их текущую цену. Капитализация фондового рынка – суммарная стоимость ценных бумаг, обращающихся на этом рынке. Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Существенный ценовой разрыв между ценой бумаги в период между закрытием и открытием торгов. Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее Брокерский счет позволяет физическим лицам покупать и продавать ценные бумаги и валюту на фондовых рынках. Поскольку участниками торгов на биржах могут быть только брокеры и дилеры, обычным гражданам требуется заключить с такими посредниками договор, благодаря которому брокер будет проводить сделки от лица инвестора. Брокерский счет нужен, чтобы проводить через него деньги на покупку ценных бумаг. Подробнее

Источник

Дивидендное инвестирование: что это такое, и как оно работает

Существует несколько причин для того, чтобы задуматься над инвестированием в дивидендные компании. Одна из них – возможность получать стабильный растущий доход.

Дивиденды являются значительной частью доходности, которую инвестор будет получать благодаря инвестированию в ту или иную компанию. Дивидендное инвестирование может предоставить инвесторам стабильный источник дохода, а также возможность наращивания капитала с течением времени.

Что такое дивидендное инвестирование

Дивидендным инвестированием называется вложение средств в компании, выплачивающие своим акционерам дивиденды. Дивиденды – это платежи, утвержденные советом директоров компании-эмитента, которые акционеры получают в определенный срок. Дивиденды выплачиваются из прибыли компании и распределяются между акционерами, владеющими акциями различных классов.

Зачем инвестировать в дивидендные компании

Есть несколько причин подумать об инвестировании в дивидендные компании.

Многие инвесторы стремятся создать портфель из акций, приносящих дивиденды, чтобы генерировать стабильный доход. Важной частью составления сильного инвестиционного портфеля является поиск дивидендных компаний, обеспечивающих стабильные и последовательные выплаты дивидендов, а также предлагающих акционерам высокую дивидендную доходность.

Например, доходность Vanguard S&P 500 ETF составила 1,98% по состоянию на 23 сентября 2019 года. Этот ETF следует динамике индекса S&P 500. Для сравнения, недавняя доходность ExxonMobil равнялась 4,38%. Инвестор, заинтересованный в создании портфеля высокодоходных дивидендных акций, будет искать компании, которые не только выплачивают высокие дивиденды, но и имеют хорошие перспективы для увеличения выплат в будущем. Нельзя утверждать, что акции ExxonMobil подойдут всем инвесторам без исключения, – портфель каждого участника рынка индивидуален.

Обращайте внимание на компании, демонстрирующие постоянный рост уровня выплаты дивидендов. Увеличение выплат может быть признаком силы бизнеса компании и сплоченности управленческой команды.

Например, ETF Vanguard Dividend Growth инвестирует только в акции компаний, которые увеличивали выплату дивидендов в течение как минимум последних 10 лет. Основное внимание здесь уделяется не дивидендам как источнику дохода, а скорее росту выплат, которые рассматриваются как признак качественной компании.

Как и когда выплачиваются дивиденды

Дивиденды могут выплачиваться в денежной форме или дополнительными акциями компании. Дивиденды могут выплачиваться через регулярные промежутки времени или в период, который совет директоров считает целесообразным. В дополнение к любым регулярно выплачиваемым дивидендам, компании могут планировать специальные выплаты дивидендов в те моменты, когда они считают это необходимым.

Как правило, более крупные компании выплачивают дивиденды ежеквартально. Например, Apple и Microsoft – отличные примеры крупных, устоявшихся компаний, которые выплачивают дивиденды акционерам каждый квартал.

Проблемы с дивидендным инвестированием

· При выборе компании для вложения не стоит слепо полагаться на наличие у нее дивидендных выплат, особенно, если выплаты большие. Компании, которые предлагают щедрую дивидендную доходность, часто осуществляют свою деятельность в медленно растущих отраслях, таких как коммунальные услуги. Помните, что портфель высокодоходных дивидендных акций не является диверсифицированным портфелем.

· Компания также может сокращать дивиденды или вовсе отказываться от выплат, если она сталкивается с финансовыми трудностями. Никто не гарантирует вам, что фирма будет осуществлять стабильные дивидендные выплаты вечно.

· Дивидендное инвестирование является обычным инвестированием в акции, и дивидендные компании всегда будут подвержены тем же рискам, что и другие фирмы, не предлагающие инвесторам выплаты.

Налоговые последствия дивидендного инвестирования

Налоги на квалифицированные дивиденды могут составлять 0%, 15% или 20%, в зависимости от прироста капитала. Чтобы дивиденд считался квалифицированным, необходимо соблюдение следующих условий.

· Дивиденды должны быть выплачены американской компанией или квалифицированной иностранной компанией.

· Дивиденды не должны числиться в Службе внутренних доходов (IRS) как неквалифицированные.

· Должен быть соблюден необходимый период удержания дивидендов.

Налоги на неквалифицированные дивиденды облагаются по обычной ставке налога на прибыль.

Дивиденды, полученные по акциям, хранящимся на пенсионном счете, таком как IRA, не будут облагаться налогом до тех пор, пока владелец счета не выведет деньги при выходе на пенсию. Они также не будут облагаться налогом при хранении на счете Roth и соблюдении определенных правил.

Какие компании выплачивают самые высокие дивиденды

Анализ компаний, входящих в индекс S&P 500, показывает, что нижеперечисленные десять предприятий в настоящее время имеют самую высокую дивидендную доходность. Обратите внимание, что со временем список лидеров может стать другим, если цена их акций поднимется или же, наоборот, опустится. Выплаты также могут измениться по решению совета директоров фирмы. Дивидендная доходность следующих компаний представлена по состоянию на сентябрь текущего года.

Macy’s – это известный ритейлер с универмагами под флагманским брендом Macy’s, а также Bloomingdale и другими компаниями, приобретенными им за последние годы. Несмотря на то, что выручка Macy’s в настоящее время ниже, чем чуть более десяти лет назад, компания остается прибыльной. Ритейлер активно избавляется от магазинов и продает активы, когда это необходимо, чтобы оставаться в лидерах.

С конца июля цена акций Macy’s упала почти на треть, что способствовало ее текущей высокой дивидендной доходности.

2. Macerich Company: 9,28%

Macerich – это инвестиционный траст в сфере недвижимости или REIT, который инвестирует в торговые центры, расположенные в престижных местах. Как REIT, Macerich обязан выплачивать 90% своего налогооблагаемого дохода акционерам, чтобы претендовать на освобождение от налогов на уровне траста.

Основной бизнес Atria – табак и сигареты. Компания может быть знакома вам под названием Phillip Morris, которое было изменено несколько лет назад.

Atria может похвастаться привлекательной историей увеличения своих дивидендов. В 2014 году годовой дивиденд компании составлял $2 на акцию. На сегодняшний момент выплаты достигли $3,36 на акцию в год. Текущая дивидендная доходность представляет собой сочетание небольшого увеличения квартальных выплат плюс снижение стоимости акций примерно на 29% с начала апреля 2019 года.

4. CenturyLink: 7,99%

CenturyLink – крупная телекоммуникационная компания США. В последние годы она выросла благодаря выгодным сделкам по приобретению, включающим в себя Qwest и Level 3 Communications. Компания имеет высокий уровень заемных средств, а также страдает от уменьшения роста выручки. Такая комбинация и стала причиной сокращения дивидендов ранее в 2019 году.

5. Iron Mountain: 7,6%

Название компании Iron Mountain вряд ли является именем нарицательным, однако около 90% компаний из списка Fortune 1000 пользуются ее услугами. Iron Mountain предлагает услуги, которые включают в себя безопасное хранение документов и данных. Судя по сообщениям, в компании хранятся записи даже знаменитого Фрэнка Синатры.

Invesco – американская инвестиционная компания, входящая в число крупнейших в мире. Сочетание недавнего снижения цены акций и стабильного роста дивидендов стало причиной увеличения доходности.

7. Occidental Petroleum: 6,91%

Occidental Petroleum часто мелькала в заголовках СМИ в этом году из-за предполагаемого приобретения Anadarko Petroleum, которое будет частично профинансировано Berkshire Hathaway, если оно состоится. Скорее всего, Occidental оказалась под давлением из-за атаки на саудовские нефтяные месторождения в середине сентября.

Nielsen наиболее широко известен благодаря своим телевизионным рейтингам. Рост выручки компании замедлился, а цена акций за последние пару лет снизилась. Недавно руководство фирмы объявило, что оно рассматривает стратегические альтернативы, так что инвесторы должны взвесить все риски, прежде чем инвестировать в Nielsen.

Медицинский гигант AbbVie объявил о своих намерениях приобрести производителя лекарств Allergan. Цена акций упала с начала 2019 года, хотя на момент написания этой статьи она немного выросла. Инвесторы в AbbVie должны провести тщательное исследование относительно ассортимента продукции компании, а также патентного статуса некоторых из самых продаваемых препаратов Allergan.

AT&T – телекоммуникационный гигант, который остается прибыльным на протяжении уже многих лет. Компания предоставляет услуги мобильной и проводной телефонной связи, а также владеет надежным бизнесом кабельного телевидения. В течение 2019 года акции AT&T подорожали, что несколько снизило уровень дивидендной доходности.

Источник