- Взять кредит, найти инвестора или партнера — откуда раздобыть деньги на бизнес

- Кредит в банке

- Инвестиции третьих лиц или организаций

- Деловой партнер

- Другие способы раздобыть деньги на бизнес

- Где взять стартовый капитал для бизнеса — ТОП-10 способов, советы и источники

- Содержание

- Виды стартового капитала

- Источники денежного капитала

- На что идет стартовый капитал

- Получение стартового капитала без банков

- Получение стартового капитала от государства

- Другие способы получить стартовый капитал

- Советы

- Вывод

Взять кредит, найти инвестора или партнера — откуда раздобыть деньги на бизнес

Если вам не досталось по наследству несколько миллионов долларов, квартира в столице или готовое дело, то средства на открытие и развитие бизнеса придется где-то раздобыть. Сегодня мы разбираемся, как лучше это сделать: взять кредит в банке, найти делового партнера или подключить инвесторов.

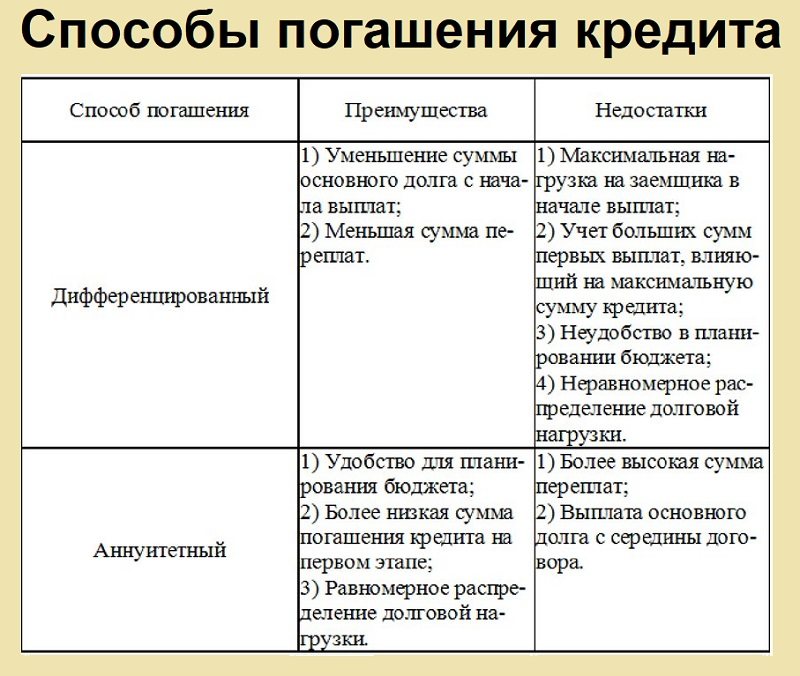

Кредит в банке

Самый простой, понятный и быстрый способ найти деньги. Вы идете в банк, заполняете заявку, собираете документы и ждете одобрения. Как только договор подписан, деньги поступают на ваш счет, банковскую карту или выдаются наличными. На первый взгляд, все просто. Но есть подводные камни:

- Новым предпринимателям кредиты дают неохотно. Сбербанк, например, не кредитует индивидуальных предпринимателей, зарегистрированных меньше года назад. В других банках условия могут быть мягче, но общая тенденция такая.

- Если брать заем именно на бизнес, придется собирать кучу документов. Помимо понятных и привычных справок и выписок с вас потребуют бизнес-план. Это финансовый документ проекта из которого явно видно, что он рентабелен и средства на оплату кредита есть. Кроме бизнес-плана банк запросит другие бумаги. Не думайте, что взять деньги на открытие собственного дела так же просто, как получить автокредит. Пакет документов на потребительский кредит сильно отличается от такого же пакета при оформлении займа на бизнес. Разумеется, он больше. Некоторые банки просят договора аренды помещения, фотографии торговой точки и многое другое.

- При получении кредита на ИП учитываются все действующие займы предпринимателя и его личные кредиты. Если кредитная история не фонтан, в займе, скорее всего, откажут. То же самое касается и тех ИП, которые ранее были признаны банкротами.

- Денег не дадут, если у вас нет собственного стартового капитала. То есть “кредит без первого взноса” вам не светит. Вы должны иметь собственные средства. Сколько? Зависит от банка. Это может быть как 5, так и 50% от суммы кредита.

- Могут потребовать залог. Если кредит берется на ИП, подойдет личное имущество индивидуального предпринимателя. Напомним: в случае чего, ИП отвечает перед кредиторами своим имуществом.

Для того, чтобы получить кредит в банке придется побегать. Многие начинающие бизнесмены идут другим путем: оформляют займ на личные нужды — то есть, просто берут потребительский кредит. Дескать, пока не уволился с работы, возьму денег на бизнес. Это не плохой вариант, но подходит он только тем, кто точно знает, чем будет отдавать кредит.

Вообще нужно 100 раз подумать, прежде чем брать кредит на стартап. Ирония судьбы в том, что никто и никогда не скажет вам, как пойдет дело. А банк совершенно не волнует, есть у вас прибыль или нет — кредит нужно будет платить. Даже если вы, не дай Бог, закроете бизнес через пару месяцев, все равно деньги придется отдавать. Можно, конечно, застраховать ответственность перед банком на случай банкротства, но это повлечет за собой лишние расходы.

Кредит лучше всего брать на пополнение оборотных средств. Вы уже некоторое время ведете бизнес, довольно точно представляете оборот компании, показатели выручки и прибыли. Можно прикинуть сколько денег вы можете выделить на обслуживание процентов по кредиту. А самое главное — вы теперь знаете: у вас есть деньги на погашение займа.

В сравнении с другими вариантами у кредита есть огромный плюс. Он заключается в том, что после того, как займ в банке погашен, вы больше никому ничего не должны. То есть займ ограничен во времени. Чего нельзя сказать о других способах инвестирования.

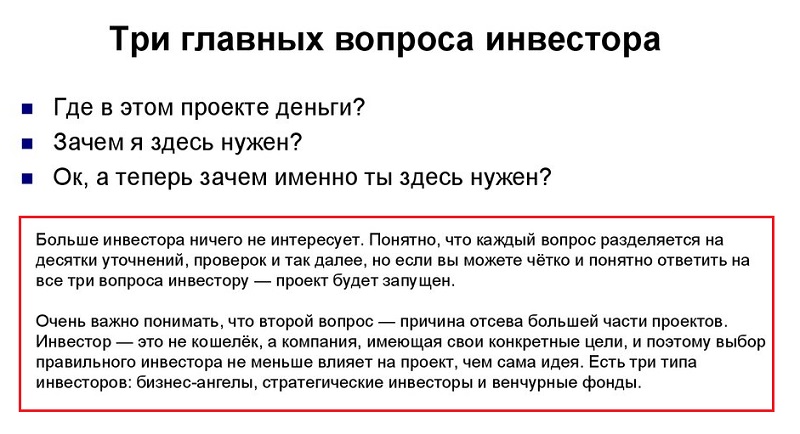

Инвестиции третьих лиц или организаций

Сейчас инвестициями называют любое вложение средств в бизнес. Бабушка отдала внуку часть накоплений на открытие собственного дела — все, бабушка инвестор. Это не так. Инвестирование начинается тогда, когда между сторонами подписывается инвестиционное соглашение.

На самом деле разновидностей инвестиций огромное количество. Перечислим основные из них:

- венчурные инвестиции. Это когда частное лицо, компания или инвестиционный фонд вкладывают деньги в стартап. Риски здесь огромны, но и возможная прибыль может оказаться значительной;

- инвестиции в успешные существующие компании. В этом случае инвестор финансирует те бизнесы, которые уже давно и успешно работают на рынке. Доход здесь поменьше, но и возможности потерять свои деньги практически никакой;

- вложения в ценные бумаги. Это инвестиции в акции, облигации и так далее. Касается в основном государственных структур и крупных акционерных обществ;

- прямые инвестиции в основные средства. В этом случае на деньги инвестора покупается оборудование, инструмент, транспортные средства, здания и сооружения.

Виды инвестирования можно перечислять до бесконечности. Это огромная бизнес машина с многомиллиардным оборотом, которая живет по своим законам. Но каким бы образом инвестор не вкладывал в вас деньги, важна одна вещь: становится он совладельцем компании или нет.

Если инвестор приобретает долю в вашем бизнесе, то, фактически, это уже не инвестор, а полноправный участник проекта. Он принимает участие в собрании учредителей, имеет право голоса, его данные могут быть включены в устав. Такие вещи оправданы, если речь идет о больших суммах инвестиций, сопоставимых со стоимостью бизнеса.

Но здесь есть подводный камень. Именно по такой схеме и отжимают бизнесы. Давайте рассмотрим на примере.

Допустим, весь ваш проект стоит миллион рублей. Этот миллион вложили вы. В один прекрасный момент находится обеспеченный учредитель и предлагает докинуть в проект 9 миллионов и войти в состав учредителей. Вы, конечно, без раздумий соглашаетесь: на эти деньги можно вывести бизнес на уровень выше, глупо отказываться.

Что получается в итоге: ваша доля в бизнесе — 10%, доля нового учредителя — 90%. Кто при таком раскладе будет диктовать условия? Явно не вы. Вас на определенном этапе вообще могут слить с участия в проекте — способы сделать это есть. Обычно предлагают продать долю в бизнесе и мирно сойти на берег. Предложение, от которого невозможно отказаться, как говорилось в одном культовом боевике.

Даже если вы останетесь в теме, распределение прибыли будет явно не вашу пользу. Выплаты учредителям, как правило, делаются пропорционально долям в уставном капитале. В вашем случае это 10 процентов. То есть, с каждого рубля чистой прибыли вы будете получать 10 копеек, а инвестор — 90 копеек, если считать совсем уж грубо.

Если инвестор не претендует на долю в вашем бизнесе, тогда все проще. Вы остаетесь полноправным хозяином и владельцем компании, но теперь обязаны делиться прибылью с теми, кто вложил в вас деньги. Суммы и сроки выплаты дивидендов определяются инвестиционным соглашением. Можно выплачивать деньги каждый месяц, год или квартал.

А самое плохое — теперь так будет всегда. Если кредит в банке можно погасить и забыть это как страшный сон, то с инвестором такой номер не прокатит. Давайте честно: главная цель инвестора — заработать на вас как можно больше денег. Желательно — ничего при этом не делая. Это не филантроп, который только и мечтает помочь вашему бизнесу. Это такой же бизнесмен, как и вы. А главная цель любого предпринимателя — прибыль.

Как бы то ни было, инвестирование пользуется огромной популярностью и у предпринимателей, и у самих инвесторов. Плюсов здесь много:

- возможность привлечь практически неограниченные средства. Если банковский заем ограничивается вашей платежеспособностью, то инвестор может дать столько, сколько сочтет нужным;

- если дело вдруг не пойдет, инвестор потеряет свои деньги, а вы ничего не будете должны. Но это возможно при грамотно составленном инвестиционном соглашении. Да, имущество компании распродадут и разделят между кредиторами, но лично вы ничем не отвечаете перед инвесторами;

Где найти инвестора:

- на интернет-площадках типа все инвесторы.ру. Ресурс работает по принципу биржи, где предприниматели ищут инвесторов, а желающие вложить деньги — проекты для инвестиций;

- среди знакомых успешных бизнесменов. Используйте все каналы: рассылки, личные встречи, телефонные переговоры. Можно найти инвестора на семинаре, форуме или бизнес-конференции;

- инвесторы могут найти вас сами. Вот прямо так: придут и дадут денег. У многих опытных игроков этого рынка глаз наметан и они с ходу вычисляют прибыльные проекты. Возможно, речь как раз про вас.

В целом инвесторов интересуют перспективные масштабируемы проекты, стоимость которых может вырасти многократно. Сегодня вложил деньги в один магазин, а завтра — совладелец сети федерального масштаба. Вот главная мечта любого инвестора.

Деловой партнер

Итак, исходные данные те же. Личных средств на бизнес не хватает, прибыли на новые проекты и пополнение операционного капитала — тоже. А тут как раз школьный товарищ сколотил небольшой капиталец и просит взять его на борт в качестве партнера. На равных условиях: он будет учредителем, совладельцем и полноправным участником проекта.

Что ж, дело хорошее. Такой подход лишен многих минусов двух предыдущих вариантов, а плюсов — хоть отбавляй:

- минимум ответственности. Все участники сделки понимают, что дело может и не пойти. В этом случае партнеры расстаются и делят убытки согласно уставу ООО. Лично никто никому не должен;

- проще работать. Полноценный деловой партнер, в отличие от инвестора или банка, больше заинтересован в успехе предприятия. Поэтому, скорее всего, на равных будет участвовать в жизни бизнеса.

Получается, что ваш бизнес не заимствует деньги извне, а обходится собственными средствами. Это очень ценно, потому что потом ни с кем не надо будет делиться. Однако такие источники, как правило, ограничены. Для выхода на новый уровень, когда потребуются серьезные вливания, придется прибегнуть к первым двум способам.

Другие способы раздобыть деньги на бизнес

Три вышеперечисленных пути — не единственные. Есть еще:

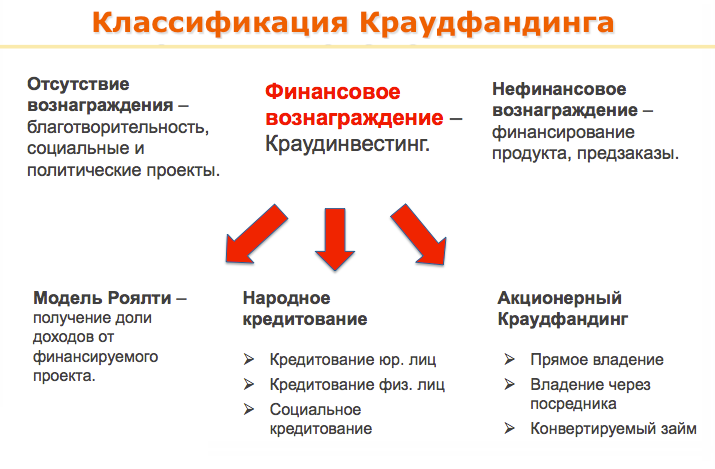

- краудфандинг. Это сбор средств на различные проекты при помощи специальных интернет-площадок. Работает по принципу пожертвований. Нужно разместить на сайте презентацию и ждать, пока поток денег не зальет вас с головой. Ну или не зальет — тут уж как повезет. В любом случае, рассчитывать привлечь серьезные деньги через краудфайндинг не стоит;

- государственные гранты. Вполне себе рабочий способ, но подходит не всем. Правительство спонсирует социально значимые проекты: сельское хозяйство, науку, работу с детьми и так далее. Если вы продаете одежду в интернете или открываете барбершоп, на грант можно не рассчитывать. Если даже вы попадаете под условия выделения денег через грант — готовьтесь к нескольким кругам бюрократии;

- помощь родственников. Помните бабушку из начала нашей статьи? Вот это как раз оно и есть. Нередко бизнесы открываются именно благодаря таким бабушкам, мамам и теткам. Много не дадут, но когда важна каждая копейка — это может очень выручить.

Какой источник капитала выбрать — решать вам. А мы советуем использовать каждый из них в определенной ситуации. Например, инвестиции хороши на старте бизнеса или при его масштабировании. Кредиты лучше всего брать на пополнение оборотных средств и операционного капитала.

Вообще опытные предприниматели советуют не бояться брать чужие деньги на бизнес и рекомендуют делать это, но с умом. Излишняя долговая нагрузка может угробить все на корню, поэтому нужно все сто раз просчитать.

Источник

Где взять стартовый капитал для бизнеса — ТОП-10 способов, советы и источники

Стартовый капитал – это вложение на начальном этапе для развития бизнеса. Начать заниматься предпринимательским делом без денег или других ресурсов затруднительно. Чтобы продавать товар, его надо закупить. А если вы продаете свои услуги, то вам потребуется развитие личного бренда и рекламная кампания. Для всего этого требуются вложения. Получить стартовый капитал можно многими способами: попросить у родных или знакомых, обратиться за помощью к инвесторам или государству, взять кредит в банке. Мы рассмотрим все варианты, чтобы вы могли выбрать самый подходящий.

Содержание

Виды стартового капитала

Стартовый капитал бывает двух разновидностей: денежный и материальный. Для создания успешного бизнеса вам потребуются оба вида.

Денежный капитал подразумевает наличные или безналичные начисления.

Материальный капитал бывает в разных формах:

- собственность: автомобили, недвижимость, профессиональное оборудование;

- интеллектуальный вклад: идеи, патенты, разработки, изобретения;

- результат научного или творческого труда;

- личное время, затраченное на создание, разработку и реализацию проекта.

Источники денежного капитала

Чтобы получить стартовый капитал для открытия своего дела, следует изучить вероятные источники:

- собственные средства, их можно накопить, заработать, продать часть собственного имущества;

- помощь государства, к ней относятся различные гранты, субсидии;

- кредит в банке;

- займ у родных или знакомых;

- деньги инвесторов.

На что идет стартовый капитал

Создание и развития бизнеса требует много затрат.

К ним относится не только закупка первой партии товаров, но и множество других вложений.

- Аренда помещения для хранения продукции;

- Логистические услуги;

- Оплата транспортировки товаров;

- Профессиональное оборудование;

- Юридическое оформление, открытие ИП или ООО;

- Приобретение франшизы, если требуется;

- Оформление различных разрешений;

- Заработная плата сотрудникам на первое время;

- Приобретение первой партии товаров или сырья;

- Оплата рекламной кампании;

- Обучение рабочего персонала;

- Приобретение элементов личного бренда: упаковки, визиток, наклеек, плакатов, табличек и др.;

- Средства на непредвиденные обстоятельства.

Получение стартового капитала без банков

Если вы не хотите брать кредит для стартового капитала, то есть множество способов, как обойтись без него.

- Распространенной практикой является краудинвестинг. Это когда инвестор становится собственником бизнеса, владея долей акций компании.

- Другой способ – краудфандинг. Он подразумевает объединение средств нескольких лиц, чтобы помочь другим в реализации их идей. Зачастую данный способ называют народным финансированием.

- Еще один затратный, но имеющий место, процесс – IPO. Выбрав этот способ, компания предлагает свои акции всем желающим, из частной становится публичной.

- Министерство экономического развития Российской Федерации тоже может помочь в осуществлении бизнес-идеи. Они предлагают финансирование под небольшую процентную ставку. Минус состоит в ограничении займа – до 5 миллионов рублей.

- Получение средств от инвесторов. Такой способ имеет большую популярность, но найти желающих, готовых спонсировать ваш проект не так уж просто. Надо предоставить подробный бизнес-план, красочно обрисовать развитие дела, обозначить выгоду для инвестора.

Получение стартового капитала от государства

Помимо перечисленных способов, можно получить стартовый капитал от государства.

Главное преимущество государственного финансирование состоит в безвозмездности, вам не придется возвращать средства с процентом. Выгода государства заключается в развитии экономики, так как вы предоставите рабочие места и будете платить налоги.

- Грант – деньги с городского или областного бюджета. Сумма такой помощи не может превышать 300 тысяч рублей. Грант могут предоставить, если сам владелец бизнеса готов вложить минимум 50% от требуемой суммы.

- Субсидии для предпринимателей. Их выдают зачастую опытным бизнесменам для расширения их проектов, чтобы те предоставляли еще больше рабочих мест. Субсидии дают для покупки оборудования или других ресурсов. Максимальная сумма достигает 10 миллионов рублей и не более 90% от требуемых вложений.

- Помощь фермерам на развитие сельского хозяйства. Если вы фермер, то государство готово вам помочь и предоставить средства на покупку необходимого оборудования, скота, развитие инфраструктуры.

Получить деньги от государства не так уж просто, потребуется утвержденный бизнес-план, подробно прописанный. В нем обязательно следует указать:

- сумму, возвращённую в будущем посредством налоговых выплат;

- число новых рабочих мест, предоставляемых бизнес-проектом;

- уровень актуальности и востребованности данного вида услуг/товаров.

Кроме бизнес-плана, перед обращением к государству надо заранее зарегистрировать свою предпринимательскую деятельность.

В каждом регионе страны действуют свои программы. Чтобы получить помощь, необходимо участвовать в конкурсе, так как желающих много.

Другие способы получить стартовый капитал

Если вы не хотите обращаться за помощью к банкам, инвесторам или государству, то всегда можно действовать по старинке:

- занять денег у родных или знакомых;

- заработать или накопить самостоятельно.

Рассмотрим первый вариант. Его главный плюс – отсутствие процентов и лояльное отношение. Но, скорее всего, придется договориться о выгоде для родственника, знакомого.

Второй способ еще лучше, не надо ввязываться в долговые обязательства ни перед кем.

Можно продать автомобиль или другую собственность, заработать средства на имеющейся работе или накопить за пару лет.

Советы

Первый совет: чтобы вашу просьбу о финансировании одобрили, следует подготовить подробный бизнес-план:

- укажите цель создания бизнес-проекта, его пользу для общества, государства, экономики;

- напишите сферу и сегмент, почему именно эта отрасль, ее актуальность;

- распишите примерные расходы на закупку, хранение, разработку, сбыт;

- укажите требуемое оборудование и другие ресурсы;

- составьте маркетинговую стратегию;

- распишите конкурентоспособность товара на рынке;

- оцените срок окупаемости;

- укажите количество рабочих мест, которые появятся при реализации проекта;

- составьте список финансовых трат.

Вторым советом является использование различных способов и терпение. Не бойтесь отказов, не дали кредит — ищите инвесторов! Не нашли инвесторов — просите помощи у государства! Действуйте, пытайтесь и не опускайте руки.

И третий совет – учитесь общаться и грамотно просить так, чтобы инвесторы сами хотели отдать вам деньги. Не говорите о своей выгоде, ведите речь о выгоде инвестора: что он получит, почему ему надо вложиться, какую пользу вы принесете.

Вывод

Стартовый капитал можно получить с помощью различных источников, какие именно использовать, решать только вам.

Составьте бизнес-план, рассчитайте примерные затраты и ищите способы получить финансирование. Любой бизнес требует вложений, не бойтесь просить и не стыдитесь этого. Вы можете внести вклад в развитие экономики, государства и принести пользу обществу – это главное. Тем более, какой бы способ вы не выбрали, реализовав свой проект, инвесторы получат выгоду, а вы — прибыль.

Какой источник стартового капитала вам ближе всего? Пишите свой ответ в комментариях и не забудьте поставить оценку статье.

Источник