- Пример функции ДОХОД для анализа доходности инвестиций в Excel

- Как работает функция ДОХОД в Excel?

- Примеры использования функции ДОХОД для анализа облигаций

- Excel для финансиста

- Поиск на сайте

- Расчет простой доходности облигации к погашению

- Как посчитать доходность облигаций?

- Типы облигаций по форме выплаты

- Купонная доходность

- Текущая доходность

- Простая доходность к погашению

- Эффективная доходность к погашению

- Нюансы и полезные советы

Пример функции ДОХОД для анализа доходности инвестиций в Excel

Финансовые показатели облигаций могут быстро рассчитываться в Excel. Для этого используется функция ДОХОД. С ее помощью вычисляется доходность ценных бумаг, по которым периодически выплачиваются проценты (дивиденды).

Как работает функция ДОХОД в Excel?

Облигации – это финансовый инструмент. Предприятие, выпустившее облигации, выступает в роли заемщика. Нуждаясь в привлечении средств, оно выпускает и выбрасывает на рынок такие ценные бумаги. Покупатель облигаций, фактически, является заимодавцем. Ставка купона – это процент, который получает покупатель облигации за то, что предоставил свои средства в пользование.

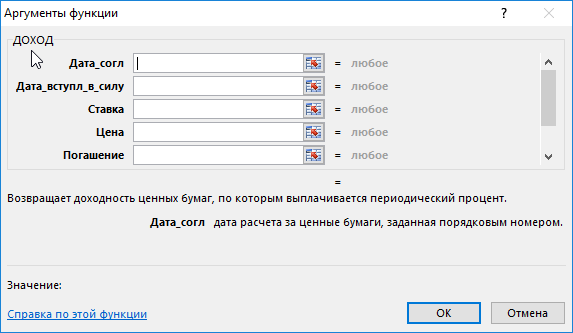

Как рассчитать доходность облигаций в Excel? Для решения данной задачи используется функция ДОХОД. Как и любая другая функция, ее синтаксис состоит из имени и аргументов. В строке формул сначала ставится знак равенства, после прописывается имя функции, а затем заполняем ее аргументы входящими значениями всех необходимых показателей.

Всего аргументов у сложной функции 7. Из них 6 обязательных для заполнения:

- Дата_согл. Расчетный день, когда облигация продана. Дата, когда долговые обязательства переданы покупателю. Не стоит путать ее с датой выпуска облигации.

- Дата_вступл_в_силу. День, когда заем возвращается покупателю. Это срок погашения облигации, когда истекает срок ее действия.

- Ставка. Годовая ставка процентов по облигации. Процент, который получает покупатель ценных бумаг.

- Цена. Показатель определяет цену облигации на 100 рублей номинала.

- Погашение. Стоимость, по которой выкупаются ценные бумаги.

- Частота. Число выплат по облигации в год. Может быть равна 1, 2 или 4.

- Базис. Этот аргумент не является обязательным. Поэтому он заключается в квадратные скобки. Он определяет способ вычисления дней.

Существует 5 видов базиса:

- — 0 – Американский 30/360;

- — 1 – факт/факт;

- — 2 – факт/360;

- — 3 – факт/365;

- — 4 – Европейский 30/360.

Аргументы всегда берутся в круглые скобки. Все они перечисляются по порядку. Между ними ставится знак «;».

Синтаксис функции прописывается следующим образом:

=ДОХОД(дата_согл; дата_вступл_в_силу; ставка; цена; погашение; частота; [базис])

Обязательно учитывать то, что все даты в Excel записываются в виде последовательных чисел. Недопустимо использование текстового формата. За 1 принято 1 января 1900 года. Все последующие даты просто прибавляют число прошедших дней. Поэтому все значения рассчитываются с помощью функции «ДАТА».

Результатом применения функции является определение прибыльности облигаций. Программа может выдать не результат, а знак ошибки #ЧИСЛО! Это происходит в нескольких случаях:

- введены даты без использования функции «ДАТА»;

- значение ставки меньше нуля;

- указана цена меньше или равная нулю;

- погашение указано меньше или равно нулю;

- базис меньше нуля или больше четырех.

Примеры использования функции ДОХОД для анализа облигаций

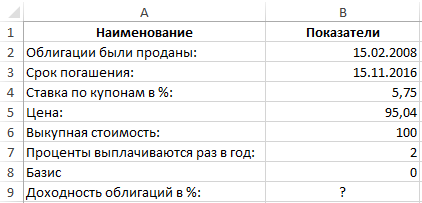

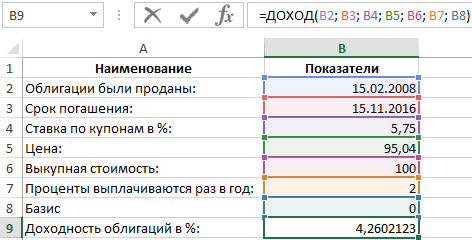

Для вычисления доходности ценных бумаг нужно ввести в первый столбик таблицы все аргументы функции.

Пример 1. Необходимо вычислить доходность облигаций при следующих условиях:

- Облигации были проданы 15 февраля 2008 года.

- Срок погашения – 15 ноября 2016.

- Ставка по купонам определена 5,75%.

- Цена составляет 95.04 номиналов.

- Выкупная стоимость — 100 номиналов.

- Проценты выплачиваются раз в полгода.

- Значение базиса – 0 (30/360).

Последовательно вводите все значения заполняя таблицу с данными:

В ячейку B9 вводите данные для аргументов функции ДОХОД. Формула будет выглядеть так:

Доходность облигаций составляет 4,26%.

Можно вводить формулу с клавиатуры или указывать соответствующие ячейки мышью. При этом прописать имя функции нужно вручную. Затем откройте скобку и последовательно через «пробел» укажите все ячейки, которые должны быть учтены.

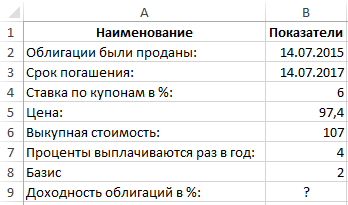

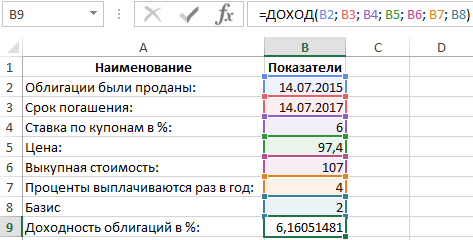

Пример 2. Предприятие продало облигации 14 июля 2015. Установлен небольшой срок их погашения 14 июля 2017. Предлагается ставка 6%. Цена бумаг 97,4 номинальных значений. Стоимость для выкупа – 107 номиналов. Выплата процентов проводится 4 раза в год. Базис 2 – (48/360).

Для вычисления прибыльности облигации введите данные в таблицу по принципу, который стал понятен из примера 1:

В итоговой ячейке B9 приписываем функцию:

Это обозначает, что расчет доходности к погашению облигаций составляет (6,16% х 2года)=12,32%.

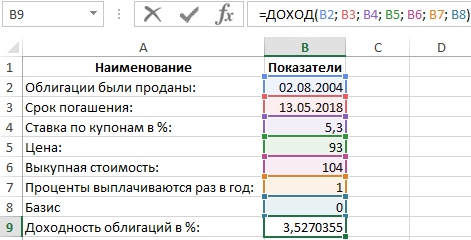

Пример 3. Ценные бумаги проданы 2 августа 2004. Погашение произошло 13 мая 2018. Купонная ставка по ним – 5,3%. Цена бумаг – 93 номинала. Стоимость для выкупа – 104 номинала. Проценты начисляются раз в год. Базис – 0 (30/360).

По аналогии составляем таблицу, используя функцию =ДОХОД():

Прибыльность акций оценена в 3,52%.

С помощью программы Excel удалось всего за несколько минут установить, что самыми прибыльными инвестициями являются облигации из второго примера.

Источник

Excel для финансиста

Поиск на сайте

Расчет простой доходности облигации к погашению

Простая доходность облигации — это доходность, рассчитанная в %годовых и зависящая от суммы купонного дохода по облигации и разницы в стоимости самой облигации в моменты покупки и продажи. От эффективной доходности отличается тем, что в расчёт не принимается возможность реинвестирования полученного купонного дохода в данную облигацию.

Считаю, что простую доходность облигации уместно использовать, если выбранный срок инвестирования в облигацию невысок (например, до 2 лет) и сумма инвестирования невелика. В таком случае полученного купонного дохода просто не хватит для реинвестирования, и эффективную доходность считать нет смысла.

В данном примере разберём расчёт простой доходности облигации к погашению на примере одной из популярных государственных облигаций (ОФЗ) ОФЗ-26218-ПД. Расчёт других облигаций (муниципальных и корпоративных) ничем принципиально не отличается от расчёта доходности ОФЗ.

Пример представлен для случая покупки ОФЗ через брокерскую контору, принцип расчёта доходности так называемых «народных ОФЗ«, приобретаемых через банки, немного другой (есть дополнительные комиссии и условия досрочного возврата) и будет рассмотрен отдельно.

Для расчёта необходимо знать следующие данные:

- номинал облигации (с учётом прошедшей амортизации),

- дату погашения облигации (в этом простом примере не будем рассматривать доходность к оферте),

- ставка купонов (в % годовых),

- сколько купонов в год выплачивается (при равномерной выплате),

- дату последнего выплаченного купона,

- текущая рыночная цена (в % от номинала).

Всю эту информацию можно найти на специализированных сайтах типа rusbonds.ru, cbonds.info, bonds.finam.ru и многих других.

Итак, расчёт простой доходности облигации к погашению ОФЗ-26218-ПД. Это облигация подходит для простого расчёта, так как есть постоянная доходность (размер купона не меняется) и нет амортизации (то есть номинал неизменен). Для случаев амортизируемых облигаций и переменных купонов лучше использовать другие способы, которые рассмотрим отдельно.

В первых строках размещена общая информация об облигации. В ячейке С7 рассчитывается срок до погашения простой формулой «=C6-СЕГОДНЯ()«.

Обратите внимание, что пример сохранён 25.05.2017, в другой день все расчёты будут иными.

В строке 11 рассчитывается число купонов для погашения формулой «=ОКРУГЛВНИЗ(C7/365;0)*C10+1«: вычисляем количество полных лет до погашения, умножаем на количество купонов в год и добавляем 1 (так как последний купон выплачивается в момент погашения).

В строке 13 рассчитывается накопленный купонный доход (НКД) формулой «=(СЕГОДНЯ()-C12)/365*C9*C5«: он зависит от текущей даты, даты последней выплаты купона, купонной доходности и номинала.

С помощью рассчитанного НКД и цены, по которой облигация торгуется на рынке («чистой цены»), рассчитывается так называемая «грязная цена» — стоимость, которую необходимо заплатить за покупку облигации (без учёта брокерских комиссий). Это сумма инвестиций.

В строках 17-20 рассчитывается доход от инвестирования в облигацию ОФЗ, равный доходу от погашения облигации плюс купонный доход за всё время инвестирования.

В строке 22 рассчитана прибыль, равная разности дохода и сумме инвестиций. В строке 23 — она же в процентном виде. Видим, что за время инвестирования сумма инвестиций более чем удвоилась, но срок очень долгий (14 лет) и простая доходность к погашению составила всего лишь 7,35%.

Эту таблицу можно использовать для расчёта простой доходности к погашению любых облигаций, которые имеют фиксированный купон и не предусматривают амортизацию номинала. Для более сложных случаев стоит составить таблицу платежей и поступлений (финансовых потоков) и использовать функцию Excel ЧИСТВНДОХ, как это сделано в следующем примере расчёта эффективной доходности облигации ОФЗ, смотрите соответствующую статью Расчёт эффективной доходности облигации к погашению.

Скачать пример расчёта простой доходности облигации ОФЗ к погашению : doh_obl_prost

Источник

Как посчитать доходность облигаций?

Я хочу попробовать вложиться в облигации, но раньше пользовался только вкладами. Там все понятно, ставка указана в договоре.

В облигациях все выглядит сложнее. Расскажите, пожалуйста, как правильно посчитать доходность по облигации. Она зависит только от размера купона или нет?

Облигации — полезный вид ценных бумаг: доход по ним выше, чем по вкладам. Однако сами по себе эти ценные бумаги сложнее. Давайте разбираться, какие бывают виды доходностей, от чего зависит их величина и как это все посчитать.

Типы облигаций по форме выплаты

Чаще всего встречаются купонные облигации. Купон — это выплата процентов, которая происходит с определенной периодичностью: например, раз в полгода. Даты выплат известны заранее, а вот размер купонов может со временем меняться.

Также бывают дисконтные ценные бумаги: по ним не выплачиваются купоны, но сами бумаги продаются заметно дешевле номинала. Доход можно получить, если цена вырастет или если погасить облигацию по номиналу в конце срока.

Облигации с купоном популярнее, поэтому рассмотрим их на примере типичного представителя — ОФЗ-26217 с погашением 18 августа 2021 года. По состоянию на 2 октября эта облигация стоит 99,3% от номинала, то есть 993 рубля.

Купонная доходность

Это деньги, которые эмитент обязан периодически платить владельцам облигаций. Процентную ставку доходности облигации с купоном посчитать легко:

(Годовые купоны / Номинал) × 100%

Номинал облигации ОФЗ-26217 — 1000 рублей, выплаты производятся каждые полгода в размере 37,4 рубля. Купонная доходность — 7,5% в год.

Облигации далеко не всегда продаются по номиналу: их цена меняется со временем. Поэтому расчет купонной доходности не позволяет точно узнать, сколько инвестор заработает на облигациях.

Текущая доходность

Это более точный показатель, при расчете которого используется не номинал, а чистая цена, — без накопленного купонного дохода. НКД — это часть купона, которая накопилась, но еще не выплачена. Покупая облигацию, нужно заплатить ее владельцу НКД — это как компенсация за то, что он продает ценную бумагу, не получив купон. Зато новый владелец получит весь купон в дату выплаты.

Величина текущей ставки показывает, какой денежный поток дает облигация, купленная по определенной цене.

Формула выглядит так:

(Купонный доход за год / Чистая цена) × 100%

Доходность ОФЗ-26217 равна (74,8 / 993) × 100%, или 7,53% годовых.

Этот показатель выше купонной ставки, так как цена ОФЗ-26217 ниже номинала. Если бы эта ОФЗ стоила дороже номинала, текущая доходность была бы ниже купонной.

Простая доходность к погашению

Многие держат облигации до даты их погашения, когда вместе с последним купоном инвестор получает номинал. Но рассчитать величину доходности облигации на момент погашения можно лишь тогда, когда известен размер всех купонов.

Ставка к погашению рассчитывается по более сложной формуле:

((Номинал − Полная цена покупки + Все купоны за период владения) / Полная цена покупки) × (365 / Количество дней до погашения) × 100%

У ОФЗ-26217 простая доходность к погашению составит ((1000 − 1001,2 + 224,4) / 1001,2) × (365 / 1051) × 100% = 7,74% годовых.

Эффективная доходность к погашению

Если использовать полученные купоны для покупки дополнительных ценных бумаг, можно посчитать ставку дохода по облигациям с реинвестированием купонов — примерно как вклад с капитализацией процентов.

Считается, что купоны вкладываются в новые бумаги по текущей ставке — той, что была первоначально. Это допущение, так как цена меняется со временем и фактическая доходность будет отличаться.

Реинвестировать купон можно, если полученного дохода от купонов хватает на покупку дополнительных ценных бумаг. Получив 37,4 рубля в виде купона по одной ОФЗ-26217, часть облигации федерального займа купить не удастся. А вот если иметь 100 таких бумаг, купонная выплата будет 3 740 рублей. Этого хватит на 3 дополнительные ценные бумаги — и еще останется.

Простой и точный способ узнать эффективную доходность к погашению — воспользоваться облигационным калькулятором на сайте Rusbonds или на сайте Московской биржи. У ОФЗ-26217 этот показатель на 2 октября был равен 7,93% годовых.

Для расчета доходности с помощью облигационного калькулятора необходимо выбрать ценную бумагу из списка, указать дату приобретения и чистую цену без НКД. Калькулятор также покажет текущую и простую процентные ставки к погашению, то есть их необязательно считать вручную. При этом налоги, брокерские и депозитарные комиссии в калькуляторе не учитываются.

Нюансы и полезные советы

Цена на облигацию зависит в том числе от процентных ставок в экономике. Если Центробанк поднимет ставку, инвесторы захотят иметь инструменты с большей доходностью. Они начнут распродавать старые бумаги с постоянным купоном, и те подешевеют. Если ЦБ снизит ставку, на старые облигации вырастет спрос и они подорожают. Чем меньше времени до даты погашения, тем менее чувствительны ценные бумаги к изменениям ключевой ставки.

Выбирая между бумагами государственных займов и корпоративными, важно знать, что наибольшая доходность при прочих равных — у корпоративных облигаций. Более щедрые купоны по сравнению с государственными — это премия за риск потерять вложенные деньги, если дела у компании пойдут плохо. Если у бумаги необычно большие купоны или цена упала намного ниже номинала, значит, велики шансы лишиться денег.

Купонный доход по одним корпоративным облигациям облагается НДФЛ, по другим — нет. Список бумаг со льготным налогообложением можно посмотреть на сайте Московской биржи. Сравнивая доходность ОФЗ, корпоративных бумаг и вкладов, помните про НДФЛ.

С полученного вами НКД могут удержать налог. Лучше продавать облигацию, когда по ней выплачен купон или НКД минимальный. Также налог взимается, если продать облигацию дороже цены покупки или купить ее дешевле номинала и дождаться погашения по номиналу.

Простой вариант увеличить доход от вложений — открыть ИИС и использовать вычет на взносы. Возврат НДФЛ повысит доходность инвестиций на несколько процентных пунктов в год, а вычет можно внести на ИИС и купить дополнительные активы.

Хорошо, если брокер разрешает получать купоны на банковский счет, а не зачисляет их на ИИС. Тогда купоны можно будет самостоятельно внести на ИИС и получить потом вычет и с этих денег.

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.

Источник