ФАКТОРЫ, ВЛИЯЮЩИЕ НА ПРИВЛЕЧЕНИЕ ПРЯМЫХ ИНОСТРАННЫХ ИНВЕСТИЦИЙ В РФ НА СОВРЕМЕННОМ ЭТАПЕ РАЗВИТИЯ ЭКОНОМИКИ

Необходимым условием развития современной экономики является высокая инвестиционная активность, в связи с чем важную роль как на макро-, так и на микро- уровне играют иностранные инвестиции.

Инвестиции предполагают дополнительные средства и возможности для основания, развития и поддержания деятельности организации. Так, увеличение количества выпускаемой продукции (услуг), улучшение ее качества, найм высококвалифицированных сотрудников, приобретение инновационных методов производства товаров — это и многое другое, способствует увеличению спроса на продукцию данного производителя, тем самым порождается конкуренция, что позволяет увеличить качество и доступность товара или услуги на рынке.

Также инвестиции позволяют конкурировать не только с отечественной продукцией, но и с импортной, тем самым позволяя стране быть более самодостаточной, что в нынешней мировой ситуации — крайне важно. Амортизационные отчисления и отечественные инвестиции не способны «утолить» инвестиционный голод, сложившийся в России на современном этапе (48,2 % износа основных фондов на 2013 год). Именно это прежде всего обуславливает необходимость привлечения иностранных инвестиций.

Прежде чем рассматривать сложившуюся ситуацию с притоком иностранных инвестиций в России и в мире, необходимо понимать, что представляют собой прямые иностранные инвестиции, а также какими нормативно-правовыми актами они регламентируются.

В Российской Федерации основным законом, регулирующим иностранные инвестиции является Федеральный Закон №160-ФЗ «Об иностранных инвестициях в Российской Федерации». Он определяет основные права и гарантии иностранных инвесторов на инвестиции, получение от них прибыли и дохода, а также условия предпринимательской деятельности иностранных инвесторов на территории РФ.

Согласно определению, данному в законе иностранные инвестиции — это вложение иностранного капитала в объект предпринимательской деятельности на территории РФ в виде объектов гражданских прав, в том числе денег, ценных бумаг, иного имущества, имущественных прав, имеющих денежную оценку исключительных прав на результаты интеллектуальной деятельности, а также услуг и информации.

Также в законе определено понятие прямой иностранной инвестиции — приобретение иностранным инвестором не менее 10 процентов доли в уставном капитале коммерческой организации, созданной или вновь создаваемой на территории РФ в форме хозяйственного товарищества или общества в соответствии с гражданским законодательством РФ; вложение капитала в основные фонды филиала иностранного юридического лица, создаваемого на территории РФ; осуществление на территории РФ иностранным инвестором как арендодателем финансовой аренды (лизинга) некоторого оборудования [1].

Прямые иностранные инвестиции играют значимую роль в экономике любого государства – Россия не исключение. На сегодняшний день проблема с привлечением иностранных инвестиций крайне опасна и поиск решения наиболее актуален, поскольку объем прямых иностранных инвестиций в 2014 году в Россию снизился на 70% (до 19 млрд. дол. США), что освещено в докладе Конференции ООН по торговле и развитию (UNCTAD).

В качестве возможных причин выхода России из десятки лидеров по привлечению иностранных инвестиций, участники конференции выделяют, прежде всего, экономические санкции против России, а также отрицательные перспективы роста экономики.

Объем прямых иностранных инвестиций в экономику Российской Федерации представлен в таблице 1 [2].

Таблица 1.

Объем ПИИ в РФ

| Год | 2008 | 2009 | 2010 | 2011 | 2012 | 2013 |

| Миллионов долларов | 74 783 | 36 583 | 43 168 | 55 084 | 50 588 | 79 262 |

Действительно, большая часть нефте- газовых инвесторов отказалась либо заморозила свои инвестиционные проекты, в связи с нестабильной геополитической ситуацией в мире в целом и вокруг России в частности. Однако, рассматривая возможные причины снижения объема инвестиций в Российскую Федерацию, следует учитывать не только негативные события 2014 года, но и положительные – 2013, а именно рост объема иностранных инвестиций, за счет того, что значительная часть иностранных инвестиций была получена за счет сделки «Роснефти» по ТНК-BP, также упадок объема зарубежных инвестиций вызван окончанием масштабных строек и крупных инвестиционных проектов.

По мнению управляющего активами УК «Фонд Магута» Платона Магуты, снижение объема инвестиций в Россию по большей части обусловлено, не только геополитическим фактором, но и негативной макроэкономической конъюнктурой в стране, структурными проблемами, а, главным образом, оттоком капитала из развивающихся рынков. Стабилизация ситуации в лучшем случае может произойти во второй половине 2015, а в худшем в конце 2016 года. Его мнение основывается с учетом инвестиционной активности ожидаемой к 2018 году, в преддверии Чемпионата мира по футболу в РФ, а так же подачи газа в КНР по газопроводу «Сила Сибири».

Исходя из этого можно сказать, что на данном этапе инвесторы ожидают стабилизации ситуации на мировой арене с целью снижения рискованности вложения средств в Российскую экономику и максимизации прибыли своих вложений.

В 2011 году исследование, проведенное аудиторской консалтинговой компанией «Эрнст энд Янг» заключила, что Россия привлекательна для инвесторов перманентно растущим внутренним рынком. В этом исследовании участвовало 205 руководителей международных компаний, 70% которых оценило Россию, как достаточно инвестиционно привлекательную страну, а 30% и вовсе признали ее как очень привлекательную, что является высоким результатом. Также в ходе этого исследования были выделены факторы, благотворно влияющие на инвестиционную привлекательность РФ:

— доступная рабочая сила;

— развитая и совершенствующаяся логистическая сеть;

— возможности для роста производительности деятельности существующих предприятий [3].

Однако, следует отметить ряд негативных факторов, отталкивающих зарубежных инвесторов:

— забюрократизированность (как одну из важнейших причин ее выделяет 25% зарубежных инвесторов);

— крайне высокий уровень коррупции в стране (21%);

— недостаточное количество международных проектов (20%).

В качестве современных актуальных проблем привлечения прямых иностранных инвестиций в российскую экономику, респондентами так же были выделены:

— жесткое регулирование (6%);

— сложность лицензирования (8%);

— работа на внутреннем рынке (10%).

Исходя из выделенных проблем, можно обозначить очевидные и вполне логичные меры, применение которых будет способствовать привлечению прямых иностранных инвестиций [4].

В первую очередь необходимо:

— повышение эффективности законодательства в сфере борьбы с коррупцией;

— упрощение административных процедур в процессе создания и деятельности предприятий;

— создание прозрачности в системе государственного регулирования предпринимательства;

— выход на внешние рынки.

Таким образом, подводя итог, прежде всего, следует отметить острую необходимость прямых иностранных инвестиций для экономики России. Создавшаяся достаточно непростая геополитическая ситуация в мире самым непосредственным образом влияет на мировую экономику (и Россия здесь не исключение) и тормозит ее развитие. Это нельзя не учитывать при исследовании проблем поступивших вложений иностранных инвесторов и их будущих перспектив, однако также нельзя утверждать, что сложившаяся ситуация в Российской Федерации в полной мере связана лишь с экономическими санкциями. Для увеличения, а может и приумножения прямых иностранных инвестиций в Российскую экономику, прежде всего, следует решить проблемы, связанные с инвестиционной привлекательностью страны. По мере упразднения всевозможных барьеров и улучшения инвестиционного климата положение российской экономики начнет меняться в лучшую сторону.

Список литературы:

- Федеральный Закон «Об иностранных инвестициях в Российской Федерации» № 160-ФЗ от 09.07.19991 // СПС КонсультантПлюс.

- Доклад Конференции ООН по торговле и развитию UNCTAD [Электронный ресурс]: // UNCTAD URL: (дата обращения: 18.02.2015).

- Кандалинцев В.Г. Страны БРИКС в потоках прямых иностранных инвестиций // Восточная аналитика. — 2012. — № 3.

- Коломыц О.Н. Прямые иностранные инвестиции как необходимое условие модернизации российской экономики // Международный научно-исследовательский журнал. – 2015. – 2-3(33). – С. 41-42.[schema type=»book» name=»ФАКТОРЫ, ВЛИЯЮЩИЕ НА ПРИВЛЕЧЕНИЕ ПРЯМЫХ ИНОСТРАННЫХ ИНВЕСТИЦИЙ В РФ НА СОВРЕМЕННОМ ЭТАПЕ РАЗВИТИЯ ЭКОНОМИКИ» description=»Прямые иностранные инвестиции являются ключевым элементом в международной экономической интеграции, поскольку именно с их помощью создаются прямые, стабильные и длительные связей между экономиками разных стран. В связи с чем авторами обоснована важность и необходимость привлечения прямых иностранных инвестиций для развития всех уровней экономики.» author=»Коломыц Оксана Николаевна, Самойлин Вадим Александрович » publisher=»БАСАРАНОВИЧ ЕКАТЕРИНА» pubdate=»2017-03-07″ edition=»ЕВРАЗИЙСКИЙ СОЮЗ УЧЕНЫХ_27.06.2015_06(15)» ebook=»yes» ]

Источник

Факторы, способствующие и препятствующие притоку иностранных инвестиций в российскую экономику

II. Основные понятия и экономический смысл инвестиций.

III. Необходимость инвестиций для российской экономики IV. Инвестиционный кризис в Российской экономике. V. Оценка факторов, влияющих на инвестиционный климат

1. Природные ресурсы и инфраструктура

3. Макроэкономические показатели.

4. Состояние государственного долга.

5. Государственное управление и экономическая политика 6. Права собственности и корпоративное управление 7. Законодательство и судебная защита 8. Соблюдение обязательств по контрактам 9. Виртуальная экономика и структурная политика 10. Преступность и коррупция 11. Налоговый режим 12. Банковская система. Институты финансового рынка 13. Проблемы адекватного бухгалтерского учета 14. Политика местных властей 15. Различия в инвестиционном климате для местных и иностранных инвесторов

16. Проблемы развития «Новой» экономики.

17. Экономическая политика по регулированию прямых иностранных инвестиций.

Целью данной работы является исследование факторов, влияющих на инвестиционный климат России. Оценка этих факторов с точки зрения благоприятствования иностранным инвестициям. Делается попытка выделить основные тенденции улучшения инвестиционного климата, а также дать анализ главным проблемам, которые сохраняются на протяжении всего периода развития цивилизованной экономики в России.

II. Основные понятия и экономический смысл инвестиций.

В современном мире многообразных и сложных экономических процессов и взаимоотношений между гражданами, предприятиями, финансовыми институтами, государствами на внутреннем и внешнем рынках острой проблемой является эффективное вложение капитала с целью его приумножения, или инвестирование. Экономическая природа инвестиций обусловлена закономерностями процесса расширенного воспроизводства и заключается в использовании части дополнительного общественного продукта для увеличения количества и качества всех элементов системы производительных сил общества.

Инвестиции принято подразделять на:

— целевые банковские вклады,

— паи, акции и другие ценные бумаги;

— движимое и недвижимое имущество;

— имущественные права, связанные с авторским правом, опытом и другими видами интеллектуальных ценностей; совокупность технических, технологических, коммерческих и иных знаний, оформленных в виде технической документации, навыков и производственного опыта, необходимого для организации того или иного вида производства, но не запатентованного (“ноу-хау”); права пользования землей, водой, ресурсами, домами, сооружениями, оборудованием, а также иные имущественные права и другие ценности.

2. В отношении объектов вложения инвестиции подразделяются на

— реальные инвестиции, или вложения средств в материальные (здания, сооружения, оборудование и т.п.).

— нематериальные активы (патенты, лицензии, ”ноу-хау”, научно-технические и проектно-конструкторские работы в виде документации, программные средства и т.п.). Сюда же можно отнести и инвестиции в человеческий капитал — это любое действие, которое повышает квалификацию и способность персонала, и в конечном счете повышающее производительность их труда.

— финансовые инвестиции, или вложения средств в различные финансовые инструменты — ценные бумаги, депозиты, целевые банковские вклады.

3. По характеру участия в инвестиционном процессе инвестиции подразделяются на:

— прямые, предполагающие непосредственное участие инвестора в выборе объекта инвестирования и вложении средств, при этом инвестор непосредственно вовлечен во все стадии инвестиционного цикла, включая прединвестиционные исследования, проектирование и строительство объекта инвестирования, а также производство конечной продукции. Прямой иностранной инвестицией, в соответствии с российским законодательством считается приобретение иностранным инвестором не менее 10 процентов доли в уставном капитале коммерческой организации

— косвенные, осуществляемые через различного рода финансовых посредников (инвестиционные фонды и компании) аккумулирующих и размещающих по своему усмотрению наиболее эффективным образом финансовые средства.

4. Кроме того, инвестиции бывают частными, государственными и иностранными.

В соответствии с российским законодательством под иностранными инвестициями понимаются все виды имущественных и интеллектуальных ценностей, вкладываемых иностранными инвесторами в объекты предпринимательской и др. видов деятельности с целью получения прибыли. Объектами иностранных инвестиций могут выступать: вновь создаваемые и модернизируемые основные фонды и оборотные средства во всех отраслях и сферах народного хозяйства, ценные бумаги, целевые денежные вклады, научно-техническая продукция, права на интеллектуальные ценности, имущественные права.

Пример иностранного инвестирования в Российскую экономику.

26 июня 2001 переговоры, длившиеся почти 2 года, завершились подписанием договора между «РОСНО», АФК «Система» и страховой группой Альянс (Allianz AG) о покупке Альянсом 45% акций «РОСНО». Это событие стало началом интенсивного сотрудничества между ведущим страховщиком самой большой страны мира и одним из крупнейших мировых финансово-страховых концернов. Обе компании с самого начала восприняли этот союз как равноценное партнерство, в которое каждая из сторон вносит что-то особенное и ценное. «РОСНО» вносит понимание специфики российского страхового рынка, а также динамичной и комплексной бизнес-среды. Альянс вносит наработанный опыт международного страхования, ноу-хау и технологии, накопленные в течение более чем столетней работы в различных странах (т. е. вложение нематериальных активов)

Обе компании превосходно дополняют друг друга, глобальное сочетается с локальным. В этом изначально заложена твердая основа для успешного сотрудничества. Первым шагом на пути сотрудничества Альянса и Росно явилось создание проектной группы. Целью группы является ноу-хау трансферт к Росно и обширные консультации во всех важных областях страхования, т.е. в области продаж, разработки страховых продуктов, финансов, информационных технологий, персонала.

III. Необходимость инвестиций для российской экономики

Спад в инвестиционной сфере в ходе затянувшегося трансформационного кризиса в России был наиболее глубоким и драматическим. Если в 1998 г., когда снижение производства было наибольшим, ВВП, согласно официальной статистике, составлял 61%, объем промышленного производства — 50% по отношению к уровню 1991 г., то инвестиции в основной капитал достигали только 25%, в том числе прямые инвестиции производственного назначения — всего лишь 15% от уровня 1991 г.

Преодоление инвестиционного кризиса приобретает особую важность как в текущем, так и стратегическом аспектах. Текущая потребность в инвестициях связана с крайней изношенностью оборудования. В среднем по стране износ основных производственных фондов составляет 40,4%, при этом в нефтедобыче и электроэнергетике — более 50, в нефтепереработке — 75, в газопереработке — 80%. Если доля полностью изношенных основных фондов в целом по стране равна 12,5%, то в подотраслях ТЭК она колеблется от 22 до 38%’. К 2000 г. выработали ресурс 17% мощностей электростанций России, около 25% оборудования электрических подстанций также достигло предельного срока службы.

| Степень износа основных фондов в % на начало года | 1996 | 1997 | 1998 | 1999 | 2000 |

| Промышленность в целом | 48,5 | 50,5 | 52,4 | 52,9 | 52,4 |

| Легкая промышленность | 51,8 | 54,4 | 54,9 | 55,7 | 54,2 |

| Машиностроение и металлообработка | 50,1 | 52,3 | 53,2 | 53,3 | 55,3 |

| Промышленность строительных материалов | 49,2 | 51,7 | 53,6 | 54,2 | 53,7 |

| Химическая и нефтехимическая *промышленность* | 60,0 | 62,0 | 62,6 | 60,9 | 60^2 |

| Сельское хозяйство | 41,1 | 43,7 | 46,9 | 48,8 | 50,4 |

| Топливная промышленность | 52,6 | 54,2 | 54,7 | 52,6 | 50,2 |

| Цветная металлургия | 48,7 | 51,3 | 52,0 | 49,1 | 44,5 |

| Пищевая промышленность | 45,7 | 46,9 | 44,5 | 39,9 | 38,3 |

| Электроэнергетика | 47,4 | 48,6 | 49,4 | 50,4 | 51.6 |

| Черная металлургия | 48,9 | 52,0 | 53,1 | 53,0 | 53,5 |

| Лесная, деревообрабатывающая | 51,1 | 54,9 | 55,2 | 51,6 | 48,7 |

| Строительство | 37,4 | 37,9 | 35,6 | 40,7 | 44,6 |

| Транспорт | 41,4 | 43,6 | .44,3 | 45,0 | 47,8 |

Ближайшие годы станут критическими с точки зрения обновления оборудования в электроэнергетике. А в стратегическом аспекте инвестиции сейчас выступают ключевым звеном, определяющим решение всего комплекса проблем развития страны и модернизации экономики и прежде всего достижения устойчивого экономического роста и повышения конкурентоспособности отечественного производства на внутреннем и мировом рынках. При этом особое значение приобретает структурный поворот от производства и экспорта топливно-энергетических ресурсов к развитию высокотехнологичных и инновационноемких обрабатывающих отраслей.

IV. Инвестиционный кризис в Российской экономике.

Динамика инвестиций в основной капитал до 2002 в целом производила оптимистическое впечатление. В 2000 г. темп роста инвестиций достиг своеобразного рекорда -17,4%. В 2001 г. он снизился, составив все же весомую величину, равную 8,7%. В середине 2002 г. объем инвестиций в основной капитал примерно на 15% превысил уровень предкризисного 1997 года. Стала несколько повышаться доля инвестиций в основной капитал в ВВП.

Несмотря па некоторые благоприятные явления, сложившаяся ситуация не только не дает пока оснований для самоуспокоенности, по вызывает нарастающую тревогу.

Во-первых, увеличение инвестиции начинается с очень низкого исходного уровня, обусловленного длительным и тяжелым спадом.

Во-вторых, несмотря на повышение их доли в ВВП, она остается весьма низкой: 14-18%».

Кроме того, доля инвестиций в основной капитал и в целом валового накопления в составе российского ВВП заметно отстает от доли валовых сбережений, что отражает, в частности, бегство капитала из страны.

В-третьих, по данным за 9 месяцев 2002 г., наметилось значительное сокращение темпов роста инвестиций в основной капитал и отставание их от динамики важнейших показателен производства.

В-четвертых, абсолютная сумма прямых отечественных инвестиций резко отстает от потребности в них. По расчетам Минэкономразвития РФ, в течение ближайших 15 лет необходимы ежегодные инвестиции в реальный сектор экономики в объеме порядка 3 трлн. руб.Фактически же они составили в 2001 г. почти вдвое меньшую величину — 1599,5 млрд. руб.

В-пятых, Обращает на себя внимание исключительно низкий вес банковских кредитов в финансировании инвестиций — 3,5% (без кредитов иностранных банков — только 2,9%). При этом немногим более 30% предоставленных кредитов приходится на ссуды сроком более одного года и их сумма составляет порядка 20% по отношению к величине прямых инвестиций. Трансформация сбережений в инвестиции и межотраслевой перелив инвестиционных ресурсов по банковской линии чрезвычайно малы. Слабый фондовый рынок также не способен пока выполнять эти функции.

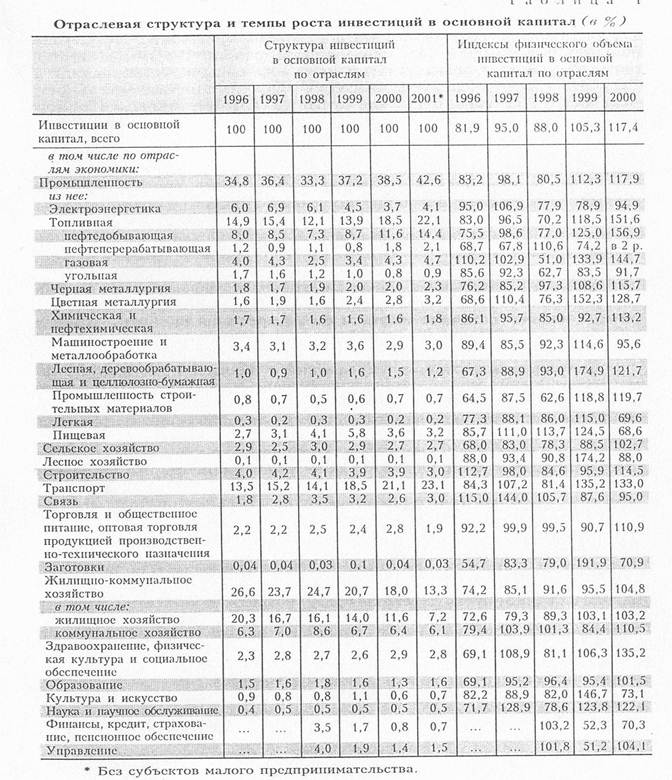

В-шестых, весьма неоднородна межотраслевая структура инвестиций: разные отрасли обеспечены ими весьма неравномерно и эта неравномерность пока усиливается (Тб. №1). Наиболее существенно увеличиваются инвестиции в топливную промышленность и в транспорт. Доля всех инвестиций в топливную промышленность составила в 2000 г. 18,5% (около ‘/2 инвестиций в промышленность), в транспорт — 21,1%. В 2001 г. соответствующие показатели составили 22,1%, 52 и 23,1%. Иными словами, структура инвестиций консервирует экспортно-сырьевую направленность развития российской экономики, до сих пор не став фактором ускоренного развития обрабатывающей промышленности.

Таким образом отечественные инвестиции не удовлетворяют всех потребностей российской экономики. Иностранные инвестиции в этом свете становятся важным фактором экономического роста. Но и в сфере иностранного инвестирования основные тенденции настораживают: хотя суммарный приток капитала в Россию из года в год растет, объем и доля прямых иностранных инвестиций сокращаются. В 2001 г. удельный вес прямых иностранных инвестиций снизился до 27,9% общего их объема, тогда как в 2000 г. составлял 40,%, а в 1999 г. — 44,6%. В накопленном же иностранном капитале, который к концу 2001 г. составил 35,6 млрд. долл., доля прямых инвестиций достигает 51%. Портфельные инвестиции ежегодно растут в разы (в 4,5 раза в 2001 г. по сравнению с 2000 г.), но доля их остается едва заметной (3,2% в 2001 г.). Преимущественная же часть приходится на прочие инвестиции, главным образом на торговые и прочие кредиты (12,9 и 55,4% соответственно в 2001 г.). В 2001 г. прямые иностранные инвестиции составили менее 7,5% прямых отечественных инвестиций. В развитых же странах мира на иностранные вложения приходится 12-13% общего объема инвестиций.

Наблюдаемое распределение инвестиций по отраслям и секторам промышленности, где значительная доля приходится на ТЭК, транспорт, торговлю и пищевую промышленность, свидетельствует об острой стадии «голландской болезни», что в условиях значительного износа основного капитала создает угрозу падения производственного потенциала экономики, — как по объему и разнообразию выпускаемой продукции, так и по сложности используемых технологий. Это, в свою очередь, ведет к еще большей зависимости от конъюнктуры цен на мировых сырьевых рынках, снижает конкурентоспособность и влияние экономики в мире.

V. Оценка факторов, влияющих на инвестиционный климат

Понятие инвестиционный климат характеризует степень благоприятности ситуации, складывающейся в той или иной стране по отношению к инвестициям, которые могут быть сделаны в страну. Оценка инвестиционного климата основывается на анализе факторов, определяющих инвестиционный климат и способствующих экономическому росту. В их числе этих факторов:

· природные ресурсы и состояние экологии;

· качество рабочей силы;

· уровень развития и доступность объектов инфраструктуры;

· политическая стабильность и предсказуемость, вероятность возникновения форс-мажорных обстоятельств;

· макроэкономическая стабильность: состояние бюджета, платежный баланс, государственный, в том числе внешний долг;

· качество государственного управления, политика центральных и местных властей;

· законодательство, полнота и качество в плане регулирования экономической жизни, степень либеральности;

· уровень соблюдения законности и правопорядка, преступность и коррупция;

· защита прав собственности, уровень корпоративного управления;

· обязательность партнеров при исполнении контрактов;

· качество налоговой системы и уровень налогового бремени;

· качество банковской системы и других финансовых институтов; доступность кредитования;

· открытость экономики, правила торговли с зарубежными странами;

· административные, технические, информационные и другие барьеры входа на рынок.

Рассмотрим подробнее каждый из факторов и оценим его благоприятность в отношении иностранных инвестиций.

Источник