- Если флп не ведет свою деятельность

- Организация не ведет деятельность в течение 3 лет, расчетный счет в банке открыт, на нем есть деньги, но операции по нему не проводятся. Если организация не сдаст отчетность в налоговый орган, произойдет ли автоматическое исключение её как недействующего юридического лица из государственного реестра юридических лиц и какие штрафные санкции могут при этом последовать?

- ИП не вело деятельность: надо ли платить налог?

- Можно ли не вести деятельность после регистрации?

- Сколько отсчитывается в бюджет при отсутствии деятельности?

- Взносы за себя

- Взносы по режиму

- Как отчитываться ИП, при отсутствии деятельности?

- Если ИП не ведет деятельность

- Подробнее о налогах

- Взносы платить надо всегда

- Отчеты никто не отменял

- Приостановить деятельность, закрыть ФЛП, вернуться на упрощёнку

- Как приостановить деятельность ФЛП

- Коротко — как закрыть ФЛП

- Как узнать, что перевели на другую группу

- Как вернуться на упрощёнку

- Как доказать, что задолженность по налогам возникла не по моей вине

Если флп не ведет свою деятельность

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Организация не ведет деятельность в течение 3 лет, расчетный счет в банке открыт, на нем есть деньги, но операции по нему не проводятся.

Если организация не сдаст отчетность в налоговый орган, произойдет ли автоматическое исключение её как недействующего юридического лица из государственного реестра юридических лиц и какие штрафные санкции могут при этом последовать?

Правоспособность юридического лица возникает в момент его создания и прекращается в момент внесения записи о его исключении из единого государственного реестра юридических лиц (далее — ЕГРЮЛ) (п. 3 ст. 49 ГК РФ).

Положениями Федерального закона от 08.08.2001 N 129-ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей» (далее — Закон N 129-ФЗ) органу, осуществляющему государственную регистрацию юридических лиц, предоставлено право принимать решения об исключении из ЕГРЮЛ юридических лиц, фактически прекративших свою деятельность. Порядок такого исключения установлен ст. 21.1 Закона N 129-ФЗ.

Для принятия регистрирующим (налоговым) органом решения об исключении недействующего юридического лица из ЕГРЮЛ необходимо одновременное наличие двух условий (п. 1 и п. 2 ст. 21.1 Закона N 129-ФЗ): юридическое лицо, в течение последних 12 месяцев, предшествующих моменту принятия регистрирующим органом соответствующего решения, не представляло документы отчетности, предусмотренные законодательством РФ о налогах и сборах, и юридическое лицо, в течение указанного срока, не осуществляло операций хотя бы по одному банковскому счету.

По смыслу ст. 21.1 Закона N 129-ФЗ исключение недействующего юридического лица из ЕГРЮЛ является правом, а не обязанностью регистрирующего (налогового) органа. Иными словами, само по себе то обстоятельство, что организация не осуществляет деятельность и не представляет отчетность, не означает, что в связи с этим она будет исключена из ЕГРЮЛ.

Кроме того, наличие оснований для «административной» ликвидации не освобождает организацию и ее должностных лиц от ответственности за неисполнение обязанностей, предусмотренных законодательством. Так, за непредставление налоговому органу сведений, необходимых для осуществления налогового контроля, а также за непредставление декларации организация может быть привлечена к налоговой ответственности по ст. 126 и ст. 119 НК РФ, а ее должностные лица — к административной ответственности (ст. 15.6, ст. 15.5 КоАП РФ).

Рекомендуем Вам ознакомиться со следующими материалами:

— Энциклопедия решений. Исключение недействующего юридического лица из ЕГРЮЛ по решению регистрирующего органа;

— Энциклопедия решений. Ответственность за непредставление налоговой декларации (п. 1 ст. 119 НК РФ).

Эксперт службы Правового консалтинга ГАРАНТ

член Палаты налоговых консультантов Медведь Светлана

Ответ прошел контроль качества

13 февраля 2014 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

Источник

ИП не вело деятельность: надо ли платить налог?

«ИП не вело деятельность: что делать» примерно так звучит главный вопрос в период пандемии. Многие бизнес-проекты потерпели потери, кто-то смог быстро оправиться и приспособиться к новым условиям, а кому-то пришлось даже приостанавливать или заканчивать свою деятельность.

В данной статье мы подробно рассмотрим, когда можно не вести деятельность, какие существует за это взносы и отчеты.

Можно ли не вести деятельность после регистрации?

В соответствии с определением предпринимательской деятельности, которое приведено в ГК РФ. Это право на осуществление определенной деятельности в рамках закона, но не обязанность. Соответственно, при регистрации в качестве предпринимателя можно и не вести бизнес. Но стоит быть готовым к несению определенных убытков, а именно:

- Обязательная сдача отчетности;

- Внесение страховых выплат за себя.

Если предприниматель по какой-либо причине не может больше осуществлять реальную деятельность, то, чтобы избавиться от лишних расходов, проще всего написать заявление и закрыть ИП. А потом, после налаживания дел, можно снова зарегистрироваться в качестве предпринимателя.

Сколько отсчитывается в бюджет при отсутствии деятельности?

Существует две категории платежей, которые обязан осуществлять предприниматель. Это страховые взносы за себя, которые мы уже упоминали выше, и уплата налогов в соответствии с выбранным режимом работы.

Взносы за себя

Несмотря на отсутствие реальной деятельности и дохода, предприниматель все равно обязуется выплачивать этот вид взносов не позднее 31 декабря. Размер выплат фиксируется. На 2020 год эта сумма составляет 40 874 рубля.

В течение каждого года размер взносов увеличивается. На данный момент Министерство финансов уже разработало план на следующие 4 года.

На 2021 году страховые взносы на медицинское и пенсионное страхование будут заморожены на уровне страховых взносов 2020 года — 32 448 рублей (ОПС), и 8 426 рублей (ОМС).

В 2022 и 2023 годах они будут повышены, но незначительно. Страховые взносы (ОПС) в 2022 и 2023 годах привяжут к предварительному темпу роста среднемесячной зарплаты работников организации и поэтому они составят 34 445 рублей в 2022 году и 36 723 рубля в 2023 году.

Увеличение ставок на медицинское страхование решили привязать к предварительно подсчитанному росту инфляции в 4%. Исходя из этой цифры на ОМС в 2022 году придется перевести 8 766 рублей и 9 119 рублей в 2023 году.

Эти взносы учитываются при начислении страховой пенсии, поэтому это можно рассматривать как вложение в светлое будущее, а не просто налоги.

Но стоит обратить внимание на то, что это не является гарантом получения высокой пенсии.

Существуют условия, при появлении которых страховые взносы могут временно прекратиться. К ним относят:

- Уход за ребёнком в течение 1,5 лет;

- Уход за инвалидом первой группы или ребёнком-инвалидом;

- Уход за пожилым гражданином, возраст которого более 80 лет;

- Военный призыв.

Если предприниматель понимает, что есть вероятность возникновения подобных ситуаций, то стоит заранее позаботиться о прекращении начислений.

Также, в качестве другого варианта, специалисты предлагают переход на НПД (налог на профессиональный доход). В этом режиме взносы платятся добровольно.

Взносы по режиму

Как платить налоги по режиму, если ИП не ведет деятельность. Здесь все зависит от того, на каком режиме работает предприниматель.

При работе на ОСНО, ЕСХН и УСН налоги уплачиваются только при наличии дохода. Таким образом, если ИП не работал месяц, предприниматель не получил прибыли, то и уплачивать налоги не требуется.

Если, предприниматель работает на ПСН или ЕНВД, то придется уплачивать заранее зафиксированную сумму потому, что эти системы налогообложения делают вычеты не из реального, получаемого дохода, а из рассчитываемого.

Причем здесь также учитываются другие параметры, например, наличие и количество сотрудников, транспорт, площадь используемого помещения и т.д.

Поэтому специалисты не рекомендуют сразу регистрироваться на ЕНВД или ПСН, если есть вероятность того, что не получится сразу начать работать после регистрации.

Как отчитываться ИП, при отсутствии деятельности?

Сдача налоговых деклараций предусматривается на всех вариантах систем налогообложения, кроме патентной.

Обратите внимание. Декларации по НДС подаются исключительно в электронном виде, заверенные электронной цифровой подписью. Единственное, на режиме ОСНО предприниматели могут подать единую упрощенную декларацию. Для нее разрешен бумажный формат.

Работая в системе ОСНО, УСН или ЕСХН декларации могут быть нулевыми то, есть нет налога к уплате и возврату. На ЕНВД это тоже действует, но в данном режиме предприниматель обязан доказать, что в указанный период нет физического показателя.

Что касается отчетности по страховым взносам, то они уплачиваются только по работникам и за себя. То есть если у предпринимателя отсутствует штат сотрудников, а взносы за себя уплачиваются, то сдавать дополнительную отчетность не требуется.

Исходя из всех перечисленных критериев, можно прийти к выводу, что создавать ИП заранее при отсутствии физической деятельности не следует. А если лицо все-таки это сделало, то лучше всего работать в режиме УСН так как там выплаты осуществляются исходя из реальных доходов.

Обратите внимание. Если ИП не ведет деятельность и затем закрывается, все задолженности по налогам и взносам переносятся на лицо, которое открывало ИП. Далее все долги могут быть списаны в судебном порядке.

Источник

Если ИП не ведет деятельность

Подробнее о налогах

Если вы по своей система налогообложения платите только налог с дохода (например, на УСН), которого у вас не было, то, следовательно, вам ничего платить не надо. Никому об этом сообщать тоже не надо. Вы просто его не платите.

Если вы платите ЕНВД, то также не платите налог. Право на неуплату подтверждается ежеквартально нулевой декларацией.

Но будучи ИП, вы можете платить и другие налоги. И есть вероятность, что и при отсутствии предпринимательской деятельности, вы все равно должны их платить.

Так, по закону ИП платит земельный налог, транспортный налог и имущественный налог, если владеет землей, транспортом или недвижимостью. Обязательство по уплате этого налога возникает у вас с момента приобретения данного имущества. И приостановка вами предпринимательской деятельности никак не отменяет этой обязанности.

Вы можете не платить имущественный налог, если платите налоги по УСН или ЕНВД, а это имущество используете в бизнесе. Но если это недвижимость, налог на которую рассчитывается по ее кадастровой стоимости, то налог все равно платится.

На транспортный налог вообще нет никаких льгот и освобождений, кроме некоторых региональных льгот для ИП на ЕСХН.

Земельный налог также платится всегда.

Взносы платить надо всегда

Итак, ведете вы свою деятельность или не ведете, страховые взносы вы платите всегда. Закон, по сути, не интересуется, чем вы заняты, но раз вы зарегистрировали себя в статусе ИП, то взяли на себя и обязательства по обязательным страховым пенсионным и медицинским взносам. Фиксированные взносы платятся в полном объеме, так как их размер не зависит от вашего дохода.

Избежать данных платежей при отсутствии предпринимательской деятельности могут лишь следующие категории

Отчеты никто не отменял

С налоговой отчетностью ситуация такая же, как и со взносами, — их надо сдавать. Есть доход или нет, делаете вы что-либо или нет, но если вы ИП, то отчеты должны сдавать всегда.

Да, если вы на «упрощенке», это может быть нулевая декларация, но она должна быть подана в налоговую инспекцию в нужный срок. Если вы платите налоги по другим налоговым режимам, то у вас может быть другая отчетность, но она есть.

Если отчеты не сдавать, то, во-первых, это грозит штрафами. Во-вторых, это грозит максимальными пенсионными взносами. Да, если вы не сдаете отчетность, то ПФР может насчитать вам обязательные взносы в полном размере. А это, ни много ни мало, в 2018 году составляет 212 360 рублей.

Итак, если вы не ведете предпринимательскую деятельность, но сохраняете свой статус ИП, то забыть о своих предпринимательских обязанностях не можете. Такая забывчивость наказывается штрафами.

Кроме того, не стоит забывать о ведении Книги учета доходов и расходов. Вы ее не сдаете в налоговую, но вести обязаны.

Важно! Обязательства по уплате страховых взносов и сдачи декларации действуют вне зависимости от того, по какой причине вы не ведете свою предпринимательскую деятельность. То есть, например, находясь в декретном отпуске, вы все равно должны помнить и выполнять свои обязанности предпринимателя.

Источник

Приостановить деятельность, закрыть ФЛП, вернуться на упрощёнку

20 декабря 2019 Пригодится для: Предприниматели 1–3-я группы ЕН

По мотивам популярных и часто повторяющихся вопросов читателей рассказываем, как поступить, если ФЛП не ведёт деятельность или ушел с упрощёнки, а потом захотел вернуться.

Как приостановить деятельность ФЛП

Частая история, когда человек открывает ФЛП Физическое лицо — предприниматель , работает пару месяцев и решает деятельность приостановить. Но это не имеет смысла, т. к. вам всё равно надо как минимум платить ЕСВ Единый социальный взнос .

Налоговая автоматически не закрывает ФЛП, который не уплачивает налоги и сборы и не сдаёт отчётность .

Даже если вы не работаете и не получаете доход, вы обязаны уплачивать ЕСВ — и на упрощённой, и на общей системе, по меньшей мере платёж в минимальном размере — 2754,18 грн в квартал в 2019 году. А если вы на 1-й или 2-й группе, вам надо ещё и ежемесячный платёж уплачивать. Также надо подавать отчётность.

Ещё один распространённый кейс. ФЛП уезжает за границу, предпринимательскую деятельность не ведёт. Для себя он решил, что деятельность приостановлена, но тем временем за весь период его отсутствия накапливается задолженность по ЕСВ, штраф, растёт пеня. Деятельность не ведётся, но долги растут.

Хотим напомнить, что рассрочки по уплате задолженности по ЕСВ нет, и никого не будет волновать, что у вас нет денег погасить взнос, штраф и пеню.

Поскольку вы не можете прийти к госрегистратору и просить приостанавливать деятельность — такая опция не предусмотрена, рекомендуем закрыть ФЛП, который не используется.

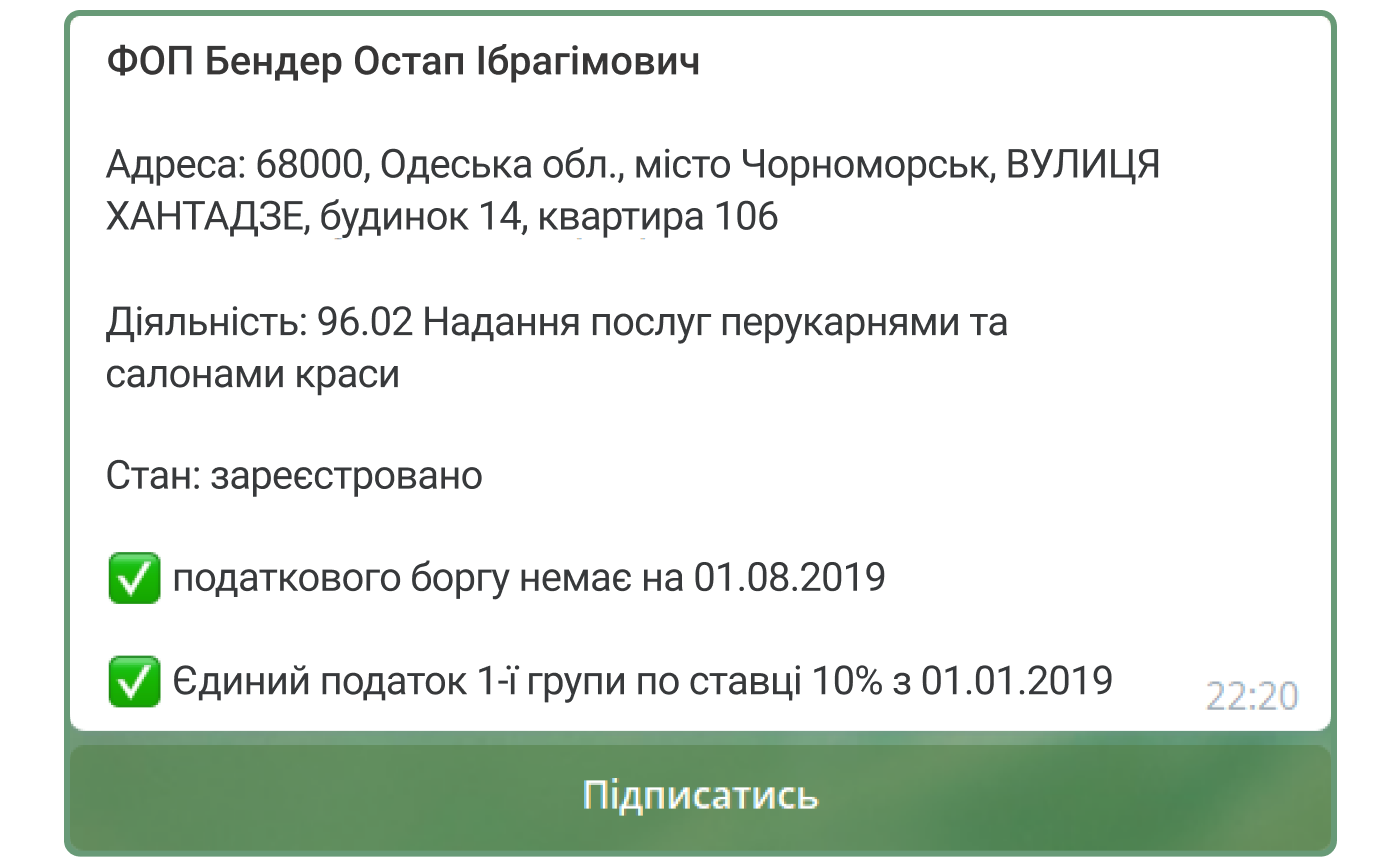

Коротко — как закрыть ФЛП

У нас в журнале есть подробная статья о закрытии ФЛП, но вы всё равно просите рассказать алгоритм действий. Если коротко, вот чек-лист.

Подать заявление госрегистратору. Сделать это можно лично, через посредника или онлайн через сервис «Онлайн-дом юстиции». По закону заявление рассматривают в течение одного рабочего дня, и госрегистратор вносит в реестр запись о прекращении деятельности.

Если пойдёте к госрегистратору лично, можете запросить документ, подтверждающий закрытие, с печатью и подписью. Статус своего ФЛП можно отслеживать на сайте Минюста — «знаходиться у стані ліквідації».

С момента регистрации прекращения деятельности вам прекратят начислять налоговые обязательства.

Когда снимут с учёта в налоговой. Дата получения от госрегистратора сведений о прекращении предпринимательской деятельности — это дата снятия с учёта в налоговой.

Единщиков должны исключить из реестра плательщиков единого налога автоматически. Но этого могут не сделать, обязательно проверяйте. В некоторых налоговых до сих пор просят отдельно подать заявление об отказе от упрощёнки. Владельцам РРО надо подать заявление об аннулировании его регистрации.

Подать заявление о применении упрощёнки с отказом теперь можно онлайн через программу налоговой «Єдине вікно» (код формы — F/J 0102003), подача через кабинет плательщика пока не реализована.

Следующий этап — подать ликвидационную отчётность в налоговую за период работы до закрытия и уплатить налоги.

- У единщиков, по мнению налоговой, в сроки для квартальной отчётности: в течение 40 календарных дней после окончания квартала. В форме декларации нет поля для отметки «ликвидационная», поэтому подаёте декларацию со статусом «отчётная». В любом случае не затягивайте и не дожидайтесь последнего дня подачи.

- Предприниматель на общей системе. Подаёт декларацию об имущественном состоянии и доходах, включая Приложение Ф2. На это отводится 30 календарных дней с даты прекращения деятельности.

Отчёт по ЕСВ № Д5 подаётся с отметкой «ликвидационный».

Заплатить задолженность по налогам, если есть. По ЕСВ, единщикам — по ЕН, общесистемщикам — по НДФЛ и военному сбору.

Сверка по налогам: внимательно отнеситесь к этому, потому что бывшие ФЛП получают уведомления от налоговой о задолженности и штрафах по предпринимательским налогам.

А ещё, если вы решитесь повторно зарегистрироваться ФЛП, вас не зарегистрируют из-за налоговой задолженности.

Ещё будьте внимательны с уплатой последних платежей. Если подали заявление в последний день месяца, запись в реестр могли внести в начале следующего месяца, а значит, за этот месяц вам нужно уплатить ЕСВ. Обязательно проверьте дату записи прекращения деятельности в реестре.

Как проверить, есть ли задолженность: в кабинете плательщика вкладка «Стан розрахунків з бюджетом». Лично сделать сверку в налоговой.

Закрыть предпринимательские счета в банке. Крайний срок для этого не установлен. Можете распечатать выписку по операциям за последние три года и попросить менеджера банка поставить печать и подпись.

Проверка налоговой. Вы можете написать заявление о проведении проверки, а можете и не писать — это ваше решение, и заставлять вас инициировать проверку инспектор не имеет права. Но в любой момент вас могут вызвать на аудит предпринимательской деятельности, впрочем, могут и не вызвать.

Ключ ЭЦП. Не торопитесь блокировать электронную подпись, она понадобится вам для подписания ликвидационных отчётов, а ещё чтобы просматривать данные в кабинете плательщика. Также вы можете использовать её как обычное физлицо, для доступа к различным государственным сервисам.

К тому же вы можете захотеть зарегистрировать ФЛП повторно, а с ЭЦП это можно сделать онлайн.

Не хотите закрываться — смените гру ппу

Этот вариант подходит для 1–2-й групп, если человек временно не собирается использовать ФЛП, но закрываться не хочет, можно перейти на 3-ю группу. Тогда ЕН вы платить не будете, т. к. на этой группе налог уплачивается в виде процента от дохода.

А вот ежеквартальный платёж по ЕСВ всё равно придётся уплачивать.

Можно перейти на общую систему, но общесистемщики также обязаны уплачивать ЕСВ, как минимум 22% от минималки, если нет чистого дохода.

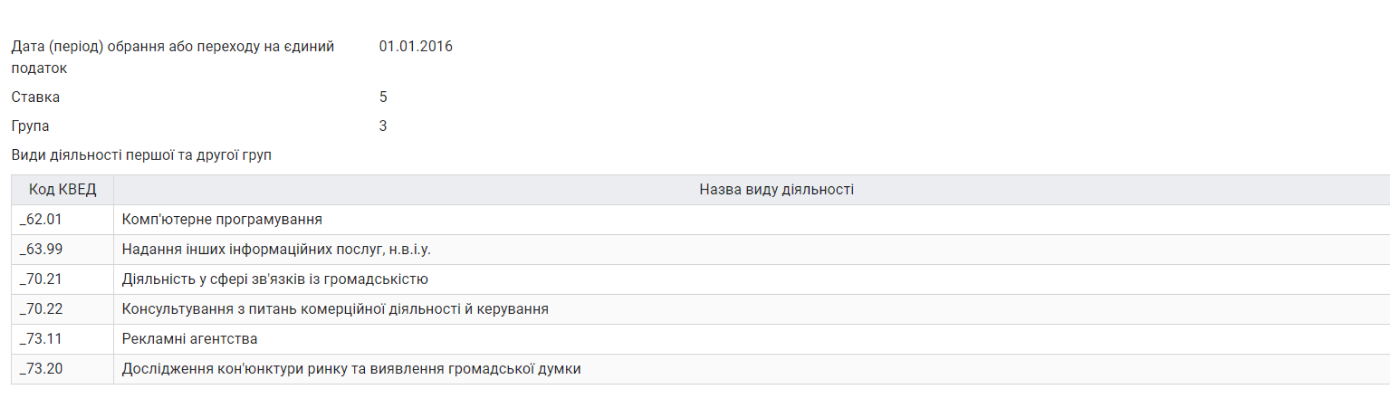

Как узнать, что перевели на другую группу

Часто ФЛП, подав заявление о переходе на новую группу ЕН, переживают — а перевели ли, не потерялось ли заявление, правильно ли заполнил. Налоговики не сообщают об успешном переводе, ждать звонков или писем не стоит.

Но вы самостоятельно можете проверить информацию в реестре единщиков по 10-значному ИНН и ФИО.

Как вернуться на упрощёнку

Предпринимателя за долги по единому налогу или другие нарушения перевели на общую систему. Он хочет закрыть ФЛП и опять зарегистрироваться предпринимателем на ЕН.

Вернуться на упрощённую систему можно, но не раньше, чем через год, даже если закроете сейчас ФЛП.

Вам надо погасить задолженность, если вы этого до сих пор не сделали, т. к. с долгами по налогам на упрощёнке вас не зарегистрируют.

Как доказать, что задолженность по налогам возникла не по моей вине

Вопрос от предпринимателей: налоги должен был платить бухгалтер, жена, знакомый, вы давали на это деньги, но откуда-то возникла недоимка, есть ли вариант не платить штрафы, если неуплата или недоплата произошла по случайности?

По закону за своевременную уплату налогов отвечает предприниматель, это его задача проконтролировать, чтобы обязательства были уплачены в срок. Если виной человеческий фактор со стороны ФЛП — это не повод для отмены санкций за неуплату обязательств. И штрафы придётся уплатить.

Что-то доказывать имеет смысл, если налоги несвоевременно зачислены на нужные счета по вине банка (п. 129.6 НКУ). То есть вы уплатили деньги в срок, а банк платёж провел с опозданием. Тогда предприниматель не будет нести ответственность. У вас на руках должны быть копии платёжных документов, подтверждающих, что налоги уплатили вовремя. Их вместе с заявлением надо предоставить в ГНС.

Не распространённая ситуация, но встречаются истории, когда человек по просьбе родственников или знакомых соглашается зарегистрироваться предпринимателем, идёт к госрегистратору, подаёт документы, или за него это делает посредник.

Через его ФЛП деятельность ведут третьи лица — муж, брат, сват. Человек не контролирует этот процесс, это может продолжаться годами. И в какой-то момент получает письмо от налоговой, что он должник — обязан уплатить налоги, штрафы и пени.

Есть ли вариант не платить — скорее нет. Чтобы долги не накапливались, лучше закрыть ФЛП.

Как действовать, если вы не давали согласия на регистрацию ФЛП и вообще не в курсе, что вас зарегистрировали предпринимателем, — обращайтесь к юристу для решения вашей ситуации.

Источник

(1).jpg)