Эффект вытеснения

Эффект вытеснения (Crowding-out) — это тенденция к сокращению объема частных инвестиций в результате роста ставки процента, вызываемого экспансионистской фискальной политикой.

Рост правительственных расходов или сокращение чистых налогов приводят к росту структурного дефицита, который, в свою очередь, увеличивает реальный национальный продукт. Увеличение количества товаров и услуг потребует большего количества денег, необходимых для обращения, что приведет к росту ставки процента за счет возрастания спроса на деньги. Возросшая ставка процента приведет к сокращению инвестиций.

Графически процесс вытеснения можно представить с помощью IS-LM-инструментов, где кривая IS инвестиций, равных сбережениям, отражает зависимость объема реального национального продукта от ставки процента (I — планируемые инвестиции, равные планируемым сбережениям S). Кривая LM показывает отношение объема национального производства к ставке процента по мере изменения спроса на деньги — L, равного денежному предложению — M. На кривую IS оказывает влияние фискальная политика, в то время как на кривую LM влияет монетарная политика. В нашем примере кривая LM имеет позитивный наклон. В результате увеличения правительственных расходов и их мультипликационного возрастания, планируемые расходы возросли на 500 млрд. ден. ед. Но, в конечном итоге, национальный продукт возрастет только лишь на 250 млрд. ден. ед. за счет вытеснения инвестиций ростом ставки процента.

Эффект вытеснения связан, в первую очередь, со структурным дефицитом, т.е. с дефицитом, вызванным фискальной политикой, а не с циклическим дефицитом, при котором общий спад приводит к сокращению ставки процента и, таким образом, поощрению инвестиций.

По поводу размера вытеснения инвестиций существуют разные мнения. Представители монетаристской школы считают, что полное вытеснение наблюдается даже в краткосрочном периоде, следовательно, вся фискальная политика целиком уходит в рост ставки процента и не приводит к увеличению национального продукта. Эмпирические исследования показывают, что уже в течение одного года около половины всех фискальных мероприятий вытесняются ростом ставки процента, а в течение 3-4 лет вытесняются полностью. Это подтверждает мнение, что в долгосрочном периоде реальный национальный продукт возвращается к своему естественному уровню.

Экономикс: Англо-русский словарь-справочник. — Э.Дж.Долан, Б.И.Домненко. — М.: Лазурь, 1994.

Источник

Объясните эффекты вытеснения и привлечения инвестиций, связанные с государственными расходами

Фискальная политика — стабилизационная политика государства с целью смягчить экономические циклы с помощью изменений параметров совокупных издержек. Основными инструментами данной политики являются чистые налоги и государственные закупки товаров и услуг. Если в стране рецессия, то правительство может либо увеличить закупки, либо уменьшить налоги, с целью увеличить совокупный выпуск. Если же подъем или перегрев экономики, то, наоборот, снизить закупки или увеличить налоги [1] .

Одна из многих положительных черт фискальной политики заключается в том, что данную политику относительно проще проводить государством, чем монетарную, поскольку правительство не принимает специальных, отдельных решений для исполнения фискальной политики . К тому же, представители кейнсианской школы предположили, что при проведении монетарной политики легче управлять процентной ставкой, но инвестиции от этого особо не изменяются ] .

Фискальная политика имеет и свои недостатки. Государство, как и любой другой макроэкономический агент может нести убытки, то есть иметь дефицит государственного бюджета. Большой запас избыточных средств также вреден для государства. Неграмотное проведение фискальной политики может обернуться серьезным дисбалансом в государственном бюджете [3] . Основной проблемой фискальной политики экономисты называют эффект Crowding-out (эффект вытеснения), когда при росте государственных расходов, из-за определенной реакции на рынке заемных средств, снижается объем инвестиций в страну, что замедляет темпы развития страны [2] .

5. Почему система субсидий (субвенций) противоречит рыночному механизму?

СУБСИДИЯ — безвозвратная помощь в виде денежного пособия или в натуральной форме, предоставляемая местным органам власти, юридическим и физическим лицам, другим государствам. Различают прямые и косвенные субсидии, которые предоставляются за счет средств государственного бюджета или специальных фондов. Прямые государственные субсидии выделяются на финансирование капиталовложений в приоритетные отрасли экономики, на развитие НИОКР. Косвенное субсидирование проводится в основном средствами налоговой и кредитно-денежной политики: льготное кредитование, льготное налогообложение, ускоренная амортизация, экспортное кредитование, страхование депозитов, компенсационные выплаты производителям конкретных товаров для возмещения потерь от их реализации по ценам, не покрывающим издержки производства, либо не приносящим необходимого дохода, и др. Система субсидий является важной формой финансовых связей центра и местных органов власти. В условиях хронического дефицита местных бюджетов субсидии являются важным источником их доходов. Субсидии используются центральным правительством для определения направления и характера расходования как предоставляемых средств, так и собственных ресурсов местных органов власти. Система субсидий является важным средством финансового контроля местных органов власти, регулирования экономических и социальных процессов.

При этом, так как рынок предполагает саморегуляцию, система субсидий противоречит рыночному механизму.

6. (??) Какой компонент государственный финансов (расходы или доходы) имеет более сильный регулирующий эффект? Как вы можете это объяснить?

В западной финансовой теории используется понятие «мультипликатор» для объяснения влияния государственных финансов на производство, измеряемого величиной национального продукта.

Концепция мультипликатора исходит из определения объема валового национального продукта (ВНП) двумя методами:

1) по расходам, то есть совокупности всех расходов экономических субъектов, необходимую, чтобы выкупить всю произведенную массу продукции;

2) по доходам (или распределению), то есть с точки зрения доходов, получаемых субъектами от производства продукции.

Измерение ВНП по сумме всех доходов производится суммированием следующих элементов:

1) объема потребленного капитала (амортизация);

2) косвенных налогов на бизнес;

3) заработной платы наемных работников;

4) рентных платежей;

5) процента (выплата денежного дохода частного бизнеса поставщикам денежного капитала);

6) доходов от собственности (от индивидуальных вложений);

7) прибыли корпораций (налог на эту прибыль, дивиденды, нераспределенная прибыль).

Далее, из валового национального продукта выделяется чистый национальный продукт (ЧНП) как разница между ВНП и отчислениями на потребление капитала или амортизационными отчислениями. Показатель ВНП, скорректированный с учетом инфляции или дефляции (понижения цен), представляет собой реальный ВНП.

В кейнсианской модели объясняется равновесие между объемом производства, дохода и занятости, вызываемыми изменениями в расходах. Равновесный уровень производства — это такой объем производства, который обеспечивает общие расходы, достаточные для закупки данного объема продукции, или при равновесном уровне ЧНП общее количество проданных товаров (ЧНП) точно равно общему количеству закупленных товаров.

Соответственно, нарушением равновесия является любое превышение общих расходов над общим объемом производства, что приводит к росту последнего; любая недостаточность общих расходов вызывает снижение ЧНП. Обоснование действия мультипликатора определяется понятиями «предельная склонность к сбережению» — MPS и «предельная склонность к потреблению» — МРС. В первом случае это отношение изменения в сбережениях к изменению в доходе, во втором — отношение изменения в потреблении к изменению в доходе.

Явление мультипликатора используется при проведении фискальной политики государства, под которой понимается сознательное манипулирование государственными расходами и налогами с целью изменения реального объема национального производства и занятости, контроля над инфляцией и ускорения экономического роста.

Налоги вызывают сокращение доходов, которое приводит к снижению объемов потребления и сбережения и уменьшению величины равновесного ЧНП. Аналогичное действие на объем производства (наряду с налогами) оказывают сбережения и импорт. Все вместе они представляют утечку из системы доходов-расходов, то есть не затрагивают внутреннего потребления. Потребление уменьшается, создавая отрыв в расходах, который может быть заполнен инвестициями, экспортом и государственными закупками.

Снижение налогов вызывает кратное увеличение ЧНП. Так проявляется действие налогового мультипликатора, противоположное действию мультипликатора расходов.

Таким образом, количественно налоговый мультипликатор меньше мультипликатора государственных расходов (при данных величинах МРС и MPS). Следовательно, изменения в государственных расходах имеют более сильные воздействия на совокупные расходы, чем изменения налогов такой же величины. Данные свойства мультипликаторов расходов и налогов вызывают феномен мультипликатора сбалансированного бюджета, при котором равные увеличения государственных расходов и налогообложения приводят к росту равновесного ЧНП на ту же величину.

7. Проблема накопления бюджетных ресурсов и бюджетные расходы: дефицит, профицит, сбалансированность.

Механизм образования дефицита или профицита государственного бюджета может быть представлен следующим образом (рис.31):

§ Сбалансированный бюджет — равенство доходов и расходов бюджета.

§ Дефицит бюджета- это превышение расходов госбюджета над его доходами.

§ Профицит бюджета — превышение бюджетных доходов над расходами.

Возникновение бюджетного дефицита не является идеальной ситуацией длянациональной экономики. Покрытие дефицита бюджетаосуществляется специальными финансовыми методами:

§ выпуск в обращение дополнительной денежной массы (инфляция);

§ выпуск облигаций государственного займа (внутренний долг);

§ финансирование и кредитование других государств (внешний долг).

Все источники финансирования дефицита госбюджета можно представить следующим образом (рис. 32):

Рис. 32. Структура источников финансирования дефицита государственного бюджета

Дефицит госбюджета — показатель «нездоровья» национальной экономики. Он подлежит урегулированию в направлении сокращения.

Общими же мерами по регулированию (сокращению) дефицита госбюджета являются:

§ реорганизация налоговой системы в сторону повышения ее эффективности;

§ реструктуризация государственного внешнего долга;

§ усиление контроля за расходованием бюджетных средств;

§ сокращение расходов бюджета на дотации убыточным отраслям;

§ упорядочение действующей системы социальных льгот.

Источник

Эффект вытеснения частных инвестиций

Сокращение инвестиций вследствие роста государственных расходов называется вытеснением частных инвестиций. Из изложенного выше видно, что неоклассики считают масштабы вытеснения гораздо большими, чем кейнсианцы.

Государство своей политикой может прямо стимулировать рост инвестиций. Это достигается путем, инвестиционных субсидий, инвестиционного налогового кредита, политики ускоренной амортизации.

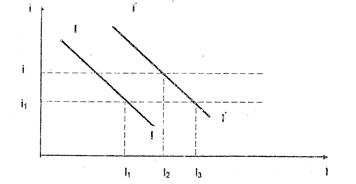

Рис. 7.3 Влияние субсидий на инвестиции.

Инвестиционные субсидии, осуществляемые правительством, по сути дела возмещают частным фирмам часть их инвестиционных затрат. Поэтому при заданном уровне ставки процента фирма имеет возможность увеличить инвестирование, что выражается в сдвиге функции инвестиций II в положение I’I’. В результате роста инвестиций возрастает совокупный спрос, а это, в свою очередь, вызывает рост ставки процента. В итоге уровень инвестиций перемещается не в положение I3, а в положение I2, где I2 все же больше, чем I1

Выводы

1. Будучи самостоятельным экономическим субъектом, государство осуществляет расходы и нуждается в доходах.

2. Самым важным источником государственных доходов являются различные виды налогов: налоги на доходы, налоги на расходы, налоги на собственность. Неналоговые поступления представляют собой преимущественно прибыли государственных предприятий. Доводы правительства зависят от величины национального дохода и ставки налогообложения. Данная зависимость может быть представлена: Т=tYY.

С позиции кейнсианцев сокращение налоговой ставки ведет к сокращению доходной части бюджета.

Сторонники теории предложения утверждают, что рост налоговой ставки приводит к увеличению налоговых поступлений.

Данная ситуация продолжается до того момента, пока есть стимулы к труду, приводящие к росту национального дохода и увеличению налоговых поступлений в бюджет. Зависимость между ставкой налога и налоговыми поступлениями в бюджет описывается кривой Лаффера.

3. Государственные расходы условно можно разделить на четыре направления: правительственные закупки товаров и услуг (G); государственные инвестиции (1g); трансферты частному сектору (ТR); проценты по государственным долгам (rDY).

4. Превышение расходов над доходами образует бюджетный дефицит, который финансируется путем: а) увеличения количества денег высокой эффективности; б) роста количества облигаций казначейства у населения; в) расходования валютных резервов Центрального банка; г) продажи государственных активов.

Общий бюджетный дефицит делится на: а) первичный (величина, на которую расходы, не связанные с погашением процентов, превышают доходы); б) обслуживание долга (чистые процентные платежи).

| Общий дефицит | = | (G1−T1) | + | rGD0 |

| первичный дефицит | обслуживание долга |

где rG — процентная ставка, по которой правительство может брать взаймы и давать в долг, D0 — долг, перешедший из прошлого периода.

5. Через бюджетный дефицит может быть выражено бюджетное ограничение государства, которое формально может быть представлено:

6. Государство оказывает воздействие на потребительские решения домохозяйств через влияние налогов на их многопериодное бюджетное ограничение.

а) В условиях временного роста налогов потребители, стремясь сокращать свой уровень потребления, будут сокращать свои сбережения. Так как налоги и расходы государства возросли на одну и ту же величину (т.е. уровень государственных сбережений остался прежним), то общая величина национальных сбережений, должна сократиться.

б) При долгосрочном характере роста налогов наблюдается сокращение самого перманентного дохода, уменьшение величины потребления, а сбережения остаются неизменными или меняются незначительно.

7. Согласно тождеству Рикардо:

а) частный сектор включает в себя бюджетные ограничения государства;

б) государственный долг не рассматривается как богатство частного сектора;

в) временное изменение структуры налогов не влияет на бюджетные ограничения частного сектора;

г) поскольку частный сектор может беспрепятственно занимать деньги под такие же проценты, что и правительство, то расходование сбережений государства уравновешивается накоплениями частного сектора.

8. На практике фирмы уплачивают налог и получают субсидии, что влияет на принятие оптимальных инвестиционных решений:

а) если рост налогов при сбалансированном бюджете носит долговременный характер, то потребление сократится, а сбережения не изменятся, т.е. объем инвестирования не изменится

б) при временном изменении налогов уровень частных сбережений сокращается, ресурсная основа инвестирования уменьшается, объем инвестиций падает.

9. Сокращение инвестиций вследствие роста государственных расходов называется вытеснением частных инвестиций.

Государство может стимулировать рост инвестиций путем инвестиционных субсидий, инвестиционного налогового кредита, политики ускоренной амортизации.

Источник