- Всё про инвестиции в ценные бумаги: виды, плюсы и минусы, в какие лучше вкладываться

- Что это такое

- Виды ЦБ

- Плюсы и минусы инвестиций

- Доходность и риски

- Способы минимизации рисков

- С чего начать инвестирование

- Типы финансовых инвестиций

- Как и в какие ценные бумаги вкладываться: пошаговая инструкция

- Стратегии инвестиций

- Формирование инвестиционного портфеля

- Профессиональная помощь

- Альтернативы

- Отзывы инвесторов

- Заключение

- Как правильно инвестировать в акции

- Стоит ли инвестировать в акции

- Почему нужно инвестировать:

- Выгодно ли инвестировать в акции

- Сколько инвестировать в акции

- Как правильно инвестировать в акции

- 1. Определите свою терпимость к риску

- 2. Установите цель и срок её достижения

- 3. Распределяйте вложения по акциям разных компаний

- 4. Покупайте не только акции, но и облигации

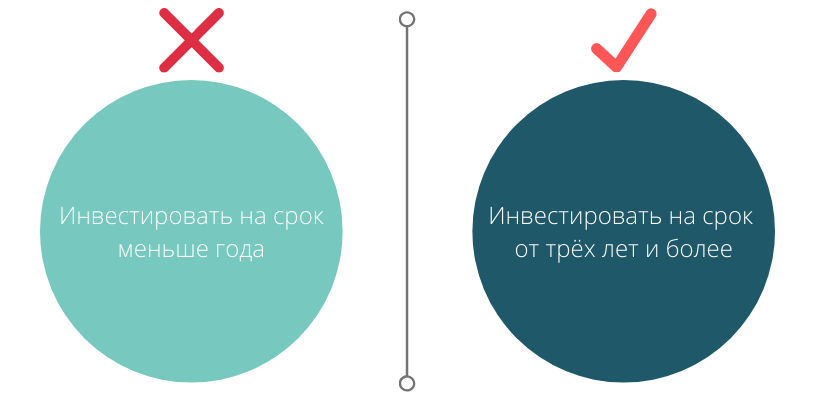

- 5. Инвестируйте долгосрочно

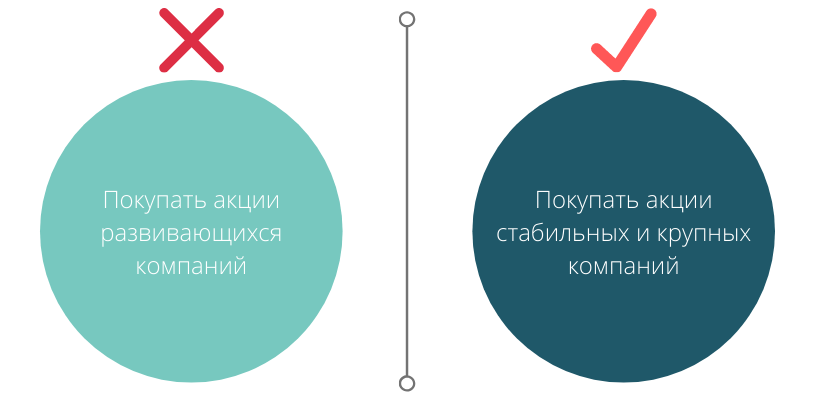

- 6. Присмотритесь к акциям «голубых фишек»

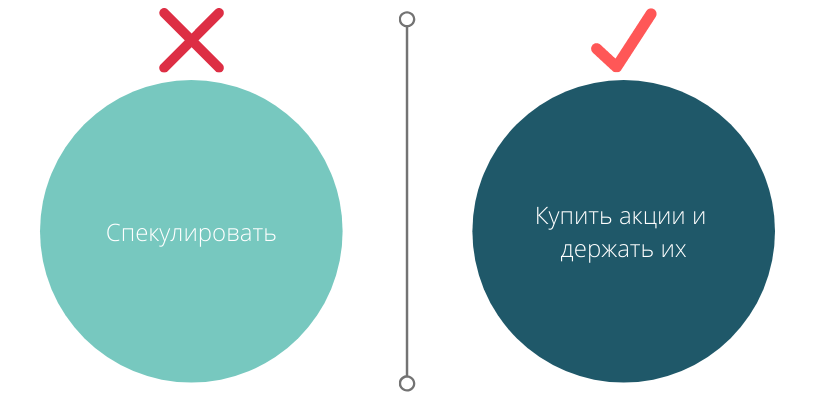

- 7. Не играйте на бирже

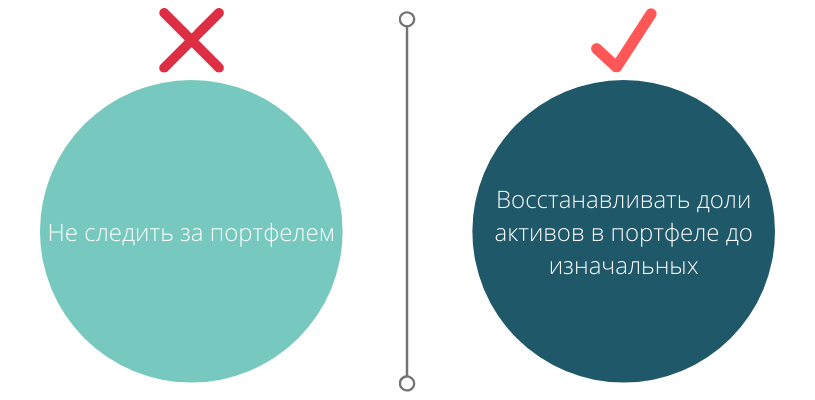

- 8. Ребалансируйте портфель

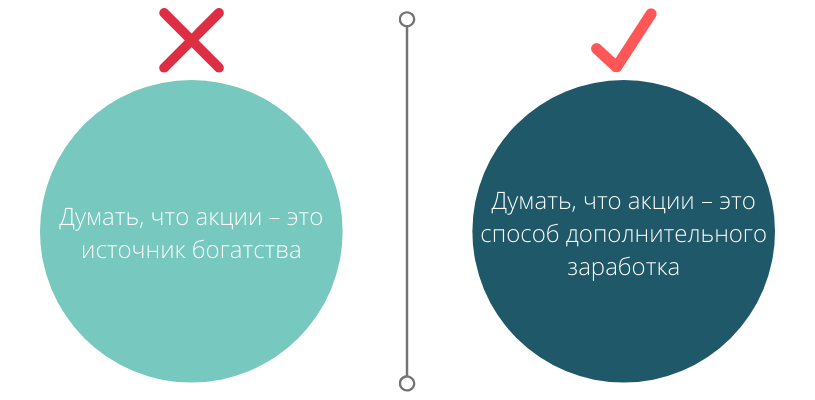

- 9. Относитесь к акциям как к источнику пассивного дохода

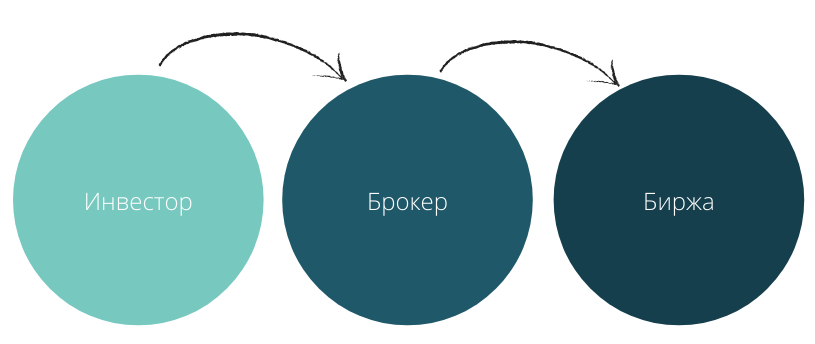

- Где инвестировать в акции

- Как купить акции дистанционно

Всё про инвестиции в ценные бумаги: виды, плюсы и минусы, в какие лучше вкладываться

Финансовые кризисы, политическая нестабильность способны обесценить деньги. Даже банковский депозит не гарантирует безопасности.

Поэтому вопрос сбережения и приумножения денег волнует многих людей. Существует множество способов заработать на бирже. Инвестиции в ценные бумаги позволяют получить прибыль и обезопасить капитал от негативных факторов.

Что это такое

Ценной бумагой считается документ, закрепляющий за владельцем имущественные или финансовые права. Вторая формулировка обозначает ценные бумаги как актив, способный приносить дивиденды или доход. Их оборот регламентируется нормативными правилами и закреплен законодательно.

Организация, выпускающая их, называется эмитентом. Кроме предприятий, инициатором может выступать государство.

Виды ЦБ

Ценные бумаги можно поделить на 2 категории: биржевые и внешние. Первые приобретают на специальных платформах, вторые можно купить вне их. В России продаются активы примерно 300 предприятий. Но в стране работает гораздо больше акционерных обществ, и далеко не все есть на бирже. Хотя главные игроки присутствуют на площадке.

То же с облигациями, которые также могут продаваться вне торговых площадок. Но этот процесс достаточно сложен и представляет собой частную сделку. В рыночных инвестициях гарантом становится биржа.

Ценными бумагами считаются:

- акции предприятий;

- облигации;

- депозитарные расписки;

- чеки;

- векселя;

- закладные.

Плюсы и минусы инвестиций

Для успешной работы на фондовых площадках надо учитывать риски и использовать благоприятные обстоятельства.

К положительным факторам биржевых инвестиций относятся:

- доступность даже для начинающих инвесторов. Регистрация у брокера и открытие торгового терминала требуют всего 1–2 тыс. рублей. Процедура проста и займет максимум 2 дня;

- скорость проведения операций. В отличие от материальных активов (недвижимость, машины, антиквариат) ценные бумаги крупнейших предприятий продаются в течение часа;

- мобильность. Торговать можно из любой точки с доступом к сети;

- возможная прибыль. Инвестиции в ЦБ могут дать больше денег, чем банковский депозит. Иногда ценные бумаги предприятия растут на десятки процентов.

Но возможен противоположный сценарий: ценные бумаги могут потерять значительную часть стоимости.

К отрицательным факторам можно отнести плату за обслуживание терминала и брокерские комиссии. Они составляют от 0,05 до 2 % и не сильно отражаются на финансовом результате инвестора.

Доходность и риски

Найти оптимальное соотношение риска и доходности инвестиций означает правильно оценить ситуацию. Начинающие трейдеры зачастую пренебрегают этим правилом, думая заработать сразу и много. Покупают рискованные активы и быстро проигрывают.

Для успешной работы на фондовом рынке необходимо научиться управлять рисками. Некоторые можно исключить, другие – минимизировать.

Способы минимизации рисков

Избежать негативных последствий помогает диверсификация. Термин означает покупку различных активов. Если портфель состоит из 10 акций и 10 облигаций 20 разных эмитентов и обанкротится какая-либо компания, это не приведет к краху всего портфеля. Результатом станет снижение доходности на 5–7 %.

Еще одним способом избежать потерь является увеличение длительности инвестиций. Лучше покупать ценные бумаги на срок от 3 лет и более. На таких временных отрезках риски снижаются и покрываются разнородностью инвестиционных инструментов.

С чего начать инвестирование

С изучения. Необходимо понимать, в какие ценные бумаги следует вложиться. Посмотреть недельные и дневные графики, изучить финансовую отчетность (выручку, прибыль, доходность по дивидендам), посмотреть рейтинги и объем долга.

Следует определить для себя сумму инвестиций. В России по этому показателю особенных ограничений нет, но иностранные брокеры не открывают счета меньше 2 тыс. долларов. Важно использовать только свободные средства.

Типы финансовых инвестиций

По источнику выпуска ценные бумаги бывают федеральными и корпоративными. В первом случае эмитентом выступает государство, во втором – организация.

Инвестиции могут иметь индивидуальный либо коллективный характер. Совместное вложение означает приобретение бумаг специальных фондов. Индивидуальное предполагает самостоятельную покупку ценных бумаг.

Как и в какие ценные бумаги вкладываться: пошаговая инструкция

Сначала следует определиться с суммой инвестиций и наметить возможный доход. Затем решить, с помощью каких инструментов можно достичь поставленной цели.

Акции лучше приобретать на период более трех лет и не продавать до момента достижения определенных целей (пенсия, образование, недвижимость). Или не продавать совсем. Наиболее перспективный вариант заключается в приобретении не одного, а нескольких активов. По статистике, инвестиционный портфель работает лучше, чем отдельная бумага.

На рынке облигаций популярны федеральные и долговые ценные бумаги надежных организаций. Их также можно использовать при формировании портфеля.

Стратегии инвестиций

В зависимости от целей, степени риска, планируемой прибыли инвесторы используют следующие стратегии:

- пассивные инвестиции. Распространена за рубежом, где покупаются фонды ETF и инвестор получает глубоко диверсифицированный набор ценных бумаг. Риск минимален, но операции проводятся через иностранных брокеров в иностранной валюте и требуют значительных сумм;

- доходную. В нестабильные моменты перераспределяются активы в инвестиционном портфеле. Продаются облигации и приобретаются подешевевшие акции с перспективной дивидендной доходностью. Делается это не для последующей продажи акций по высокой цене, а для получения дивидендов;

- стоимостную. Покупаются недооцененные акции с целью последующей продажи по более высокой цене;

- стратегию роста. Деньги вкладываются в акции в период роста. Такие ЦБ часто переоценены биржей. Они растут быстрее, чем развивается бизнес самих предприятий. Более рискованная стратегия, чем предыдущие;

- спекулятивную. Большинство спекулянтов теряют деньги. Только 2 % трейдеров имеют положительный баланс.

От вида стратегии зависит выбор биржевых инструментов.

Формирование инвестиционного портфеля

При формировании пакета ЦБ лучше отбросить спекулятивную стратегию, которая приносит убытки. Стратегия роста тоже не лучший вариант, так как немногие инвесторы могут удачно определить точку выхода.

Стоимостная и дивидендная стратегии работают. Отличие состоит только в инвестиционных рисках. На бирже можно найти достаточно перепроданных акций, которые отвечают обеим стратегиям. Иногда стоит выждать и выбрать момент, когда акции достигнут низких уровней.

При пассивной стратегии инвестору не надо ломать голову над выбором акций и облигаций. Он покупает весь набор ценных бумаг в виде биржевых индексов: S&P 500 (Америка), Nikkei 225 (Япония), РТС (Россия).

Статистические данные показывают, что на больших временных промежутках (более 5 лет) индексы обыгрывают инвесторов, работающих с портфелем ценных бумаг.

Профессиональная помощь

Без брокера невозможно торговать на фондовом рынке. Он подбирает полезные материалы, предлагает стратегии, помогает с выбором инструментов. Рейтинг надежных компаний выглядит так:

| Название | Рейтинг | Плюсы | Минусы |

| Финам | 8/10 | Самый надежный | Комиссии |

| Открытие | 7/10 | Низкие комиссии | Навязывают услуги |

| БКС | 7/10 | Самый технологичный | Навязывают услуги |

| Кит-Финанс | 6.5/10 | Низкие комиссии | Устаревшее ПО и ЛК |

Альтернативы

Способом инвестирования в ЦБ могут стать производные инструменты. Таковыми являются фьючерсы:

- на акции компаний;

- на фондовые индексы;

- на товарные контракты.

Как альтернативу инвестициям в ценные бумаги можно рассматривать приобретение жилья. Но в последнее время недвижимость почти не растет в цене, и заработать здесь трудно.

Покупка золота тоже не гарантирует прибыли: цены на металл нестабильны. Вариантом для инвестиций традиционно считаются предметы искусства и старины. Но антиквариат требует специфических знаний и внушительных денег.

Отзывы инвесторов

В интернете люди делятся опытом своей деятельности на фондовом рынке. Негатив присутствует, но доминирует положительный фон. Ниже приведены такие отзывы:

Заключение

При взвешенном подходе инвестиции дают доход, заметно превышающий депозитные банковские ставки. Следуя целям и предпочтениям, нужно сформировать инвестиционный портфель. При выработке стратегии лучше рассматривать долгосрочный период от 3 лет.

Источник

Как правильно инвестировать в акции

Инвестиции на бирже связаны с риском, а предсказать рост или падение отдельных ценных бумаг – сложно. Но рисками можно управлять, если знать, как инвестировать в акции.

В этой статье мы рассказали, почему нужно вкладывать деньги, насколько это выгодно и какие простые правила помогут заработать на инвестициях.

Стоит ли инвестировать в акции

Акции – один из самых высокодоходных финансовых инструментов. Покупая акции, вы покупаете часть компании, а значит имеете право на долю от её прибыли. Когда растёт прибыль, растёт и цена акции.

Почему нужно инвестировать:

- Акции – источник пассивного дохода. Получать прибыль можно двумя способами. Первый – купить акции, подождать, когда они вырастут в цене, и продать. Второй – купить акции, не продавать их и получать дивиденды (часть прибыли компании, которую она периодически распределяет между держателями своих бумаг).

- Акции помогают достичь финансовых целей. При регулярных инвестициях в ценные бумаги можно накопить на покупку квартиры или машины, вложиться в образование для детей и даже обеспечить себя пенсией.

- Отказ от инвестиций – риск. Он лишает возможности увеличить свой капитал и уменьшает ценность накоплений из-за влияния инфляции. Например, у вас было 100 тысяч рублей, которые вы хранили дома. Каждый год часть этих денег съедала инфляция. За пять лет инфляция в России составила 28% – это значит, что большинство цен выросло на это значение. Теперь на 100 тысяч рублей можно купить меньше товаров, чем пять лет назад.

Выгодно ли инвестировать в акции

На акциях зарабатывают десятки процентов в год. Вот сколько бы вы получили, если бы инвестировали в эти компании год назад. Для сравнения, если вы положите деньги в банк, то сможете заработать только 5–6% (это средняя годовая ставка по банковскому вкладу).

Сколько инвестировать в акции

Чтобы начать инвестировать деньги в акции, не нужно больших накоплений. Достаточно 2–3 тысяч рублей. Правда, собрать хороший инвестиционный портфель не получится – лучше выделить от 50 до 100 тысяч. Это позволить купить ценные бумаги нескольких компаний и тем самым снизить риски, и увеличить эффективность вложений.

Как правильно инвестировать в акции

Чтобы защитить себя от рисков и уйти от ошибок, которые делают начинающие инвесторы, придерживайтесь этих правил.

1. Определите свою терпимость к риску

В инвестициях есть два основных класса активов – акции и облигации. В долгосрочной перспективе прибыль от акций выше, чем от облигаций. Но акции более рискованный инструмент. В моменты кризиса рынок акций может просесть на 40–50%, а восстановление занять несколько лет.

Если ваш инвестиционный портфель состоит на 100% из акций, снижение рынка акций на 50% уменьшит размер портфеля вдвое. Если доля акций в портфеле занимает 50% – портфель сократится на 25%. Если акций только 20% – вы потеряете 10%. Подумайте, какой спад вы сможете пережить спокойно.

2. Установите цель и срок её достижения

Определите, зачем вы инвестируете и сколько денег нужно, чтобы достичь цели. Поставьте срок, за который хотите собрать сумму.

Понимание цели помогает правильно выбрать активы под ваши потребности. Чем длиннее срок, тем больше можно вложить в акции. Даже если рынок просядет, у вас будет время отыграть падение. Когда цель станет ближе, снижайте количество акций и наращивайте долю облигаций.

3. Распределяйте вложения по акциям разных компаний

Инвестируйте в акции российских и зарубежных компаний из разных отраслей – это снизит риски потери доходности. Эффективный инвестиционный портфель состоит из акций 10–14 компаний в равных долях. Если одна из акций начнёт падать в цене, другие компенсируют потери за счёт своего роста.

Когда инвестор вкладывает 100% денег только в одну отрасль, например, в российские нефтяные компании, то берёт на себя много рисков. Нефтяной сектор в России чувствителен к зарубежным санкциям, уровню экспорта, договорённостям ОПЕК. Любой негативный сценарий напрямую повлияет на такой портфель.

4. Покупайте не только акции, но и облигации

Общее правило – чем больше акций в портфеле, тем больше рисков, и наоборот. Чтобы защитить себя, отправьте часть денег на облигации – менее прибыльные, но более надёжные ценные бумаги. Если совсем не готовы рисковать, сформируйте основу портфеля из них (80–90% от общего состава портфеля). Также часть денег можно направить на покупку валюты, чтобы ещё больше разнообразить активы.

5. Инвестируйте долгосрочно

Покупайте ценные бумаги на долгий срок (от 3–5 лет). Такой подход защит от рыночных шоков, ведь в долгосрочной перспективе рынок всегда растёт. Спады после кризисов сменяются ростом.

Например, индекс МосБиржи , который включает в себя около 50 самых крупных российских компаний, после мирового кризиса в 2008 году уже через три года отыграл падение в 3,6 раза (с 513 до 1859 пунктов). А в 2020 году достиг значения в 2900 пунктов.

6. Присмотритесь к акциям «голубых фишек»

«Голубые фишки» – это акции самых крупных и стабильных компаний фондового рынка, которые регулярно платят дивиденды.

Примеры российских «голубых фишек»:

Примеры «голубых фишек» США:

Эти компании хороши тем, что растут из-за фундаментальных бизнес-процессов, а не из-за спекуляций или новостного ажиотажа. Они не увеличиваются в цене резко, но уверенно переживают кризисы благодаря своим резервам и показывают рост в долгосрочной перспективе.

7. Не играйте на бирже

Не играйте на курсе роста или падения цены акций. Этим занимаются профессиональные трейдеры, которые тратят на спекуляции весь свой рабочий день. Ещё частая торговля увеличивает комиссии за сделки, которые взимает брокерская компания. Лучше придерживайтесь стратегии «купил и держи».

8. Ребалансируйте портфель

Ребалансировка – это восстановление изначальных пропорций портфеля. Например, инвестор собрал портфель из акций и облигаций и разделил между ними свои вложения 50 на 50. Со временем акции выросли, их доля в портфеле увеличилась с 50% до 65%, а облигации снизились до 35%. Портфель стал более рискованным.

Тогда инвестор делает ребалансировку: продаёт часть акций или вносит деньги и докупает облигации, восстанавливая пропорцию 50 на 50.

Ребалансировку не нужно делать часто, достаточно одного раза в полгода или год, если доля актива изменилась более чем на 5% от изначальной.

9. Относитесь к акциям как к источнику пассивного дохода

Не рассматривайте акции как вариант быстрого обогащения. Инвестиции – это способ пассивного заработка и защиты денег от инфляции.

Где инвестировать в акции

Акции продаются на биржах – площадках, которые организовывают торги ценными бумагами. В России есть две биржи – Московская и Санкт-Петербургская. На первой торгуются российские ценные бумаги. На второй – зарубежные.

Правда, покупать акции напрямую на бирже нельзя. Это можно сделать только через брокерскую компанию (брокера) – профессионального посредника, который регистрирует начинающего инвестора на бирже и исполняет его поручения по сделкам. Например, «Купить десять акций Лукойла» или «Продать пять акций Intel».

Чтобы начать работать с брокером, откройте у него брокерский счёт. Он нужен для учёта доходов инвестора. Перед покупкой бумаг на счёт заводят деньги, а после их продажи – выводят на него прибыль. Ещё на брокерский счёт автоматически приходят дивидендные выплаты.

Как купить акции дистанционно

Купить акции можно через брокера «Тинькофф Инвестиции». Вся процедура проходит онлайн, а отслеживать состояние активов можно через личный кабинет.

- Заполните заявку на брокерский счёт – он оформляется бесплатно. Для этого нужен паспорт.

- Когда счёт будет готов, «Тинькофф» даст вам доступы в личный кабинет и мобильное приложение, где можно начать покупать акции. Перед этим пополните счёт с банковской карты.

- За каждую операцию брокер берёт комиссию (от 0,025% от общей суммы сделки).

Источник