- Доходность золота и перспективы инвестиций в 2021 году

- Инвестиции в золото защитят от инфляции

- Зависимость доходности и цены золота от геополитики

- Инвестиции в золото и дедолларизация

- Цена золота и валютные войны

- Массовые инвестиции в золото могут превратить его в товар Гиффена

- Доходность золота и ситуация с серебром

- Каковы перспективы инвестиций в золото

- Самые доходные вложения 2020 года: золото вне конкуренции

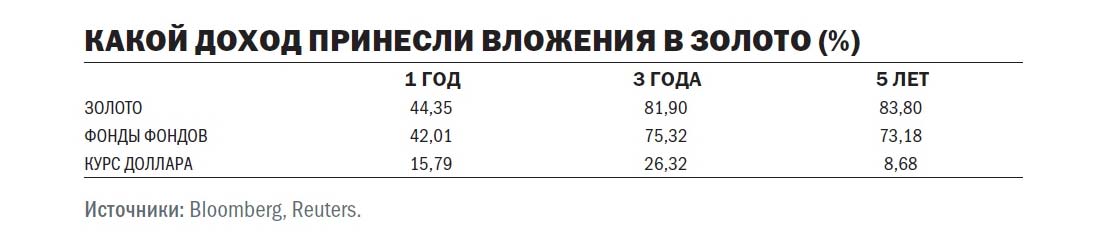

- Доходность инвестиций в золото

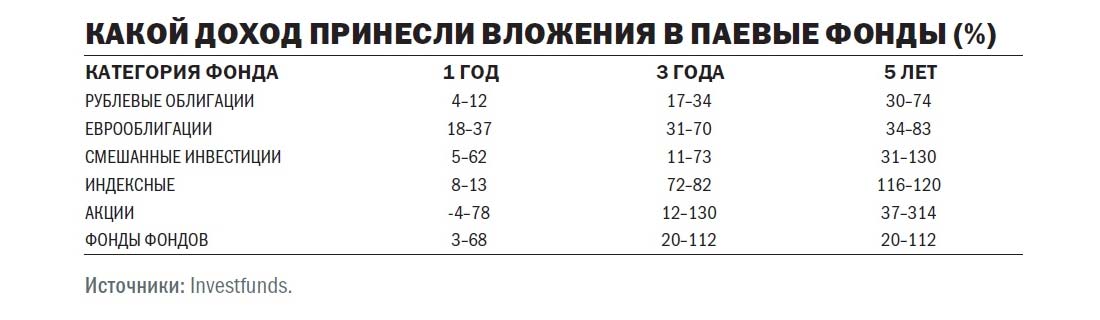

- Паевые инвестиционные фонды (ПИФ)

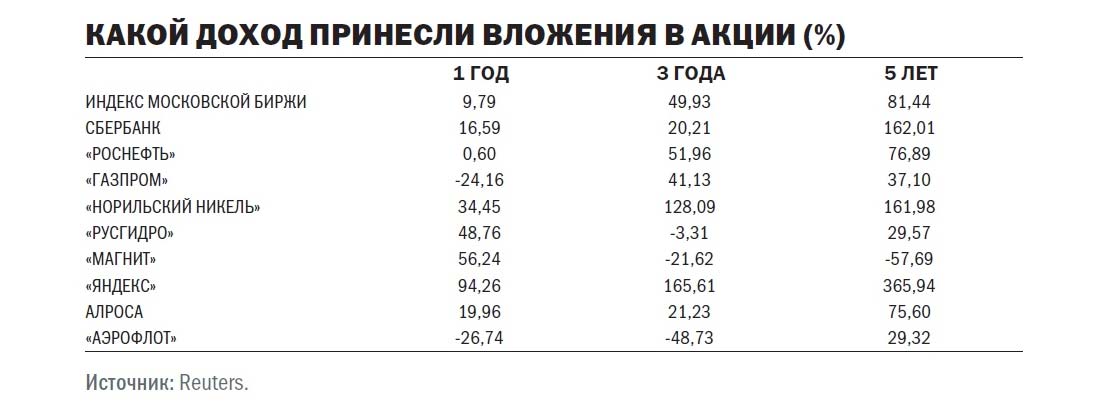

- Доходность акций

- Банковские вклады

Доходность золота и перспективы инвестиций в 2021 году

В настоящее время сложившиеся условия рынка, как никогда, способствуют дальнейшему увеличению доходности золота, благоприятствуют инвестициям в желтый металл и предрекают долгосрочный рост цен на него.

Не всегда инвестиции в золото приносят желаемую прибыль. Существует два самых распространенных подхода к этому драгметаллу. Одни люди с сомнением относятся к доходности золота, считая его анахронизмом, лишним для современной экономики и не способным приносить дивидендную процентную прибыль. Иные же называют этот драгметалл «истинными деньгами», дающими надежную защиту от инфляции и кризиса.

Как ни странно, эти два мнения почти не оспаривают друг друга. Просто они справедливы в разное время при различных экономических условиях. Сегодняшняя направленность цены золота говорит о том, что драгметалл снова в тренде. А высокая доходность золота делает инвестиции в него перспективными и выгодными в обозримом будущем.

Инвестиции в золото защитят от инфляции

Представлять об инвестициях в золото только как о способе защиты от инфляции не совсем правильно. С данной целью многие охотнее используют акции компаний и облигации. Это подтверждает опыт последних четырех десятилетий. Так, долларовая цена золота в период с 80-ых годов прошлого столетия до 2001-го года снизилась вдвое. При этом покупательная способность американской национальной валюты упала на 57%. Получается, что вопреки среднему ежегодному обесцениванию доллара на 4%, доходность золота оказалась отрицательной, и в течение 21,5 года его владельцы не только не получили защиту от подорожания товаров и услуг, но и потеряли около 78% своих капиталов.

Однако уже в следующее десятилетие цена золота увеличилась всемеро, сравнявшись с общим индексом подорожания. В это же время средняя скорость инфляции не превышала 2,4%. Объясняется данный факт высоким уровнем действительных процентных ставок, учитывающих инфляционную составляющую. На заре 80-ых годов прошлого века ключевая процентная ставка Федрезерва США составляла 20%. При этом доходность десятилетних американских государственных облигаций достигала 9%. Прибыль от инвестиций в данный сектор рынка могла доходить до 5% в год при совершенной надежности актива. Рост индексного показателя S&P 500 также отличался стабильностью и обеспечивал годовую прибыль, измеряемую двузначным процентным числом. На фоне этого доходность золота выглядела бледно, и драгметалл для большинства людей был бесполезным в качестве инструмента инвестиций, перейдя в разряд анахронизмов и пережитков.

Доходность золота и других защитных активов снизилась вместе с обвалом доткомов в 2000-ном году. После этого на рынке ценных бумаг возобладал медвежий тренд, сохранявшийся 2 года. Произошло быстрое снижение действующих процентных ставок, а цена золота вместе с его востребованностью пошли вверх. Сегодня наблюдается похожая картина. Регуляторы ведущих государств практикуют меры количественного смягчения для поддержки экономического роста. Прибыль от инвестиций в государственные облигации Соединенных Штатов Америки едва компенсирует инфляционные показатели, колеблющиеся вокруг отметки 2%. На фоне этого мы наблюдаем увеличение продолжительности цикла экономического роста и максимальные за всю историю значения индексного показателя S&P 500. Все перечисленное предполагает близость грядущей рецессии со значительной просадкой рынка ценных бумаг перед началом очередной фазы роста. Данная ситуация благоприятствует росту доходности золота и оправдывает инвестиции в этот драгоценный металл.

Зависимость доходности и цены золота от геополитики

С 80-ых по 90-ые годы прошлого столетия на мировой арене утверждалось доминирование Соединенных Штатов Америки. Расширялась глобализация. Произошел развал СССР. А Китайская Народная Республика еще не вступила в стадию экономического рывка. Отличительной чертой геополитической ситуации в мире являлась однополярность. Несмотря на имеющиеся недостатки, такая система несла инвесторам и определенные выгоды. Главный мировой полисмен в лице США успешно поддерживал единые для всех игроков правила. Направлений для инвестиций было достаточно, и это пространство постоянно расширялось за счет новых рынков. Но доходность золота при этом падала.

В XXI веке геополитическая ситуация стала обостряться. Спусковым крючком для этого стали террористические акты 11 сентября 2001 года. Удивительно, но именно с этого момента цена золота стала расти. Начали формироваться новые политические силовые центры, такие как Российская Федерация, Индия, Европейский Союз и КНР. Активно стали появляться ростки антиглобализма, свидетельствующие о переходе мира в новое геополитическое состояние.

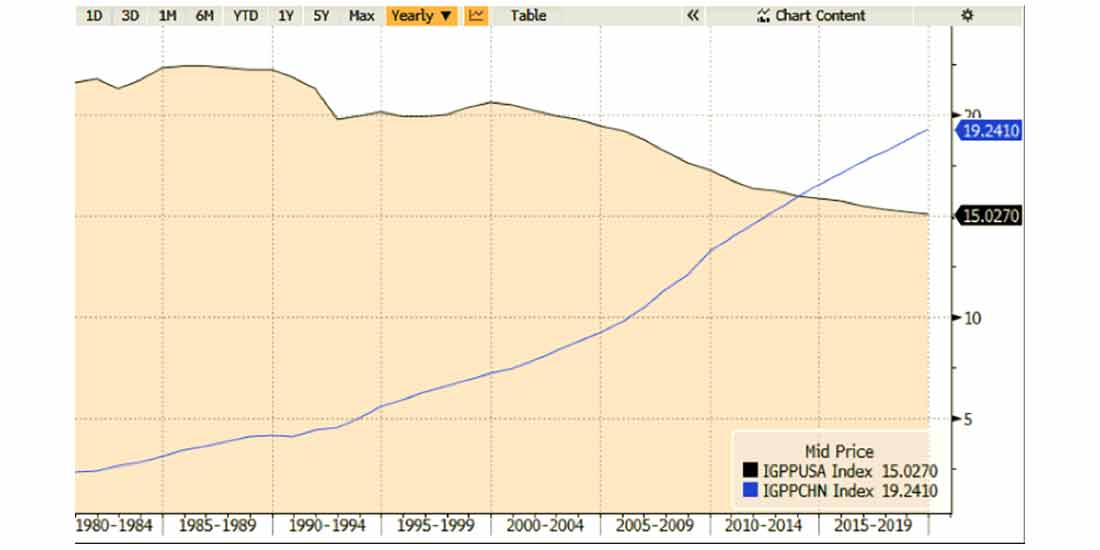

Многополярность стала диктовать другие рыночные законы, имеющие региональные отличия. А конкурирующие между собой сверхдержавы все чаще становились причиной нестабильности в политике и экономики, а также прямых военных конфликтов. Снижение лидирующей роли Соединенных Штатов наглядно иллюстрирует изменение их доли в мировом ВВП. До начала нового тысячелетия этот показатель в среднем составлял около 21%. В наши дни это уже 15%, и наблюдается дальнейшая нисходящая динамика. Одновременно китайская составляющая уже достигла 19% и продолжила свой рост.

Инвестиции в золото и дедолларизация

Не так давно, само слово «дедолларизация» вызывало улыбку скепсиса. Однако, по причинам, описанным выше, смещение доллара с пьедестала главной резервной валюты мира вполне возможно. Поскольку Соединенные Штаты Америки все чаще злоупотребляют своим финансовым положением, используют его против других государств, откровенно шантажируя их, идет активный поиск альтернативной замены доллару.

Золото вполне может стать такой альтернативой. Российский Центробанк, опережая события, уже увеличил процентную составляющую желтого металла в своих международных резервах до 20%. Сейчас примеру России следует КНР и другие развивающиеся страны. Востребованность драгметалла со стороны регуляторов существенно поддерживает уровень доходности золота и цены золотого рынка. Согласно прогнозам, рост объема инвестиций в золото будет продолжаться.

Цена золота и валютные войны

Беспрецедентные меры монетарной поддержки экономик со стороны ведущих регуляторов и мягкая кредитно-финансовая линия увеличили общемировое долговое бремя до астрономического объема $400 триллионов. Напомним, что совокупный годовой ВВП всех стран не превышает $80 триллионов. Скоро этот мыльный пузырь из ничем не обеспеченных денег должен будет лопнуть. Чтобы хоть как-то исправить ситуацию, правительства, пользуясь опытом прошлых кризисов, могут прибегнуть к девальвации своих валют. Бывший глава Белого Дома, Дональд Трамп, не раз обвинял другие государства в воровстве у США путем целенаправленного снижения национальных валютных котировок. Нельзя исключать того, что однажды ФРС примет решение девальвировать и сам доллар, что неизбежно приведет к мировой войне валют. На доходности золота подобное развитие ситуации должно сказаться положительно.

Массовые инвестиции в золото могут превратить его в товар Гиффена

На рынке существует такое понятие, как «Товар Гиффена», обозначающее актив, востребованность которого возрастает вместе ростом стоимости. Массовость инвестиций в золото может привести к такому эффекту. Так уже было с 2001-го по 2011-ый год.

Цена золота увеличивалась, и поток инвестиций в золото рос вместе с ней. Поэтому стоимость желтого металла достигла новых исторических максимумов, и доходность золота побила все мыслимые рекорды. После этого наступила неизбежная коррекция, золотой рынок откатился и успокоился на целых несколько лет.

Современная динамика цены золота говорит о возможности повторения описанной ситуации.

Доходность золота и ситуация с серебром

Условия для долгосрочного восходящего тренда цены золота сегодня идеальны. Но есть еще так называемое «золото для бедных».

Что с серебром и стоит ли смотреть в его сторону? Обычно подорожание серебра происходит с опозданием. Но если это случается, то увеличение доходности и цены золота может не поспеть за динамикой серебряного рынка. Однако последующий спад, из-за присущей серебру волатильности, также может оказаться значительным.

Каковы перспективы инвестиций в золото

Если в прошедшем десятилетии на рынках «правили» ценные бумаги, покупка которых приносила спокойствие, то предстоящие 10 лет центральное место должен занять драгметалл. Доходность золота и интерес к нему со стороны инвесторов будут расти, а приобретение данного физического актива обеспечит надежную защиту и прибыль.

Источник

Самые доходные вложения 2020 года: золото вне конкуренции

Подводя итоги прошедшего 2020 года, хотелось бы знать, какие инвестиции были наиболее прибыльными. Для сравнения условно рассматривается результативность вложения суммы 100.000 рублей в золото, акции компаний, инвестиционные фонды и банковские вклады. Доходность золота оказалась наиболее высокой. Сравниться с данным активом по эффективности могли только акции некоторых российских компаний и ПИФы. При этом многие финансовые инструменты оказались просто убыточными.

Доходность инвестиций в золото

Первый раз за последние 4 года самым прибыльным способом вложения средств оказалась покупка золота. На каждые 100.000 рублей, вложенных в этот драгметалл в конце 2019 года, сейчас инвестор получил бы около 44.000 рублей чистого дохода. Это втрое превосходит доходность золота, отмеченную в 2018 году. Подобная результативность инвестиций стала возможной, благодаря изменению валютных котировок и подорожанию самого золота.

Наибольшая динамика роста наблюдалась с середины весны до конца лета. Увеличению доходность золота способствовала геополитическая нестабильность, коронавирусная пандемия и беспрецедентные меры финансового стимулирования экономик со стороны ведущих мировых регуляторов.

Стоимость золота в августе 2020 года первый раз превысила максимальные за всю историю значения и достигла уровня $2070 за одну унцию. Даже если учесть технический откат цены драгметалла до $1840 долларов, годовое подорожание составило около 25%. Рухнувший по отношению к американскому доллару рубль и связанная с этим валютная переоценка прибавили к этому показателю еще 20%.

В наступившем 2021 году инвесторы должны быть более осторожными. Если действие вакцин окажется эффективным, то мировая экономика начнет восстанавливаться ускоренными темпами и монетарное стимулирование со стороны Центробанков может прекратиться. По мнению специалистов, подобный вариант развития событий сейчас наиболее вероятен. В этом случае доходность золота и спрос на него, как на самый надежный антикризисный актив значительно снизятся. Эксперты прогнозируют в течение следующего года падение стоимости золота до отметок $1850-$1700 долларов за тройскую унцию.

Паевые инвестиционные фонды (ПИФ)

Хорошую доходность показали в прошлом году инвестиционные фонды. Из 170 ПИФов с общим количеством активов 100.000.000 рублей убытки понесли только три фонда. Наиболее эффективными оказались фонды, оперирующие акциями компаний из сферы высоких технологий. Прибыль инвесторов, вложивших средства в подобные фонды составила от 47% до 78%.

Фонды, вкладывающие деньги своих клиентов в золото, также показали высокую доходность в диапазоне от 30% до 50%. Наибольшую прибыль получили вкладчики фондов, оперирующих не только золотом, но и серебром или платиноидами, а также акциями добывающих предприятий.

В период кризиса инвестиции в золото считаются наиболее разумным и надежным способом вложения средств. Для золотого рынка характерна стабильность и независимость от рублевых и валютных котировок. Кроме того, стоимость и доходность золота всегда только возрастает.

Неплохую доходность наряду с фондами золота показали ПИФы, работающие в отрасли металлургии, рынка потребительских товаров и еврооблигаций. Если наступивший 2021 год не преподнесет нам очередных неприятных сюрпризов, то актуальность инвестиций в подобные фонды сохранится.

Рынок облигаций сейчас находится на пике исторических максимумов. Поэтому роста стоимости активов здесь ожидать не стоит. С учетом этого инвестиционный интерес будет переориентирован в сторону фондов акций и так называемых сбалансированных фондов.

Доходность акций

По итогам прошедшего года, наряду с высокой доходностью золота, неплохую результативность показал рынок акций российских компаний. За счет этих акций индексный показатель Мосбиржи к декабрю вырос на 10% и составил 3185 пунктов, что лишь немного меньше исторического рекорда прошлого года.

Наибольшую доходность обеспечили своим владельцам акции сети супермаркетов «Магнит» и акции «Яндекса». Прибыль от них составила 56% и 94%. Причиной тому стала пандемия коронавируса, которая во всем мире вывела в ТОП продуктовых поставщиков и ритейлеров, а также сектор высоких технологий. При переходе на удаленный режим работы люди перестали питаться в кафе и столовых и стали больше покупать продукты в супермаркетах. Востребованность услуг операторов связи и интернета также возросла.

Убыточными оказались акции авиаперевозчиков, а также акции поставщиков газа и нефтепродуктов. Причиной тому стал карантинный режим, остановка многих производств и теплая зима 2019 года в Европе.

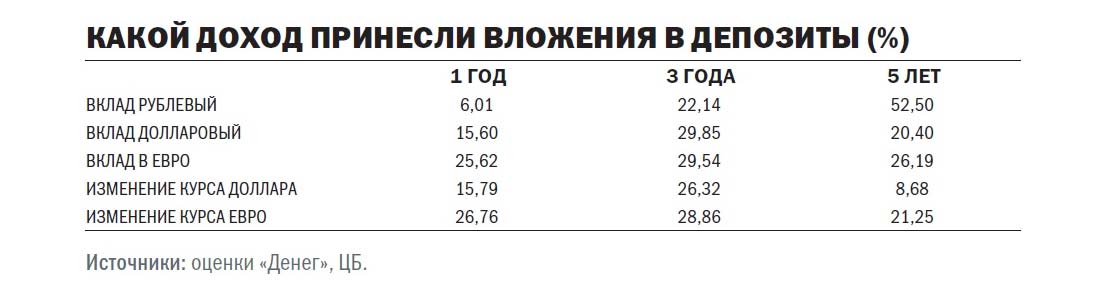

Банковские вклады

В прошлом году наблюдалось ускорение снижения процентных ставок по банковским вкладам. Согласно информации, предоставленной Российским Центробанком, к окончанию 2019 года ведущие кредитные организации страны поддерживали доходность по депозитным вкладам в районе 6%. В середине осени 2020 года этот показатель упал до 4,326%, и лишь в декабре он стабилизировался на уровне 4,54%. Причина происходящего заключается в мягкой кредитно-финансовой политике ЦБ РФ, призванной поддержать экономику в условиях коронакризиса. Не пострадали от снижения ставки лишь вклады, открытые год назад. Доходность подобного депозитного вклада на сумму 100.000 рублей составила бы сейчас около 6.120 рублей.

В несколько раз больше выгоды получили держатели долларовых депозитных вкладов, а также вкладов в евро. Доходность подобных вложений, несмотря на близкую к нулю процентную прибыль, за год составила от 15.600 до 25.600 рублей. Подобная эффективность валютных вкладов была достигнута во много благодаря валютной переоценке. Напомним, что в течение года доллар США вырос более чем на 10, а евро — на 19 рублей.

Дальнейшее уменьшение ключевой процентной ставки по вкладам от Российского Центробанка в 2021 году не ожидается. Напротив, эксперты прогнозируют обратные меры с ростом данного показателя. Поэтому закрывать вклады в иностранной валюте пока не рекомендуется. Изменений ситуации вокруг рубля также не предвидится. Инвестиционные настроения во многом будут зависеть от политической линии нового американского президента Байдена. Не потеряют актуальности санкционные риски и нестабильность нефтяного рынка. При этом ожидаемый курс доллара будет составлять от 70 до 80 рублей за единицу.

Все перечисленные факторы могут повлиять на доходность золота и прибыль от депозитных вкладов, акций и инвестиционных фондов.

Другие прогнозы цен и аналитика рынка:

Источник