Дивиденды Алроса

АЛРОСА ОАО ао

| 12.33% | 162.35% | 0.5 |

| текущая доходность | доля от прибыли | индекс DSI |

Совокупные дивиденды в следующие 12m: 15.89 руб. (прогноз)

Средний темп роста дивидендов 3y: n/a

Ближайшие дивиденды: 9.54 руб. ( 7.41% ) 04.07.2021

Совокупные выплаты по годам

| Год | Дивиденд (руб.) | Изм. к пред. году |

|---|---|---|

| след 12m. (прогноз) | 15.89 | +504.09% |

| 2020 | 2.63 | -66.92% |

| 2019 | 7.95 | -28.83% |

| 2018 | 11.17 | +25.08% |

| 2017 | 8.93 | +327.27% |

| 2016 | 2.09 | +42.18% |

| 2015 | 1.47 | 0% |

| 2014 | 1.47 | +32.43% |

| 2013 | 1.11 | +9.9% |

| 2012 | 1.01 | n/a |

| Дата объявления дивиденда | Дата закрытия реестра | Год для учета дивиденда | Дивиденд |

|---|---|---|---|

| n/a | 14.10.2021 (прогноз) | n/a | 6.35 |

| n/a | 04.07.2021 | n/a | 9.54 |

| 07.05.2020 | 13.07.2020 | 2020 | 2.63 |

| 27.08.2019 | 14.10.2019 | 2019 | 3.84 |

| 25.04.2019 | 15.07.2019 | 2019 | 4.11 |

| 07.08.2018 | 15.10.2018 | 2018 | 5.93 |

| 04.05.2018 | 14.07.2018 | 2018 | 5.24 |

| 25.04.2017 | 20.07.2017 | 2017 | 8.93 |

| 05.05.2016 | 19.07.2016 | 2016 | 2.09 |

| 23.04.2015 | 15.07.2015 | 2015 | 1.47 |

| 24.04.2014 | 18.07.2014 | 2014 | 1.47 |

| 26.04.2013 | 11.05.2013 | 2013 | 1.11 |

| 24.04.2012 | 11.05.2012 | 2012 | 1.01 |

Прогноз прибыли в след. 12m: 72072.13 млн. руб.

Количество акций в обращении: 7364.97 млн. шт.

Стабильность выплат: 1

Стабильность роста: 0

Комментарий:

Согласно новой дивидендной политике, принятой в августе 2018 года, дивиденды Алросы будут выплачиваться по полугодиям. Базой для расчета дивидендов выступает свободный денежный поток (FCF). Коэффициент выплат будет определяться в зависимости от уровня долговой нагрузки. При отрицательном долге сумма годовых выплат будет выше 100% свободного денежного потока за отчетный период, при отношении «Чистый долг/EBITDA» от 0,0х до 1,0х рекомендуемая сумма годовых дивидендов составит от 70% до 100% от суммы свободного денежного потока за отчетный период, при отношении «Чистый долг/EBITDA» в интервале 1,0х – 1,5х — от 50% до 70% от суммы свободного денежного потока за отчетный период. При этом установлен минимальный уровень дивидендов в размере 50% от чистой прибыли по МСФО за период, если коэффициент «Чистый долг/EBITDA» не превышает 1,5х. Текущий уровень долговой нагрузки 0,7х позволяет направлять на дивиденды весь свободный денежный поток. Компания не придерживается политики постоянных (или постоянного повышения) дивидендов, то есть их размер может существенно меняться год от года (в зависимости от денежного потока).

Информация, представленная на данной странице (далее также — Информация), подготовлена специалистами компании ООО «УК «ДОХОДЪ» (далее также – Компания), является интеллектуальной собственностью Компании и предназначена для использования на территории России в соответствии с российским законодательством. При подготовке этой Информации были использованы материалы из источников, которые, по мнению специалистов Компании, заслуживают доверия. При этом такая Информация предназначена исключительно для информационных целей, не содержит рекомендаций и, там, где это применимо, является выражением частного мнения специалистов Компании. Невзирая на осмотрительность, с которой специалисты Компании отнеслись к сбору и составлению Информации, Компания не дает никаких гарантий в отношении ее достоверности и полноты.

Информация, представленная здесь, не является индивидуальной инвестиционной рекомендацией, а упоминаемые финансовые инструменты могут не подходить вам по инвестиционным целям, допустимому риску, инвестиционному горизонту и прочим параметрам индивидуального инвестиционного профиля.

Никто ни при каких обстоятельствах не должен рассматривать Информацию, содержащуюся на этой странице в качестве предложения о заключении договора на рынке ценных бумаг или иного юридически обязывающего действия, как со стороны Компании, так и со стороны ее специалистов. Ни Компания, ни их агенты, ни аффилированные лица не несут никакой ответственности за любые убытки или расходы, связанные прямо или косвенно с использованием этой Информации.

Информация, содержащаяся на этой странице, действительна на момент ее публикации. При этом Компания вправе в любой момент внести в нее любые изменения. Распространение, копирование, изменение, а также иное использование Информации или какой-либо ее части без письменного согласия Компаний не допускается. Компания, ее агенты, сотрудники и аффилированные лица могут в некоторых случаях участвовать в операциях с ценными бумагами, упомянутыми в Информации, или вступать в отношения с эмитентами этих ценных бумаг. При формировании расчетных показателей используются последние доступные на дату публикации данных официальные цены закрытия соответствующих ценных бумаг, предоставляемые Московской Биржей.

Результаты инвестирования в прошлом не определяют доходы в будущем, государство не гарантирует доходность инвестиций в ценные бумаги. Компания предупреждает, что операции с ценными бумагами связаны с различными рисками и требуют соответствующих знаний и опыта.

Источник

Дивиденды

10 марта 2021 г. утверждена новая редакция дивидендной политики с целью уточнения методики определения размера дивидендных платежей.

Цель политики – максимально прозрачно донести до акционеров и заинтересованных сторон стратегию Компании по распределению капитала.

Периодичность дивидендных выплат – 2 раза в год

Выплаты осуществляются дважды в год – за 1-е полугодие и за 12 месяцев года за вычетом ранее выплаченных дивидендов за 1-е полугодие.

База расчета – свободный денежный поток

В соответствии с дивидендной политикой в качестве базы расчета дивидендов используется Свободный денежный поток (СДП)1, который учитывает денежный поток от операционной деятельности после вычета суммы инвестиций (капитальных вложений) в основное производство.

В зависимости от значения коэффициента «Чистый долг 2 /EBITDA 3 » рекомендуемый Наблюдательным советом размер полугодовых дивидендных платежей исходя из суммы СДП за соответствующее полугодие отчетного года может составить:

- Более 100% от СДП: если значение показателя «Чистый долг/EBITDA» на конец соответствующего периода составляет менее 0,0;

- От 70% до 100% от СДП: если значение показателя «Чистый долг/EBITDA» на конец соответствующего периода соответствует диапазону 0,0-1,0 (не включая 1,0);

- От 50 до 70% от СДП: если значение показателя «Чистый долг/EBITDA» на конец соответствующего периода соответствует диапазону 1,0-1,5.

Минимальный уровень дивидендных выплат

В случае если текущее и прогнозное значение коэффициента «Чистый долг/EBITDA» не превышает уровень 1,5, размер средств, направляемых на выплату дивидендов за отчётный год, должен быть не менее 50% от чистой прибыли по МСФО за год.

1 Свободный денежный поток (СДП) – денежный поток от операционной деятельности, определяемый в соответствии с международными стандартами подготовки консолидированной финансовой отчетности (МСФО), за вычетом денежного потока, направляемого на финансирование капитальных вложений (по статье «Приобретение основных средств» консолидированного отчёта о движении денежных средств по стандартам МСФО»).

2 Чистый долг – показатель, определяемый в соответствии с международными стандартами подготовки консолидированной финансовой отчетности (МСФО) как размер долговых обязательств за вычетом денежных средств и их эквивалентов, а также банковских депозитов на каждую отчётную дату.

3 EBITDA – прибыль или убыток Группы за предшествующие 12 месяцев, скорректированные на расходы по налогу на прибыль, финансовые доходы и расходы, долю в чистой прибыли совместных и ассоциированных предприятий, износ и амортизацию, обесценение и выбытие основных средств, прибыль или убыток от выбытия дочерних предприятий, переоценку инвестиций, разовые эффекты.

Источник

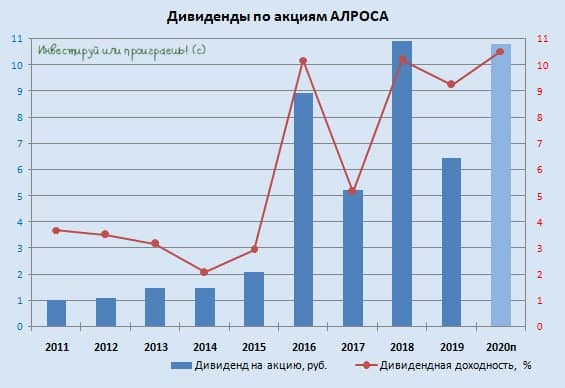

Дивидендная доходность акций «АЛРОСА» за 2020 год может быть на уровне 10%

«АЛРОСА» на следующей неделе представит финансовые результаты за 4К20 по МСФО, а также обновленную стратегию в ходе Дня инвестора, который пройдет 2 марта. Последний квартал года был отмечен сильным снижением запасов, из-за чего объемы продаж оказались значительно выше ожиданий. «АЛРОСА» реализовала в общей сложности 16,8 млн карат алмазов, большая часть из которых (примерно 60%) пришлась на ранее накопленные запасы.

В 4К20 мы ожидаем сильный рост выручки примерно до 100 млрд руб., что на 54% выше г/г. Исходя из квартального ассортимента, (компания реализовала большие объемы промышленных алмазов, а также камни меньшего размера, что привело к снижению средней цены реализации алмазов ювелирного качества на 31% к/к), мы ожидаем снижения маржи по EBITDA. По нашей оценке, квартальная EBITDA составит 35,5 млрд руб., что на 20% выше г/г. Учитывая высвобождение оборотного капитала, СДП за 4К20, по нашей оценке, составит 58,6 млрд руб., достигнув по году значения 72,8 млрд руб., что на 53% выше г/г. Мы полагаем, что дивидендные выплаты за 2020 г. будут эквивалентны 100% годового СДП, что предполагает 10 руб. на акцию, или дивидендную доходность на уровне 10%.

Отдельно отметим, что «АЛРОСА» возобновляет работу обогатительной фабрики Севералмаз на месяц раньше запланированного срока. Из-за пандемии и последующего снижения производственного плана «АЛРОСА», Севералмаз был переведен на сезонный режим загрузки мощностей. На долю этого предприятия пришлось 2,8 млн карат из 30 млн карат, добытых в 2020, тогда как производственный план на 2021 повышен до 3 млн карат. Севералмаз производит, главным образом, небольшие алмазы. Таким образом, возобновление работы обогатительной фабрики на месяц ранее запланированного срока может отражать более быстрое восстановление розничного сегмента алмазного рынка, который сосредоточен на продажах ювелирных украшений из мелкокаратного сырья. На розничный сегмент приходится 40% мирового спроса на алмазы.

По данным Rapaport, в последнюю неделю февраля De Beers воспользовалась благоприятным моментом для повышения цен в среднем на 4-5%. Это третье повышение цен подряд. Мы ожидаем соответствующих действий и со стороны «АЛРОСА».

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Источник

АЛРОСА: нежданно-негаданно за 2020 год могут быть щедрые дивиденды

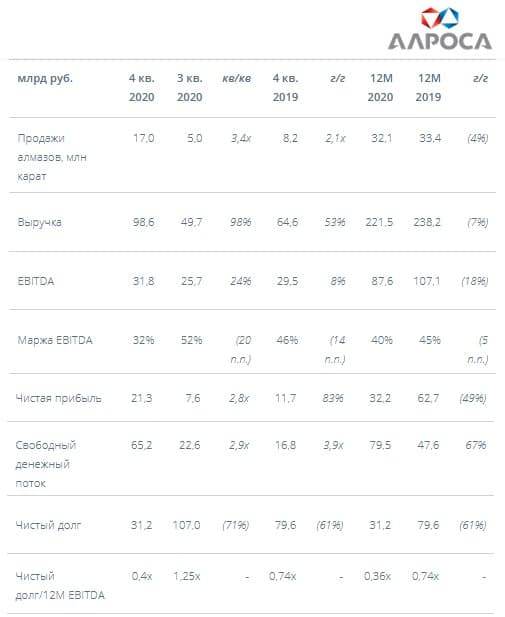

💎 АЛРОСА отчиталась по МСФО за 2020 год, который оказался для компании очень сложным и заставил столкнуться с целым рядом различных вызовов, в центре которых, разумеется, COVID-19:

↘️ Выручка компании с января по декабрь снизилась всего на 7% до 221,5 млрд рублей, и во многом более глубокого падения удалось избежать, благодаря весьма успешному с финансовой точки зрения четвёртому кварталу.

📈 Если в первой половине минувшего года бизнес АЛРОСА оказался фактически парализован из-за пандемии, а во второй начал, наконец, понемногу оживать. Отложенный спрос, накопленный за время простоя, получил мощный стимул в Q4-2020, по итогам которого продажи выросли почти в 3,5 раза в квартальном выражении, также как и относительно Q4-2019 — в два с лишним раза!

↘️ Показатель EBITDA упал в 2020 году на 18% до 87,6 млрд рублей, а его рентабельность снизилась с 45% до 40%. Чистая прибыль сократилась ровно наполовину – до 32,2 млрд рублей, попав под дополнительное серьёзное давление в виде отрицательных курсовых разниц (на фоне ослабления курса рубля).

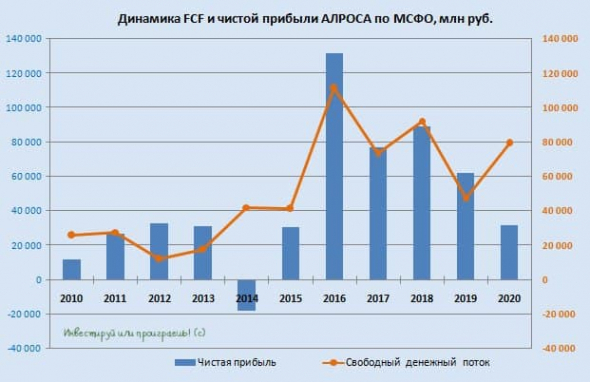

🕺 Зато приятно удивил свободный денежный поток (FCF), от которого напрямую зависит размер дивидендов, по итогам 2020 года прибавив сразу на 67% до 79,5 млрд рублей. Скромное падение продаж, на фоне более значительного, чем ожидалось, сокращения капексов, сделали своё доброе дело!

💶 Уровень долговой нагрузки также очень порадовал, снизившись по итогам минувшего года с 0,74х до 0,36х. В 4 кв. 2020 года АЛРОСА рассчиталась по оставшейся части выпуска еврооблигаций на сумму почти $500 млн, размещённого в далёком 2010 году по ставке 7,75%, а также досрочно погасила два банковских кредита на сумму $275 млн.

📌 Резюмируя финансовые результаты АЛРОСА за 2020 год, можно с одной стороны отметить, что они оказались весьма сильными и обнадёживающими, а с другой – нельзя не отметить, что когда отложенный спрос будет отыгран, столь уверенную динамику продаж последних кварталов будет сложно поддерживать дальше, и рынок алмазов рано или поздно придёт в равновесие. Также как и котировки акций компании, которые на этом позитиве вновь забрались выше 100 рублей (осталось менее 10 рублей до обновления исторического максимума), но вряд ли имеют шансы на серьёзную переоценку.

👉 Для меня бумаги АЛРОСА на текущих уровнях – это скорее стабильная и надёжная инвестиционная идея, с небольшим апсайдом, но приятными дивидендными перспективами на горизонте ближайших нескольких лет, нежели какая-то прорывная история роста. Я продолжаю держать эти акции в своём портфеле с достаточно скромной долей около 2%, не забывая, что предложение на мировом рынке натуральных алмазов с годами будет только снижаться, повышая тем самым их ценность в глазах потребителей.

📑 Помимо финансовой отчётности, вчера также состоялся День инвестора АЛРОСА, презентация которого была опубликована на официальном сайте компании.

💰 Весьма любопытным моментом в этой презентации оказался слайд с анонсом небольшого обновления дивидендной политики в обозримом будущем, с сохранением ключевых параметров – привязки к долговой нагрузки и FCF. С той лишь разницей, что если сейчас компания платит акционерам 100% от FCF при NetDebt/EBITDA от 0,0х до 0,5х, то планируется ввести диапазон выплат 70-100% от FCF при долговой нагрузке от 0,0х до 1,0х.

🤏 Т.е. див.политика в новом варианте может принести акционерам чуть меньше дивидендов, т.к. теперь появляется возможность ограничить выплаты 70% FCF. Но в целом изменения незначительные.

🗓 Наблюдательный совет АЛРОСА планирует рассмотреть размер дивидендных выплат за прошлый год 21 апреля, и крайних варианта тут по сути два (остальные где-то между ними):

1️⃣ Компания будет формально ориентироваться на текущую редакцию див.политики и направит акционерам 100% от FCF, что будет означать выплату 10,8 руб. на акцию и ДД=10,5%.

2️⃣ Более осторожный подход и выплата 70% от FCF (нижняя граница планируемой обновлённой див.политики), что будет означать 7,6 руб. на акцию и более консервативную ДД=7,4%.

👉 Пока я рассчитываю на первый вариант, т.к. не красиво будет, что называется, менять коней на переправе и на ходу подстраивать див.политику, только ради уменьшения дивидендных выплат акционерам, да ещё и по сути задним числом.

🧐 Если конечно АЛРОСА красиво не объяснит потом уменьшение размера дивидендов за 2020 год со 100% до 70% от FCF своим желанием удвоить минимальную денежную подушку до 50 млрд рублей, о чём также идёт речь в презентации к Дню инвестора. Подразумевается, что это позволит компании в период кризиса обеспечивать стабильность операционной деятельности, финансировать развитие и иметь достаточный запас для восстановления баланса рынка, чтобы не прибегать к внешним источникам.

💎❓ Наконец, что касается конъюнктуры алмазного рынка и прогнозов АЛРОСА.

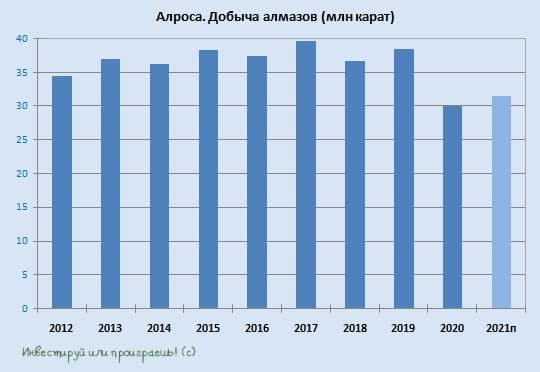

✔️ В текущем году компания ожидает восстановления мирового рынка, после снижения глобальных поставок алмазного сырья на 25% и спроса на ювелирные изделия на 15% в 2020 году.

После многих лет ценового спада и снижения инвестиций в новые проекты алмазные компании не смогут быстро нарастить добычу, поэтому предложение алмазов будет расти в среднем на 1-2% в год вплоть до 2030 года, а спрос в сегменте роскоши, включая ювелирные изделия из бриллиантов, может увеличиться до 10% в год.

✔️ Долгосрочный взгляд АЛРОСА на алмазную отрасль позитивен. С 2021 года алмазный сектор войдёт в фазу структурного дефицита алмазов. Этому во многом поспособствует прекращение добычи в ноябре 2020 года на месторождении Argyle, обеспечивающем 10% мирового предложения.

✔️ АЛРОСА планирует нарастить добычу в 2021 году до 31,5 млн карат (по сравнению с 30 млн карат в 2020 году и 38,5 млн карат в 2019 году).

В среднесрочной перспективе ожидается производство алмазов на уровне 37-38 млн карат в год.

✔️ Продажи могут вырасти в текущем году до 34-36 млн карат (по сравнению с 32,1 млн карат в 2020 году и 33,4 млн карат в 2019 году).

✔️ Оценка инвестиций на 2021 год увеличена до 25 млрд рублей (с 23 млрд в прежнем прогнозе). Ожидается, что капзатраты в 2022 году составят 26 млрд рублей, в 2023 году — 22 млрд, в 2024 году — 21 млрд рублей.

Не забывайте подписывайться на мой телеграм-канал

Для меня это лучшая награда и мотивация писать для вас ещё!

Источник