- Срок окупаемости проекта (PBP)

- Срок окупаемости, PBP

- PBP инвестиционного проекта: формула расчета показателя

- Что такое pbp ?

- Формула для расчета pbp (срока окупаемости проекта)

- pbp — это ключевой показатель в инвестициях бизнес-плана

- На что обратить внимание при расчете pbp при инвестиционном анализе

- Выводы

- Оценка инвестиционной эффективности проекта: PBP, NPV, IRR

- NPV – метод

- IRR – метод

Срок окупаемости проекта (PBP)

Время, требуемое для покрытия начальных инвестиций за счет чистого денежного потока, генерируемого инвестициями.

| краткая справка |

PBP показывает срок, необходимый для того, чтобы доходы, генерируемые инвестициями, с учетом дисконтирования, покрыли затраты на инвестиции. Этот показатель определяется последовательным расчетом NPV для каждого периода проекта, точка, в которой NPV станет положительным, будет являтся точкой окупаемости.

Для обозначения срока окупаемости проекта могут, также, использоваться сокращения DPBP (Discounted Pay-Back Period) или DPB (Discounted Pay-Back).

| источники дополнительной информации |

Обратите внимание! В дискуссиях используется обратная последовательность сообщений (т.е. последнее сообщение сверху), а начало дискуссии часто располагается в архивах, ссылки на которые размещены в начале страницы

Раздел форума: Инвестиции, бизнес-план, оценка бизнеса

В этом разделе Вы можете задать свои вопросы или высказать мнение по данному термину

Финансы для чайников. NPV, IRR, Break-even-point, taxes etc.

Обсуждаются самые различные вопросы, относящиеся к оценке эффективности инвестиций, много ссылок

Срок окупаемости (кумулятивно)

В дискуссии рассматриваются некоторые тонкости расчета срока окупаемости

Связанные разделы и другие сайты

Анализ инвестиционных проектов »»

Эффективность, риск, дисконтирование, отбор проектов для инвестирования

© Интернет-проект «Корпоративный менеджмент», 1998–2021

Источник

Срок окупаемости, PBP

Открыть эту статью в PDF

Срок окупаемости инвестиционного проекта — период, за который дисконтированные ожидаемые доходы от проекта станут равными начальным инвестициям. Поскольку в расчете срока окупаемости используют дисконтированные суммы, то это не точка, начиная с которой инвестор получает прибыль, а тот момент, когда прибыль на вложенные инвестиции достигнет требуемого уровня, заданного ставкой дисконтирования.

Иногда срок окупаемости оценивают и без учета дисконтирования, тогда он будет означать только возврат вложенных денег, без получения какого-либо дохода.

Для обозначения срока окупаемости используют сокращения PBP (Pay-Back Period) или просто PB (Pay-Back), а иногда DPBP (Discounted Pay-Back Period).

Расчет срока окупаемости

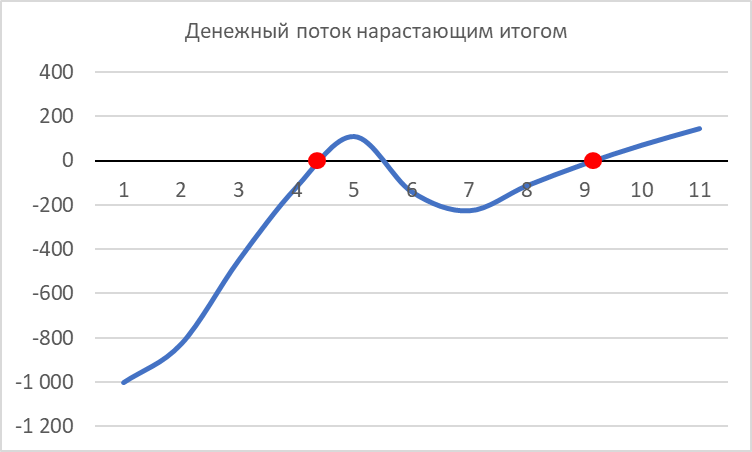

Расчет срока окупаемости тесно связан с расчетом NPV инвестиционного проекта, так как для него используют тот же график денежного потока нарастающим итогом, который формируется при расчете NPV:

Хотя в финансовых моделях срок окупаемости можно вычислить так, как показано на иллюстрации, то есть с более высокой точностью, чем шаг планирования модели (исходя их предположения о равномерном денежном потоке в пределах каждого периода), на практике часто ограничиваются графиком окупаемости и приблизительным определением срока по этому графику.

График окупаемости

Для построения графика окупаемости в модели формируют дисконтированный денежный поток, затем добавляют строку с аккумулированным дисконтированным денежным потоком — это и есть график окупаемости:

Последнее значение на графике окупаемости соответствует NPV проекта.

Проблема нескольких точек окупаемости

В инвестиционных проектах с ярко выраженной сезонностью или несколькими этапами реализации, денежные потоки могут несколько раз менять направление по ходу проекта. У таких проектов будет несколько точек окупаемости:

Строгого правила, какой из сроков использовать в анализе, нет, но в ситуации с несколькими сроками важно об этом знать и включить информацию в анализ проекта. Это еще одна причина, по которой графическое отображение срока окупаемости часто оказывается более эффективным и надежным подходом, чем его вычисление с помощью формул.

Такие статьи мы публикуем регулярно. Чтобы получать информацию о новых материалах, а также быть в курсе учебных программ, вы можете подписаться на новостную рассылку.

Если вам необходимо отработать определенные навыки в области инвестиционного или финансового анализа и планирования, посмотрите программы наших семинаров.

Источник

PBP инвестиционного проекта: формула расчета показателя

При запуске любого проекта, а тем более, предприятия важно понимать, а на какой период инвестирования рассчитывать, через сколько эти инвестиции окупятся и т.д. Поэтому расчет срока окупаемости проекта ( pbp) — это основной показатель при оценке целесообразности того или иного проекта. В сегодняшней статье мы подробнее разберем, что это за показатель, как он помогает оценить целесообразность проекта и др.

Что такое pbp ?

Payback period (pbp) — или срок окупаемости проекта, это временной отрезок, требующийся для того, чтобы окупить сумму инвестиций в проект. Под инвестициями подразумевается сумма расходов на запуск, внедрение и работу предприятия на начальном периоде. Обычно pbp срок окупаемости инвестиций измеряется годами, хотя, конечно, все зависит от специфики каждого конкретного бизнеса. В некоторых случаях и 10 лет будет нормальным периодом для того, чтобы окупить инвестиции, а в некоторых — достаточно года.

Для того, чтобы правильно оценить приемлемость ваших сроков окупаемости (pbp) советуем при разработке бизнес-плана также ориентироваться и на какие-то уже готовые примеры. Вообще, бизнес-план и разрабатывается для того, чтобы понять, на какой уровень дохода и через какое время можно будет рассчитывать. Поэтому к разработке такого стратегически важного документа следует отнестись с особой ответственностью.

Формула для расчета pbp (срока окупаемости проекта)

Для того, чтобы рассчитать срок окупаемости (pbp) не нужно “изобретать велосипед”, достаточно просто подставить необходимые данные в формулу:

pbp = сумма первоначальных инвестиций/сумма ежегодных поступлений.

Например, вам предлагают вложить 240 тысяч рублей в проект, который в среднем в год будет приносить вам по 60 тысяч рублей. Так, 240 тысяч рублей составляют сумму первоначальных вложений, а 60 тысяч рублей – сумма ежегодных поступлений. В итоге, срок окупаемости данного проекта равен 4 годам.

Однако есть усложненная версия данной формулы. Она учитывает, что деньги со временем обесцениваются. Одной из причин изменения стоимости денег является инфляция. Так, на 100 рублей сегодня и на 100 рублей пять лет назад можно купить совершенно разное количество продуктов. Поэтому для устранения влияния обесценения денег используют ставку дисконтирования. Делают это следующим образом: деньги, получаемые в последующие периоды, делят на ставку дисконтирования в степени, равной количеству периодов от момента инвестирования. Получаемые суммы называются чистыми денежными потоками. Сумма данных денежных потоков подставляются в вышеуказанную формула вместо суммы ежегодных поступлений. Рассмотрим применение данной формулы на предыдущем примере. Добавим размер ставки дисконтирования, равной 10%.

В 1 год чистый денежный поток составит: 60000/((1+0,1)^1)=54545,45 тыс. руб.

Во 2 год: 60000/((1+0,1)^2)=49586,78 тыс. руб.

В 3 год: 60000/((1+0,1)^3)=45078,89 тыс. руб.

В 4 год: 60000/((1+0,1)^4)=40980,81 тыс. руб.

В результате, за 4 года мы получим доход, равный 190191,94 тыс. руб. Значит, 4 года не достаточно для окупаемости данного проекта.

В 5 год: 60000/((1+0,1)^5)=37255,28 тыс. руб.

За 5 лет мы получим уже 227447,22 тыс. руб. Что тоже ниже суммы первоначальных вложений.

В 6 год: 60000/((1+0,1)^6)=33868,44 тыс. руб.

За 6 лет сумма чистых денежных потоков составит 261315,66 тыс. руб. Это уже больше суммы инвестированных денег.

Таким образом, по данной формуле срок окупаемости (pbp) составит примерно 6 лет. Стоит сказать, что ставка дисконтирования для каждого проекта рассчитывается индивидуально. И зависит от многих факторов, в том числе и от инфляции. Второй метод расчета срока окупаемости является более предпочтительным, так как учитывает обесценение денег.

pbp — это ключевой показатель в инвестициях бизнес-плана

Период окупаемости (pbp) является важным показателем при выборе инвестиционного проекта. Он показывает эффективность проекта. Для инвестора данный показатель говорит о том, через какое время он сможет вернуть вложенные средства. И сможет ли вообще это сделать.

Период окупаемости (pbp) определяет минимальное количество времени, необходимое для возврата вложенных средств. Момент, когда объем вложенных средств будет равен объему полученных средств, называется моментом окупаемости. Только после данного времени проект начнет приносить прибыль инвестору.

Поэтому при выборе проекта для инвестора важен период окупаемости (pbp). Но необходимо учитывать и цель инвестирования. Так, если инвестор хочет получить доход быстро, или проект является высоко рискованным, то стоит выбрать проект с маленьким сроком окупаемости. А, если, напротив, инвестор рассчитывает на получение прибыли в долгосрочной перспективе, или проект является стабильным, или рассчитан на то, что доходы будут поступать позже, то стоит выбрать вариант с более высоким сроком окупаемости.

Рассмотрим пример. Вам предлагают инвестировать в проект сумму в размере 150 тысяч рублей. И говорят, что проект будет приносить в среднем 50 тысяч рублей в год чистой прибыли.

Путём простейших вычислений получаем срок окупаемости равный трем годам (мы поделили 150 000 на 50 000). Но такой пример выдаёт информацию, не принимая во внимание, что проект может не только давать доход в течение этих трёх лет, но и требовать дополнительных вложений. Поэтому лучше использовать формулой, где нам нужно получить значение pbr. А рассчитать его можно вычтя из среднего дохода средний расход за год. Разберем это на втором примере.

Подводя итог, можно сказать, что период окупаемости (pbp) является важнейшим показателем в инвестициях. При этом для каждого случая желаемые периоды окупаемости могут быть разными.

Рассчитывая срок окупаемости проекта важно также знать и внутреннюю норму доходности проекта, как рассчитать показатель будет понятно из соответствующей статьи.

На что обратить внимание при расчете pbp при инвестиционном анализе

В первую очередь, инвестор должен обратить внимание на сумму первоначальных вложений. В данный параметр надо включать абсолютно все затраты. Деньги, потраченные на поиск информации о проекте, транспортные расходы, затраты на переговоры и так далее. Срок окупаемости по проекту с меньшим объемом затрат ниже.

Во-вторых, на ставку дисконтирования. Сама ставка дисконтирования зависит от многих факторов: уровень инфляции в стране, где будет осуществлять проект, рискованность проекта, процентные ставки и ожидаемой доходности. Чем выше эти параметры, тем выше ставка дисконтирования. Поэтому у каждого инвестора по каждому проекта ставки дисконтирования различны. При этом, чем ниже ставка, тем проект окупится быстрее. Соответственно, у проекта с более низкой ставкой дисконтирования срок окупаемости больше

В-третьих, суммы поступлений. Стоит сказать, что доходы по проекту могут поступать не равномерно. Они могут приходить с различной частотой, например в одно время поступать раз в полгода, во второй период раз в год. Объем также может отличаться. Это зависит от особенностей проекта. Инвестору стоит выбрать такой проект, по которому доходы будут больше в начале проекта. По такому варианту инвестирования срок окупаемости будет меньше.

Например, если вы решите открыть кафе, то с помощью бизнес-плана кафе, кофейни или пиццерии сможете рассчитать при каком варианте открытия заведения (например, разный уровень заведения, помещения в разных районах города), срок окупаемости будет ниже.

Выводы

При выборе проекта инвестирования необходимо знать его срок окупаемости (pbp), то есть период по истечении которого инвестор получит назад все вложенные средства и начнет получать прибыль. Такой момент называется моментом окупаемости. Так, срок окупаемости проекта равный 3 годам означает, что через три года инвестор вернет все инвестированные средства.

Данный показатель можно рассчитать двумя способами: простым и дисконтированным. При простом методе сумму вложенных средств делят на сумму ежегодных поступлений. Во втором методе сумму поступлений дисконтируют и уже затем подставляют в формулу. Второй метод является более предпочтительным, особенно во времена высоко инфляции.

При расчете срока окупаемости необходимо обращать внимание на объем вложенных средств, денежные потоки и ставку дисконтирования. При этом необязательно, чтобы срок окупаемости был низким. Для проектов, где ожидается получение дохода не сразу, или, где инвестор хочет получать деньги в течение длительного периода, можно увеличить срок окупаемости.

Тем не менее данный показатель важен для расчета любого варианта инвестирования, так как он показывает, принесет ли данный проект прибыль и через какой период это наступит. Еще раз напомним, что нормальная продолжительность срока окупаемости может быть совершенно разной для каждого отдельного проекта. Поэтому расчет pbp следует анализировать в комплексе и сравнении с другими инвестиционными показателями.

Определение и анализ сроков окупаемости, как и весь инвестиционный анализ — это предельно важная часть бизнес-плана. Поэтому, чтобы запустить серьезное предприятие, получить крупные инвестиции и так далее — советуем вам особенно внимательно отнестись к проработке бизнес-плана. Для того, чтобы сделать все правильно, а также сэкономить ваши время и деньги, советуем ориентироваться на уже готовые образцы таких документов в интернете. Готовая автоматическая финансовая модель и понятная структура позволяет вам шаг за шагом спланировать будущую деятельность. Также эффектным решением будет обращение за помощью к специалистам в сфере профессиональной разработки бизнес-планов.

Источник

Оценка инвестиционной эффективности проекта: PBP, NPV, IRR

Как принимается решение об инвестировании в тот или иной проект? Какие показатели и методы оценки эффективности инвестиций используются наиболее часто? В чем основные особенности применения таких показателей как PBP, NPV, IRR?

Несмотря на то, что уже давно существуют встроенные функции Excel для расчета основных целевых показателей оценки эффективности инвестиций и специализированные программы с графической и табличной информацией, любому специалисту по корпоративным финансам и финансовому директору обязательно понимать суть ключевых методов и показателей инвестиционной оценки, чтобы иметь максимально соответствовать ожиданиям потенциальных кредиторов.

Поэтому в этой статье мы постараемся максимально доступно изложить основные особенности ключевых коэффициентов оценки эффективности инвестиций.

Следует отметить, что процесс принятия решения об инвестировании в тот или иной проект не сводится только лишь к оценке его рентабельности и окупаемости с помощью коэффициентов эффективности. Безусловно во внимание принимаются и такие факторы, как юридические, организационные и технологические аспекты проекта, присущие ему финансовые и специфические риски и возможности их хеджирования и т.д.

Итак, для того чтобы ответить на вопрос, является ли инвестиционный проект достаточно прибыльным для инвестора, традиционно применяется метод дисконтированныя денежных потоков проекта, в основе которого лежит расчет коэффициента дисконтирования (подробнее о нем читайте тут), характеризующего изменение стоимости денег во времени.

Суть метода дисконта основывается на концепции временной стоимости денег. При таком подходе инвестиции признаются эффективными, если текущая стоимость потенциального генерируемого денежного потока при реализации проекта (CF1, CF2, … , CFn) покрывает размер исходной суммы капитальных вложений (CF0) и обеспечивает требуемую отдачу на вложенный капитал (т.е. доходность вложений превышает ставку дисконта, учитывающую все риски с учетом возможных допущений).

В результате применения этого подхода рассчитываются такие стандартные показатели, как:

- дисконтированный срок окупаемости (англ. Pay-Back Period, PBP);

- чистая текущая стоимость (англ. Net Present Value, NPV);

- внутренняянормарентабельности (англ. Internal Rate of Return, IRR).

Существуют ситуации, когда применение этих показателей неудобно или невозможно, однако в большинстве случаев именно этот набор приводится в резюме каждого бизнес-плана инвестиционного проекта. Такая «универсальность» обусловлена тем, что базой для расчета всех этих показателей служат чистые денежные потоки (англ. Net Cash Flow, NCF), которые в первую очередь и интересуют потенциальных инвесторов.

Несмотря на то, что как правило одновременно рассчитываются все три показателя, выбор одного из них, который будет являться решающим, зависит от того, какой из двух вариантов задач ставится перед инвестором:

- принять или отклонить конкретный проект, или

- какой проект принять из нескольких альтернативных.

Например, метод дисконтированного периода окупаемости наиболее оптимален при анализе двух взаимоисключающих друг друга проектов (т.е. лучше тот проект, который имеет меньший дисконтированный период окупаемости), а методы NPV и IRR наиболее эффективны при анализе соответствия параметров конкретного проекта критериям отбора.

Следует также знать, что принятие решения об инвестировании не может быть обоснованы лишь одним расчетным показателем. Например, существенным недостатком метода дисконтированного периода окупаемости является то, что он учитывает только начальные денежные потоки, которые укладываются в период окупаемости. Для того чтобы учесть все последующие денежные потоки в расчетах, необходимо, например, рассчитать NPV проекта, чтобы убедиться в том, что за пределами периода окупаемости утвержденный проект обеспечит возврат вложенных инвестиций (для этого NPV должен быть больше или хотя бы равен 0). При отрицательном NPV исходная инвестиция не окупается, т.е. положительные денежные потоки, которые генерируются этой инвестицией не достаточны для компенсации, с учетом стоимости денег во времени, исходной суммы капитальных вложений.

Существуют и иные статистические показатели, которые вместо чистых денежных потоков в качестве базы для расчетов используют, например, чистую прибыль рентабельность инвестиционного проекта – ARR, Accounting Rate of Return, или индекс прибыльности – PI, Profitability index), однако их использование менее распространено.

NPV – метод

Метод NPV основан на расчете суммы текущей стоимости будущих денежных потоков (CF1, CF2, … , CFn) и ее сложения с размером первоначальных инвестиций в проект (CF0). Поскольку первоначальные вложения представляют собой отток денежных средств и имеют отрицательное значение, то если суммирование текущей стоимости первоначального (отрицательного) и будущих денежных потоков дает положительный результат (больше 0), то проект принимается к дальнейшему рассмотрению.

CFi – чистый денежный поток,

r – стоимость капитала, привлеченного для инвестиционного проекта.

При этом в качестве чистого денежного потока в периоде используется сумма входных (положительных) и выходных (отрицательных) потоков, которая обозначается NPV, а стоимость капитала рассчитывается для каждого отдельного случая (например, методом WACC, или средневзвешенной стоимости капитала). Стоимость капитала должна соответствовать доходности альтернативных вложений, которые может сделать инвестор.

При этом из формулы видно, что при увеличении нормы доходности инвестиций значение критерия NPV уменьшается.

Проект принимается если NPV больше или равно нулю (в противном случае инвестиции в проект экономически нецелесообразны). Если проектов несколько, то принимается тот, чей положительный NPV больше. Сама же положительная сумма NPV рассматривается как некоторый “запас прочности”, призванный компенсировать возможную ошибку при прогнозировании денежных потоков (на “черный день”).

IRR – метод

IRR или внутренняя норма прибыльности (доходности) – это такое значение показателя дисконта (ставки дисконтирования), при котором текущее значение инвестиции равно сумме текущих значений будущих потоков денежных средств. Простыми словами, IRR – это процентная ставка, при которой NPV равен 0.

Рассчитывая IRR, инвестор определяет норму доходности своих инвестиций, при которой ему одинаково выгодно инвестировать свой капитал в альтернативные варианты. И если IRR выше или равно стоимости капитала, то проект принимается. Таким образом, IRR является как бы “барьерным показателем” стоимости привлечения капитала.

Чтобы найти IRR, необходимо решить уже знакомое уравнение:

CFj – входной денежный поток в j-ый период,

INV – первоначальные инвестиции.

К сожалению, NPV и IRR методы могут конфликтовать друг с другом, например, при рассмотрении двух взаимоисключающих проектов с одинаковыми исходными инвестициями, но с различными входными денежными потоками.

Если решения по методу NPV и по методу IRR противоречат друг другу, то предпочтение отдается проекту, который окажется наиболее эффективным по методу NPV. Однако для отдельно взятых проектов оба этих метода дают один и тот е результат, потому что положительное значение NPV всегда соответствует ситуации, когда внутренняя норма доходности превышает стоимость капитала.

Кажется, что NPV является самым удобным показателем оценки эффективности инвестиций. Однако метод NPV не учитывает много факторов, влияющих на эффективность инвестиций, а также не дает окончательного ответа насколько выгодно акционерам участвовать в проекте и какие доли в бизнесе являются для них минимальными. Кроме того, NPV неудобен, потому что требует прогнозирования денежных потоков на всем протяжении инвестиционного периода, а это может быть достаточно длительный срок.

Источник