- Банковский депозит или инвестиционный вклад — что выбрать?

- Банковский депозит как инструмент инвестирования

- Виды банковских депозитов

- Инвестиционные вклады – что это и как он работает

- Инвестиционный вклад — что это: плюсы и минусы, отзывы вкладчиков, отличия от обычного вклада, топ предложений от банков для физических лиц

- Что такое инвествклад в банке для физических лиц?

- Особенности и условия

- Плюсы и минусы

- Основные виды

- Риски

- Отличия от обычного вклада

- Проценты: насколько они выгодны

- Застрахованы ли государством?

- В чем подвох?

- Сравнение с ИИС

- Возврат НДФЛ (налоговый вычет)

- Отзывы вкладчиков

- Где открыть инвествклад: сравнение процентных ставок и условий

Банковский депозит или инвестиционный вклад — что выбрать?

Банковские вклады сохраняют сбережения, помогают получить доход в виде процентов, начисленных по вкладу. Поэтому он остается самым распространенным инструментом инвестирования в РФ. Его внешняя простота обманчива, инвестиции в депозиты банка требуют просчитанных действий – вклад нужно подобрать правильно.

Банковский депозит как инструмент инвестирования

Простой способ сохранить свои средства – банковский вклад. Выбрав банк, вид депозита, инвестор переводит деньги на предлагаемые реквизиты и оставляет их на долгосрочную или краткосрочную перспективу. Доходом вкладчика становятся проценты, которые начисляет банк на внесенную сумму.

Обратите внимание! Сумма денег, переданная лицом банку для извлечения дохода в процентном выражении – это банковский депозит.

Из преимуществ банковского депозита можно выделить:

- простота открытия – минимум документов, дистанционная подача документов;

- гарантированный доход;

- защита от кражи;

- можно найти вклады с повышенными ставками.

Простота депозита не позволяет рассматривать его как инвестиционный инструмент в полном его понимании. Причины этого:

- инфляция, растущая быстрее депозитных ставок;

- со срочных вкладов не снять без потерь прибыли досрочно;

- вклады в инвалюте конвертируют по курсу ЦБ.

Виды банковских депозитов

К депозитам применима диверсификакция. Сумму для хранения можно разбить долями, разместив ее в нескольких банках одновременно. Все банковские депозиты принято классифицировать. Они группируются по валюте:

- рублевые – с максимальной ставкой до 10% и самые востребованные в РФ;

- валютные, позволяющие вкладывать средства в евро, долларах, но с низкими процентными ставками.

Есть возможность открыть вклад в фунтах, юанях и других редких валютах. Но для этого установлен максимально высокий порог входа, а процент составит максимум 2,65% в год.

Депозиты банка классифицируют и по другому параметру – сроку:

- Срочные. Этот вид вклада открываю на установленный срок – от 3 месяцев до нескольких лет. Чаще доходность вы получаете по окончания действия депозита, пополнять, снимать, капитализировать их не получится.

- Бессрочные. Их второе название – накопительный счет. У них нет срока действия, либо он пролонгируется автоматом, доходность ниже, чем на срочных, но проценты приходят каждый месяц. Депозит можно пополнить, или снять с него нужную сумму.

Важно! Бессрочный вклад больше подойдет инвестору, планирующему постепенно пополнять вклад. Для получения максимальной выгоды инвестируют в срочные вклады.

Есть и другие классификации, применяемые к банковским депозитам. Их делят по таким признакам:

- Постоянные или сезонные.

- Можно пополнить или нельзя.

- Возможно ли снять досрочно или без этой возможности.

- С капитализацией и без нее.

Выгода депозитов с капитализацией в том, что происходит реинвест – начисление процентов на проценты. Такие вклады могут оказаться выгоднее, даже при изначально меньшей ставке.

Инвестиционные вклады – что это и как он работает

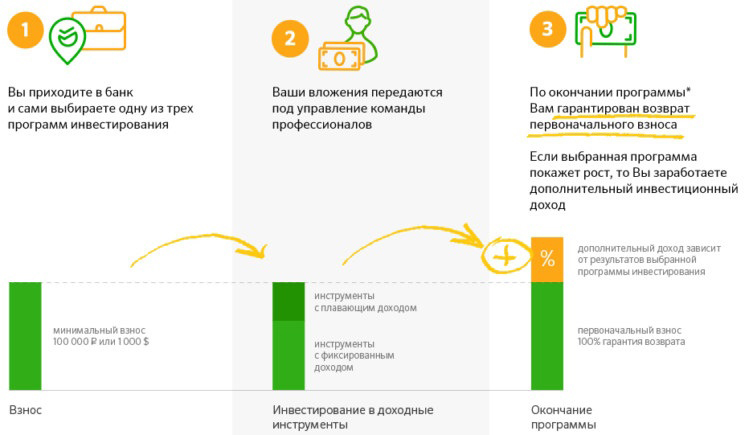

Помимо привычных всем депозитов (вкладов), есть инвестиционные. Они дают возможность получения дополнительного дохода за счет передачи капитала в частичное управление. По сути, этот вклад, является структурным продуктом, часть которого вложена в опционы, и другие ценные бумаги – облигации, акции. У него два исхода:

- Если инвест идея прошла – получите прибыль и процент от проведенной операции.

- Если проект не сработал – гарантированный доход точно будет вашим.

Но чаще под инвестиционными вкладами понимают более элементарные продукты. А именно – вклад с повышенным процентом, доступный при оформлении услуг, предложенных банком:

- Купить полис страхования жизни.

- Приобретение паев инвестиционного фонда.

- Открытие брокерского, или ИИ счета в УК.

- Стать VIP клиентов, оплатив премиальный пакет услуг.

Открытие инвестиционного вклада можно рассмотреть наряду с другими инвестиционными инструментами.

Источник

Инвестиционный вклад — что это: плюсы и минусы, отзывы вкладчиков, отличия от обычного вклада, топ предложений от банков для физических лиц

Автор: Иванова Светлана Сергеевна · Опубликовано Март 7, 2020 · Обновлено Июнь 13, 2020

Инвестиционный вклад — структурный продукт, предлагаемый банками, который состоит из двух частей — базовой (сохраняющей накопления) и дополнительной (повышающей доходность вложений).

Читайте статью далее и вы узнаете:

- что это за продукт;

- в чем его плюсы и минусы;

- доходность;

- риски;

- налогообложение;

- виды;

- особенности и условия;

- лучшие предложения от банков

Краткое содержание статьи

Что такое инвествклад в банке для физических лиц?

Инвестирование в акции или облигации в условиях волатильного российского рынка отпугивает большую часть потенциальных вкладчиков. Для консервативного инвестирования на рынке существуют низкорисковые инструменты: вклады и облигации ОФЗ (эмитентом этих облигаций является Российская Федерация при посредничестве Министерства финансов). Но доходность от вложений в эти инструменты настолько низка, что можно говорить не о накоплении, а только о сбережении вложенных инвестиций.

Для тех физических лиц, которые разочаровались в стандартных банковских депозитах, но еще не готовы вкладываться самостоятельно в фондовый рынок или иные высокорисковые финансовые инструменты, банки и управляющие компании (УК) совместно создали специальную программу – «инвестиционный вклад».

Он совмещает в себе 2 части:

- Базовая (консервативная) ₽ . Деньги вкладываются на депозит с повышенной процентной ставкой;

- Дополнительная (инвестиционная) ✚ Эту долю управляющая компания инвестирует в какой-либо финансовый инструмент (ИСЖ, НСЖ, ПИФы и другие,0ктивы).

Особенности и условия

Инвестиционные вклады обслуживаются банками и УК совместно. Банк имеет дополнительную прибыль в виде бонуса за привлечение клиентов, а также может участвовать в прибыли от инвестирования (иметь свою долю).

С этим связаны отличия инвестиционного депозита от стандартного:

- Возникает обязанность клиента подтвердить источники возникновения средств (это связано с законом о противодействии легализации доходов);

- Открывается только резиденту РФ (в связи с необходимостью уплаты налога);

- Инвестор должен быть совершеннолетним;

- Инвестор не только получает прибыль, но и вынужден оплатить услуги управляющей компании в независимости от результата инвестирования;

- Особый режим страхования.

Плюсы и минусы

Особенности инвестиционного вклада порождают определенные преимущества его перед стандартным депозитом:

- Банк может участвовать в прибыли от операций управляющей компании на финансовом рынке, поэтому предлагает более высокую процентную ставку по его денежной части;

- В отличие от чистых инвестиций на фондовом рынке, в конце срока договора клиент получает гарантированный доход в виде процентов от депозитной части;

- Возможность получения повышенной доходности при удачной стратегии управляющей компании.

- Депозитная часть застрахована государством (на сумму до 1,4 млн. руб.)

- Деньги, которые находятся на депозите, можно вернуть в любой момент времени.

Минусы таких вкладов в сравнении с типовым депозитом связаны со спецификой вложения в ценные бумаги и страхование жизни:

- Невозможность влиять на решения УК, а значит, и на прибыль;

- Необходимость уплаты подоходного налога (13%) с прибыли от дополнительной части капитала;

- Риски утраты вложенных средств;

- Наличие комиссии за услуги управляющей компании, независимо от финансового результата;

- Проценты уплачиваются в конце срока действия договора.

- Потеря части дохода при досрочном расторжении договора.

- Отсутствие пролонгации договора.

Основные виды

Все инвествклады можно разделить на виды по следующим критериям:

- По видам финансовых инструментов, в которые размещаются деньги клиентов

- ПИФы;

- Накопительное или инвестиционное страхование жизни.

Оба этих инструмента при благоприятных рыночных условиях могут принести высокий доход (до 30% годовых).

- По соотношению вложенных средств:

- Более 50% средств – депозит;

- Более 50% средств переданы управляющей компании.

- По защищенности клиента от убытков:

- С премией за риск (защищают от потерь вложенных средств и дают право на получение большей части прибыли);

- Без премии за риск (не гарантируют возврат вложений).

Риски

Депозитная часть инвествклада не несет с собой рисков (кроме риска банкротства кредитного учреждения). Все риски связаны с инвестициями в фондовый рынок и спецификой работы управляющих компаний:

- Риск утраты средств в связи с падением рынка;

- Риск потерь при необходимости досрочного изъятия средств.

Указанные риски можно нивелировать выбором грамотной и хорошо зарекомендовавшей себя управляющей компании.

Отличия от обычного вклада

- Более высокая степень риска;

- Отсутствие строгого законодательного регулирования;

- Нет возможности досрочного взыскания и пополнения;

- Нет капитализации;

- Срок ограничен 12 месяцами, пролонгация не предусмотрена.

Проценты: насколько они выгодны

Процентная ставка по инвестиционным депозитам выше, чем по стандартным банковским депозитам. Это связано с участием банка в прибылях управляющей компании и безотзывностью средств. Однако по некоторым программам процентная ставка находится в диапазоне 5-6%, что сравнимо с эффективной ставкой (с учетом капитализации) по непополняемым депозитам на 12 месяцев без права частичного снятия. При выборе банка для компенсации собственного риска необходимо обращать внимание на величину установленной ставки.

Застрахованы ли государством?

Типовые банковские депозиты застрахованы АСВ на сумму 1 400 000 рублей (с учетом начисляемых процентов). Средства, вложенные в фондовые инструменты, согласно российскому законодательству не страхуются. Соответственно, часть денег, направленная в ПИФы, НСЖ или ИСЖ, также не будет возвращена, независимо от того, в связи с чем потеряны средства (некорректная политика управляющей компании, банкротство банка или крах экономики и обесценение ценных бумаг).

В чем подвох?

Условия договора часто предусматривает покупку паев через определенного брокера, аффилированного с банком или входящего с ним в одну группу. Так банк получает гарантированный дополнительный доход. У клиента банка нет возможности выбрать более надежного управляющего, который, возможно, принесет ему более высокую прибыль.

Кроме того, у клиента нет возможности отследить фактическую доходность инструмента, так как брокер не предоставляет информацию о проводимых ежедневно операциях в виде отчета биржи. Информация формируется самим брокером и может быть не совсем достоверна.

Сравнение с ИИС

Дополнительной частью распоряжается не сам вкладчик, а управляющая компания самостоятельно, инвестор не может принимать решения о вложении средств и влиять на политику инвестирования. Поэтому такой депозит не подойдет тем, кто хочет принимать решения о стратегии работы на рынке.

ИИС позволяет принимать решение самостоятельно, но в случае, если инвестор неопытен, лучше доверить средства профессионалам рынка путем открытия вклада.

Отдельно стоит выделить возможность получения налогового вычета в размере более 50000 в год. Получить его можно, если ИИС открыт более 3 лет. За этот период можно получить более высокий доход, особенно при существенной сумме вложений (сумма инвестиций через ИИС ограничена 1 млн.рублей).

Возврат НДФЛ (налоговый вычет)

С полученного в результате инвестирования дохода клиент обязан заплатить комиссию управляющему и НДФЛ (13%). Законодательство о налоговом вычете не распространяется на инвествклады, в отличие от ИИС.

Отзывы вкладчиков

Сергей: «Инвестировал во вклад 50/50 с ПИФами. В течение срока действия договора по данным брокера доходность была 11%, но в момент закрытия почему-то резко снизилась до 3%.»

Анна: «Я осталась довольна инвестиционным вкладом. Инвестировала в ПИФы через банк ТОП-5. Совокупно получила доход за год около 13%, ничего для этого не делая. Теперь хочу попробовать самостоятельную торговлю».

Посмотрите видео по открытию счета:

Где открыть инвествклад: сравнение процентных ставок и условий

Инвествклады представлены не всеми кредитными учреждениями страны (например, в Почтабанке или Банке Авангард такого инструмента нет; в Сбербанке есть особый инструмент «Защищенная инвестиционная программа», похожий на инвествклад).

Программы вкладов в разных банках предусматривают как один вид инвестиций, так и несколько на выбор:

| Наименование банка | Название программы | Процентная ставка | Срок размещения средств | Минимальная сумма, тыс. рублей |

| БКС Премьер | «Защищенные инвестиции в Сбербанке» | до 13% | 90 дней | 300 |

| ВТБ | Инвествклад при подключении опции «Сбережения» | 0,0795 | 181-370 | 1000 |

| Газпромбанк | На вершине | 0,081 | 367 | 50000 |

| МКБ | Вклад в будущее | 0,08 | 365 | 100000 |

| МТС банк | 0,08 | 365 | 100000 | |

| Уралсиб | Стратегия | 0,08 | 367 | 150000 |

| Промсвязьбанк | Моя стратегия | 0,0725 | 367 | 50000 |

| Россельхозбанк | Инвествклад | 0,065 | 395 | 100000 |

| Райффайзенбанк | Свежий взгляд | 0,058 | 366 | 100000 |

| Открытие | 0,0556 | 367 | 50000 | |

| Связь Банк | Моя Стратегия | 0,08 | 367 | 50000 |

| ОТП Банк | Двойная выгода плюс | 0,08 | 366 | 50000 |

Статья подготовлена редакцией сайта. Познакомьтесь с авторами блога

Если вы хотите получать свежие идеи о заработке, инвестидеях, бизнесе, управлении личными финансами в свой почтовый ящик, то подпишитесь на обновления.

Источник